首份“百亿”明星基金经理四季报来了!

1月18日,中庚基金丘栋荣成为首位“交作业”的明星基金经理,其在管的4只基金产品四季报同时披露。从重仓股来看,四季度期间,除了汽车、医药股等,煤炭、金融、资源类个股也成为其配置的主要方向,此外,丘栋荣对其持有的港股标的不同程度加仓。

展望后市,丘栋荣在最新发布的四季报中表示,市场整体韧性仍在,但更可能表现为结构性牛市与熊市,这源于基本面继续分化,进而市场结构性高估和低估并存。

百亿“顶流”四季报曝光:加仓煤炭、汽车、银行、医药股,减仓保险股

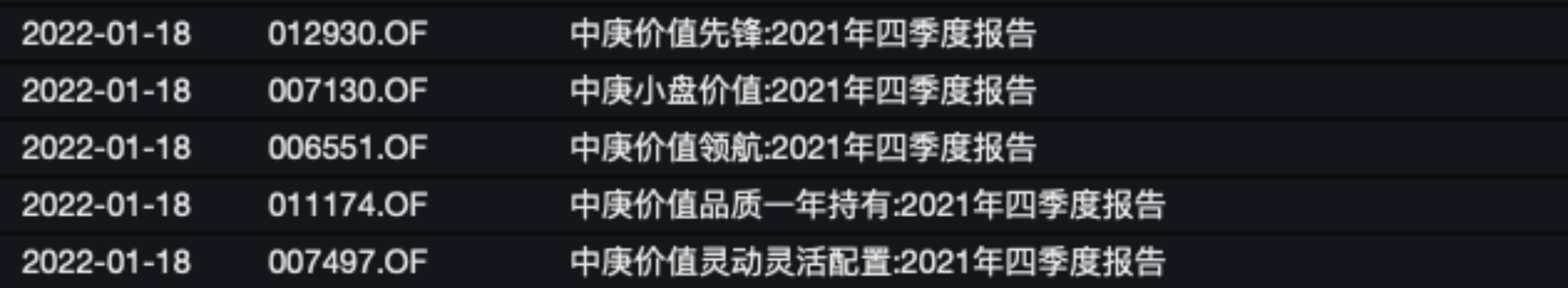

继中银基金、安信基金、国投瑞银基金之后,1月18日,中庚基金披露旗下部分基金四季报。其中,最受关注的当属明星基金经理丘栋荣管理的4只基金。公开资料显示,丘栋荣,中庚基金副总经理兼首席投资官,目前担任中庚价值领航基金、中庚小盘价值基金、中庚价值灵动基金、中庚价值品质基金的基金经理。历任群益国际控股有限公司上海代表处研究员、汇丰晋信基金管理有限公司高级研究员、股票投资部总监兼总经理助理,具有超过13年的证券从业经历。

去年全年市场持续震荡,板块轮动加剧,丘栋荣在管的4只基金均取得了不错的收益,其中,中庚小盘价值2021年收益率达65.15%。拉更长时间来看,截至去年底,中庚小盘价值、中庚价值领航、中庚价值灵动自成立以来回报分别达131.91%、116.77%、115.31%。

从基金规模来看,去年四季度遭到一些赎回压力。截至2021年四季度末,丘栋荣管理的四只基金合计规模达174.25亿元,较去年三季度管理规模208.46亿减少了16.41%。

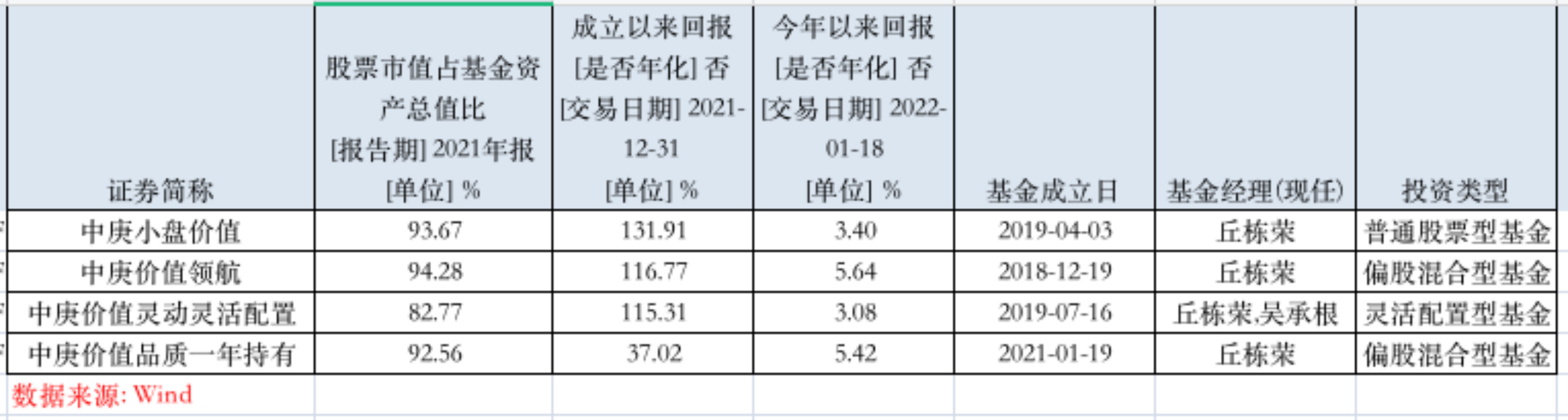

仓位方面,四季度仍保持高仓位运作,中庚小盘价值、中庚价值领航、中庚价值品质一年持有3只基金仓位均超过90%,中庚价值灵动灵活配置混合仓位超过80%。整体配置上偏向可选消费、医药、化工、材料,同时也对传统的价值股领域,例如金融、地产、煤炭有色等周期等行业,自下而上精选个股进行了配置。

整体来看,丘栋荣旗下4只基金持有仓位最多的是“动力煤龙头”兖矿能源,截至去年四季末,持有兖矿能源占净值比达5.25%,较三季末增加了2.05%。同样是煤炭股,兰花科创却被大幅减持,截至四季度末,在管基金持有兰花科创占净值比为5.07%,较三季末减少1.62%。此外,丘栋荣还大幅加银行股,截至四季度末,在管基金持有常数银行仓位增至4.01%,持有苏农银行增加1.15%至4.08%。此外,港股标的也备受青睐,比如在四季度期间,丘栋荣对中国海洋石油、中国海外发展、中国宏桥等港股标的均不同程度加仓。

去年股价累计涨幅高达180%,四季度加仓这些大牛股

从单只基金来看,以丘栋荣代表作中庚价值领航混合为例,前十大重仓股方面,该基金前十大重仓股四季度较三季度相比变换四只:陕西煤业、木林森、保利发展、阳光城退出前十大重仓股,兖矿能源、中国海洋石油、金地集团、信隆健康新进前十大重仓股,持仓占比分别为9.35%、5.66%、2.92%、2.61%,分列第1、5、8、10大重仓股。此外,还加大幅加仓常熟银行1531.15万股,较三季度持股增加68.02%、减仓中国太保180.46万股,较三季度持股减少33.74%。

丘栋荣在四季报中提到,“该基金报告期内保持了相对较高的权益配置仓位,并在完成基金投资范围变更的必要流程后,开始投资港股通标的的股票,并逐步提升港股配置比例。”

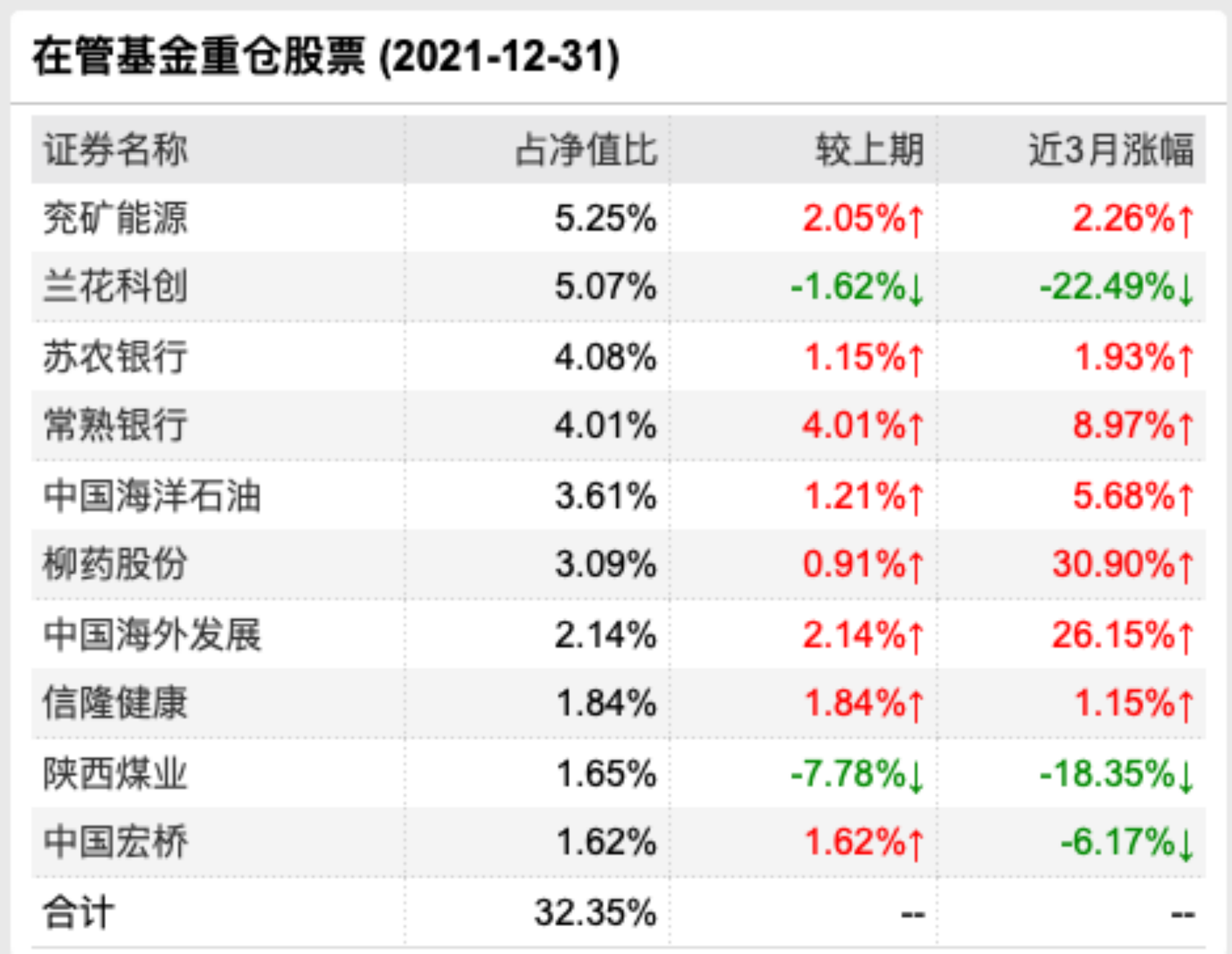

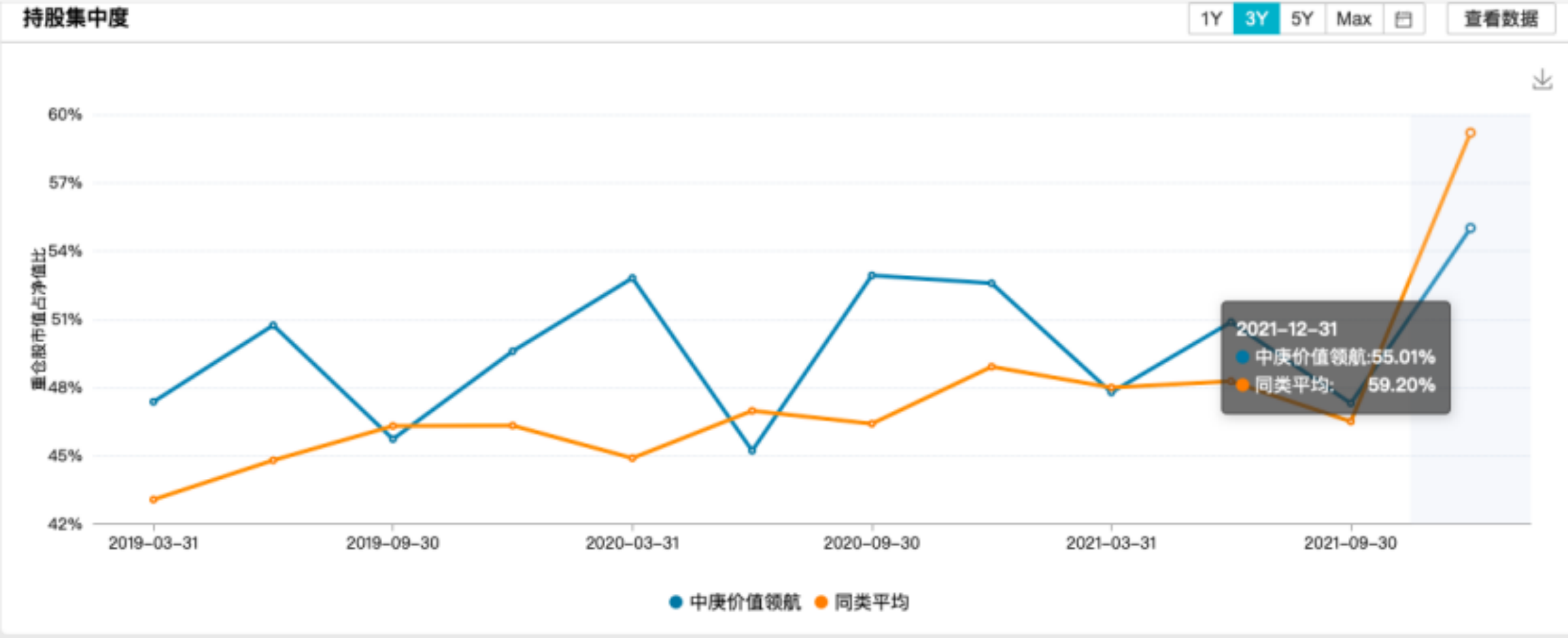

中庚价值领航混合的持仓集中度也进一步提升,其前十大重仓股占基金资产净值比例四季度末时合计为55.01%,与三季度末时的47.31%相比有所上升。

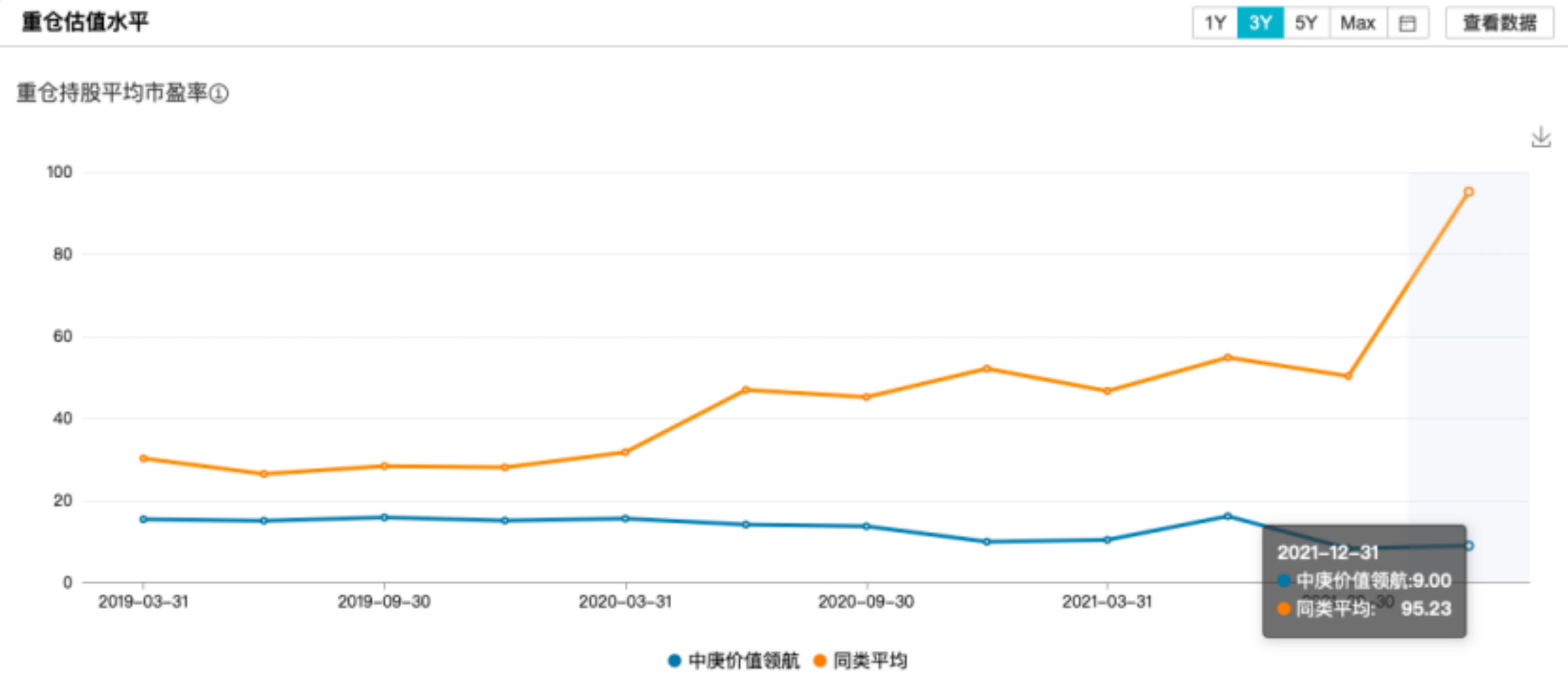

总的看来,丘栋荣依旧坚守低估价值策略,其中价值领航主题产品。重仓持股平均市盈率仅为9,虽较去年三季度略有提升,但始终远低于同类平均的95.23。

在该基金后市投资思路上,丘栋荣在报告中提到,“坚持低估值价值投资理念,通过精选基本面风险降低、盈利增长积极、估值便宜的个股,以此构建高性价比的投资组合,力争获得可持续的超额收益。”

丘栋荣另一只代表基金中庚小盘价值,从前十大重仓股来看,截至2021年四季度末,其第一大重仓股仍为兰花科创,新进了豪能股份、信隆健康、一汽富维等汽车概念股,位列第4、6、8大重仓股,持仓占比分别为4.33%、3%、2.65%,南山铝业、千金药业等也新入前十大重仓股之列,位列第9、10大重仓股。此外,还加仓了苏农银行、柳药股份和紫天科技,陕西煤业、木林森等则退出前十大重仓股行列。从持股集中度来看有所降低,中庚小盘价值股前十大重仓股占比41.27%,较三季度末下降6.15个百分点。

此外,丘栋荣管理的中庚价值品质一年持有期混合还新增化工股海利尔,并增加金融行业配置。

记者发现,在去年四季度新进的重仓股中,有一些是去年涨幅惊人的大牛股。比如,“动力煤龙头”兖矿能源去年股价累计涨幅高达180.65%,今年以来已经涨超7%。此外,信隆健康、千金药业、豪能股份去年股价累计涨幅也达到40.90%、61.71、41.43%。

市场整体韧性仍在,看好能源、资源类优质资产、金融、地产、港股大盘价值股和部分互联网股

A股市场的不利开局走势,公募基金也出现整体下跌的局面。但丘栋荣独管4只基金,在今年以来全部实现正收益,且均跻身同类基金TOP10。截至1月17日,中庚价值领航混合、中庚价值品质一年持有期混合今年以来回报率分别为5.64%、5.42%,在主动偏股混合基金中排名第一、第二。

展望后市,在最新发布的四季报中,丘栋荣表示,经济基本面走弱,历史上盈利下滑阶段权益资产表现承压,但政策转向稳增长,宽货币和宽信用的"双宽"环境,有助于为权益资产压力提供估值支撑。我们判断市场整体韧性仍在,但更可能表现为结构性牛市与熊市,这源于基本面继续分化,进而市场结构性高估和低估并存。如沪深300估值只是历史中性水平,但成份估值分化裂口较长时间处于极致状态。

重点关注的投资方向来自四个方面:

第一、大盘价值股中的金融、地产等。配置逻辑在于:金融板块中,我们看好与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股,这类银行经营稳健、基本面风险较小、估值极低、成长性较高。地产类公司则集中于具有高信用、低融资成本优势的央企龙头公司,我们认为房地产长期需求仍在,随着政策风险的缓释和经营风险的暴露,该类公司抗风险能力更强,外延扩张可能性高,并且估值极低情况下,未来房地产市场至平稳后,仍有较好的回报潜力。

第二,煤炭、能源、资源类公司。配置的逻辑主要在于:(1)政策将持续纠偏,认识到追求经济整体的稳健增长即追求能源、资源增长,经济缓步降速的过程中,需求仍是长期且持续增长的。(2)从严重过剩到供给侧改革,市场出清情况较好,但国内外诸多商品长期资本开支不足,供给收缩情况比较严重,供给弹性不足,供给恢复非一朝一夕,落实到真实有效的供给增长往往体现为短缺导致的价格中枢上行。(3)中长期来看,环保和碳中和因素影响下,中期的供给约束和边际成本会上升,商品价格中枢不可避免的抬升,且新应用不断拓展,导致存量资产价值显著提升。从市场定价和估值来看,这类公司视为周期类资产,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高。因此,碳中和背景下,我们继续看好能源、资源类存量优质资产的投资价值。

第三,中小盘价值和成长股。包括:(1)广义制造业中具备独特竞争优势的细分龙头公司。疫情以来中国制造业链连接和网络优势愈发显著,人才、市场、品类和稳定性促使企业积累、突破、切入、应用,中国制造业优质产能的优势进一步拉大,竞争优势的确立和深化仍在进行,而这有望使得制造业的盈利能力和质量都将提升。因此,广义制造业中挖掘高性价比公司仍大有可为。我们坚持三条标准,即需求增长、供给收缩、细分行业龙头,比如化工、轻工、有色金属加工、机械加工等,可以挖掘出真正的低估值小盘价值股和成长股。(2)估值较低,且受益于后疫情时代线下消费需求逐步复苏的公司,如商贸零售、纺织服装、交通运输等行业中的部分个股。

第四,港股中的大盘价值股和部分互联网股。看好的原因有三点:(1)港股的价值股基本上都是龙头企业或者央企,这些资产质量非常高、最能承受基本面压力,因此风险较小。比如电信运营商、地产、银行、保险、能源、煤炭的龙头公司,都是中国经济体中最好的、最中坚的力量。港股的互联网股业务是深深嵌入中国经济中的,格局清晰但其核心业务壁垒仍较为坚实。(2)价格较低或价格出清彻底。港股的价值股对应的在A股中的价值股很便宜,但是在港股更便宜,同时对应的分红收益率保持着非常高的水平。港股的互联网股承受各种压力聚集,估值降至低估水平。(3)交易上风险释放较为充分,交易并不拥挤。随着基本面、监管层面和流动性压力的逐步缓释,港股值得关注。

2022-01-18 18: 28

2022-01-14 17: 25

2022-01-14 08: 31

2022-01-08 18: 12

2022-01-04 18: 49

2022-01-04 18: 48