在公募基金江湖中,有着这样一批基金经理,他们受到百万投资者的追捧,所管理的基金可以称得上是“国民基金”。

基金君通过整理2020年年报,梳理了部分从2019年至2020年,基金份额持有人户数增加超过50万的基金经理。

其中,不乏多位明星基金经理的身影,葛兰、刘彦春、张坤、王宗合、朱少醒、周应波、董承非……除了这些长期业绩表现优异的基金“大佬”们,也有一些于去年取得爆发业绩的“赛道型”选手,赵诣、孙迪、郑澄然,他们同样受到基民们的热烈追捧,喜提几十万“粉丝”,因此成为市场的焦点。

在此前的人物库专题中,基金君也一一对他们的投资理念做了详细介绍。

今天,基金君挑选管理“国民基金”中的其它几位基金经理,为各位基民朋友们解析他们的投资风格及投资理念,他们是信达澳银基金冯明远、诺安基金蔡嵩松、广发基金傅友兴。

信达澳银基金:冯明远

冯明远,浙江大学工学硕士,2014年1月加入信达澳银基金管理有限公司,现任基金经理。曾任平安证券综合研究所研究员,信达澳银基金管理有限公司研究咨询部研究员、基金经理助理。

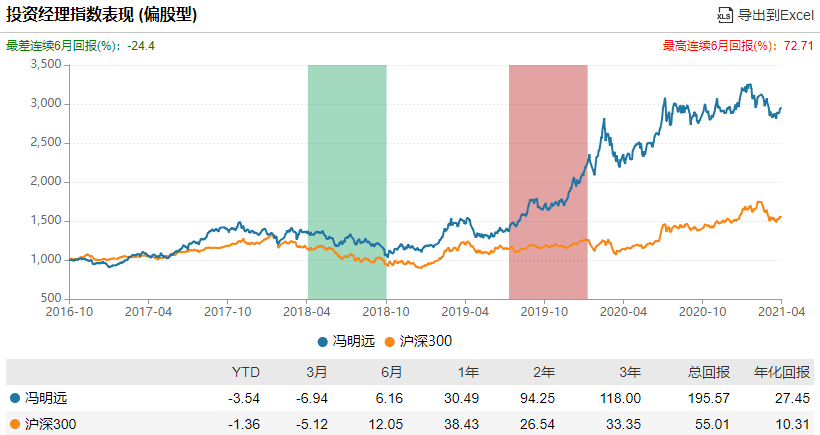

目前,冯明远在管基金8只,总管理规模约为254亿元。其代表产品任职以来回报达231.39%,排名同类型基金第10。据Wind投资经理指数(偏股型)显示,自2016年担任基金经理以来,冯明远取得了195.57%的回报,最高连续6月回报达72.71%,年化回报达27.45%。(数据来源:Wind,截至2021年4月7日)

(数据来源:Wind,截至2021年4月7日)

Wind数据显示,冯明远代表基金2020年持有人户数共计820, 249户,较之2019年,增加了724, 361户。

从业以来,冯明远一直专注在科技成长领域,形成了独特的科技板块投资方法论——立足长期。在做好案头工作的同时,冯明远同样注重实地调研,深度分析产业变化,从空间和增速维度挑选“跑得又快又远的公司”。

冯明远认为,产业升级与国产替代是科技板块未来几年的投资主逻辑,国产替代空间潜力巨大。

“要选出性价比高的企业长期投资,潜心做好案头工作是本分。”对于投资框架,冯明远表示,会坚守价值投资理念,严格遵守传统公司基本面分析框架。在做研究时,冯明远通常重点关注以下五大核心因素:公司基本情况、行业发展状况、企业发展研判、基于生意特征的财务分析以及动态估值评估。

不同于市场上众多坚守成长风格的基金经理,冯明远特色鲜明。以其代表产品为例,综合该产品近5年的季报来看,冯明远有两大特点,行业集中和持仓分散。

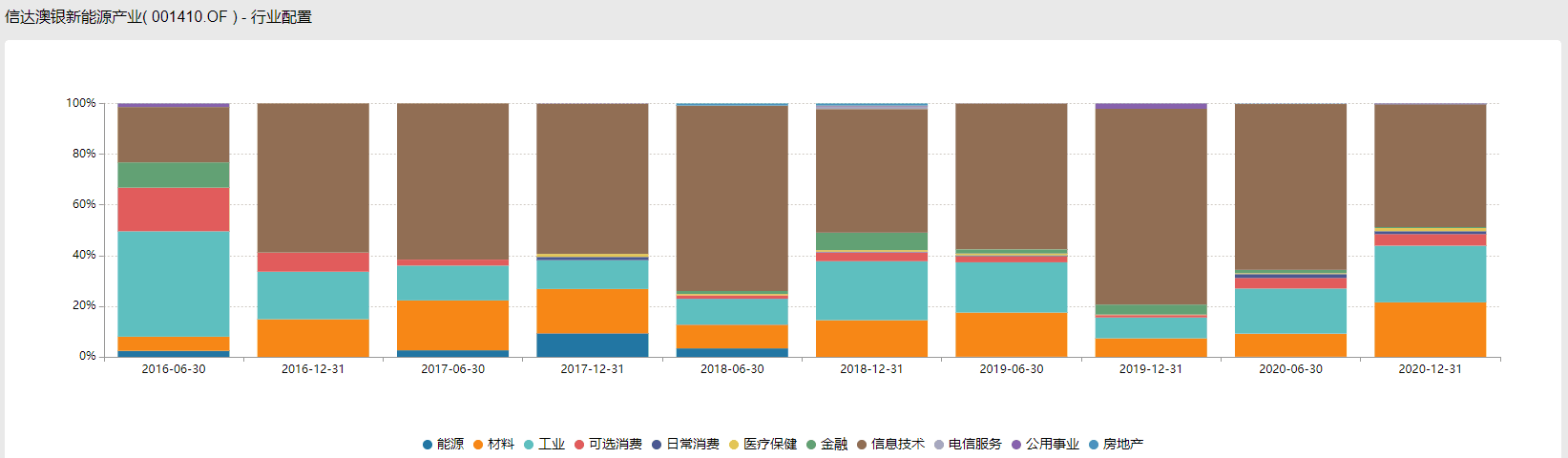

行业配置集中是因为,冯明远一直聚焦科技行业投资,坚守能力圈,持仓行业集中在所擅长的科技领域,以确保投资组合具备足够的进攻性。

(冯明远代表产品近5年行业配置,数据来源:Wind,截至2021年4月7日)

尽管行业配置集中,冯明远的投资组合持仓却较为分散。据其代表产品2020年年报显示,冯明远共持有438只个股,但前十大重仓股合计占比仅为23.05%。对此,冯明远表示,科技行业百舸争流,技术更新迭代快,个股分散有助于控制风险,获取比较平稳的超额收益。

这样的投资风格,也使得冯明远成了业内最勤奋的基金经理之一。“科技行业不同于消费行业,中国多数科技公司的业务为B2B模式,技术的快速更新迭代,造成企业的高淘汰率,这些单纯看分析研报是不够的,做好科技股投资需要深入研究产业链,判断企业未来的发展。”冯明远表示。

“投资方向上不追逐市场热点”也是冯明远投资风格的一个重要标签。不“抱团”,不“跟风”,冯明远依旧没有配置大消费,始终保持着科技股的高仓位配置。他认为,科技板块投资应通过抓住产业内在发展客观规律去提高投资的准确性,关键在于把握产业周期发展主线。

在最新披露的年报中,冯明远表示,回顾2020年,全球贸易摩擦及新冠疫情对全球经济发展带来了极大的不确定性,各国家加大经济刺激力度,以对抗疫情对经济的冲击。中国在全球范围内率先走出疫情的影响,经济恢复较好,制造业的成本、稳定性优势进一步凸显。

展望2021年,疫情的消灭仍需要各国协同合作,预计仍需要较长时间。中国制造业在全球的优势将进一步加强,尤其以新能源、信息产业、工业制造领域更为突出。

诺安基金:蔡嵩松

蔡嵩松,博士,2017年11月加入诺安基金管理有限公司,现任基金经理。曾先后任职于中国科学院计算技术研究所、天津飞腾信息技术有限公司、华泰证券股份有限公司,历任诺安基金管理有限公司研究员。

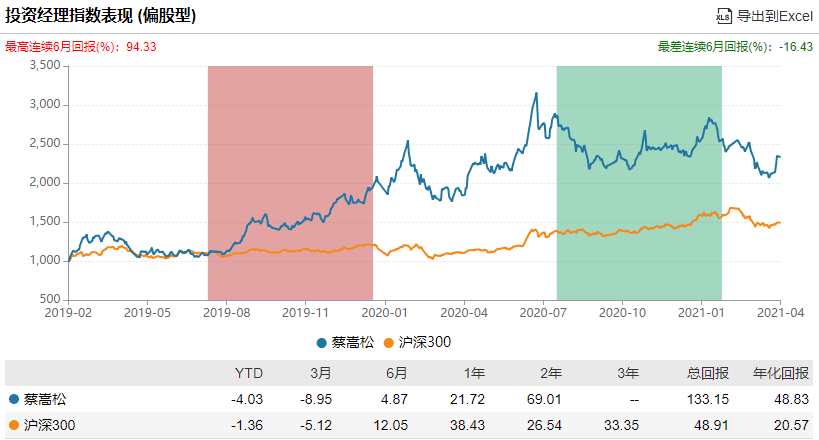

目前,蔡嵩松在管基金2只,总管理规模约为410亿元。其代表产品任职以来回报达128.71%,排名同类型基金前15%。据Wind投资经理指数(偏股型)显示,自2019年担任基金经理以来,蔡嵩松取得了133.15%的回报,最高连续6月回报达94.33%,年化回报达48.83%。(数据来源:Wind,截至2021年4月7日)

(数据来源:Wind,截至2021年4月7日)

Wind数据显示,蔡嵩松代表基金2020年持有人户数共计2, 477, 247户,较之2019年,增加了2, 096, 618户。

蔡嵩松对于科技产业的深刻理解,与他过往经历密不可分。他15岁进入中科大“少年班”计算机专业,硕博阶段在中科院主攻芯片设计。博士毕业后,由“学”转“产”,在一家科技公司从事芯片设计与市场战略工作。四年后,他从实业转到金融行业,进入华泰证券研究所担任研究员。2017年,加入诺安基金,聚焦科技及相关产业研究。

无论是科研院校、实业公司还是后来的投资机构,蔡嵩松的主线都围绕着计算机科技这一领域进行,长期的深度积累,从多个维度为他对产业理解打下了扎实基础。

作为基金经理,蔡嵩松具有鲜明的成长股投资风格,他坚持自上而下的投资框架,先找到能维持较长时间高景气度的赛道,再从中优选个股。做投资时,蔡嵩松遵循中长期的产业逻辑,更关注产业本身的变化。由于去年重仓押注半导体,而这一主题常常伴随行情波动而剧烈震荡,蔡嵩松及其管理的代表产品屡屡登上热搜话题。

“所有投资的出发点,都是以产业变化为基准。”在蔡嵩松看来,投资中的扰动因素主要来自市场情绪,市场越是喧哗,越是要坚守自己的投资逻辑。在选取个股方面,蔡嵩松更青睐行业中的龙头白马股。

蔡嵩松认为,如果一个公司在所处赛道和景气度上满足要求,即便短期静态估值过高,只要产业逻辑还延续,随着市场占有率的提升,拉长时间维度就可以消化高估值。因此,他会用更长周期来看待行业,不在乎一时得失。

展望2021年,蔡嵩松在近期披露的年报中表示,货币政策不会急转弯,在2020年四季度普遍对2021年流动性不抱有较大预期的情况下,温和的货币环境转向不会成为市场的掣肘。另外,由于2019年和2020年公募基金收益率的示范效应,2021年公募基金新基金发行的开门红和老基金全年的申购将仍会维持高位,2021年市场的资金相对充裕。

蔡嵩松称,“从市场整体来看,我们判断2021年仍是结构性行情,板块间的分化仍旧较大,强者恒强是主旋律。可能某些板块在短期冲高后会有回归的需求,但休整之后会继续原来的趋势,不会破坏原有的趋势,直到产业景气度不在。这是由产业和目前A股的资金结构决定的。所以,我们判断2021年消费、白酒、医药、光伏、新能源继续原有趋势,震荡上行。”

对于半导体行业,蔡嵩松认为,产业端景气度持续向好,最上游晶圆代工产能极度紧缺,已经传导至下游各个环节,目前行业内缺货涨价成为主要旋律。

在蔡嵩松看来,经过2020年利空的消化,芯片半导体行业2021年已经可以跟消费、白酒、医药、光伏、新能源站在同一起跑线上。2021年是5G消费电子的换机高峰,加之晶圆代工产能紧缺引发的涨价潮,在外部扰动利空释放的情况下,很可能是行业量价齐升的大年。

蔡嵩松表示,“任尔东南西北风,咬定青山不放松。在这个科技大周期里,2021年选择最强阿尔法,仔细甄别,认真求证,克服困难,迎接挑战,努力为基金持有人赚取长期回报。”

广发基金:傅友兴

傅友兴,2006年4月加入广发基金管理有限公司,现任价值投资部总经理。曾任天同基金管理有限公司研究员、基金经理助理、投委会秘书,广发基金管理有限公司研究发展部研究员、基金经理助理、研究发展部副总经理、研究发展部总经理。

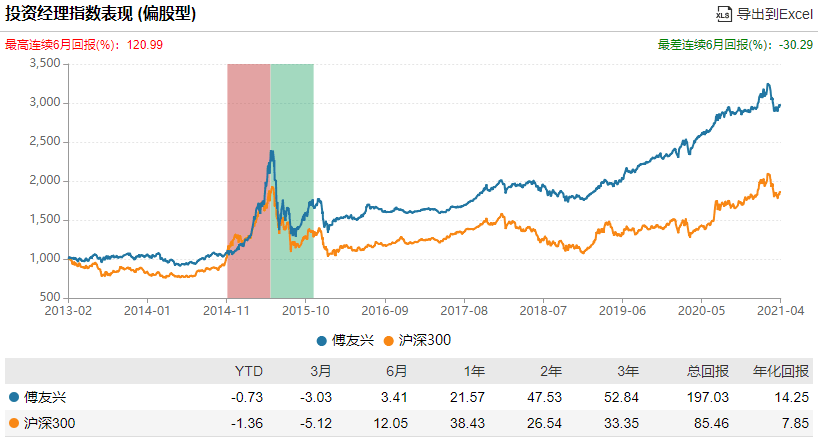

目前,傅友兴在管基金3只,总管理规模约为435亿元。其代表产品任职以来回报达177.34%,排名同类型基金前34%。据Wind投资经理指数(偏股型)显示,自2013年担任基金经理以来,傅友兴取得了197.03%的回报,最高连续6月回报达120.99%,年化回报达14.25%。(数据来源:Wind,截至2021年4月7日)

(数据来源:Wind,截至2021年4月7日)

Wind数据显示,傅友兴代表基金2020年持有人户数共计1, 768, 679户,较之2019年,增加了579, 448户。

傅友兴拥有18年从业经验,自2002年2月进入基金行业,在交通运输、钢铁、商业、贸易、水务、公用事业等行业以及宏观策略研究领域均打下了扎实的基础。多年以来,傅友兴一直坚持着“创造价值,践行稳健投资”的投资理念。

在傅友兴的研究实践中,非常重视自上而下的资产配置、泡沫的识别以及风险的规避。在所有投资环节——如结构配置、个股精选、投资时机等方方面面,傅友兴均有平衡之道。比如在结构配置上,傅友兴不仅布局业绩稳定增长、股息率较高、低估值的价值型品种,也会重点配置在行业中拥有独特壁垒、处于高速成长期的优质成长股。

傅友兴表示,自己的投资风格是专注选股,淡化择时,通过持有价值持续增长的企业以获得投资回报。在实际投资中,傅友兴遵循自上而下控制仓位与自下而上精选个股相结合的投资策略。在精选个股方面,傅友兴从定量和定性两个维度进行考量。

定量方面,傅友兴通过资本回报率、现金流、财务稳健程度等指标对A股上市公司进行初步筛选。对于稳定增长类企业,傅友兴会重点关注3年以上的资本回报率高于15%且比较稳定的企业;对于周期反转类企业,如果未来3年复合收益率大概率能达到30%以上,傅友兴则会在周期底部、估值便宜时买入。

定性方面,傅友兴认为,最重要的是看公司的竞争优势、治理结构和管理层,除了要关注企业是否有追求长期利益且专注主业的优秀管理层外,还需要关注管理层的利益诉求是否与中小股东一致。

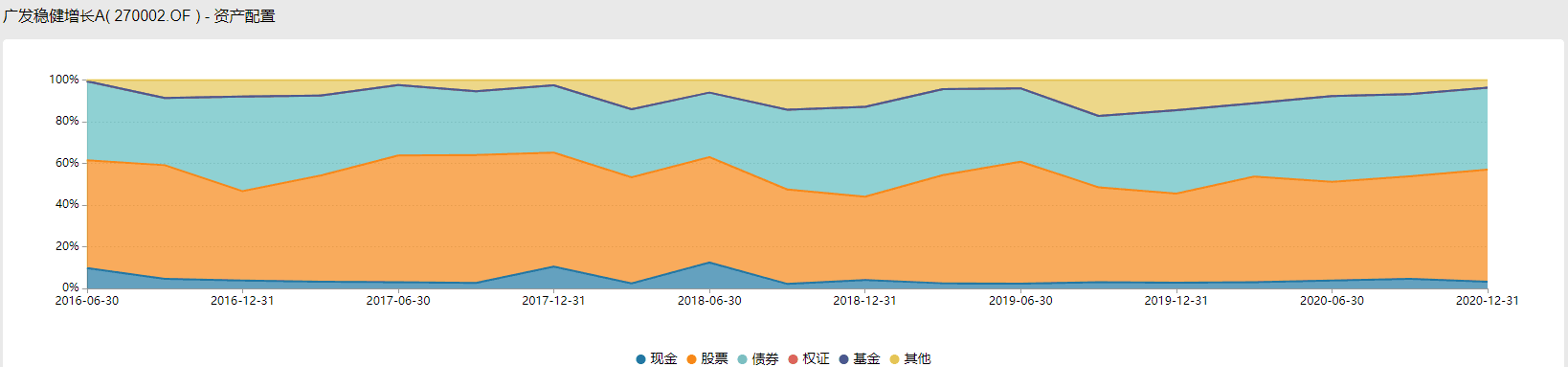

基于深度的基本面研究,傅友兴偏好长期持有个股,换手率较低。综合傅友兴代表产品近5年的季报来看,在前十大重仓股中,傅友兴目前仍持有超2年以上的个股共有5只。在资产配置方面,以傅友兴的代表产品为例,近5年来,傅友兴注重全局均衡考量,股票仓位在40%-65%之间波动,债券仓位在30%-45%之间适当调整。

(傅友兴代表产品近5年资产配置,数据来源:Wind,截至2021年4月7日)

“投资时会在风险与收益之间不断权衡并进行微调,力求达到最佳平衡点。”傅友兴坦言,自己的投资风格尽量追求稳健。据傅友兴代表产品最新披露的四季报显示,在前十大重仓股中,傅友兴配置了7个行业,以更好的控制投资组合的风险,实现中长期的稳健回报。

展望2021年,傅友兴在2020年年度报告中表示,伴随经济的持续复苏和低基数效应,A股非金融行业上市公司整体盈利有望实现20%左右的增长,增长节奏呈现前高后低的特征。

流动性方面,随着经济步入复苏高点以及货币政策回归常态,广义社融增速将迎来拐点。信用增速回落对于股市的估值可能形成一定的压力。

估值层面,A股整体估值并不便宜,结构分化显著。这意味着2021年A股的回报率相比2019年、2020年将会明显下降。

傅友兴称,未来,将以审慎、严谨的态度对组合持仓保持紧密的基本面跟踪与评估,努力为持有人实现资产净值的稳定增长。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-02 15: 17

2021-10-01 11: 46

2021-09-29 20: 36

2021-09-29 16: 37

2021-09-28 19: 45

2021-09-28 08: 34