历史的轮回总是有很多相似之处。

今年年初至今,上证指数历经多月调整于5月17日收盘时达3517.62点,再度站上3500点这个关键点位。而后震荡上行,截至5月28日最新收盘,上证指数报3600.78点,稳住3600点大关。

回顾历史数据,不难发现,上证指数超越3500点主要是出现在2007年4月12日至2008年3月28日,2015年3月17日至2015年底,2018年1月22日,以及2021年1月份突破3500点。

基金君统计三次处于震荡调整行情时指数站上3500点左右的时刻:第一次是2008年4月11日,当时收盘于3492.89点;第二次是2018年1月22日,收盘于3501.36点;第三次是2015年7月8日,收盘于3507.19点,基本位居3500点附近,且是震荡的开启。在这三波行情之下,普通股票型基金和偏股混合型基金的投资收益如何?

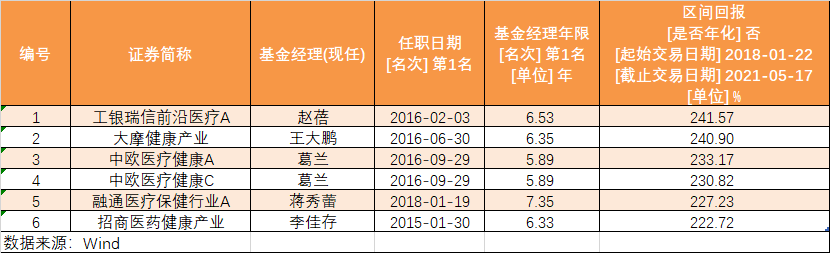

基金君梳理了在第三次震荡之下的3500点与近期重回3500点期间,普通股票型基金和偏股混合型基金的收益。在这批基金中,除去2018年1月22日之后开始任职的基金经理,有5位基金经理所管理的基金收益超200%。

今天,基金君将为大家介绍其中3位基金经理,他们是工银瑞信基金赵蓓、摩根士丹利华鑫基金王大鹏、融通基金蒋秀蕾,通过解析他们的投资风格与投资理念,来聚焦后市研判。

工银瑞信基金:赵蓓

赵蓓,硕士,2010年加入工银瑞信基金管理有限公司,现任基金经理兼研究部副总监、医疗保健研究团队负责人。曾任中再资产管理股份有限公司投资经理助理。

目前,赵蓓在管基金5只,总管理规模约为156亿元。其代表产品任职以来回报达390.7%,排名同类型基金第5。

据Wind投资经理指数(公募偏股)显示,自2014年担任基金经理以来,赵蓓取得了315.87%的回报,最高连续6月回报达122.08%,年化回报达24.41%。(数据来源:Wind,截至2021年5月27日)

(数据来源:Wind,截至2021年5月27日)

赵蓓拥有13年的投资研究经验,擅长医药领域的投资,且始终坚持不断扩展能力圈,提升全行业投资能力。管理医药基金多年,赵蓓在市场上有着“医药女神”的称号。她不仅擅长发掘医药领域的投资机会,对成长股投资也有着丰富经验。

对于自己的投资理念,赵蓓如是描述:“我的投资风格很明确,是偏成长的风格。我的投资逻辑也非常朴实,就是寻找符合产业发展趋势的优质成长公司,坚持持有这类公司并分享它的成长性红利。”

在筛选成长股时,赵蓓有一条重要标准,即“连续三到五年维持30%或以上的增长”。赵蓓称:“市场上存在一批公司符合这一标准,这类公司往往是较为优质的公司,大概率能产生超额收益。”

对于如何发掘成长股,赵蓓指出,“优质成长股基本上都符合几个特征:一是处于符合产业发展趋势且空间足够大的赛道;二是公司商业模式具有较强壁垒,具有较强核心竞争力,护城河也足够宽;三是管理层具有战略眼光和较强的执行力。”

发掘行业机会时,赵蓓表示,自己会先根据产业变迁、国家政策等因素对行业机会进行大致的判断,然后再通过日常的调查和研究去验证这些初步判断。对于分析行业时常用的产业景气度指标,赵蓓认为,应该一分为二地看待。她指出:“有的产业景气度是长期的,有的则是短期的。长期景气产业中的优质个股占比较高,持有时间也比较长。”

综合赵蓓代表产品近5年的季报来看,在前十大重仓股中,目前其持有1只生长激素龙头股已经超过10个季度,同时持有其它5只股票超1年以上。由此可见,赵蓓对于看好的标的,有着不同的配置策略,通过合理的构建组合,为持有人带来长期稳定的回报。

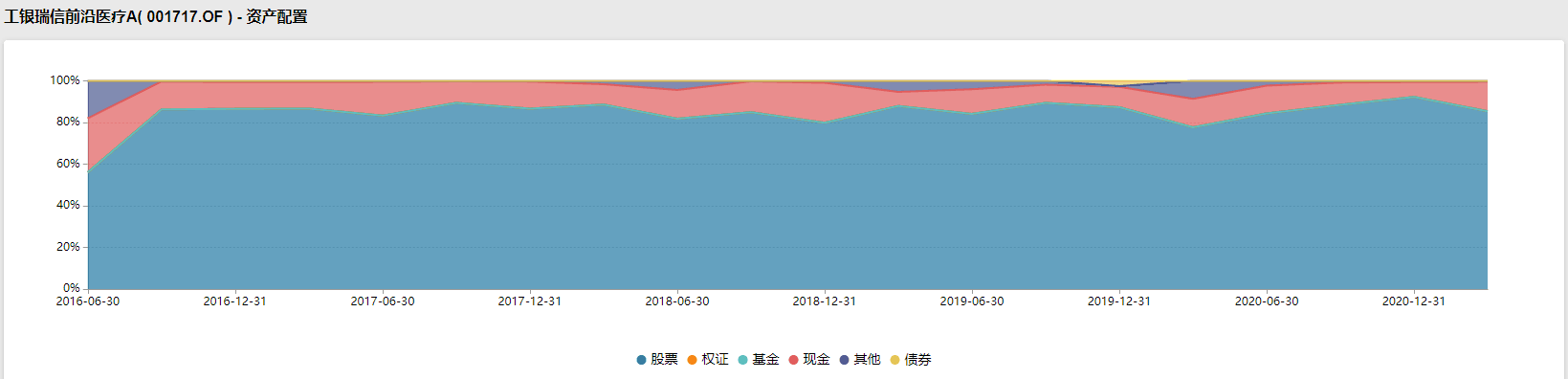

尽管持股集中度不低,但赵蓓依旧重视风险,在聚焦于医药行业的同时,保持均衡配置。在资产配置方面,以赵蓓代表产品为例,近5年来,除了基金成立之初逐步建仓,其股票仓位大多保持在80%-90%之间,余下部分主要部署现金。

(赵蓓代表产品近5年资产配置,数据来源:Wind,截至2021年5月27日)

展望后市,赵蓓称,今年无论是国际还是国内,流动性都会相较去年大幅宽松状态有明显收缩,所以今年预计估值难以再有明显扩张;但考虑到经济复苏的背景,以及全球长期看仍将继续维持低利率环境,估值预计也不会出现大幅收缩。所以今年在持仓上会更加注重估值和业绩的匹配度,从自下而上的角度精选个股,获取超额收益。医药行业结构性看好创新药及CXO产业链、疫苗、医疗服务、医疗器械等。

摩根士丹利华鑫基金:王大鹏

王大鹏,中山大学金融学博士。2010年12月加入摩根士丹利华鑫基金管理有限公司,现任研究管理部总监。曾任长春工业大学工商管理学院金融学专业教师,宝盈基金管理有限公司医药行业研究员,摩根士丹利华鑫基金管理有限公司研究管理部研究员、总监助理、副总监。

目前,王大鹏在管基金5只,总管理规模约为28亿元。其代表产品任职以来回报达265.5%,排名同类型基金第18。

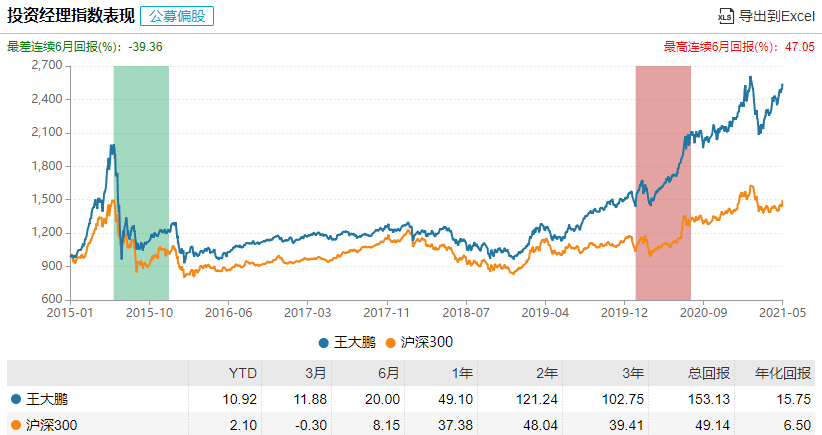

据Wind投资经理指数(公募偏股)显示,自2015年担任基金经理以来,王大鹏取得了153.13%的回报,最高连续6月回报达47.05%,年化回报达15.75%。(数据来源:Wind,截至2021年5月27日)

(数据来源:Wind,截至2021年5月27日)

多年来深耕医药行业的王大鹏,实则是金融学科班出身。作为一位典型的学者型基金经理,王大鹏在读博士期间受过系统的学术训练,还曾于高校执教,这样的履历使他形成严谨、务实的个人风格,实践中能够将股票投资与学术研究方法有机结合,构建出严密的投资逻辑框架。

在王大鹏看来,医药和其他行业关联度低,受经济波动影响较小,但受行业政策影响较大。因此,把握行业发展大趋势、自上而下选择景气度高的子行业尤为重要。

在个股选择上,王大鹏强调要与好公司为伴,集中、长期持有优质公司是获得超额收益的主要来源。他表示,“我始终相信研究创造价值,基本面是决定公司中长期走势的核心要素。”

立足基本面研究,王大鹏通过全面和深入的行业趋势研判以及个股经营分析,遴选出优质投资标的。而后,秉承长期思维,聚焦投资的核心逻辑,在逻辑未变的前提下,淡化股价的短期波动,建立持股信心,在市场存在分歧抑或股价大跌时仍然坚定持有,以获取超额收益。

构建投资组合时,王大鹏着眼于中长期业绩。为保持稳健操作,王大鹏也不断总结新的经验。他说,长期保持高仓位运作,拉长持股周期才能对组合做出可观贡献。以其代表产品为例,综合该产品近5年的季报来看,在前十大重仓股中,目前仍持有4只股票超8个季度。其中,对1只生长激素龙头持有达17个季度。

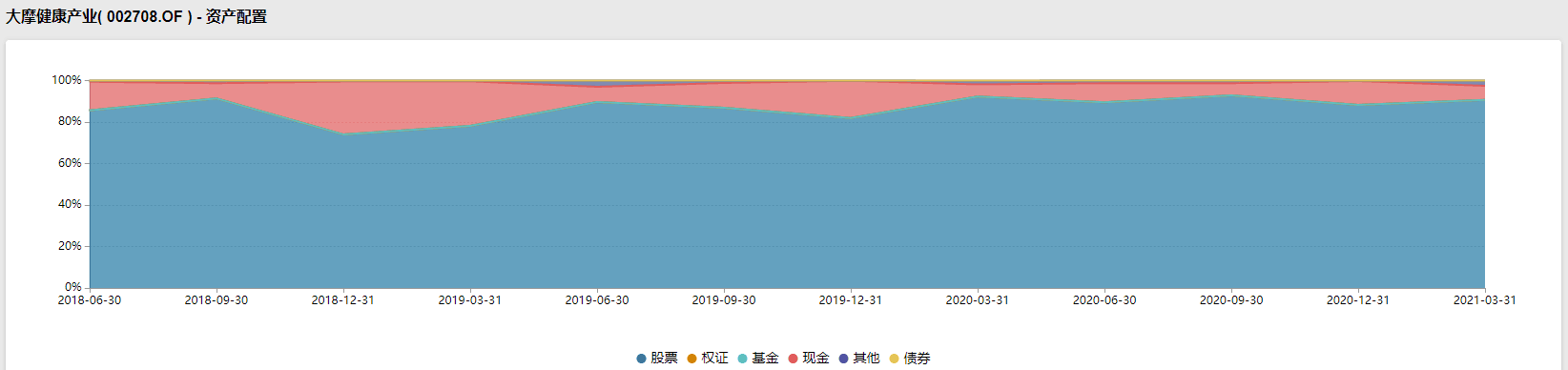

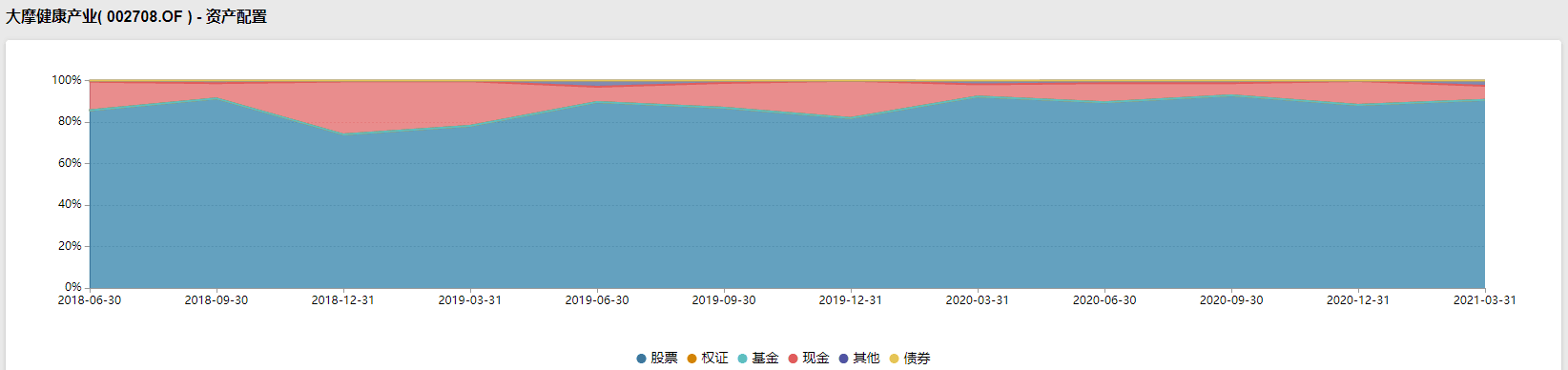

在资产配置上,近3年来,除了当市场环境发生剧烈变化时,王大鹏略有减仓;其余时间,该产品的股票仓位大多在90%左右波动,保持高仓位运行。

(王大鹏代表产品近3年资产配置,数据来源:Wind,截至2021年5月27日)

关于风险控制,王大鹏强调,坚决回避瑕疵公司,避免公司和个人声誉风险。不为博取短期收益承担过度风险,是“避雷”的有效手段。

在一季报中,王大鹏表示,2021年一季度A股市场先抑后扬,市场波动较大。上证综指下跌0.9%,沪深300指数下跌3.13%,创业板指数下跌7.0%。

对于其代表基金,王大鹏在一季度一直维持较高仓位,重点持仓仍然集中在医药板块,具体投资方向为CXO、创新药、医疗器械、疫苗等。春节后医药板块快速下跌,王大鹏减持了部分高估值的个股,增持了行业高景气高增长、以及估值与业绩相匹配的个股,持仓方向没有大的变化。

王大鹏称,从医药行业的政策端来看,仿制药集采常态化,市场已有充分的预期;创新药医保谈判的降价幅度低于预期;在医疗器械领域,目前主要针对使用量大、标准化的产品进行集采;总体看政策风险较小。

受疫情影响,医保基金2020年收入增长1.8%,预计2021年将恢复到两位数以上的增长,对医保支出不会形成大的压制。从业绩端来看,CXO、医疗器械、疫苗、创新药等子行业保持高景气,全年将保持较高增速。

从估值角度看,行业整体估值高于历史均值,部分公司处于历史估值的高位。但是,和其他成长板块相比,医药行业有业绩支撑,能用未来的业绩增长消化估值;和传统消费板块相比,医药行业的增速更快,行业的相对优势仍很明显。

未来,王大鹏计划维持中性偏高仓位,投资方向仍然集中在CXO、创新药、医疗器械、疫苗等领域。

融通基金:蒋秀蕾

蒋秀蕾,药物化学硕士学位。2009年2月加入融通基金管理有限公司,现任基金经理。历任朗生医药(深圳)有限公司产品经理,招商证券研发中心研究员,嘉联融丰投资有限公司投资经理,融通基金管理有限公司研究策划部行业研究员、行业组长。

目前,蒋秀蕾在管基金2只,总管理规模约为39亿元,其代表产品任职以来回报达225.5%,排名同类型基金第14。

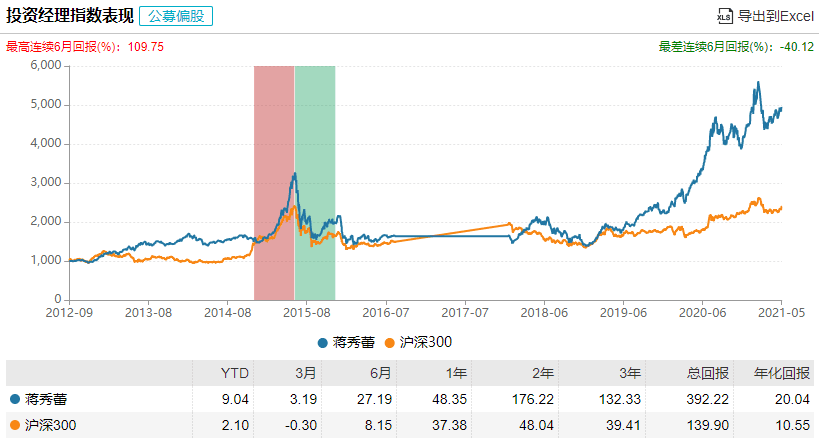

据Wind投资经理指数(公募偏股)显示,自2012年担任基金经理以来,蒋秀蕾取得了392.22%的回报,最高连续6月回报达109.75%,年化回报达20.04%。(数据来源:Wind,截至2021年5月27日)

(数据来源:Wind,截至2021年5月27日)

蒋秀蕾是业内少有的兼具实业、卖方、买方工作经验的基金经理。关于自己的投资风格,蒋秀蕾如是概括道,“我的操作以价值投资为本,辅以动态的价值调节。”在投资时,他将80%的仓位投向核心价值标的,剩余20%的仓位则用于动态捕捉市场机遇。

具体到选股实践,面对细分领域众多的医药行业,蒋秀蕾首选优质产业赛道,从中选出未来能长期跑赢产业赛道平均增速水平、能成长为伟大公司的龙头企业。

“产业赛道空间和增速直接决定其景气度,是衡量赛道优劣的关键指标。”蒋秀蕾表示,对产业赛道的全面深度认知建立在平时积累、巩固、研究的基础上。当有新公司上市时,对相关产业早有研究的的蒋秀蕾则会深入地分析该赛道的变化,从更高认知维度进一步追踪优秀资产的长期投资机会。

蒋秀蕾指出,当产业赛道确定后,下一步就挑选最具有竞争力和成长性的好公司,且长期持有。具体来看,这些公司的市占率水平应该处于产业赛道前三或前五之列,同时尚未形成绝对垄断,而是朝绝对垄断的方向发展。

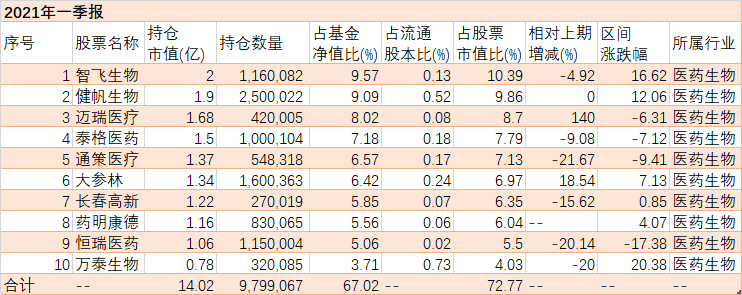

通常,蒋秀蕾会选择一般在各自产业赛道中具备市占率偏高、市值偏大的公司。以其代表产品为例,一季报显示,在前十大重仓股中,蒋秀蕾的持有的标的流通市值大多超过1000亿元。

(蒋秀蕾代表产品2021年一季度重仓持股,数据来源:Wind,截至2021年5月27日)

蒋秀蕾坦言,通过上述方法确定组合80%的投资盘,对余下20%的仓位,则会基于此前任职于实业、卖方、买方的丰富经验,在市场趋势时刻保持高度敏感度,根据市场实时特征及主线决定这部分仓位的投向。

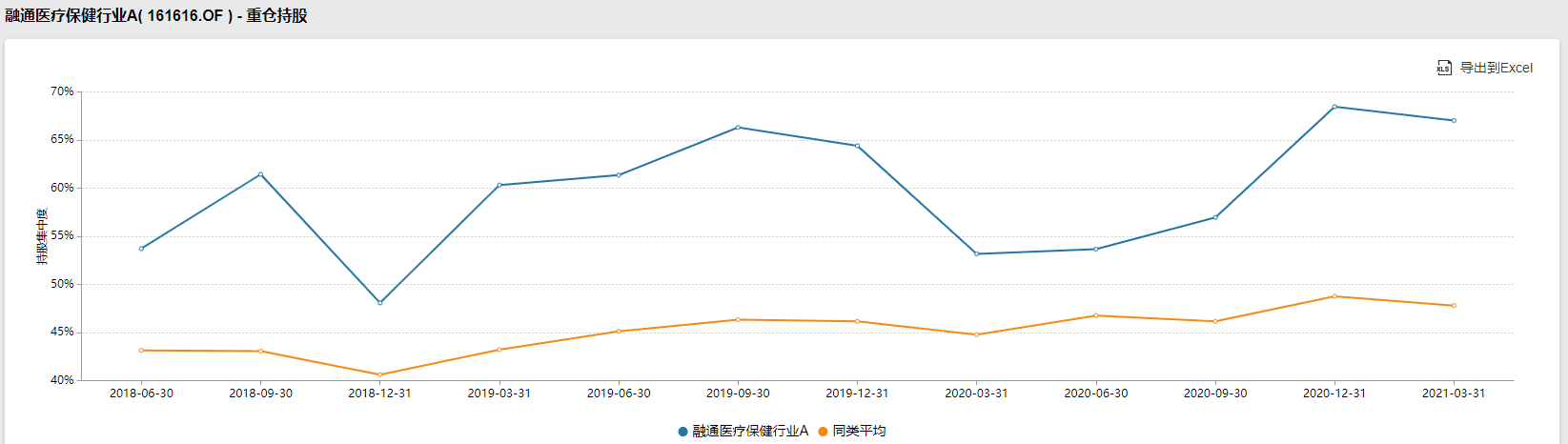

自2018年开始管理其代表产品,蒋秀蕾一直保持高仓位运行,除了2018年底在市场持续走低时将仓位减少至75%以下,其余时刻都维持在90%左右。即使仓位保持相对稳定,在持股集中度上,蒋秀蕾会进行合理调整。近3年来,蒋秀蕾代表产品的持股集中度在50%-70%之间波动,通过适时的优化持仓结构,以期为基金持有人带来长期稳定的回报。

(蒋秀蕾代表产品近3年资产配置,数据来源:Wind,截至2021年5月27日)

(蒋秀蕾代表产品近3年持股集中度,数据来源:Wind,截至2021年5月27日)

在蒋秀蕾看来,通过疫情特殊时期的检验,国内一些行业的产业地位是得到提升的,在未来的时间岁月是能走得出去的,是值得去长期投资和配置的,例如医药行业就是一个典型的产业地位提升的行业。

展望未来,蒋秀蕾指出,中长期看好带量采购政策给行业带来的集中度提升,以及国内人口老龄化给行业带来的未来发展空间,特别是此次疫情之后面临的医药产业地位提升。未来,将布局医药健康产业里的高景气度子行业,更多的选取未来空间大、受政策影响小的核心龙头资产,如创新药服务产业链、疫苗、创新药、创新医疗器械、医疗服务、高端消费品、连锁药店等。

市场风格轮动频繁 投资者不要频繁操作

值得注意的是,此篇基金君为大家介绍的三位基金经理,恰好均深耕医药行业。同样,在文首列出的表格中,其他两位基金经理也是聚焦医药行业。

不过,基金君要提醒大家,市场风格常有轮动,在一段时间内,某个行业或许整体向好,以致相关行业的主题基金收益优秀。但长期来看,各个行业都有突出之时,一段时间内的上涨,不能代表未来一定保持正收益;当然,一段时间内的下跌,也不能说明未来不具备投资价值。

再回到指数上,当上证指数位居3500点、3600点之时,未来到底走向如何,是下跌后的反弹,还是拐点已至,又将下行?而当市场行情变得不可预测时,高点之下是否还能布局基金?

基金君认为,对于普通投资者而言,布局基金要理性,不能和炒股一样频繁交易,最佳的方法是较长时间去做投资,不要太过频繁操作,毕竟投资想要精准踏准时间点是非常难的事情。

尤其是在关键点位之下,对于风险承受能力有限的投资者来说,止盈和止损均是可以考虑的操作;但对于风险承受能力较弱的投资者来说,也可以以定投的操作来摊薄成本,为收益创造空间。从历史数据显示,只有在股市相对低位入市,才会大概率盈利。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-02 15: 17

2021-10-01 11: 46

2021-09-29 20: 36

2021-09-29 16: 37

2021-09-28 19: 45

2021-09-28 08: 34