基金的业绩比较基准好比是基金的“及格线”,是基金经理设定的一个想要达到且可能达到的预期目标。通过对比当期的滚动收益与业绩比较基准,投资者能够较快地判断出该只基金的业绩表现是否“及格”。

有投资者不禁发问:“如果始终仅与‘及格线’作比较,那我买这只基金的意义在哪里呢?为什么不买远远超出及格线的‘优秀基金’呢?”

其实,一只基金想要在短期内超过业绩比较基准确非难事,尤其是在市场向好时,整个市场中的基金均能取得较高的胜率。但是拉长周期来看,在牛熊市的转换中,在不同行业风格的轮动中,如有有只基金始终牢牢守住所谓的“及格线”,那么这就是一只相当让人省心的稳定基了。换句话说,该只基金的管理人在回撤控制与组合构建能力始终优于市场平均水平。

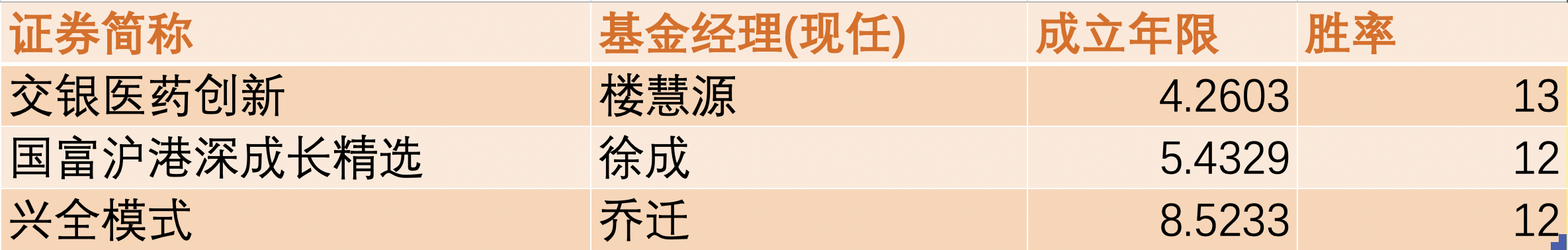

据此,基金君以2018年一季度以来的13个季度为考察范围,以季度报告期内收益战胜业绩比较基准的季度数量作为胜率,筛选出一批胜率较高的几位基金经理,剖析他们的进退之道。他们分别是乔迁、楼慧源和徐成。

交银施罗德基金:楼慧源

楼慧源,本科就读于浙江大学应用生物科学专业,后进入复旦大学进修金融学。毕业后2014年至2015年任中国国际金融有限公司研究员。2015年加入交银施罗德基金,担任行业分析师。自2018年9月12日起,楼慧源开始担任基金经理。

具备医药生物专业知识背景,同时储备了金融投资领域框架,楼慧源的求学指路也为将来的职业发展做好了铺垫。通过长达四年对医药行业的深入研究,楼慧源最终成功地转换身份成为一名医药领域的投资经理,并在任职期间表现出出色的主动管理能力。

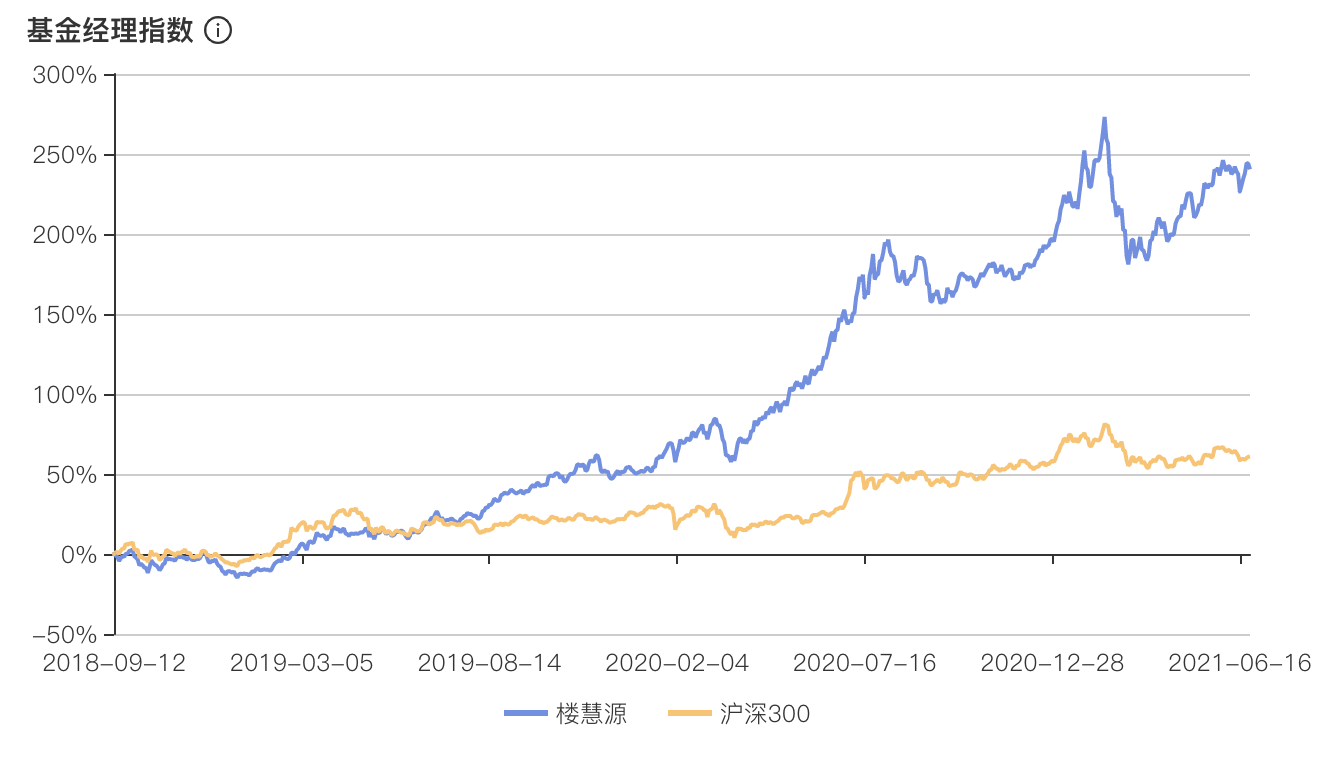

虽然任职期限并不长,担任基金经理近三年以来,楼慧源充分展示了她在医药领域的管理才能。楼慧源目前在管基金2只,总管理规模截至2021年一季度达到69亿元,其管理代表基金实现任职回报250.46%,任职年化回报高达56.85%,在同类基金中排名7%。(数据来源:Wind,截至2021年6月24日)

(数据来源:智君科技)

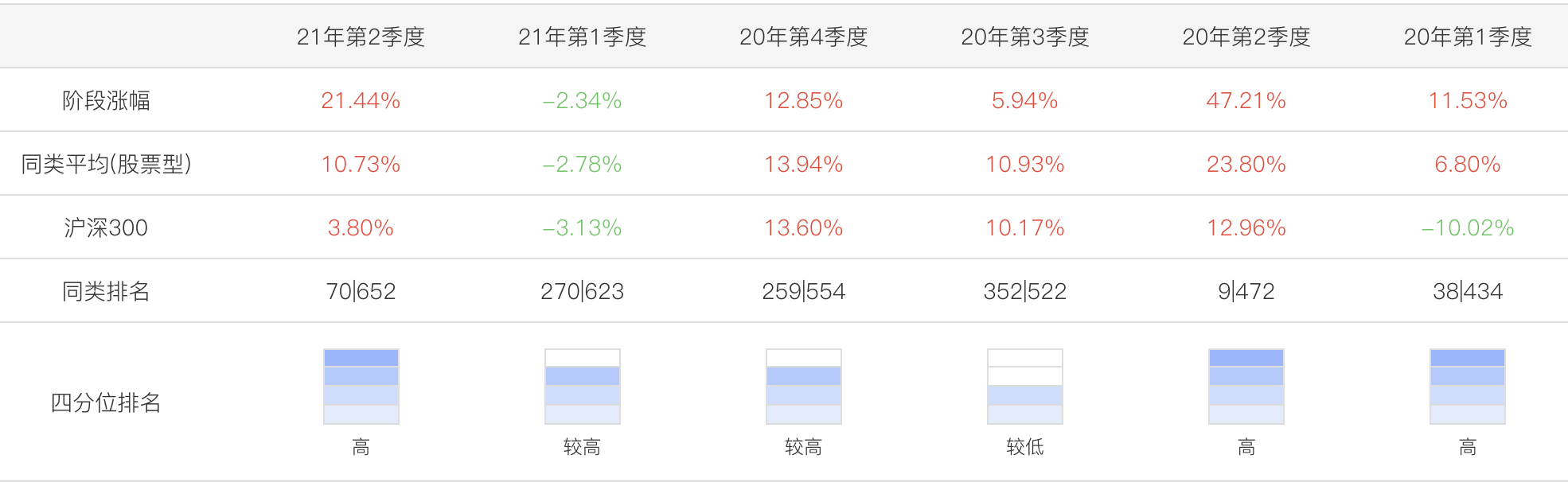

据统计,从2018年一季度开始至今的13个季度报告期中,楼慧源管理的代表基金季度区间收益优于业绩比较基准的时间长达13个季度。这说明在这段时间内,相较于其行业整体的走势,楼慧源表现出了较强的主动管理能力。

(数据来源:智君科技)

楼慧源是医药行业出身,用她自己的话说,医药行业好比一个全市场基金,在这个圈子内不同企业背后有着截然不同的驱动力,或是创新,或是受益于政策,或是基于自身的商业模式。因而,在此过程中,通过不断类比对其他行业的演进模式与行业特色,楼慧源的能力圈也在逐步扩大。

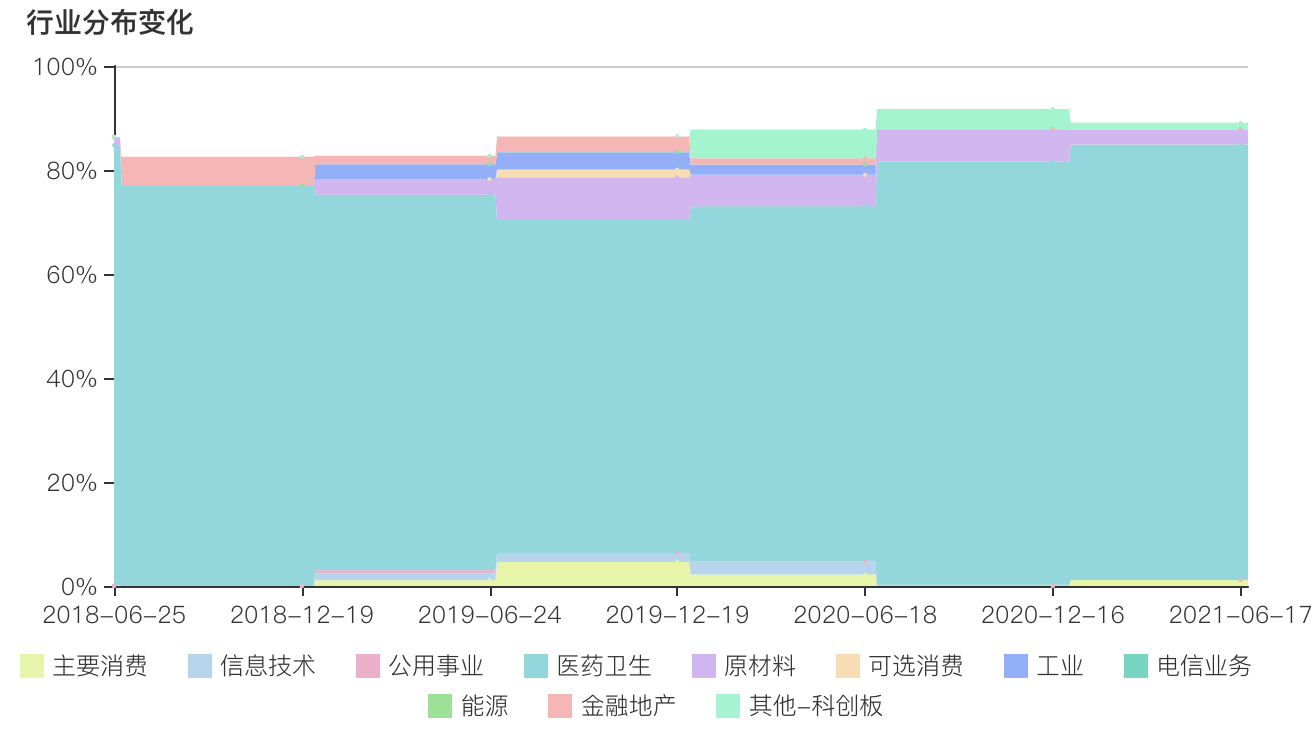

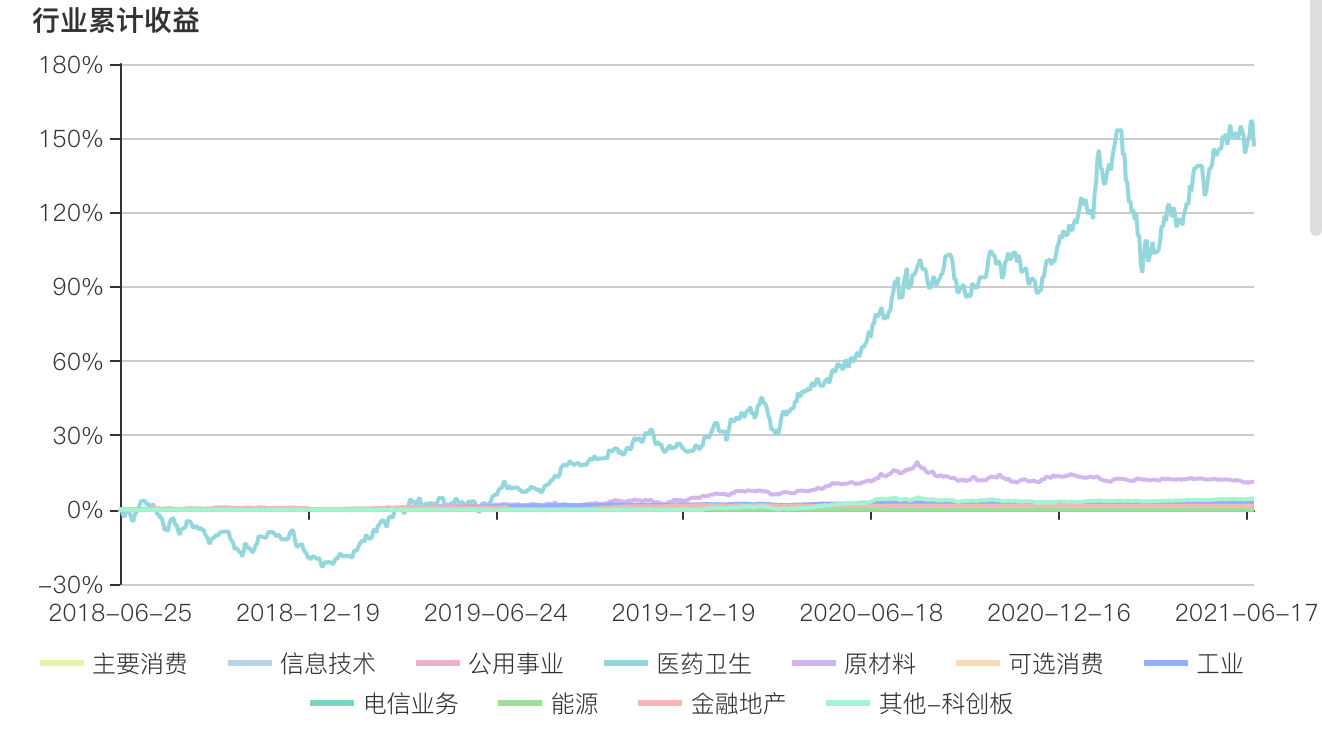

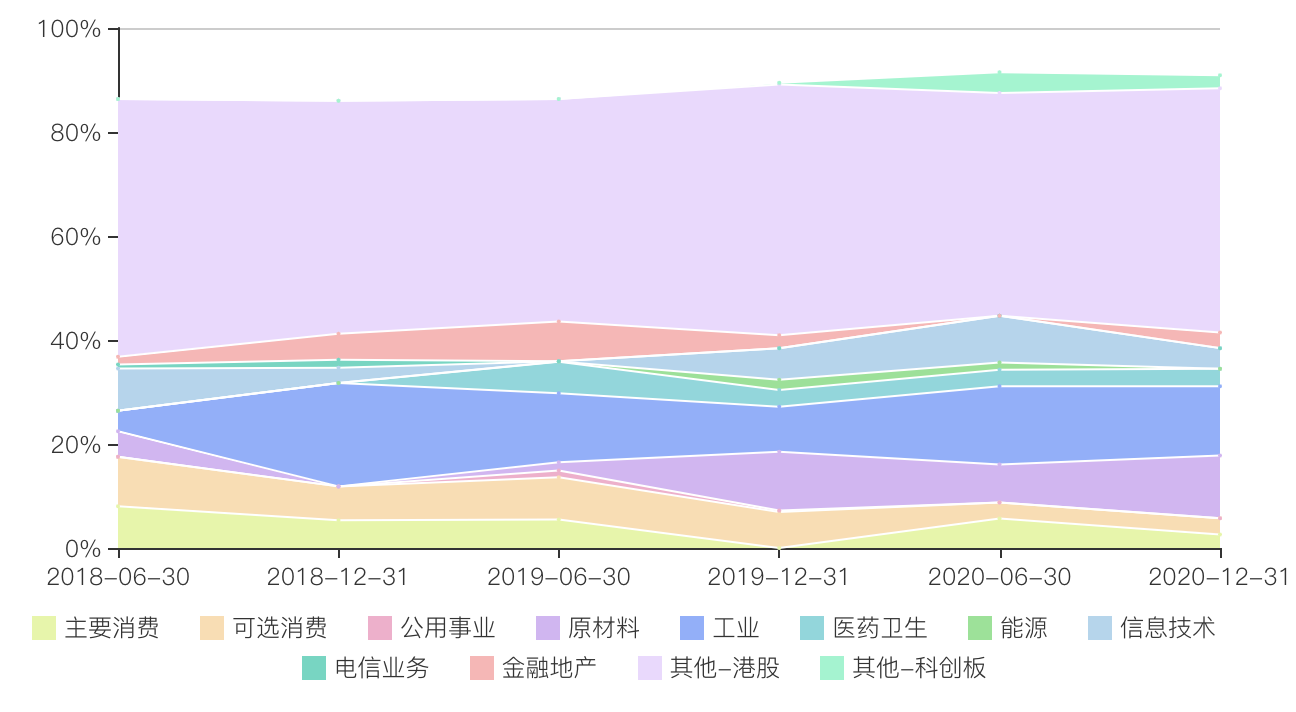

结合楼慧源历年的行业配置变化以及主要的行业累计收益情况来看,楼慧源在医药行业持续重配,主题鲜明,而且自从2019年以来以来,医药卫生行业一直在代表基金中贡献着主要收益。

(数据来源:智君科技)

本身属于产业驱动型基金经理,在选股方面,楼慧源有着独特的“四驱理论”:消费升级驱动、科技创新驱动、国产替代驱动、制造业竞争优势驱动。她擅长从这四个角度出发,挖掘出能够长期受益于产业的公司,并从中选取具备一定竞争优势与竞争壁垒的标的,结合对管理层价值理念的判断后,买入并坚定持有。

在楼慧源看来,企业价值观在企业的成长发展过程中起着尤为重要的导向作用。特别是在更新迭代较为迅速的医药行业,勇于创新突破,不断发掘并创造新的需求对于公司发展前景有着决定性的推动作用,楼慧源非常看重中长期的产业发展趋势和内在逻辑。

(数据来源:Wind)

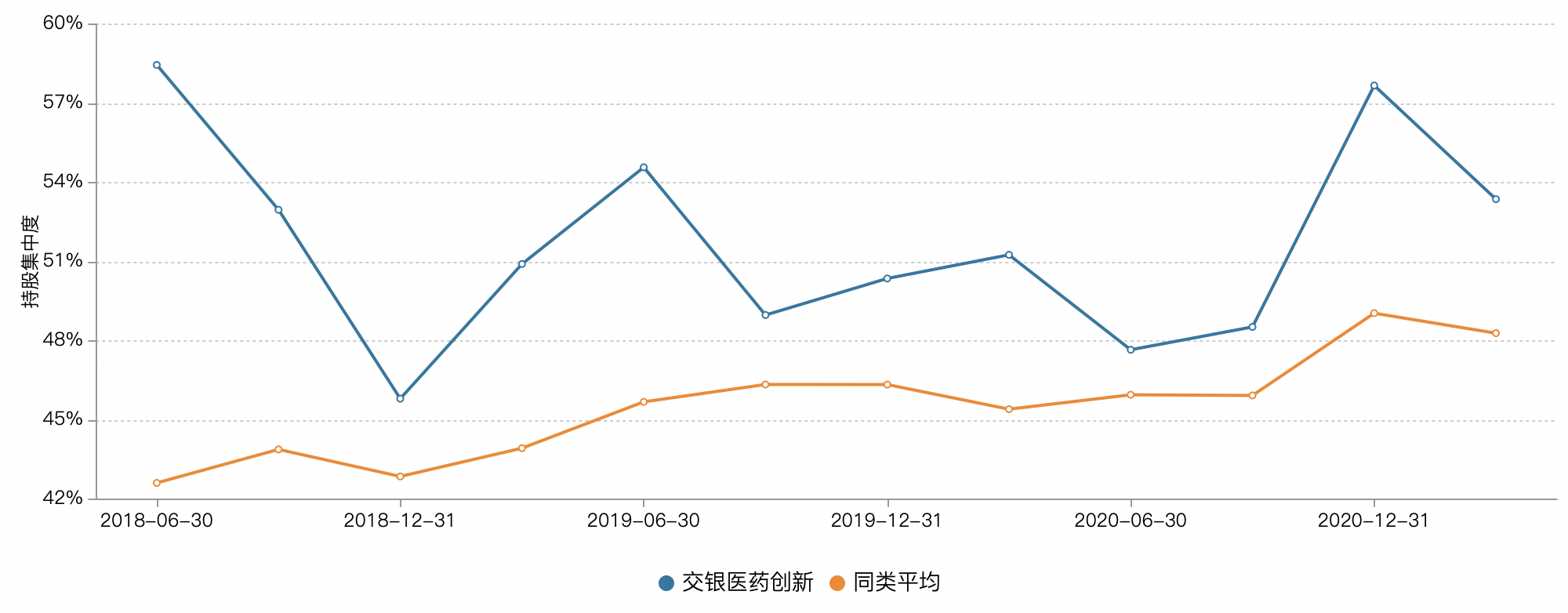

在组合构建方面,楼慧源非常注重风险的控制,因此她更倾向于选择相关度较低的细分赛道进行组合配置,通过精选个股获取超额收益。

(数据来源:智君科技)

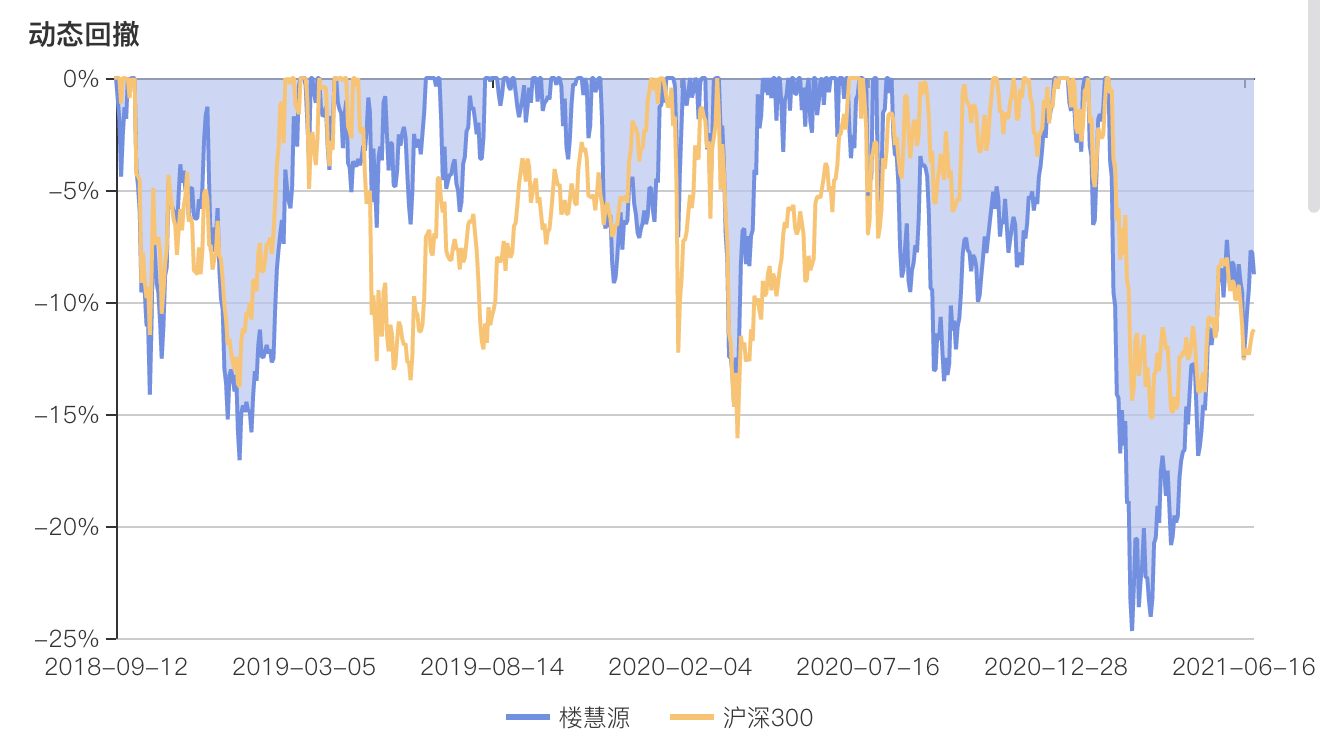

通过对比市场不同阶段沪深300指数与楼慧源管理的代表基金收益,我们可以发现,在牛熊市或是震荡市中,楼慧源均能显著跑赢市场。尤其是在牛市中,获取超额收益的能力较为突出,自2019年以来至今,楼慧源管理的该只代表产品净值增长率高达314.97%。

(数据来源:智君科技)

在楼慧源看来,股票市场的长期回报主要还是来自于优质公司持续的业绩成长,而一季度市场的大幅回调反而释放了较多的风险。楼慧源表示,接下来看好的方向主要集中在:受益于消费升级的品质医疗服务和医药消费品,受益于技术驱动、治疗范式升级的创新药和创新器械,受益于国产替代的高性价比药械和诊断产品,以及受益于人才红利的承接全球需求的医药制造/研发服务。

楼慧源也指出,在科创板和创业板新股中,逐步涌现出质地不错的公司。在之前的上涨阶段,这批新公司并没有合适的买点,未来随着标的的不断扩容,新股不会再过度溢价、估值水平有望趋向于合理,自己也会密切关注优质的新股标的并进行配置。

兴证全球基金:乔迁

乔迁毕业后就加入了兴全基金,任职研究员长达7年时间,致力于消费、制造以及周期等行业的研究;自2015年5月起兼任基金经理助理;2017年7月起任职基金经理。

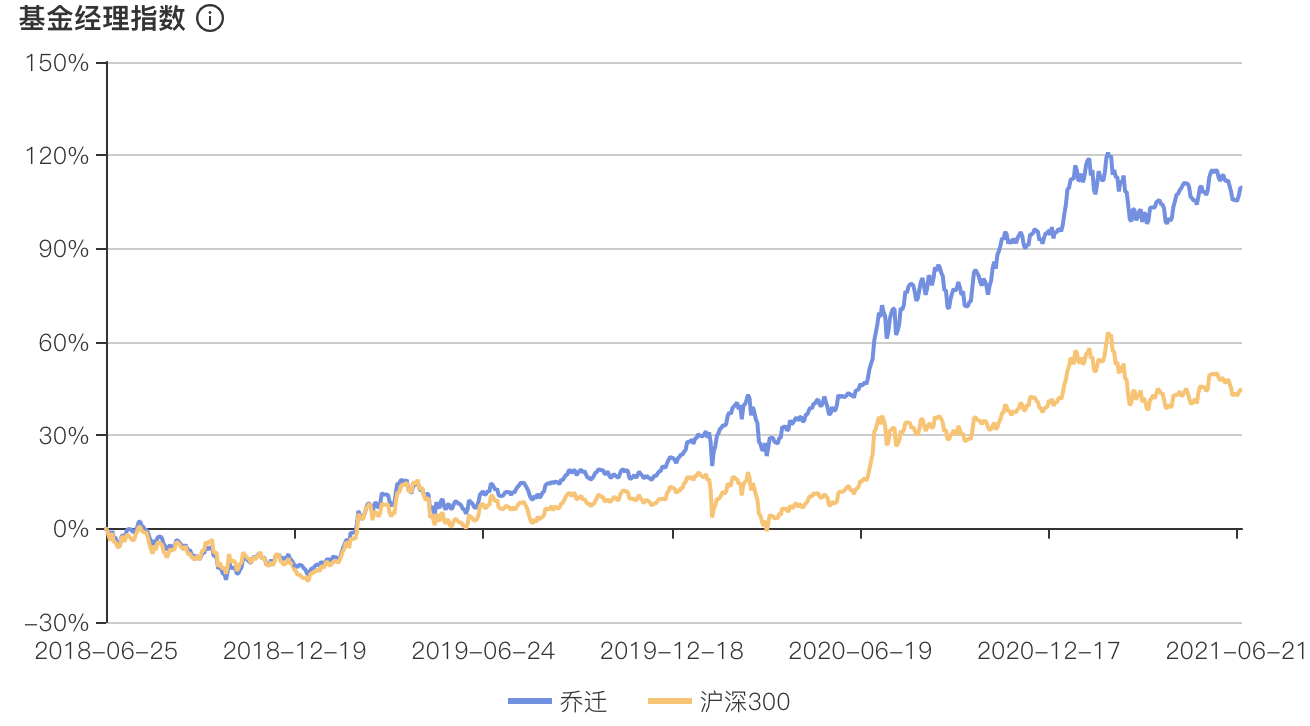

乔迁目前在管基金2只,总管理规模超200亿元。虽然管理年限并不长,其任职代表基金近三年来,实现任职回报158.72%,年化任职回报37.80%,超越基准回报116.01%,同类基金排名前15%。(数据来源:Wind,截至2021年6月24日)

(数据来源:智君科技)

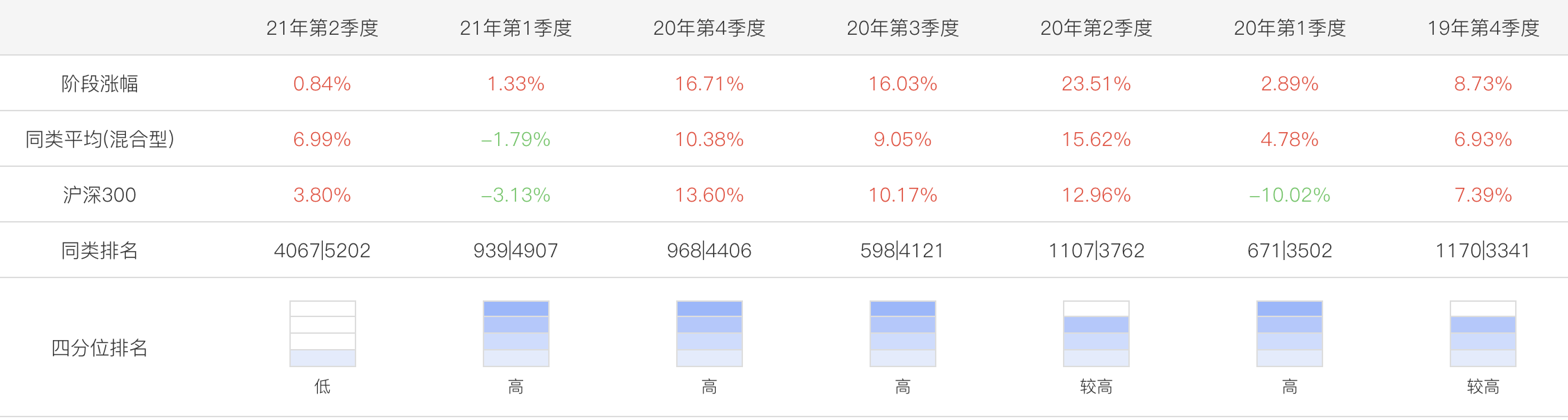

乔迁管理的代表基金一直备受同业青睐。而这与其良好的持有体验密不可分,拉长时间来看,自乔迁接管以来从未跑输过同类基金。乔迁管理的该只代表产品自2018年一季度以来的13个季度报告期中,有12个季度均跑赢了业绩比较基准。

稳定输出的同时,勤奋跟踪,强调控制安全边际,乔迁非常注重对公司的长期跟踪,期望给投资人带来良好的持基体验。从近6个季度的滚动收益情况来看,该只代表产品一直稳定处于同类前列水平。

(数据来源:智君科技)

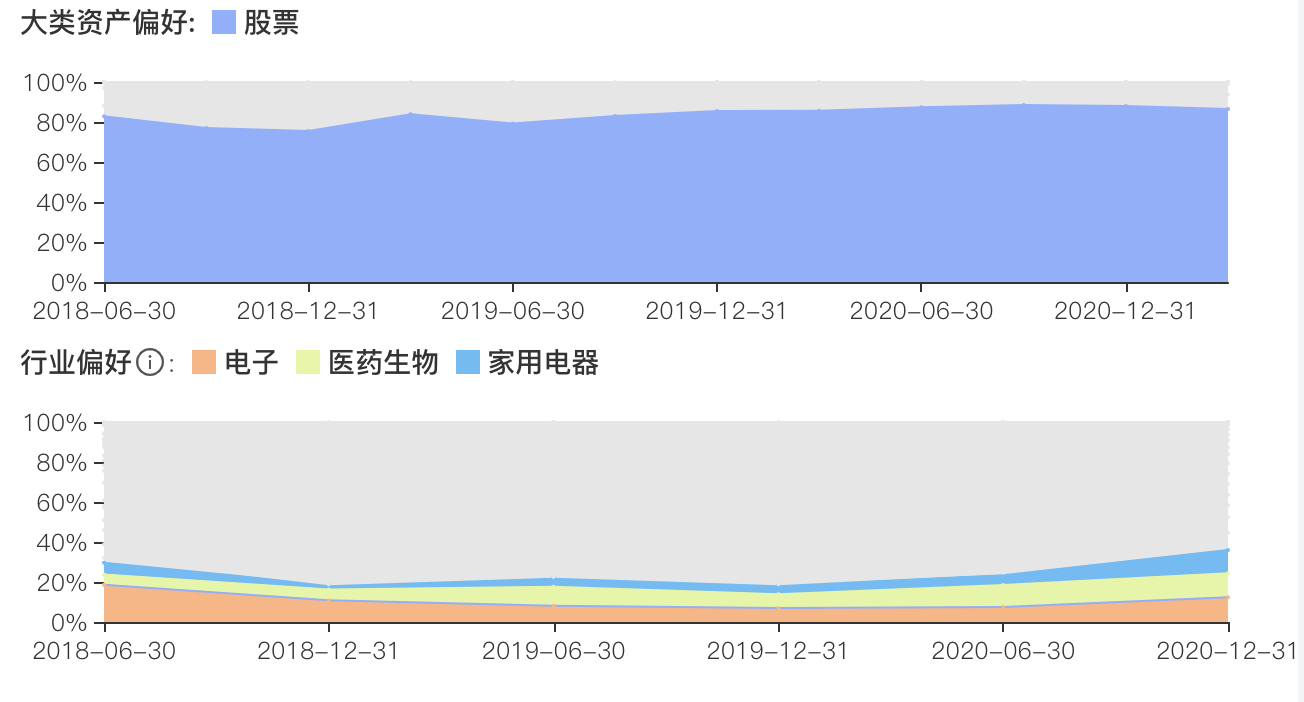

乔迁整体的持仓风格体现为均衡成长,其组合中大消费类的标的居多。这源于其先前的消费行业研究员经历,消费行业是其投资初期的核心能力圈。

但是综合来看,乔迁的对于单一行业的偏离度并不高,所覆盖的行业范围较广。其行业偏好数据显示,电子、医药生物和家电是其较为长期青睐的领域,但即便如此,这三个行业的累计占比也较少超过40%。

(数据来源:智君科技)

乔迁现有的持仓中主要有两类标的:一是中长期来看,前景可期,具有较高的确定性的标的,这类公司在乔迁的组合中通常占据60%的比例;二是中短期来看,公司基本面会有显著改善或者是周期性的主题投资。

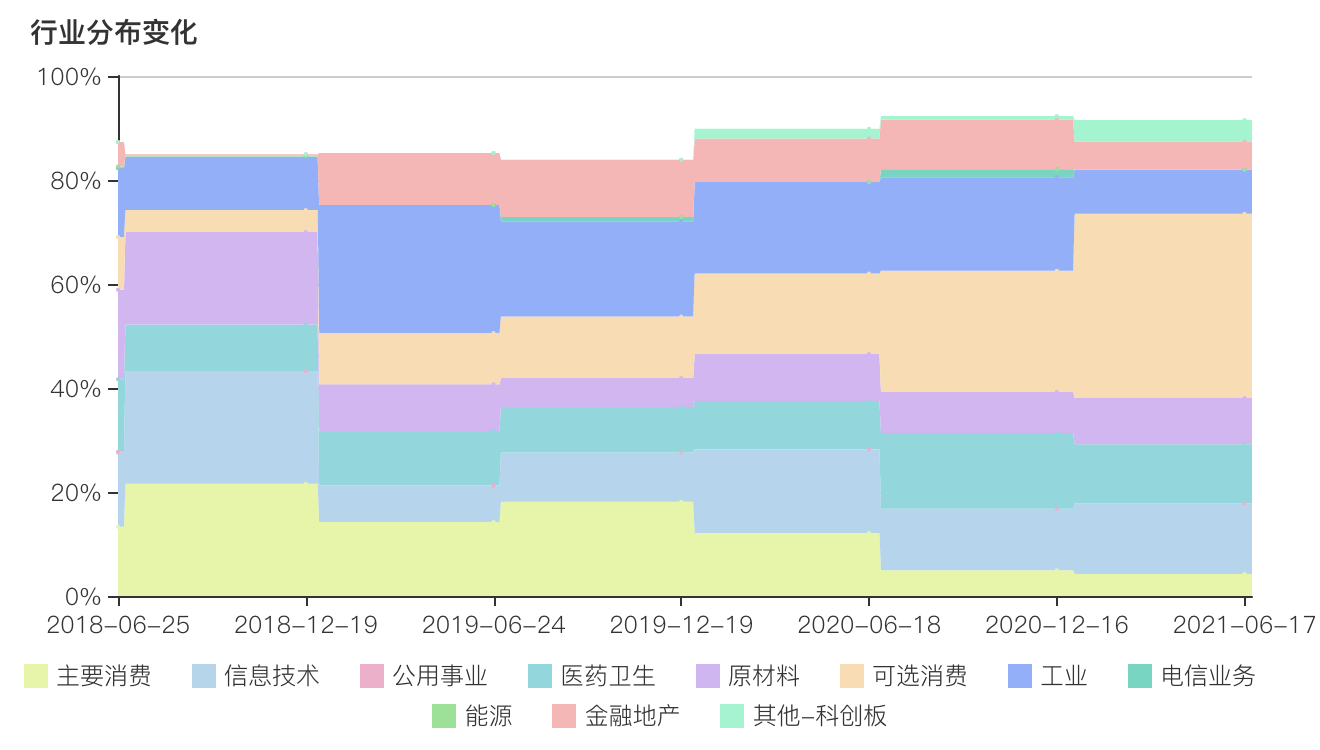

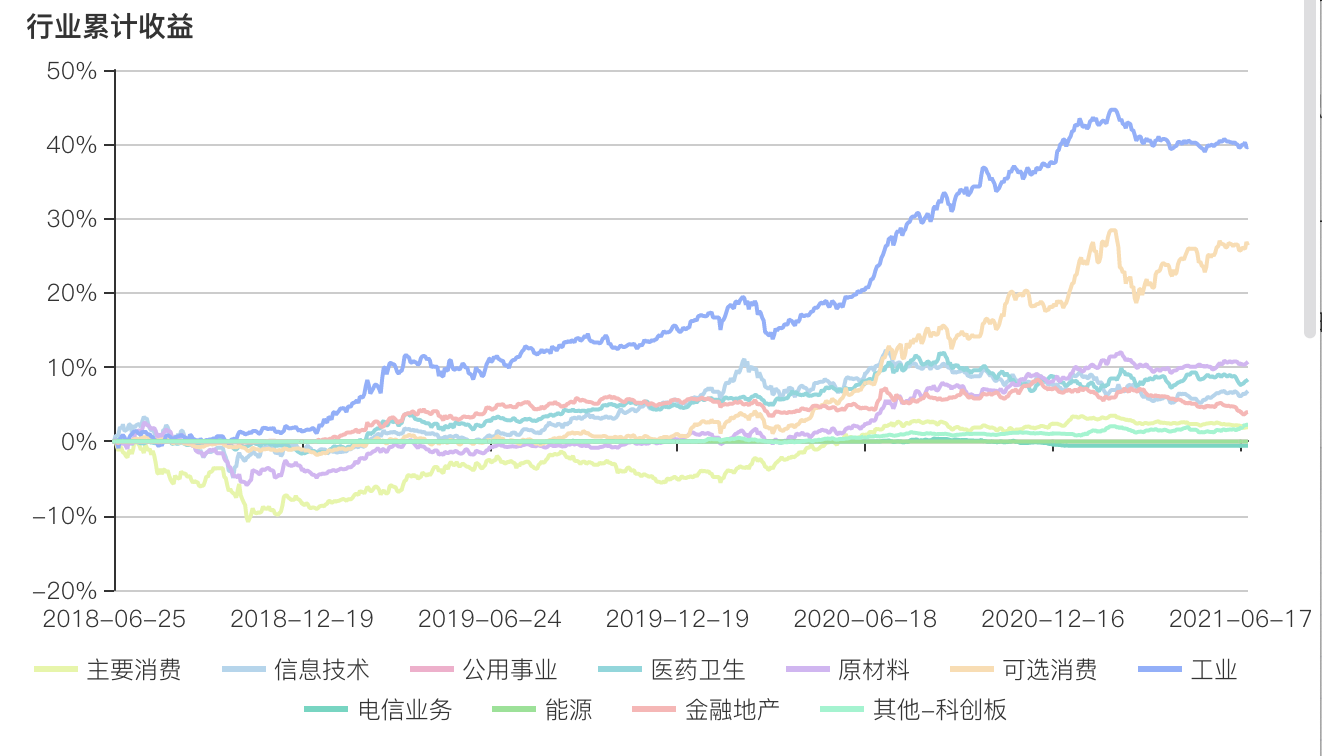

对比乔迁历年的行业配置分布变化与其在不同行业的累计收益,我们发现,行业配置雨露均沾的同时,乔迁在可选消费领域的功力逐渐增长,适当增加该行业配置的同时,也为其贡献了排行第二的稳定收益。自上而下精选个股,乔迁坚信“优秀的公司必然具有良好的基本面”,但同时乔迁认为基本面与估值也应当高度匹配,即估值的高性价比。

(数据来源:智君科技)

通过对比近三年的前十大重仓数据,我们发现,2020年底乔迁进行了较大范围的重仓替换,其一季度最新持仓中,多数个股的累计持有时间不超过两个季度。对于2020年的运作,乔迁分析道,在报告期内的调整频率略高于往年,主要是因为市场波动较大,进而导致部分核心持仓的公司短期涨幅超过了设定的边界上限,于是对投资框架进行了相应的调整。

(数据来源:智君科技)

乔迁认为,偏离热门赛道必然会对对组合的短期收益造成一定影响,但合理的风险收益比是其一贯遵循的核心原则,“我们并不认为自己具有精准择时的能力,所能做的只是在能力范围之内坚持做符合自己投资价值观的事,长期来看,这反倒是效率最高的方式。”

面对复杂的市场环境,乔迁选择拥抱长期主义和价值原则,以求在更长的时间维度下努力去把握真正不变的东西来应对短期的不确定性,乔迁强调,自下而上精选长周期的个股仍然是最重要的操作前提。

对于未来,乔迁表示,自己仍将估值和基本面匹配视作选股的重要原则,相信定价在长期收益率中扮演的重要角色。将继续坚持自下而上基于价值的选股策略,始终坚持从风险收益比的角度来审视组合的平衡性,以为投资者创造中长期价值为宗旨,不负投资者的信任和托付。

国海富兰克林基金:徐成

徐成具备14年证券从业经验,在加入国海富兰克林基金之前,曾有过卖方研究员、外资保险资管等经历,深耕港股市场研究多年。整体来看,徐成投资风格均衡偏成长,持仓分散,操作灵活,尤其擅长把握板块轮动机会。

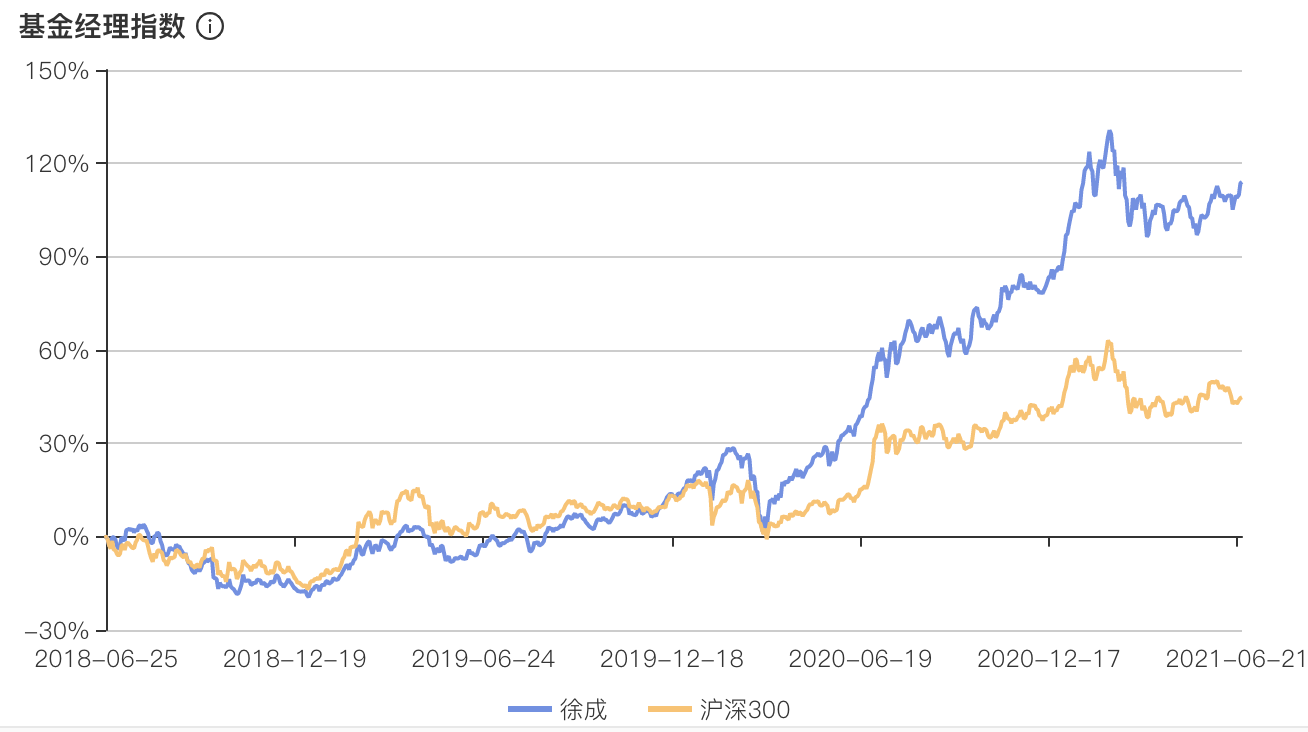

徐成目前在管基金7只,总管理规模超200亿元。其掌管代表产品近4年时间,任职总回报高达210.31%,任职年化回报33.01%,在同类基金中排名前10%。(数据来源:Wind,截至2021年6月24日)

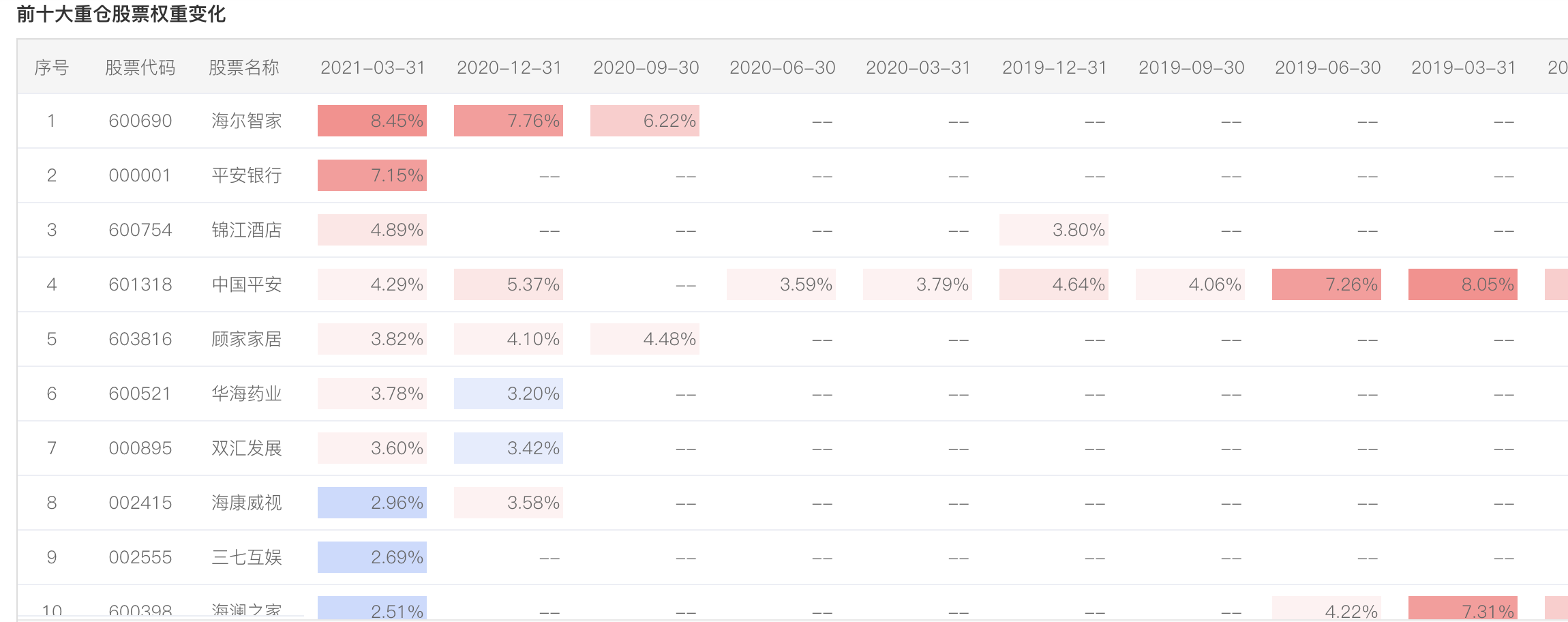

(智君科技)

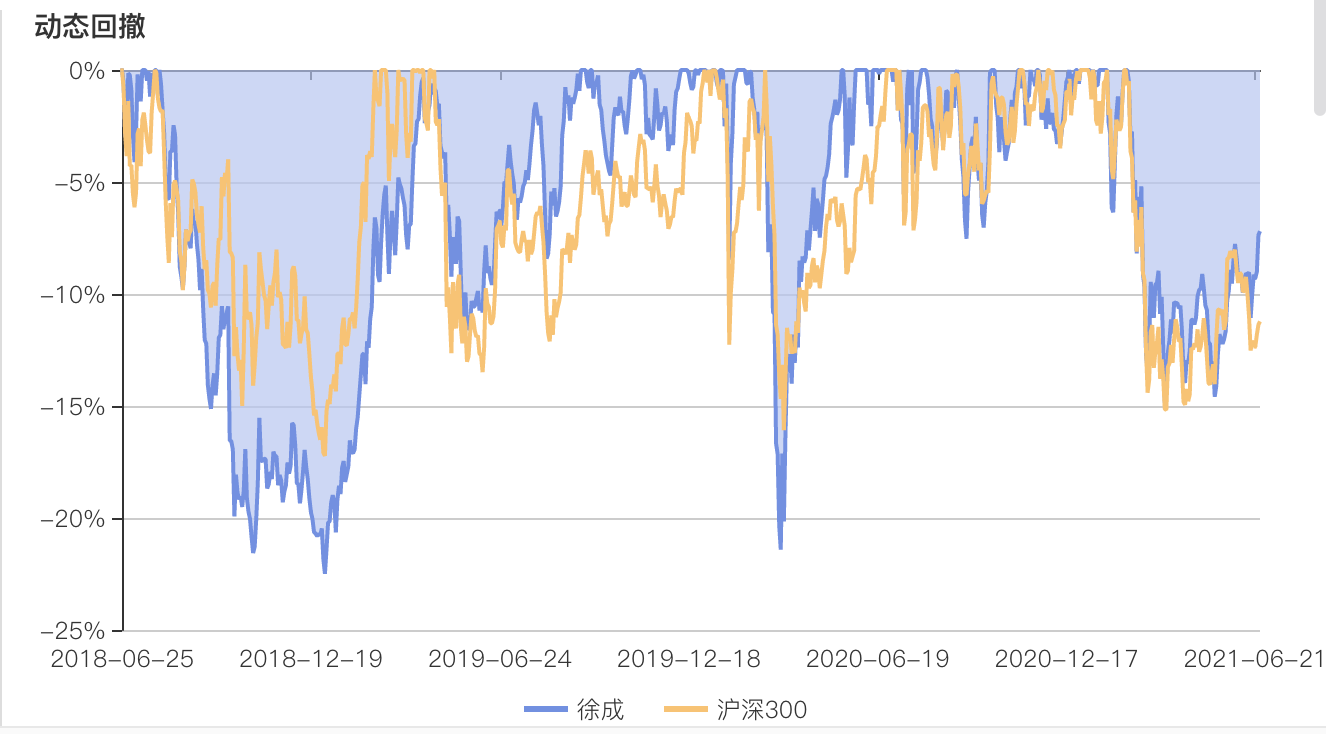

据统计,自2018年一季度以来,徐成管理的代表产品在13个季度中有12个季度均战胜业绩比较基准。实现高胜率的同时,徐成在同类基金中的排名也稳定居前。

(数据来源:智君科技)

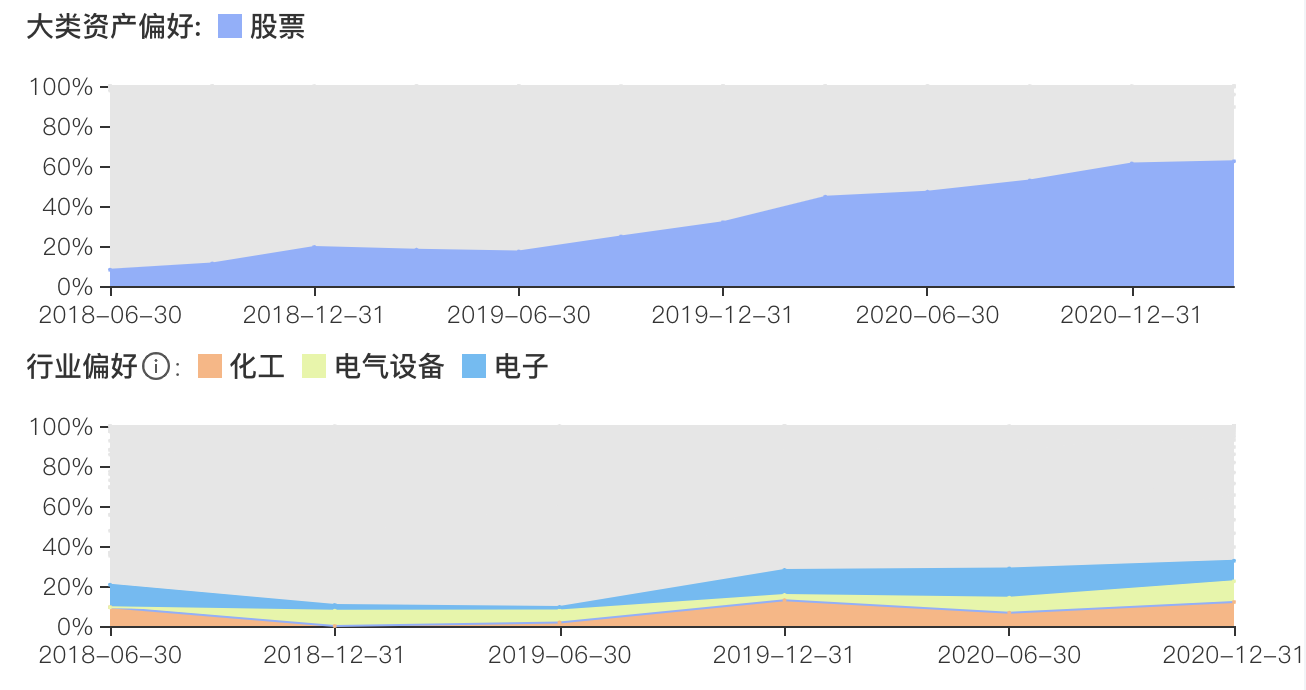

从行业配置来看,徐成的配置还是相对均衡的,在行业上没有特别明显的偏好。他表示,短期看好一些低估值、受益经济复苏的品种,更看重行业未来的成长性。比如化工、电子、电气设备等行业。从徐成代表基金的资产配置情况来看,2018年以来其股票仓位稳定上升,并于2021 年1季度达到新高。

(数据来源:智君科技)

2018年徐成的代表产品经历了较大的回撤,同期徐成的股票仓位也处于历史较低水平。2019年开始,其回撤控制能力显著提升。

受过往投资经历的影响,徐成逐渐形成了自上而下的行业配置与自下而上精选个股相结合的投资框架。一方面适应宏观经济的变动,自上而下地选择适应当下市场风格,在兼具竞争优势与发展前景的前提下能够不断衍生新需求的行业;另一方面,通过对个股自下而上的基本面研究,挑选出行业中具有核心竞争力且管理层优质的公司。

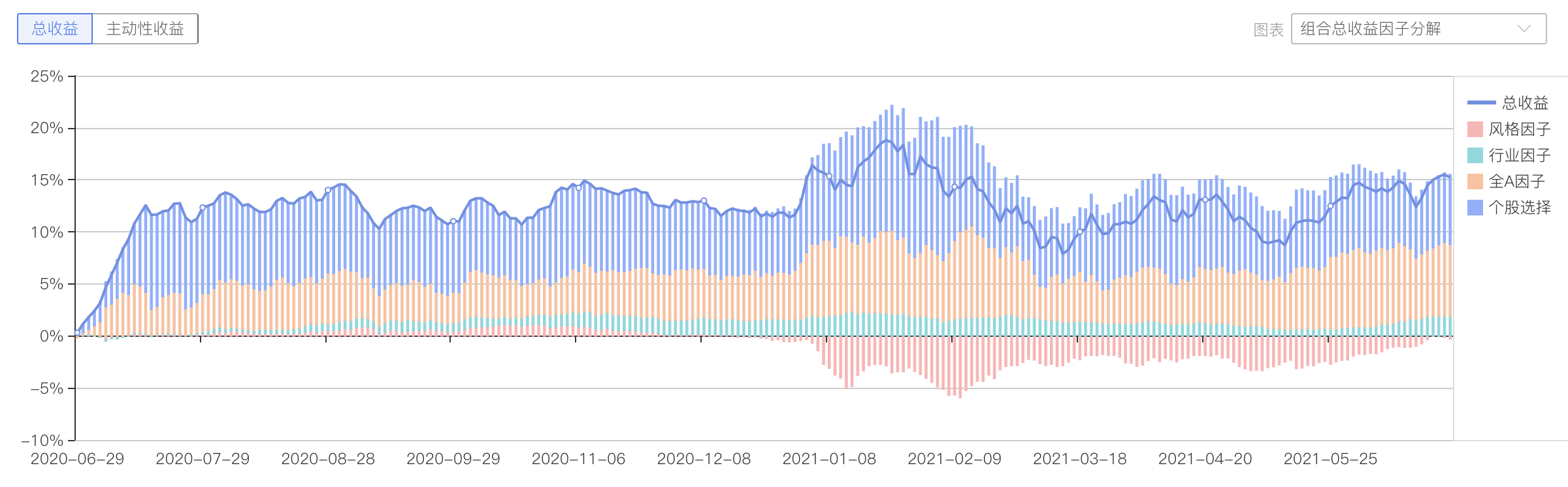

通过对业绩的归因分析,我们可以发现,个股选择贡献了其大部分的超额收益。

(数据来源:智君科技)

对于龙头公司,徐成将其定义为“竞争力足够强而非市值大的公司”。基于此,徐成能够挖掘出一批尚未成为龙头但具潜力的小市值公司。覆盖面广,不拘泥于某一个板块,徐成对市场上各类行业均保持一定的关注度,整体风格上偏成长的同时也保持一定的均衡。

持仓分散,追求稳健收益,徐成前十大重仓股的持股比例通常维持在30%左右,对比同类基金,长期处于较低的水平。勤奋调研,广泛涉猎各个行业,徐成在新能源汽车、教育、光伏等行业的深度研究与不断挖掘最终都体现在他近三年的出色业绩里。

回顾今年一季度,徐成表示,A股和香港市场在春节前较为强劲,但之后回落。因此在总体策略上,考虑到宏观的影响,行业上增加了低估值的金融等板块并减持了涨幅较高、估值并不低的个股。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-15 18: 32

2021-09-15 18: 03

2021-09-15 08: 30

2021-09-14 09: 13

2021-09-13 09: 11

2021-09-12 13: 22