自购,是基金圈中时常出现的一种现象。

“XX基金经理看好自己管理的基金,自购XX万元”、“用真金白银为自家产品背书,XX基金公司自购新发基金”……

诸如此类,基金经理、基金公司自购其实很常见,从某种程度上来说,自购行为既能表达对市场的信心,同时也可以给投资者传递对基金产品的信任。

事实上,除了基金经理、基金公司自购,基金管理人员工也会对自家产品进行自购。这既是对公司经营和业务的认可,也是对基金经理的管理能力的信任。

有段子说,上海一家基金公司3只明星产品一年时间合计为自家员工赚了2500万元,这笔钱能买上海的一栋豪宅!员工不禁感叹:自家产品真香!

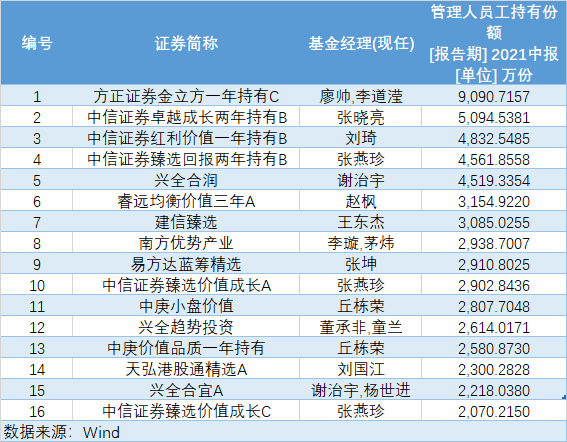

此前,2021年基金中报的披露,最新的管理人员工持有份额也浮出水面。基金君统计了主动权益基金中,管理人员工持有份额超2000万份的基金。

在排除掉非公募基金公司管理的基金后,基金君发现,谢治宇、赵枫、张坤、董承非、丘栋荣等明星基金经理受到了管理人员工的积极自购。

今天,基金君将为大家介绍3位基金经理,他们的产品受到管理人员工的积极自购,分别是兴证全球基金谢治宇、睿远基金赵枫、建信基金王东杰。基金君希望通过解析他们各自的投资风格和框架,帮助大家了解这些投资人背后的投资理念。

兴证全球基金:谢治宇

谢治宇,经济学硕士,2007年加入兴证全球基金管理有限公司,现任基金管理部投资总监。历任兴证全球基金管理有限公司研究部研究员,专户投资部投资经理。

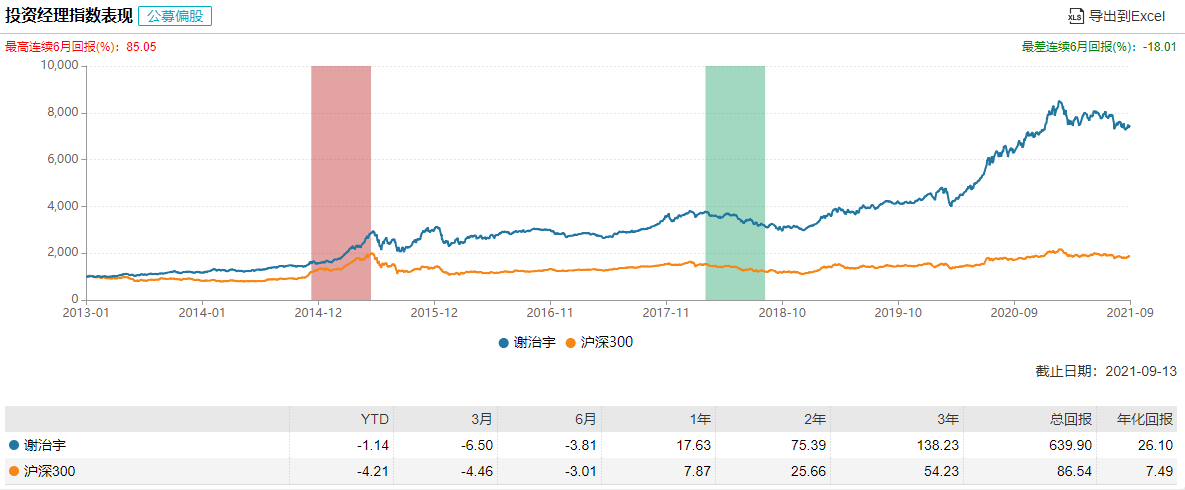

目前,谢治宇在管基金3只,总管理规模约为739.2亿元,其代表产品任职以来回报达686.03%,排名同类型基金第9。据Wind投资经理指数(公募偏股)显示,自2013年担任基金经理以来,谢治宇取得了639.9%的回报,最高连续6月回报达85.05%,年化回报达26.1%。(数据来源:Wind,截至2021年9月13日)

(数据来源:Wind,截至2021年9月13日)

据业内评价,谢治宇一直以稳健著称,他所坚持的投资策略非常简单,即“寻找最具性价比的个股”。在考察一家公司时,谢治宇通常自下而上进行考察,他非常重视业绩成长性,以及估值和盈利的匹配度。同时,谢治宇认为选股时应保持开放式的思维,不应该拘泥于某只股票是周期股、消费股还是新兴产业成长股。

作为一名注重安全边际,注重控制回撤,投资讲究均衡配置的基金经理,谢治宇多年来保持稳健投资,均衡取胜的投资特点,在投资中严格控制风险。他曾表示,“风险控制就是创造价值,我不会过分在意短期基金净值增长的高低,而在意基金长期投资管理创造的真正价值。”

担任基金经理8年以来,谢治宇在管基金任职期间共获奖20次。管理基金仅3只,谢治宇的投资理念及管理水平仍受到投资人的认可,在管基金管理规模超700亿元。他的一举一动,都会引起投资者们的大量关注。

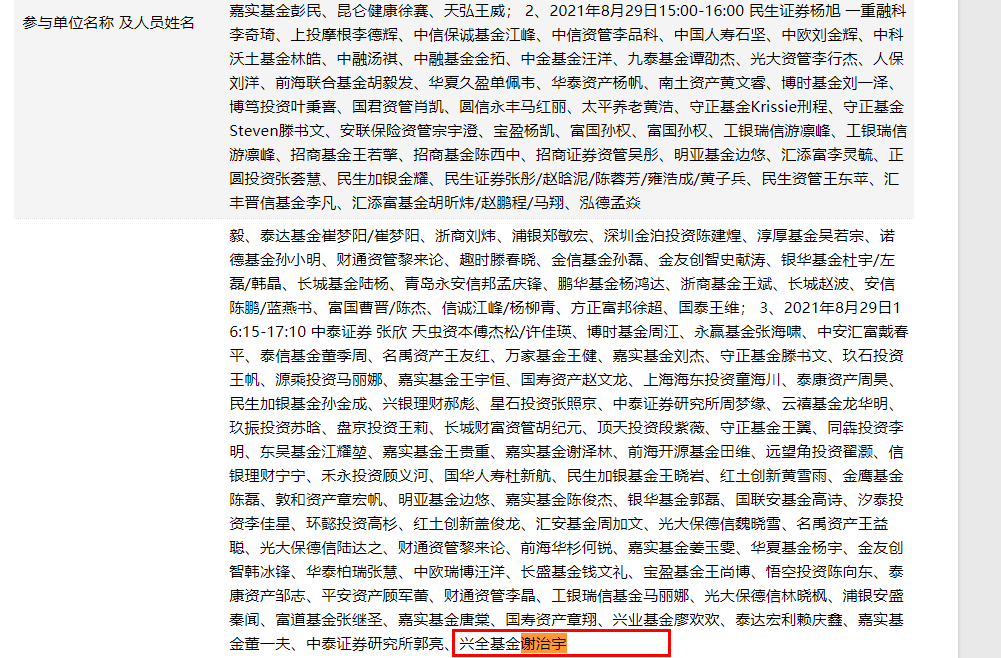

近期,芯片板块在回调之后再度崛起,许多明星基金经理纷纷参与芯片产业相关个股的调研,谢治宇也是其中之一。8月29日,谢治宇现身信息安全龙头股调研活动,以电话会议的方式参与。

值得关注的是,谢治宇亲自现身调研的公司,被其隐形重仓的可能性很大。但从其管理的3只产品近5年的全部持股来看,该股并未出现在名单之中。

谢治宇的投资体系最核心的部分是,注重性价比,从增长和估值匹配角度去挖掘投资标的,而不拘泥于标的的具体属性、行业。例如,今年3月谢治宇亲自调研原料药制剂龙头,而他最为明显的隐形重仓股就是该股,早在2018年上半年就已经被他持有。有市场人士分析,近期调研的信息安全龙头股或将成为其潜在建仓标的。

关于未来投资,谢治宇在2021年中期报告中表示,仍将坚持自下而上精选个股的投资策略,选择具备核心竞争力的优秀公司,同时注重公司短期估值和长期投资价值的平衡,努力为持有人带来稳健的回报。

睿远基金:赵枫

赵枫,中国人民大学学士,美国哥伦比亚大学硕士,2019年加入睿远基金管理有限公司,现任基金经理。历任上海中技投资顾问公司研究员,鹏华基金管理有限公司研究员、基金经理助理,融通基金管理有限公司基金经理,交银施罗德基金管理有限公司基金经理、投资副总监、专户投资总监,兴聚投资管理有限公司副总经理、投资经理。

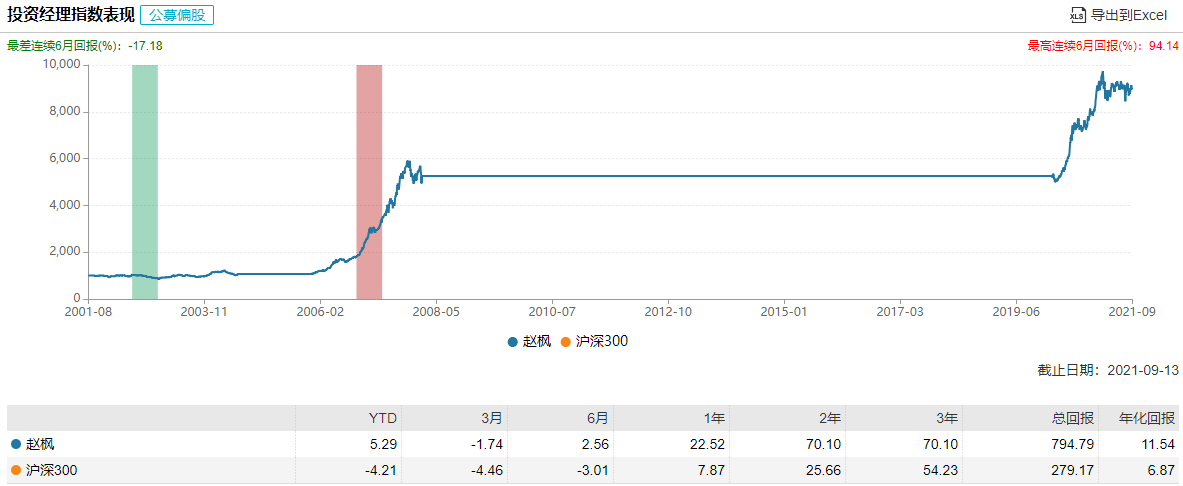

目前,赵枫在管基金1只,总管理规模约为167.69亿元,其代表产品任职以来回报达70.12%,排名同类型基金前19%。据Wind投资经理指数(公募偏股)显示,自2001年担任基金经理以来,赵枫取得了794.79%的回报,最高连续6月回报达94.14%,年化回报达11.54%。(数据来源:Wind,截至2021年9月13日)

(数据来源:Wind,截至2021年9月13日)

赵枫是最早一批老封基的基金经理,拥有20多年A股市场从业经验,可以说是业内的“元老级”基金经理。赵枫于1999年进入公募基金行业,2014年离职开启私募生涯,5年后加入睿远基金,重返公募基金行业。

历经A股市场的多轮牛熊转换,见证市场与行业的起步发展,赵枫成为了坚定的价值投资者。在构建组合时,赵枫坚持自下而上选股,期望组合在较长时间上可以获得合理回报,组合通过行业的分散和风格的均衡减小净值的波动水平。

对于市场波动,赵枫认为,长期持有和合理的资金安排,可以降低波动率,且长期投资是投资者可以选择的一种方式,“在做好现金规划的基础上面,长期投资一定是相对比较有利的,相对是可以提高它的获胜概率的,相对是可以提高它的投资回报率的。”

赵枫表示,他的投资逻辑非常简单,所有的投资理念是基于对企业自由现金流研究,从而控制风险,获取回报。对于价值投资,赵枫从企业长期价值判断为出发点,而企业的价值源于它长期的现金流。拥有长期的现金流的公司,往往有竞争壁垒和竞争优势。对于评判企业是否有竞争优势,赵枫会从企业战略、经营管理、创新能力这三个维度进行观察。

关于如何构建和管理投资组合,赵枫会把长期投资和集中投资相结合,但依旧会保持适度分散投资。在他看来,市场的波动和风格的变换无法预判,适度分散投资可以提升投资体验。综合赵枫代表产品的所有季报来看,赵枫在行业配置上确实做到了分散投资,各个行业均有涉猎,且持股集中度维持在50%左右。

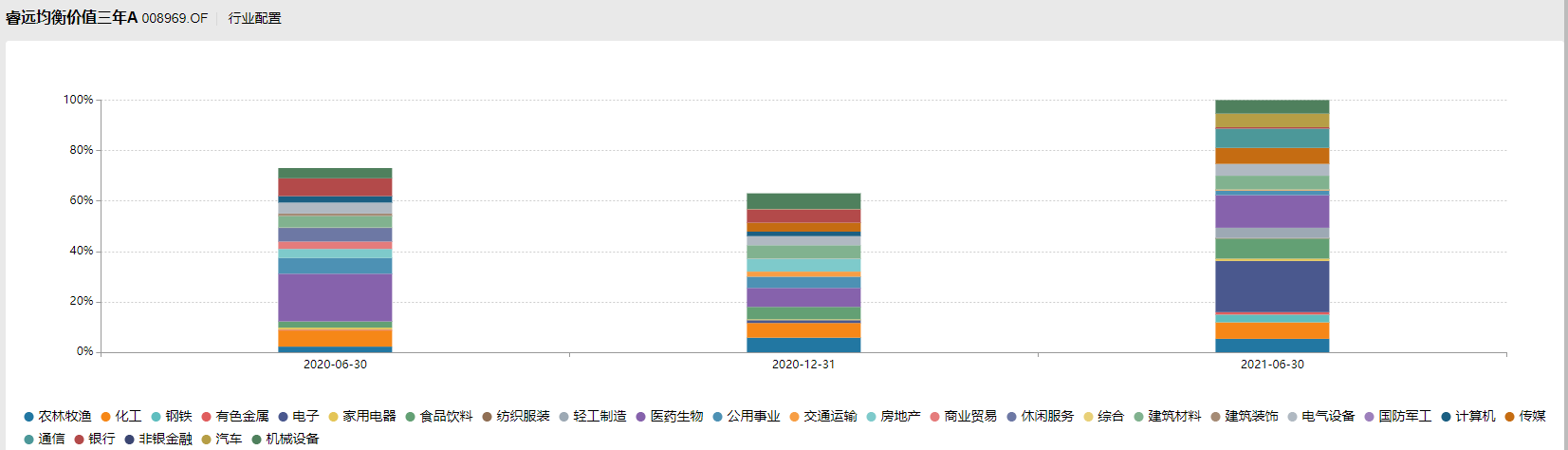

(赵枫代表产品近3年行业配置,数据来源:Wind)

在2021年中期报告中,赵枫表示,“作为追求绝对收益的价值投资者,基于均值回归和以逆向思维去选择投资标的是我们的行为准则。我们对于市场热点、人声鼎沸的地方保持谨慎,相对而言会更偏好去研究或投资为市场所抛弃或忽视的标的。”

建信基金:王东杰

王东杰,清华大学金融学博士,2012年5月加入建信基金管理有限责任公司,现任基金经理。曾任高华证券有限责任公司分析员、经理,建信基金管理有限责任公司研究员、研究组长。

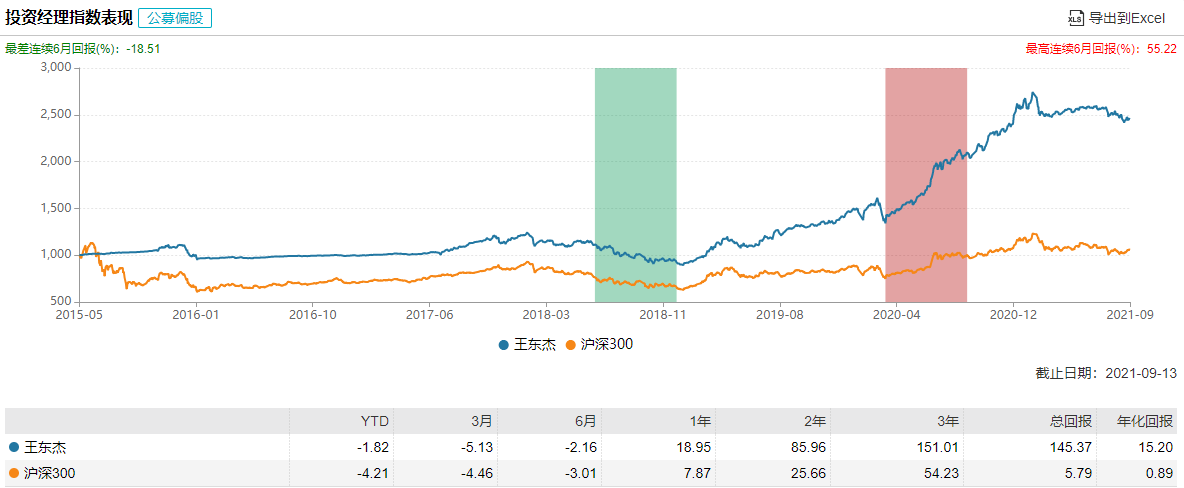

目前,王东杰在管基金4只,总管理规模约为60.33亿元。其代表产品任职以来回报达199.92%,排名同类型基金前5%。据Wind投资经理指数(公募偏股)显示,自2015年担任基金经理以来,王东杰取得了145.37%的回报,最高连续6月回报达55.22%,年化回报达15.2%。(数据来源:Wind,截至2021年9月13日)

(数据来源:Wind,截至2021年9月13日)

在清华大学金融系完成本硕博连读学业后,王东杰进入券商工作,而后进入公募基金行业担任研究员,从事房地产、电力设备、新能源等多个行业研究。

王东杰是一位长期主义者,在他看来,坚持长期做正确的事,是做好投资的核心要义。

在投资中,王东杰坚持“三不”原则:一是不做择时仓位调整,二是不赚交易博弈的钱,三是不投复杂行业或商业模式。他认为,只有赚基本面的钱才是长期制胜的法宝。“主题投资与风格轮动,本质上还是偏博弈的思路。只要牢牢抓住公司基本面判断,股价最终会呈现其价值。”王东杰说。

关于投资框架,王东杰总结为一个方法、两条纪律。即以合理价格买入优质公司,并通过“能力圈筛选”和“止损复检”两个交易纪律,在以盈利为横坐标、盈利概率为纵坐标的图谱上划出一条尽量右移的投资收益正态分布曲线。

在王东杰看来,优质公司要具备以下三个关键特征:处于好的赛道、具有可持续的核心竞争力、有优秀的管理层。他坦言,同时具备三个关键特征的优质公司不多,所以以合理估值买入便成了重要标尺,以之为基础,在擅长的领域做投资才能获取更高的胜率。

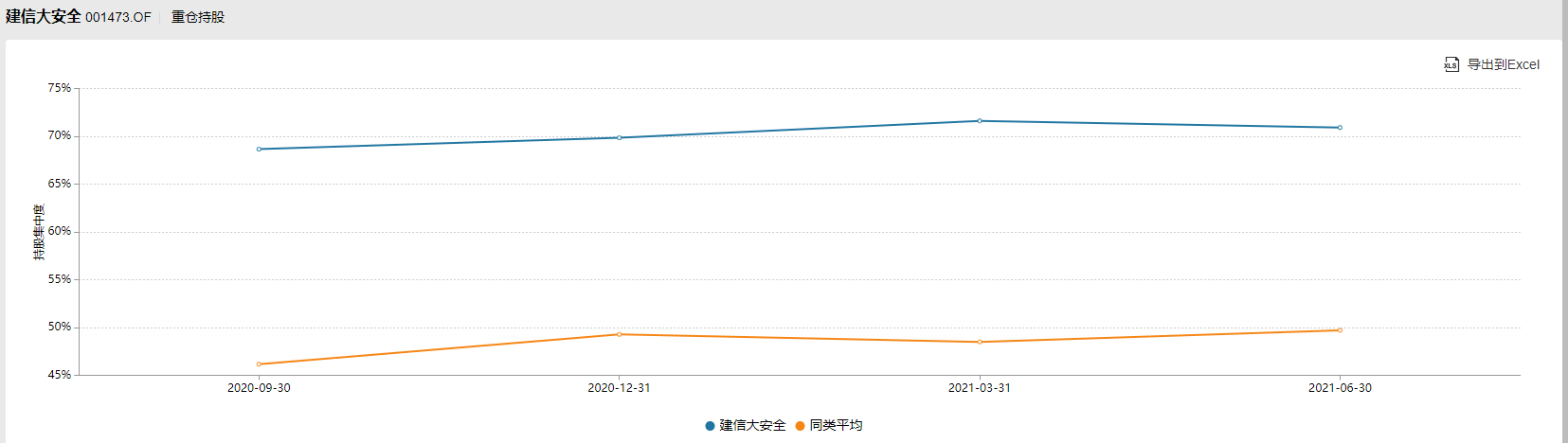

对于投资组合的管理,王东杰有三大特点。第一,个股相对集中。以其代表产品为例,该产品近1年的持股集中度维持在70%左右,远超同类平均。

(王东杰代表产品近1年持股集中度,数据来源:Wind)

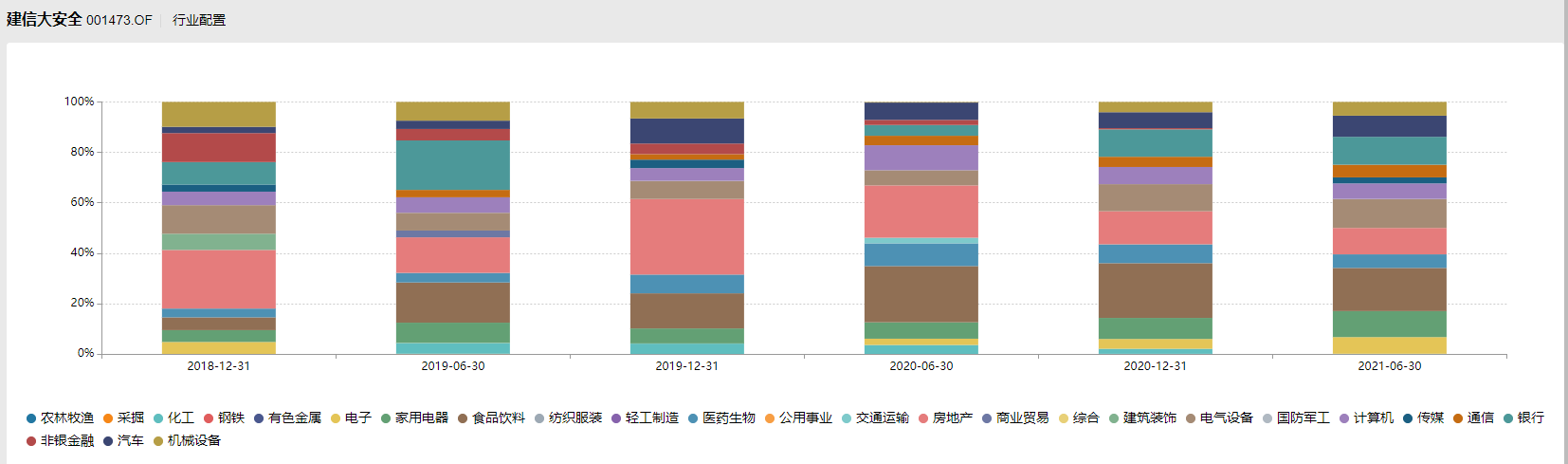

第二,行业配置相对均衡。以其代表产品为例,在该产品的股票投资组合中,涉猎多个行业。在前十大重仓股中亦是如此,王东杰不会对单一行业进行超配。他表示,“在个股集中的情况下,通过行业分散,可以保证组合的稳定性,控制回撤。而且长期来看,很多行业尤其是同质性行业中,真正值得投资的优质公司非常有限。”

(王东杰代表产品近3年行业配置,数据来源:Wind)

第三,持股周期较长。综合王东杰代表产品近5年的季报来看,在前十大重仓股中,有7只个股的持股周期超过8个季度。其中,对4只个股王东杰持有超14个季度,可见他持有期之长。

对于未来持仓,王东杰在2021年中期报告中表示,“在宏观不确定性加大的背景下,持仓以估值合理的优质公司为主。市场短期虽然有波动,但长期来看,我们坚信这套从公司基本面出发,兼顾估值的投资方法会取得良好的投资回报。”

自购基金未必都能赚钱 普通投资者应保持理性

管理人员工进行自购,从某种程度上来说,既是对公司经营和业务的认可,也是对基金经理的管理能力的信任。但基金君提醒大家,普通投资者面对此情况仍需保持理性,管理人员工进行自购并不说明基金产品一定赚钱,投资者在做出投资决策时应保持理性。

管理人员工多为拥有专业知识的基金从业人员,相较于普通投资者,他们更了解自家产品,以及自家基金公司、基金经理的风格。因此在投资时,对基金产品的判断也有所不同。

基金君再次提醒各位投资者,投资有风险,购买基金时应当保持理性,选择与自身风险承受能力相匹配的产品,会更符合投资者的投资预期,从而获得更好的投资体验。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-15 18: 32

2021-09-15 18: 03

2021-09-15 08: 30

2021-09-14 09: 13

2021-09-13 09: 11

2021-09-12 13: 22