过去两年,“吃药喝酒”行情始终是市场热点,但2021年第一季度的医药却上下翻飞,不复往日之迅猛。但医药行情的状况到了二季度结束阶段却出现了转折。

近日,“药茅”片仔癀被炒到1600元的新闻冲上了微博的热搜榜,更有市场人士调侃“它将接棒下万亿茅台的行情。”

wind数据显示,从3月10日至今,片仔癀股价涨幅已经高达86%,市值突破2700亿元。6月29日,片仔癀早盘高开低走,午盘微跌0.54%,总成交量则高达11亿元。

片仔癀的爆发马上也引发了资金对医药基金新一波的关注。在此,基金君以2年为时间序列,成立超过4年、现任基金经理管理超过2年、规模超过10亿元为筛选标准,从偏股混合型基金中选择了葛兰、郑磊、蒋秀蕾三位管理医药主题基金的基金经理进行介绍。

中欧基金 葛兰

葛兰,美国西北大学生物医学工程专业博士,曾任国金证券、民生加银基金研究员。2014年加入中欧基金,2015年任中欧基金基金经理。

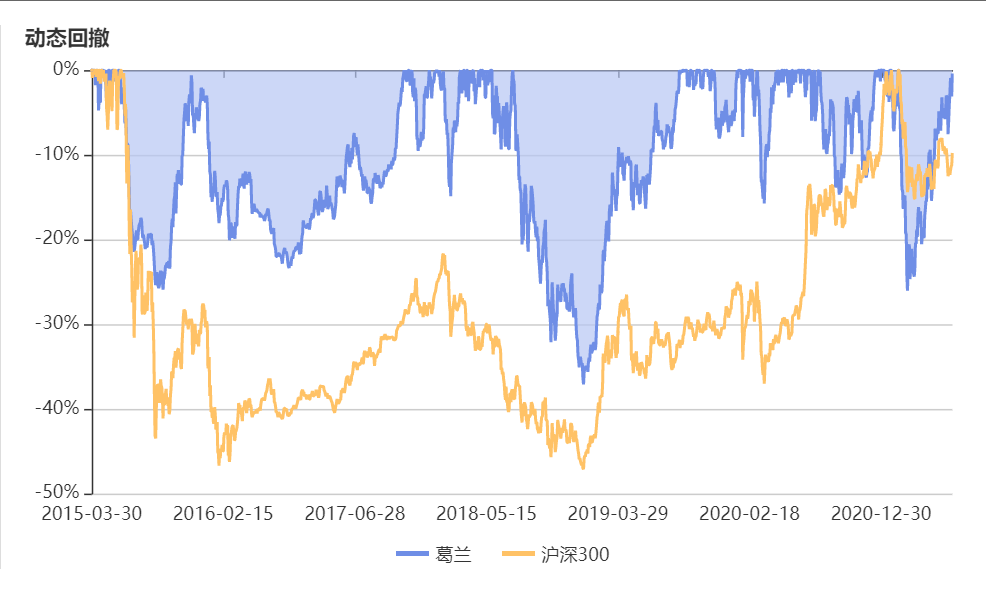

公开数据显示,葛兰的基金管理经验已达6年,迄今为止,其总回报达到了378.21%,年化收益为27.65%,且收益曲线平滑,动态回撤长期低于大盘,给持有人的体验较为良好。

(数据来源:Wind、智君科技)

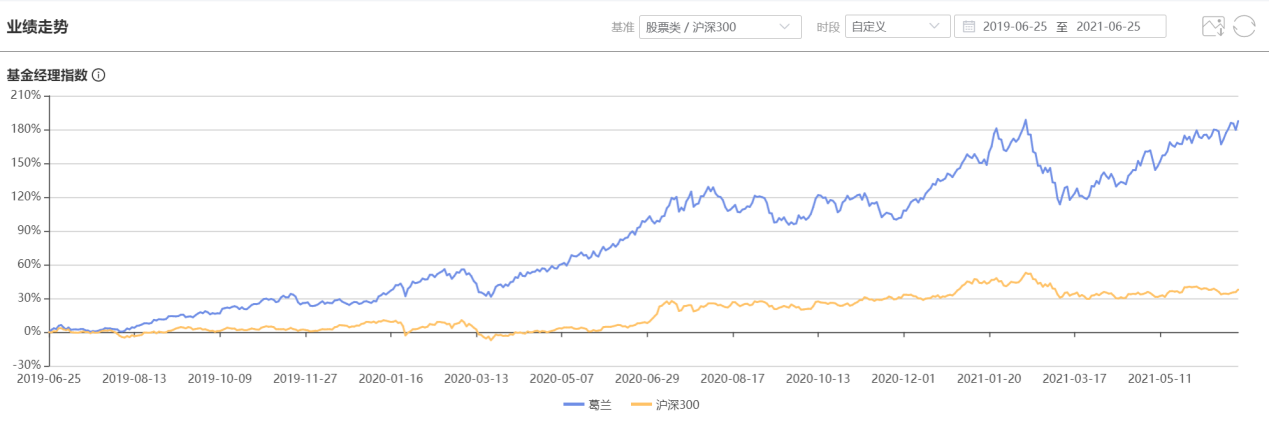

过往2年,是葛兰业绩爆发的开始。2019年的9月份,综合葛兰管理的各项产品,其个人业绩开始不断拉开与沪深300的差距,大幅跑赢市场,掌管的基金规模水涨船高,目前已超过700亿元,属于千亿下的第一梯队。

(数据来源:智君科技)

分析葛兰旗下基金产品不难发现,其突出的特点是稳健:在震荡市中收益虽然不如大盘整体,但在熊市中却也很好地控制了回撤,可谓“进退有度、有张有弛”。

(数据来源:智君科技)

对于2021年的市场,葛兰曾表示,配置方向长期看好的是创新药产业链。从其一季度十大重仓股来看,增持的药明康德、泰格医药、凯莱英等都属于创新药产业链上的知名企业。

(数据来源:智君科技)

2021年度一季报,葛兰则在定期报告中表示:“我们总体维持高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。”

接下来,二季度持仓报告临近,葛兰的十大重仓股中,创新药产业链方面的龙头或许依然是她布局的重点。

汇添富基金 郑磊

郑磊,复旦大学社会医学与卫生事业管理硕士,曾任国泰君安研究员,2013年任中海基金分析师,2014年年底于中海基金任基金经理,2018年任汇添富基金基金经理。

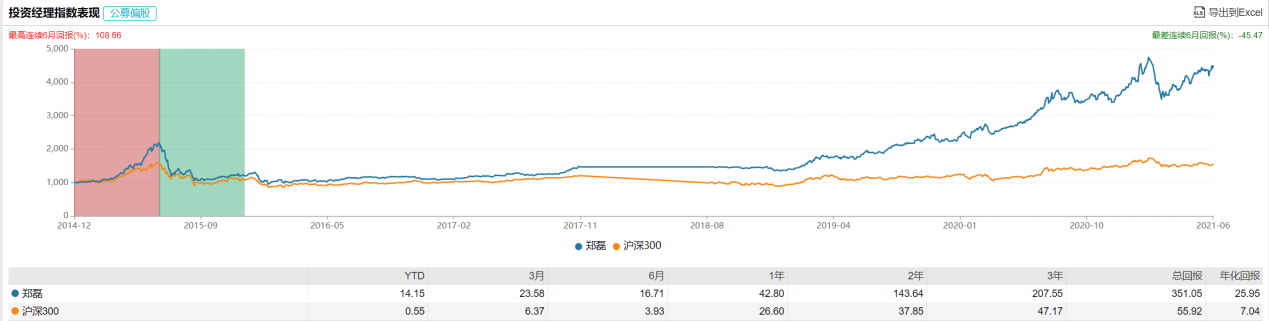

Wind数据显示,郑磊的基金管理经验长达6年,同葛兰相仿,任职期间总回报达到351.05%,年化为25.95%,在管基金规模为307.57亿元,也是百亿基金经理的一员。

(数据来源:Wind)

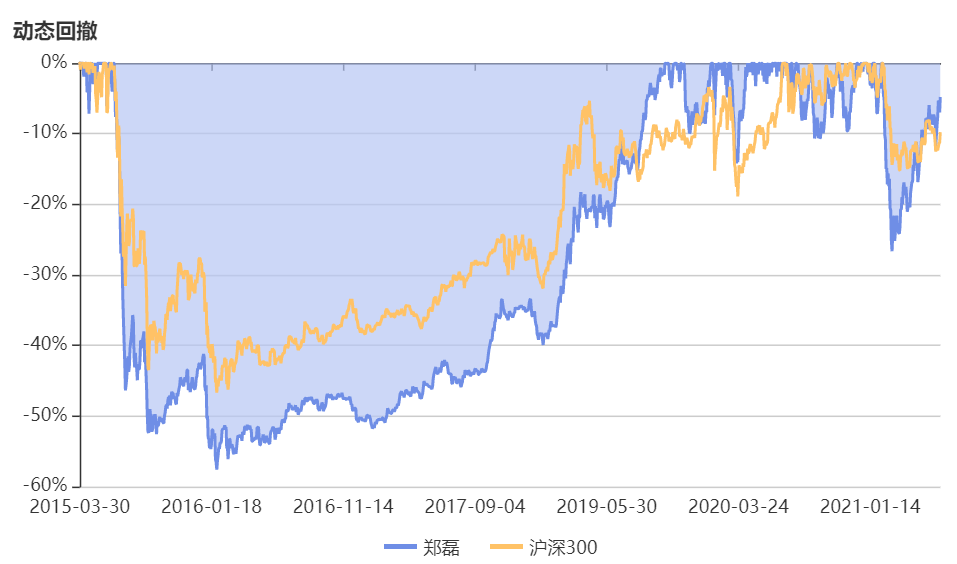

医药行业的爆发点始于2019年的三季度,彼时郑磊的动态回撤长期高于市场;2019年下半年回撤收束,2020年间小幅高于市场。

(数据来源:智君科技)

当然,动态回撤波动大带来的结果是,在单边牛市和市场震荡上行时远高于市场的收益。这可能意味着,与葛兰的“控制型策略”对比,郑磊的“进攻性”更加明显。

(数据来源:智君科技)

虽然两个人的风格大相径庭,但郑磊与葛兰在选股上出奇的一致,迈瑞医疗、药明康德、爱尔眼科、凯莱英等股票都是两人十大重仓股中的常客,创新药产业链、医疗服务、医疗设备行业中的“大白马”成了二人重仓的首选。

(数据来源:智君科技)

在谈到对后市的看法时,郑磊提出了许多有关疫情对市场带来影响的思考:“在这次疫情冲击的背景下,我们欣喜地看到了一批具有全球竞争力的医药企业开始崭露头角。由于强大的产能和设施基础,完整紧密的上下游配套产业链,再加上工程师红利,使得中国医药制造业的优势得到完美的展现。

很多人过去担心支撑中国供应链的很多条件将因贸易摩擦遭遇实质性挑战,但事实是,想要短期找到一个能替代中国的地方,并不容易,海外没有哪个国家有条件承接如此大规模的供应链转移,医药行业亦是如此。”

郑磊表示,在接下来的时间中,他将继续超配创新药、医疗服务、医疗器械等长期需求持续、格局清晰的资产。在个股上,进一步聚焦高质量证券,坚持组合均衡,做到子行业分散,尽量控制组合的单一风险来源,让客户承担较小的风险从而获取持续、稳定的收益。

融通基金 蒋秀蕾

蒋秀蕾,药物化学硕士,曾任朗生医药产品经理、招商证券研究员、嘉联荣丰投资经理,2009年加入融通基金,2012年任融通基金基金经理,2016年9月离开公募行业,直到2018年1月回归,再次担任融通基金的基金经理。

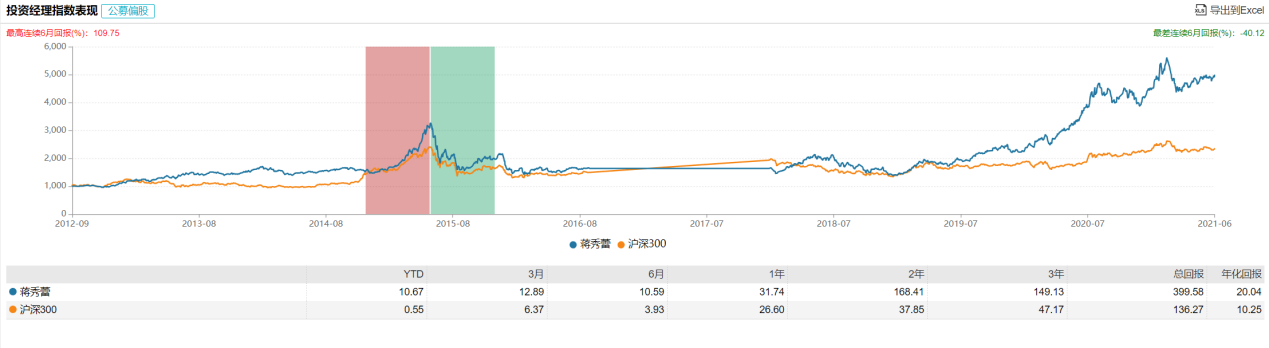

Wind数据显示,蒋秀蕾目前在管基金2只,规模为38.57亿元。 蒋秀蕾任职区间取得的总回报为399.58%,按自然时间计算,其年化回报为20.04%。

(数据来源:Wind)

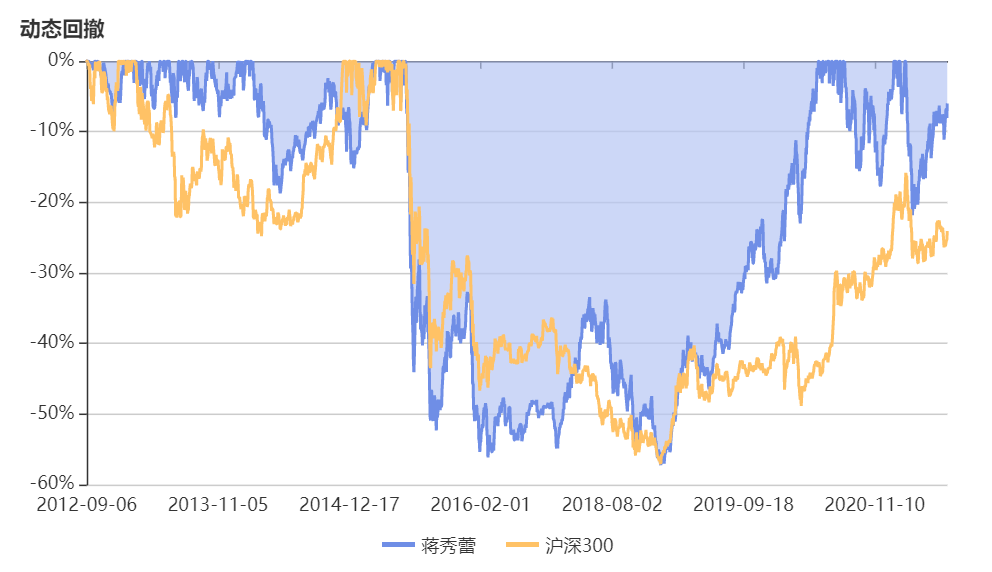

如果将风险波动视为某个线段指标的话,那么蒋秀蕾的风格曾一度游离在风险波动较强的一侧,而多数时段,他则更偏向风险波动较低的那一端。

据智君科技数据显示,2021年一季度医药行业遭重之时,蒋秀蕾的动态回撤仍保持低于市场水平,其对安全的重视可见一斑。

(数据来源:智君科技)

早期看蒋秀蕾,一直到2018年,无论是单边市还是震荡市,其收益和风险控制都劣于市场。2018-2019期间,蒋秀蕾的风控水平开始出现向好的变化,并在其后2019年的医药行业爆发中稳步前进。

(数据来源:智君科技)

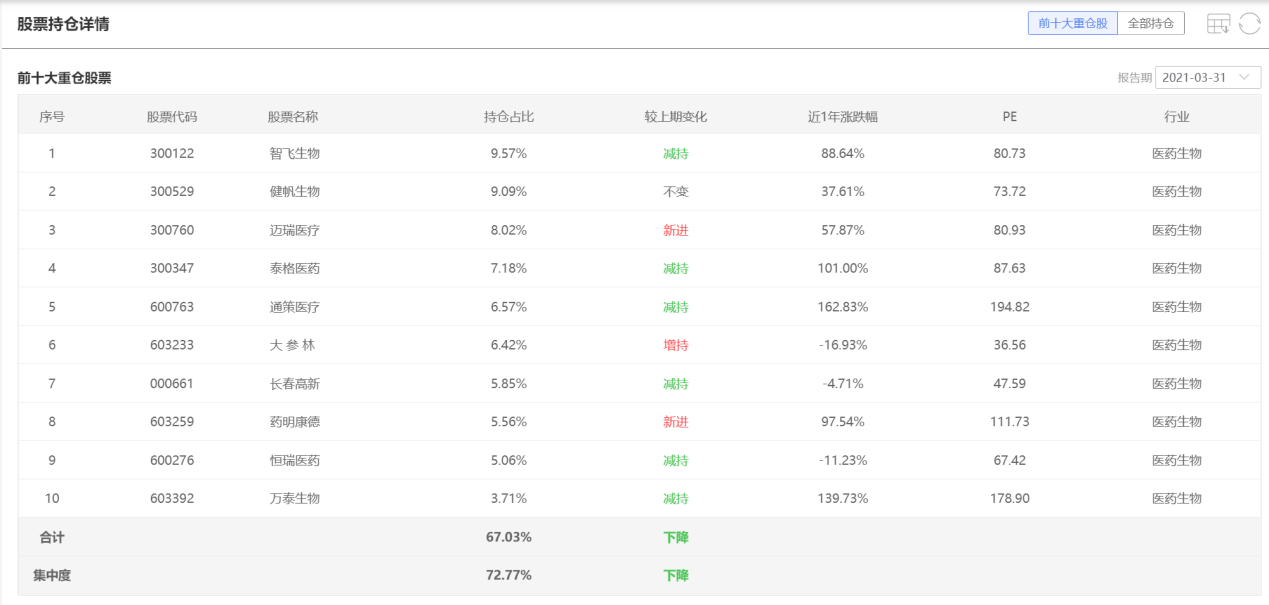

2021年一季度,医药行业滑坡,而蒋秀蕾的波动相对较低,分析其十大重仓股的选择则可初见端倪。

(数据来源:智君科技)

一季度报告显示,蒋秀蕾的重仓股中,第一大重仓股智飞生物属于生物科技,第二大重仓股健帆生物则属于医疗保健设备与产品。这与多数基金经理偏好大白马药明康德、爱尔眼科的思路有着明显不同,尽管进攻性相对弱了,但投资稳定性则相对更强。

蒋秀蕾曾表示,医药行业已进入带量采购时代,而这个时代则会持续地对行业带来结构性调整,龙头公司在市场的地位会进一步提升,马太效应会进一步凸显。

蒋秀蕾亦提到,自己将坚持“白马+成长”的核心投资策略,中长期看好带量采购政策给行业带来的集中度提升,以及国内人口老龄化给行业带来的未来发展空间。布局上,将重点看医药健康产业里的高景气度子行业,更多的选取未来空间大、受政策影响小的核心龙头资产,如创新药服务产业链、疫苗、创新药、创新医疗器械、医疗服务、高端消费品、连锁药店等。

2021-09-15 18: 32

2021-09-15 18: 03

2021-09-15 08: 30

2021-09-14 09: 13

2021-09-13 09: 11

2021-09-12 13: 22