2021年上半年反复波折的市场行情,让许多基民印象深刻。

以春节为界线,市场经历了一波过山车走势。春节前沪指一度冲上3700点,大白马蓝筹股节节攀升,不少90后新基民也在市场大热时跑步入场。

节后,市场快速回调,90后变“韭零后”,许多核心资产也从“小甜甜”变“牛夫人”,市场变脸之快让投资者们始料未及。诸多网红基金纷纷创下大幅回撤,绿得刺眼的账户让基民们辗转难眠。当时市场一度还流行“闲鱼”现象,20多万基民涌入二手交易平台,表示“基金亏了要回血”。

而4月后,市场情绪再次回升,热点轮动、行业轮动频繁。周期、新能源、科技股等板块轮番登场,好不热闹。这样的市场环境,对每位基金经理不小的考验。

如今,上半年业已结束,公募基金整体表现可圈可点。数据显示,截至6月30日,权益类基金整体获的正收益,其中主动权益基金整体收益达到7.43%(仅统计基金主代码,以及披露6月30日单位净值),表现要好于沪深300、中证500、深证成指、上证指数等主流指数。

上半年权益基金的成绩单也已浮出水面,榜单上既有熟悉面孔也有新锐新星。本次,基金君除了聚焦“半程冠军”金鹰基金老将韩广哲之外,同时也为读者挑选了另外两位半程业绩赛跑中表现佼佼者,一并介绍他们的投资理念及后市观点。

金鹰基金:韩广哲

2007年即入行的韩广哲,是许多基民感到有点陌生的名字。这位从业14年的老将,截至今年一季度管理规模也不过26.4亿,在这个百亿甚至千亿频出的公募基金经理江湖中的确稍显冷门。

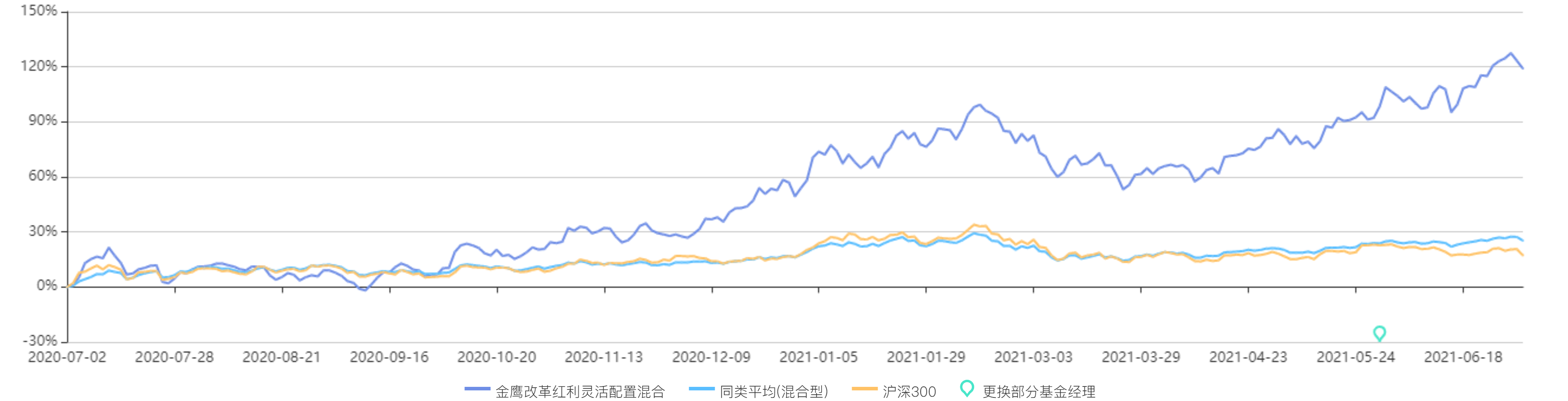

(图片来源:智君科技,截至7月2日)

韩广哲在去年下半年就关注到了新能源板块,他在代表产品2020年的四季报中写道:“持续布局了新能源汽车与光伏板块,并在相关产业链中精选细分行业领先公司,尤其是具有全球制造优势的龙头企业。”

对于新能源、周期等相关板块的押注,是韩广哲在今年上半年业绩领跑的主要原因。他的代表产品在一季度重仓的宁德时代、云铝股份、华友钴业等相关标的,都是二季度中逆市表现亮眼的市场热股,其中宁德时代更是在6月底以超1.18万亿的总市值碾压五粮液成深市新“一哥”。

从历史业绩来看,韩广哲并不是市场新锐,截至7月1日,其管理基金产品累计3年多来,总回报达270.05亿,年化回报为16.39%。在淡化短期排名,强调长期投资的今天,韩广哲的中长期业绩也可圈可点。

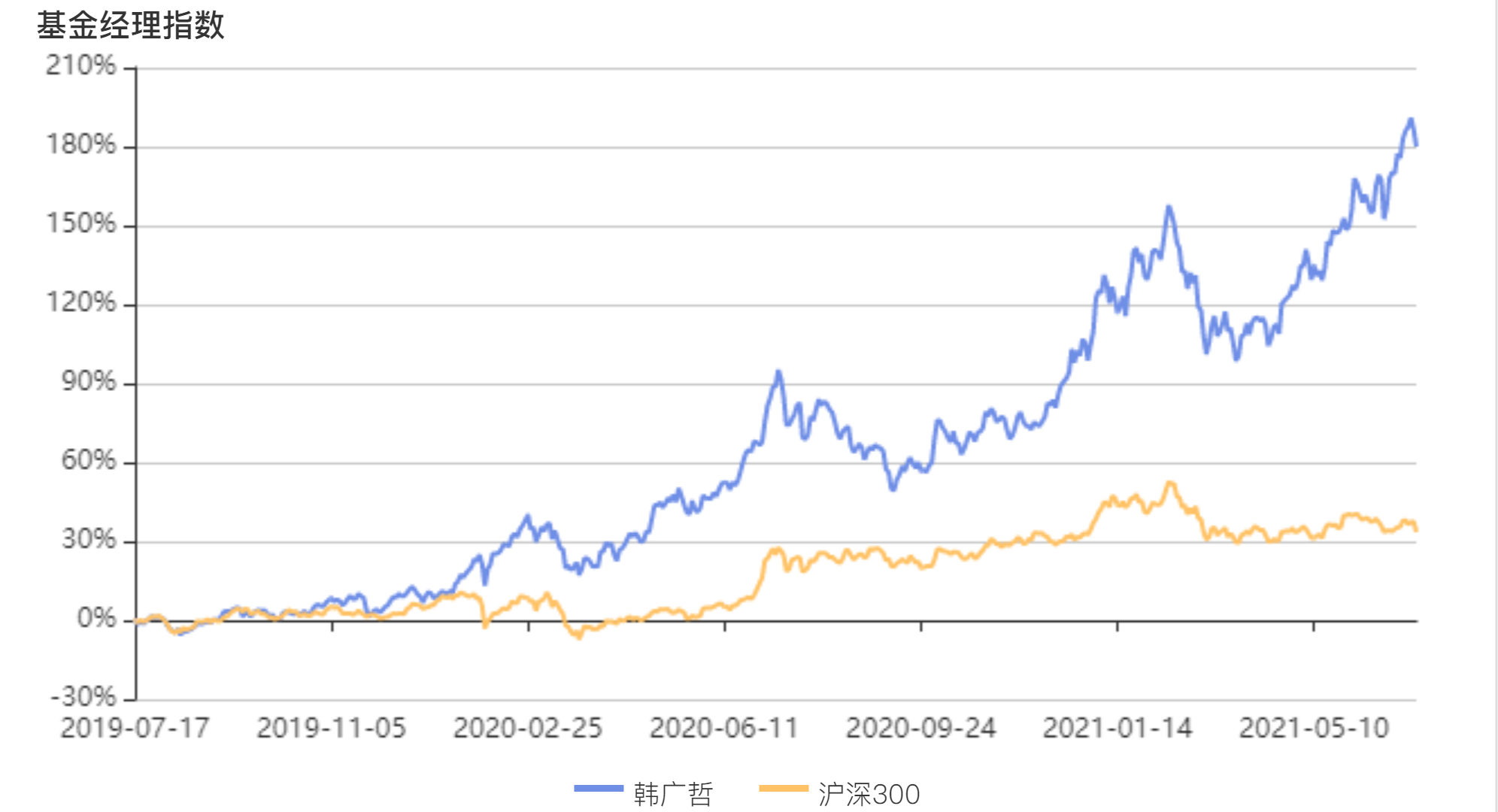

(图片来源:智君科技,截至7月2日)

回溯他的从业经历,韩广哲是吉大数量经济学的博士,随后在社科院金融研究所,以及华夏基金博士后工作站,完成了金融学博士后。在华夏基金博士后工作站工作结束后,韩广哲直接入职华夏,负责A股市场策略的研究。2011年加入银华、2012年首次担任基金经理,2019年转投金鹰,并开始管理如今的代表产品。

从社科院,到各大型公募,他的经历为他打造了完整且扎实的理论体系,不同公司的投研体系也丰富了他的投资框架。

在此背景下,韩广哲擅于结合宏观趋势与基本面研究来选择赛道和标的。

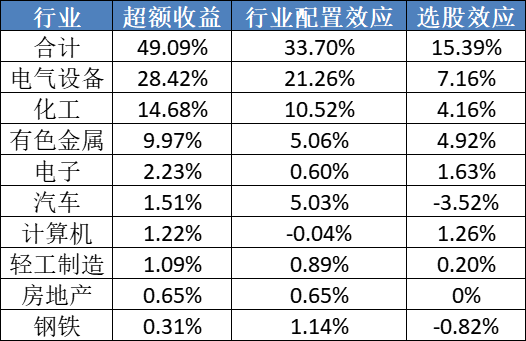

智君Brinson归因数据显示,按申万一级行业分类,截至7月1日,他的代表产品近一年全部持仓超额收益达46.67%,其中行业配置效应为32.84%,个股选择效应为13.83%。

(图片来源:智君科技,截至7月2日)

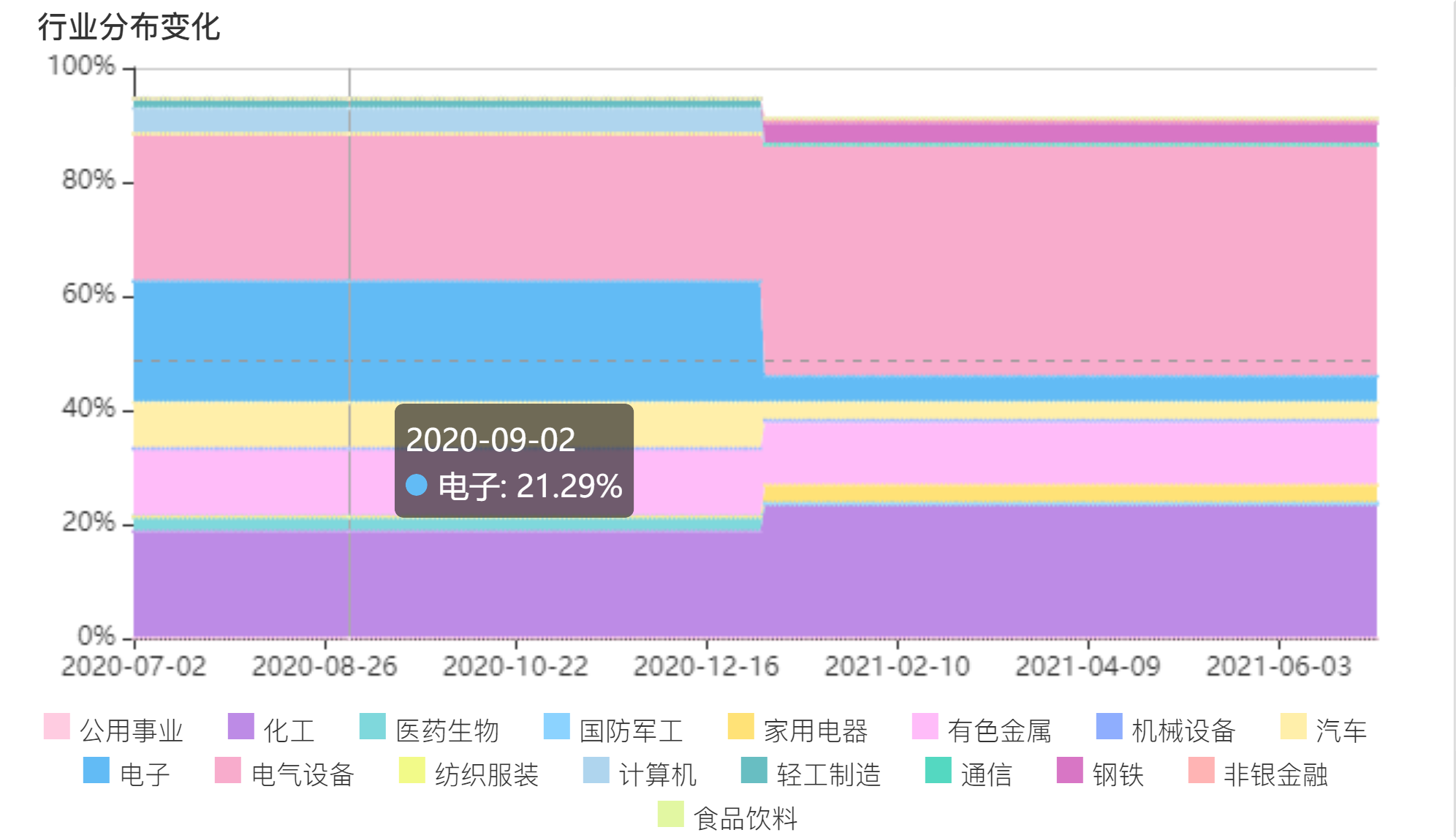

在行业的选择上,韩广哲更关注坡道够长、雪足够厚、护城河够宽的细分行业。从重仓组合的动向来看,他的代表产品在去年即开始配置周期、碳中和、新能源赛道中的标的。

韩广哲在去年底表示:“受益于全球经济复苏的传统大宗工业品可能有所表现,我们认为权益类资产仍然具有很好的吸引力,尤其是发展分歧最小的绿色减碳道路,一些主要国家已经发布了碳中和发展规划,降低化石能源的使用比例。”

(图片来源:智君科技,截至7月2日)

而在今年一季度中,他如是阐述自己的布局思路:“基于景气周期,持续布局景气周期的新能源汽车与光伏板块,阶段性布局顺周期行业,关注市场调整过程中估值具有吸引力、商业模式可持续的优势公司。”

可以注意到,对于新能源、光伏赛道,与顺周期板块,韩广哲的看法不同,他强调到新能源、光伏板块值得长期持续布局,而顺周期行业需阶段性布局。

可见,韩广哲对周期行业的中长期机遇是有疑虑的。去年四季度以来,大宗商品价格持续走高,推动周期品企业利润水涨船高,钢铁、化工、有色等行业半年报纷纷大幅预增。

周期股业绩持续爆发,但政策顶与需求顶,是悬在周期板块上的达摩克利斯之剑。不少机构认为,当政策收紧预期确认,周期股或将阶段性见顶。

由此也能看出,韩广哲组合配置上并没有在简单的追随市场热点,会通过阶段性的配置贝塔,来平衡市场波动,更好的捕捉收益。

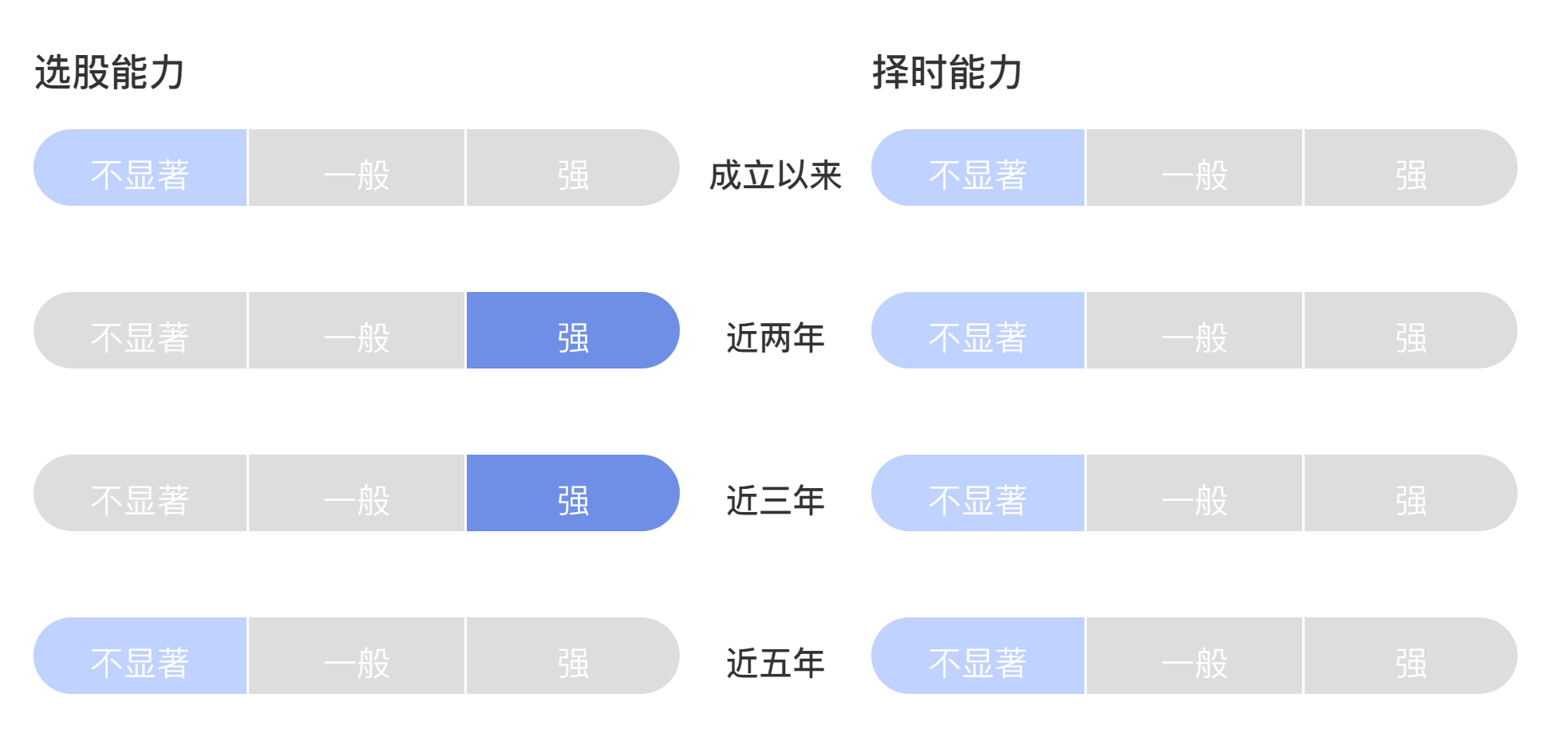

在资产配置上,其代表产品择时不显著,自韩广哲上任以来,持续保持较高仓位运作。此外,其对持股集中度调整较为灵活,会通过分散持股控制产品风险,其代表产品一季度前十大重仓占比为47.06%,是他任职以来最低水平,但仍高于同类平均水平。

(图片来源:智君科技,截至7月2日)

韩广哲曾表示自己的投资框架,最注重自身的情绪管理。在他看来,投资最忌讳受短期情绪影响追涨杀跌。

而在选股当中,基于上述对中长期产业趋势的把握,韩广哲会寻找,商业模式优秀,集中度能够不断提升,以及管理层出色,管理模式优秀,能够持续创造价值的龙头公司。持有的标的多为大盘成长股。

对于后市的投资机遇,韩广哲更关注科技升级与消费升级两大概念。他表示,基于人民群众对美好生活的向往,科技发展、消费升级将受益于市场需求扩大,与政策利好驱动,未来更容易出现优秀伟大的公司。

此外,韩广哲还看好转型升级过程中具有技术领先与产业带动效应的大赛道,例如5G通讯(建设与应用)、消费电子、计算机(软件与硬件)、半导体产业链与新能源汽车产业链等,同时,他认为,医药医疗板块,细分结构性机会较为突出,例如创新医药研发、生物疫苗持续研发、高壁垒的原料药与高端制剂、高景气度的创新药研发服务、具有消费属性的医疗服务等板块。

宝盈基金:陈金伟

如果说上文所提的韩广哲是一位低调老将,那宝盈基金的陈金伟就是妥妥的公募新人了。刚刚出道就在半年度大考中名列前茅,这对一位新人基金经理来说可谓梦幻开局。

陈金伟毕业于北大,拥有金融学硕士学位。最早在人寿资管担任研究员,保险资管公司向来以稳健投资、注重风控见长,这一点也体现在他的偏重合理估值的投资框架当中。

2015年陈金伟加入宝盈,同大多数基金经理的成长路径一样,从研究员、基金经理助理、投资经理逐步成长,于去年底开始接管首只产品,今年初师从宝盈明星老将肖肖,共管了取得半年度亚军的产品。

从业绩表现来看,Wind数据显示,截至7月1日,除肖肖与陈金伟共管的产品外,陈金伟独管的两只基金上半年业绩表现也有可圈点之处,其中沪港深主题产品取得21.31%的业绩回报,新兴产业主题产品取得5.29%的收益。

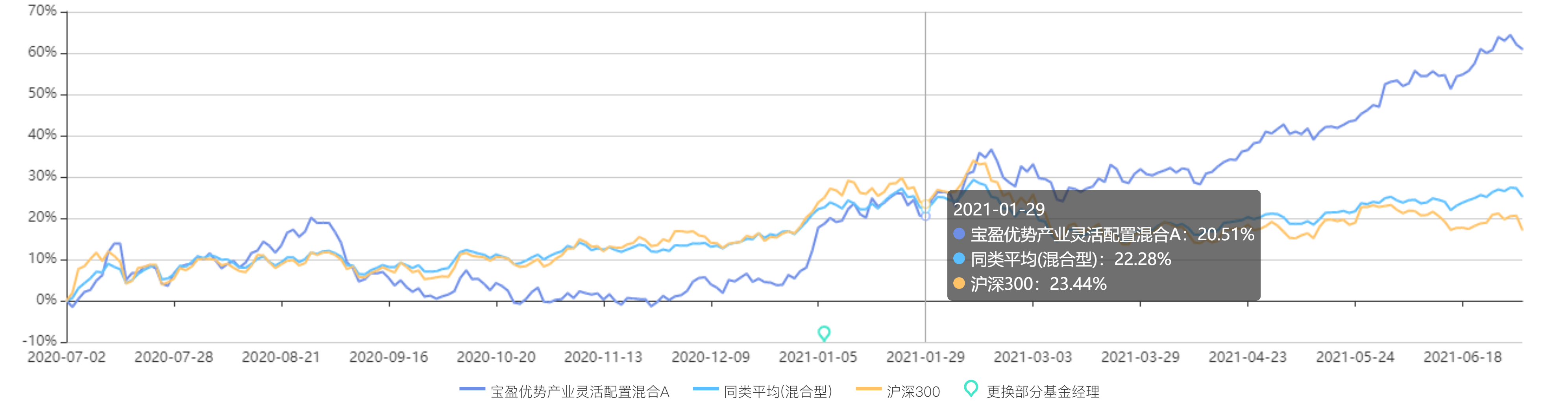

(图片来源:智君科技,截至7月2日)

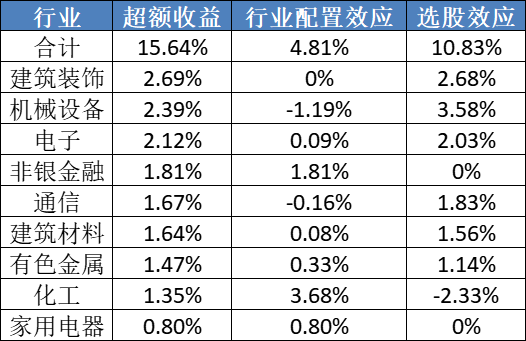

智君Brinson归因数据显示,陈金伟独管的沪港深主题近6个月超额收益为15.64%,其中行业配置效应4.83%,选股效应10.81%,个股选择是超额收益的主要来源。

(图片来源:智君科技,截至7月2日)

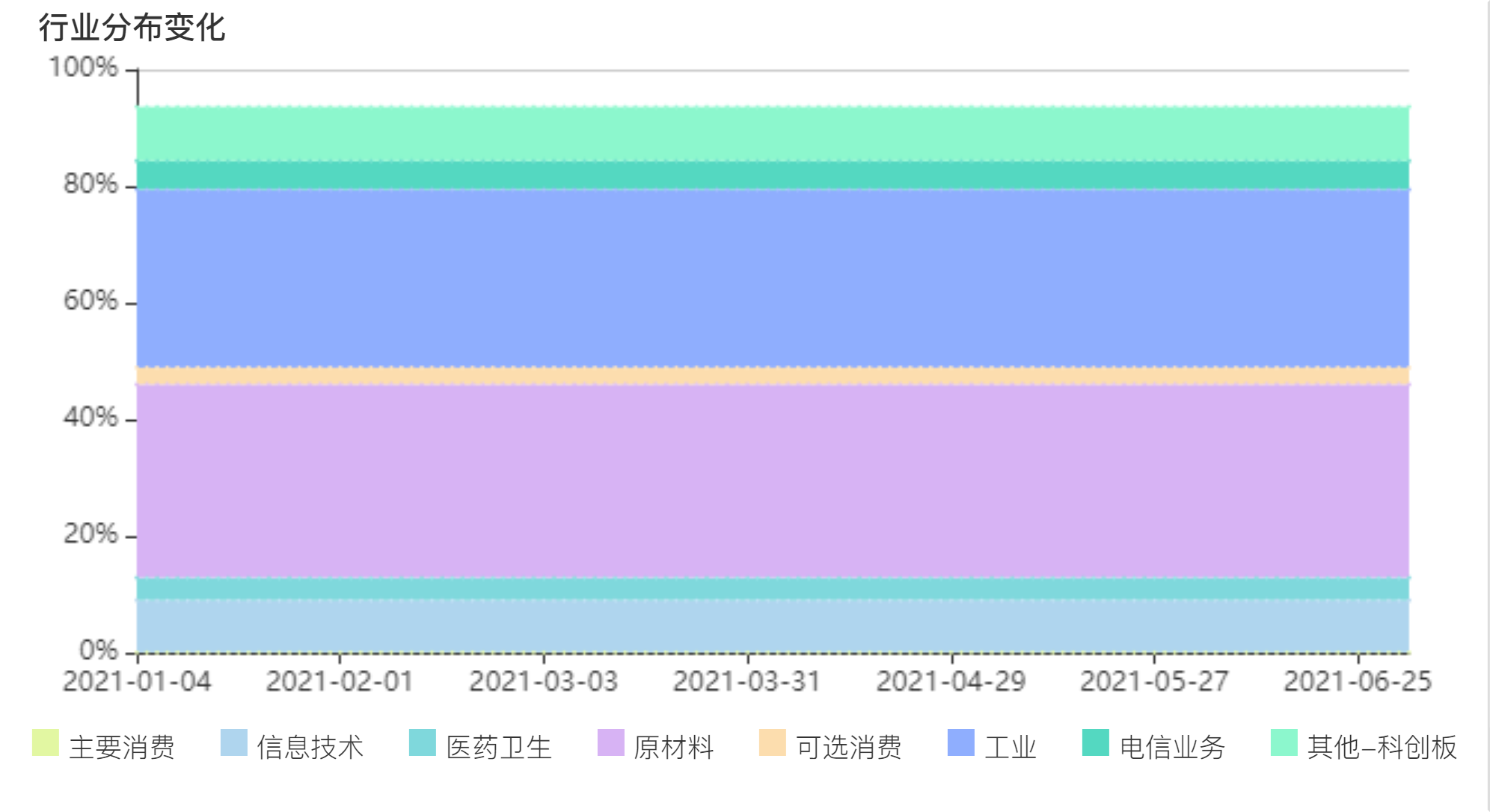

回到持仓组合的具体配置上,在年初与肖肖共管优势产业主题产品后,可以看到重仓组合的风格有较大转换。该产品去年底重仓是清一色的食品饮料,到一季度摇身一变,开始配置周期、电子、高端制造、半导体等板块标的,而持股风格也从大盘转为中盘平衡。

在陈金伟接管的另外两只基金上,也能看到这样风格的变化,将前任基金经理的持仓标的,大刀阔斧的进行了调换。

并且,值得注意的是,相较于前文所提韩广哲,在看好的赛道上优选龙头。陈金伟更喜欢在聚光灯外,挖掘估值合理的成长性公司。可以看到,他在管产品的重仓很少有市场上耳熟能详的热股。

陈金伟在沪港深主题产品的一季报中,详细阐述了他的投资逻辑。他认为,基于基本面的投资大体可以分为三个要素:估值、景气度、公司质地。由此而对应的是深度价值策略、趋势(产业趋势)投资以及成长投资策略。

陈金伟提到,假设每个投资者总共有100分,需要将100分分配给以上三个要素。极度看重产业趋势的投资者,会把大部分分数给产业趋势,选出来的标的多属于新兴行业;深度价值投资者会特别看重估值的重要性;成长投资策略会特别强调好生意好公司、长坡厚雪的重要性。

而陈金伟自己愿意把50分给好公司,40分给低估值,10分给产业趋势。

在他看来,成长股投资,投资的是扩张的行业和公司。因此在投资中要相信优秀公司的力量,但对于优秀公司的定义不限于核心资产。陈金伟直言,所有治理结构完善,对小股东相对友好、在细分行业内具有竞争力,行业天花板没有见顶并且持续扩张的公司都在我们的选股范围中。

陈金伟的看法,也是今年以来市场投资的主要逻辑,在节后“茅家族”的剧烈回调中,市场对于标的的选择逻辑,也进行了深度思考。许多管理人开始挖掘更多基本面优秀,被低估的中小盘成长股,坚守低估价策略的基金经理也纷纷在上半年取得亮眼业绩。

在基本面之外,陈金伟也比较看重估值的重要性。他表示,估值的重要性在于即使判断出现失误,损失也是有限的。

在陈金伟看来,高估值意味着苛刻的假设,这些假设在长时间看来未必是能够实现的,尤其是时间越长,看错的可能性就越大。所以,对于估值的看重,也是陈金伟对自身研究局限性的一种保险措施,控制错误选择的成本。

最后,陈金伟的选股仍会回到宏观层面,研判产业趋势的价值。他表示,产业趋势意味着增量市场空间,在增量市场下,企业更有可能实现扩张避免陷入内卷。

虽然关注产业趋势,是一个投资共识。但不同的是,陈金伟认为,产业趋势确定性不等同于公司的确定性,尤其是确定的产业趋势会带来确定的供给增加,确定的供给增加会冲击现有公司的确定性。因此,在陈金伟的投资框架里,产业趋势会相对靠后。

整体来看,他是一个典型的自下而上,擅于挖掘基本面优异、估值合理的成长标的投资选手。

基于这样的框架,也就不难理解陈金伟在上半年的操作,他在一季报中表示,更看好制造业的中小市值公司。陈金伟指出,随着经济持续复苏,制造业公司的盈利从去年下半年以来持续修复,其中一部分公司不仅仅处在景气上行通道,而且不断抢占海外份额,体现出很好的成长性。

(图片来源:智君科技,截至7月2日)

在他看来,由于市场风格因素,在过去两年中,中小市值制造业公司并不受待见的,这恰恰给他提供了很好的买入价格。这些公司零散分布在电子、通信、机械、有色金属、化工、建材、汽车、轻工等行业,助力了产品业绩在上半年的快速跑出。

陈金伟的投资框架亮眼,上半年的优异业绩是他职业生涯的梦幻开局。但投资毕竟是一场长跑比赛,陈金伟仍要继续接受时间与市场的考验。至于能否持续的为持有人创造惊喜,就将留待时间进行验证。

广发基金:唐晓斌

春节前后,市场变现的冰火两重天,结结实实给年轻的“韭零后”们上了一堂投资风险课。这或许会让广发基金的唐晓斌,梦回自己初当上基金经理的那段时光。

唐晓斌2008年就已入行,最早在华泰证券担任研究员,2011年转投广发基金后,一直负责投研工作,在电力、机械、环保等领域有深度研究积累。2014年底,唐晓斌开始接管首只基金产品。

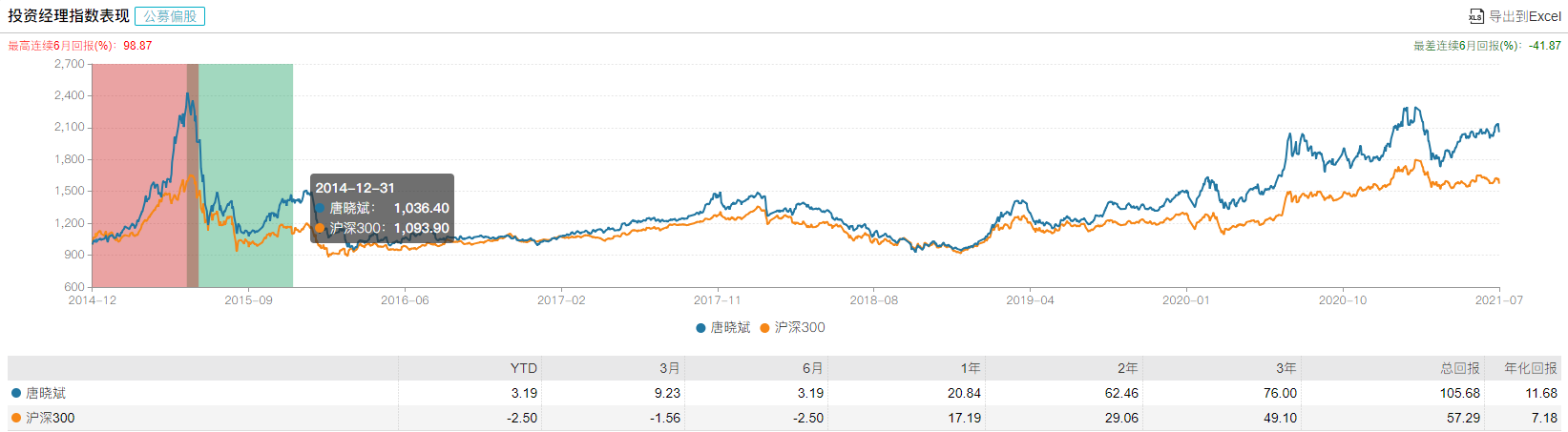

Wind数据显示,在唐晓斌的基金经理业绩指数中,最高连续6月回报,以及最差连续6月回报同时出现在了2015年。

(数据来源:Wind,截至7月2日)

2015年上半年,也是初任基金经理的唐晓斌的梦幻开局。刚当上基金经理就赶上了这么一波大牛市,他操盘自己的产品全面出击,超55%的持股集中度,八成仓位出击,在2015年上半年取得了98.87%的业绩回报,近乎翻倍。

但是,也可以看出,唐晓滨意识到了彼时市场已经过热。其在2015年二季度就已经开始降低股票仓位,他在一季报中提到了,资金入场情绪高涨,二季度要以均衡配置为主。

但市场泡沫的迅猛破裂,还是出乎了唐晓斌的意料,在2015年下半年,他的在管产品创下了41.87%的最差连续6月回报,近一半的产品收益成了学费,最终该2015年全年回报为42.14%。

经历任职之初市场变换后,唐晓斌的投资风格逐渐奠定,他善于把握市场节奏,进行主题投资,在标的选择上,更偏好稀缺性和确定性高的成长行业龙头股。

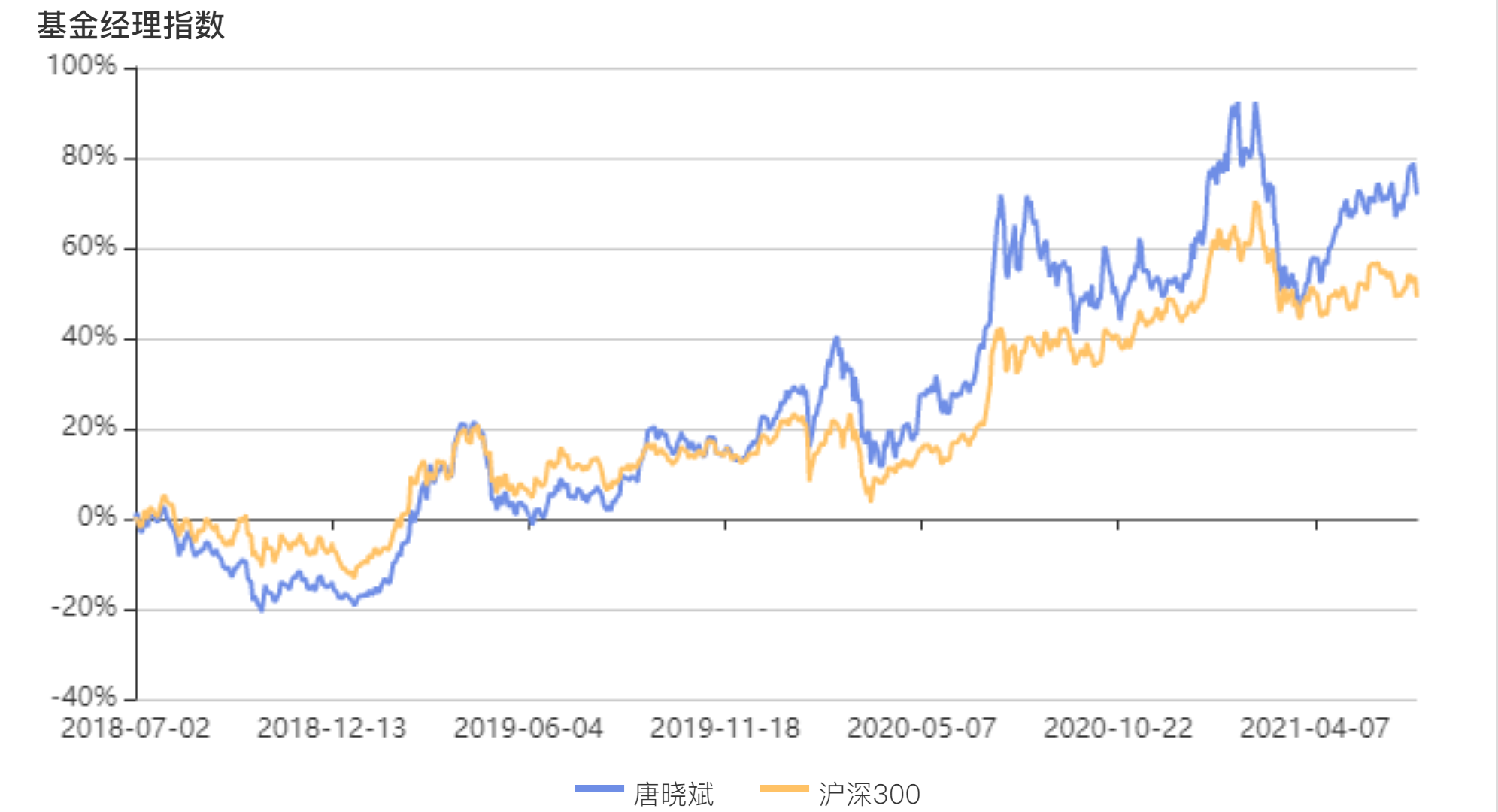

Wind数据显示,截至7月1日,唐晓斌在管产品2只,管理规模达63.97亿,代表产品自2018年中任职以来,取得199.65%的业绩回报,也正是这只产品在上半年取得了46.68%的好成绩。

(图片来源:智君科技,截至7月2日)

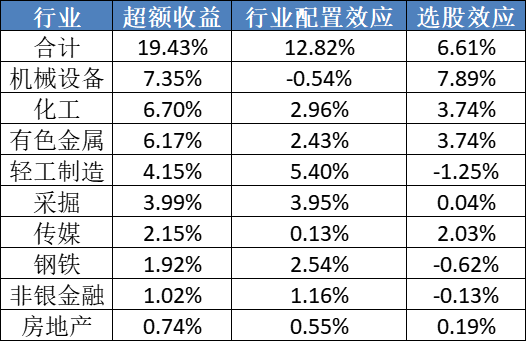

智君Brinson归因数据,按申万一级行业分类,截至7月1日,他的代表产品近一年全部持仓超额收益达19.43%,其中行业配置效应为12.82%,个股选择效应为6.61%。该产品整体持股风格为中盘价值型。

(图片来源:智君科技,截至7月2日)

从行业配置也可以看出,唐晓斌代表产品上半年领跑的秘籍,在于对新能源产业链,以及周期板块的把握。

他在去年底表示,新能源汽车行业未来发展比较确定。从产业链的格局看,上游资源品具有较大的弹性,存在量价齐升的可能。同时,随着海外疫情缓解,全球陆续复工复产,液晶面板、大炼化,以及海外定价的顺周期行业值得重点关注。市场走势也已印证他的判断。

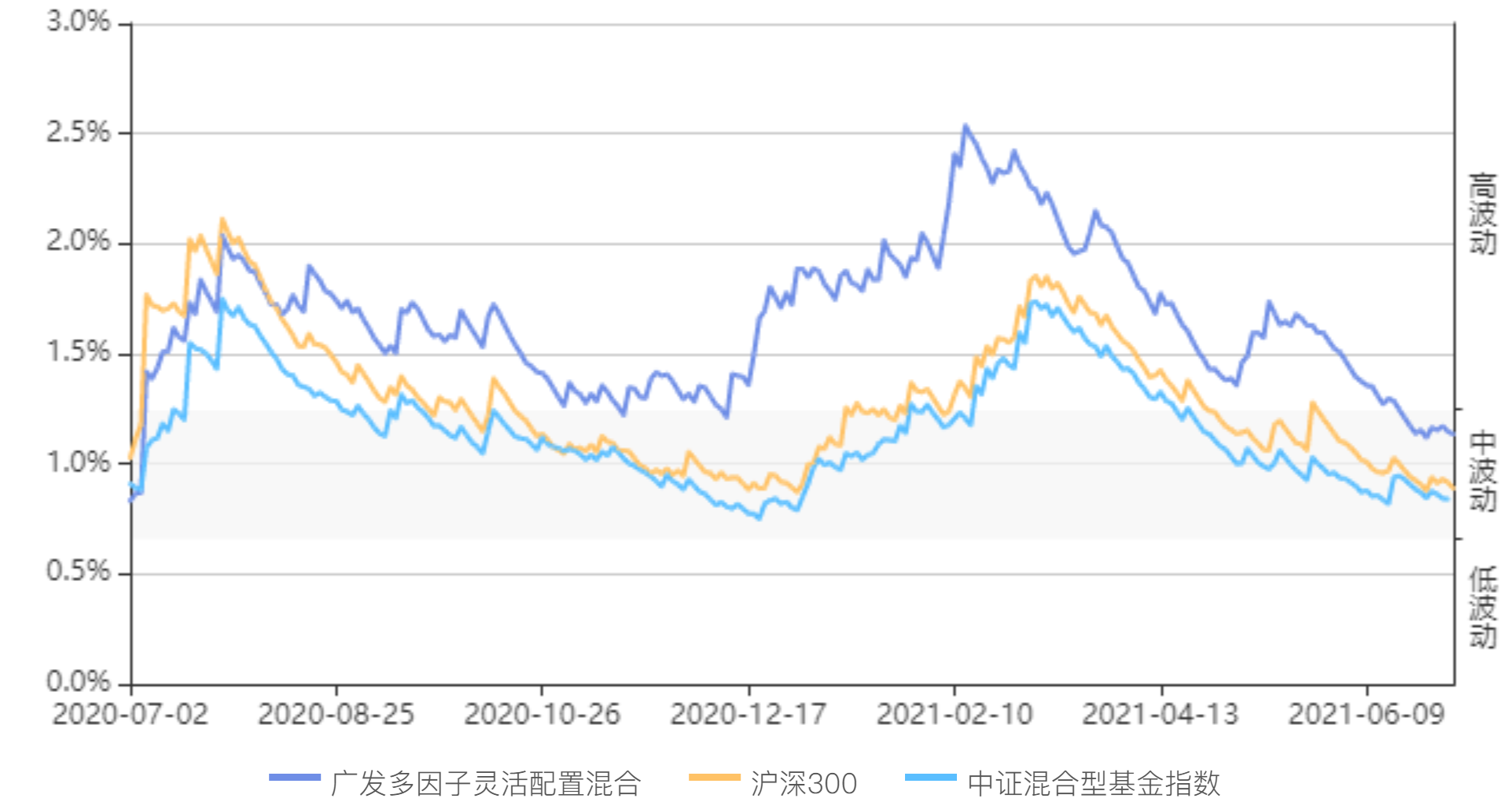

在选股及择时上,智君数据显示,其代表产品择时并不显著,选股及行业配置表现出色。

回顾该产品近年来的资产配置,唐晓斌会结合市场情绪,适度对股票仓位进行调整,任职以来仓位最低为65.95%。但持股集中度通常在50%左右,一直高于同类平均水平。因此,他的在管产品也呈现略高于同类的波动水平。

(图片来源:智君科技,截至7月2日)

从历年的持仓情况来看,唐晓斌向来是专注于周期领域,并致力于从中选取低估值标的。在此前提下,在细分行业中精选具备高景气度兼备成长性的行业。其一季度持仓中以中小市值为主,少有配置热门的标的。

回顾今年以来的市场表现,唐晓斌认为,一方面,在疫苗广泛接种、全球经济复苏、油价回升等一系列因素的作用下,未来PPI大概率持续回升,与PPI具有强相关性的周期行业可能更容易获得相对沪深300指数的超额收益。另一方面,部分顺周期行业当前估值的分位数和绝对值相比上一轮PPI回升时期的数据仍有差距,未来存在估值提高的空间。

对于周期板块的后续走势,在此前的采访中,唐晓斌表达了自己看法,从行业基本面看,上游很多周期行业处于供需紧平衡状态,产能很难在短期半年或一年内得到提升。

因此,在唐晓斌看来,伴随全球经济复苏,周期行业产品的价格上涨和利润复苏有望经历更长的周期。体现在二级市场上,上游资源品的甜蜜期可能比预期的更长一些。

风物长宜放眼量 基金中考领跑者仍待时间考验

A股市场自进入二季度以来,多空交织,结构分化。各行业板块你方唱罢我登场,大盘指数持续宽幅震荡。代表核心资产走势的茅指数也是起伏不断。

而在年初被基民火热追捧的顶流基金经理们,上半年的表现有所掉队。在半年度榜单上,出现了很多新基民们稍感陌生的名字,而前三甲中更无一是百亿基金经理。

这让很多基民,开始在社交平台表达着自己的失望情绪,甚至高呼出“这样的操作,有愧于你的江湖地位。”直言顶流基金经理们不能总躺在历史的功劳簿上。此外,可以预见的是,上半年业绩领跑的基金经理们,管理规模也将水涨船高。

在强调长期投资,淡化短期业绩的今天,到底应不应该直接给“顶流们”下否决票?如何正确评价基金产品的业绩呢?

专业人士也给出了基民们一些合理建议:第一,评价基金产品业绩一般都是半年以上排名具备一定的参考性。第二,第三方权威评价机构给出的产品业绩评价更具有客观和公允性,值得基民们参考。

面对市场波动,基民们总是寄希望于基金经理贡献“超级牛散式”的操作,hold各类市场环境。但常胜将军并不存在,不论是在此次中考中取得好成绩的基金经理,还是年初出圈的顶流老将们,只有历经时间考验的投资框架,才是他们穿越牛熊的真经。

风物长宜放眼量,市场总是风云变幻,基民们不应狭隘的只关注业绩排名。而应该认真了解基金经理背后的投资思路,以及他们所管理的产品特性。

在认真评估自己的理财需求后,选择一位自己信任的基金经理,方能看到风雨后的亮丽彩虹。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-15 18: 32

2021-09-15 18: 03

2021-09-15 08: 30

2021-09-14 09: 13

2021-09-13 09: 11

2021-09-12 13: 22