距离各大基金公司公布二季报已过去一月有余,面对后市,许多基金经理在二季报中不约而同提到了对上半年大火的新能源、半导体、芯片及相关领域的看法。

除了这些“爆火”赛道外,其实还有一些行业在2021年一路“高歌猛进”,它们同样倍受市场的追捧与青睐,其中之一正是有色金属。

Wind数据显示,2021年年初至2021年8月27日收盘,申万行业分类中有色金属板块累计涨幅已达60.84%,成为申万行业分类中于2021年度累计收益率最高的行业。

(来源:Wind)

在涨幅如此惊人的情况下,后市有色会怎么走?还能继续上行吗?

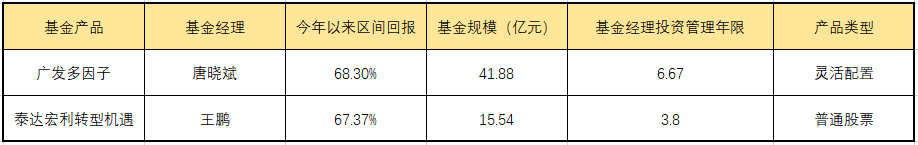

本期,基金君为大家挑选了两位于二季度布局有色金属的基金经理,阐述他们投资有色行业的逻辑以及对有色后市的看法。

(数据来源:Wind,截至2021年8月24日)

广发基金 唐晓斌

2008年时,唐晓斌还是华泰联合证券的一名研究员。3年后,唐晓斌加入广发基金,此后一直从事投研工作,直到2014年年底,他开始管理自己的第一只基金。

截至2021年6月30日,唐晓斌在管产品共计两只,在管规模突破百亿,达到101.1亿元,唐晓斌自此正式加入“百亿基金经理俱乐部”。

唐晓斌的投资风格偏重进攻。自2014年以来,唐晓斌在三次上行市场中有两次大幅跑赢市场,超额收益率达到60%,而在另外两次下行市场中回撤略高于沪深300。

(来源:智君科技)

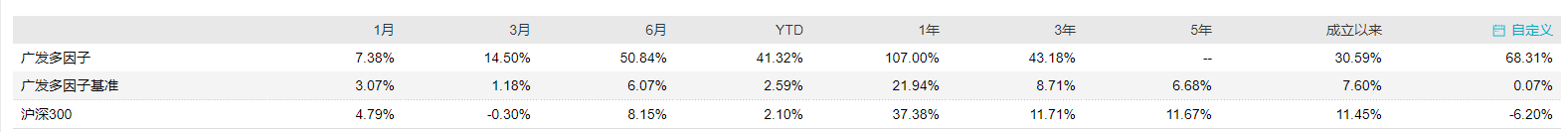

截至8月24日,今年以来唐晓斌的代表产品取得了68.3%的累计收益率,大幅跑赢同期的沪深300指数,在同类排名中为第11名。

(来源:Wind)

优秀的超额收益与较强的进攻能力背后,是唐晓斌对周期和产业的精准把握。

早在2020年年底,唐晓斌就认为,新能源汽车行业未来发展的确定性较高,且上游资源品具有更大的弹性,存在量价齐升的可能。于是,唐晓斌对代表产品的配置确定了两个方向:一是以新能源汽车产业链、应用材料和环保为代表的成长产业;二是以焦炭、电解铝为代表的顺周期行业。

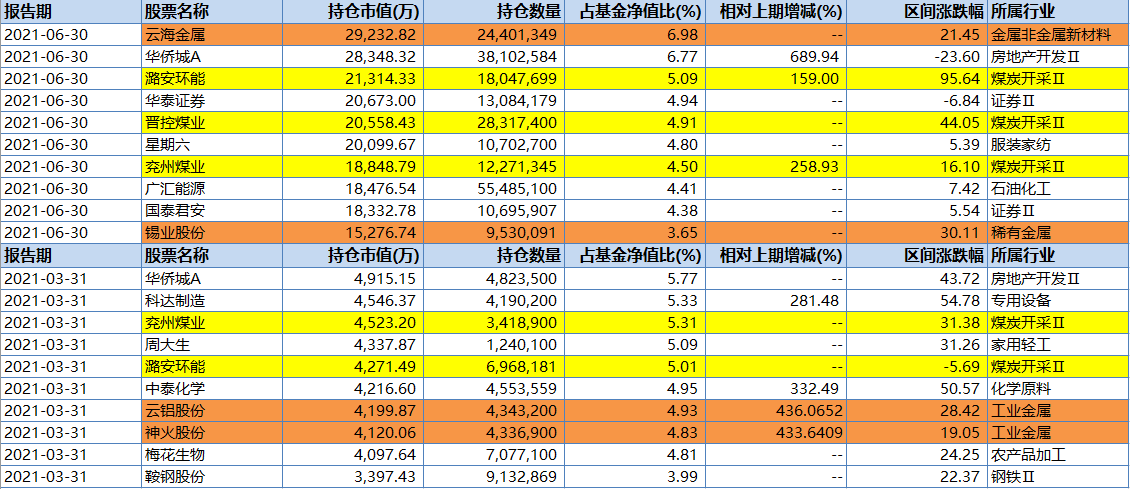

(来源:唐晓斌代表产品2021年度一、二季度报告)

综合观察唐晓斌代表产品两个季度的定期报告,有色金属与煤炭的区间涨幅惊人,为其基金产品的净值增长提供了较大的贡献。

值得注意的是,回顾唐晓斌在上半年持仓的大换血,可发现他看好有色的同时,对有色个股也进行了一定的筛选和替换。虽然唐晓斌在两次季度报告中没有直接解答换股的原因,但他提到:“A股目前主要矛盾从估值扩张转为盈利增长,只有盈利增长的行业才能得到相应的业绩支撑。部分顺周期行业当前估值的分位数和绝对值相比上一轮PPI回升时期的数据仍有差距,未来存在估值提高的空间。”

如果唐晓斌认为选行业及个股的前提是盈利增长需要业绩支撑、部分顺周期行业估值分位数仍存在差距,那么我们是否可推,在唐晓斌后市选股的过程中,业绩支撑力不足、估值分位数差距较小或估值提高空间较小的公司就会被唐晓斌更替呢?

对于为何后市依然看好有色,唐晓斌表示,一方面未来PPI大概率持续回升,与PPI具有强相关性的周期行业可能更容易获得相对沪深300指数的超额收益;另一方面,很多上游行业在“碳达峰、碳中和”的大背景下,新增产能将受到限制,在需求复苏的背景下,这些上游行业的产能价值需要重估,且供需错配的解决可能需要更长的时间。

换句话说,唐晓斌认为,对上游行业(包括有色)的需求缺口将持续存在,在这些缺口被完全填补前,需求预期将会持续令上游行业的估值保持在一个相对令人满意的水平。

泰达宏利基金 王鹏

王鹏在2012至2014年期间于中邮创业基金任TMT行业研究员,后转职于上海磐新投资管理有限公司任电子行业研究员。2015年,王鹏加入泰达宏利基金,2017年,王鹏担任泰达宏利基金基金经理。

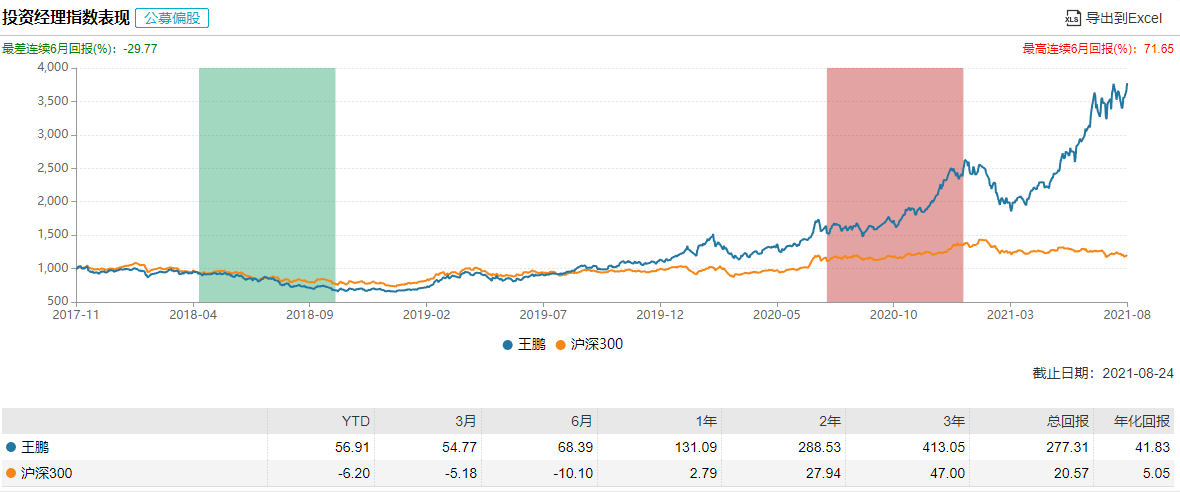

截至2021年8月24日,王鹏在管基金共计4只,在管规模达26.33亿元,其从业以来总回报率达到了277.31%,年化收益率为41.83%。

(来源:Wind)

王鹏任基金经理已近4年,他对收益的博取能力较强,回撤控制水平较弱。2019年以前王鹏的回撤高于沪深300,但在此之后,王鹏创造的超额收益越来越多。

(来源:智君科技)

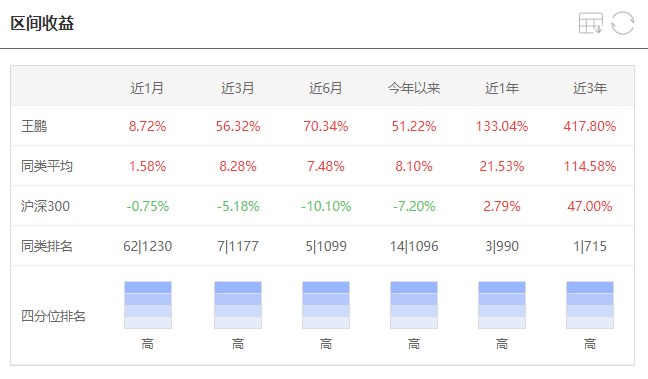

2017年任基金经理至今,王鹏的成绩名列前茅。无论是近3年、近1年还是其他时间段,其本人旗下产品创造的综合区间收益在同类排名中均在前2%以内。

(来源:智君科技)

2020年年底,王鹏提到自己对有色的看好:“2020年的投资环境不错,体现在三个方面:第一,全球货币宽松;第二,新能源发展方向得到中美欧三地共识;第三,中国十四五进入启动阶段。在此前提下,高景气板块(新能源汽车、光伏、军工)、顺周期板块(有色、汽车、家电、机械、化工等)、受益低利率环境的长久期资产(食品饮料、医药)都有不错表现。”

在2021年一季度报告中,王鹏重仓股行业多为化工、电气和计算机,虽然没有有色金属行业个股进入十大重仓的列表之中,但王鹏在一季报中再一次强调了对有色的看好。王鹏表示,高景气新能源板块仍然值得重点配置,上游大宗原材料价格高点有望在二季度出现。

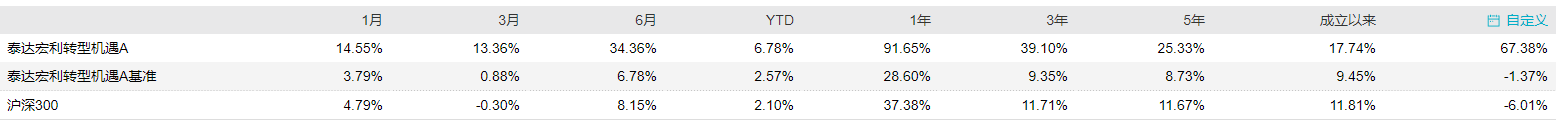

王鹏对行业精准的“切入”为他带来了不菲的回报。截至8月24日,今年以来王鹏的代表产品取得了67.38%的累计收益率,在同类中排名前3%。

(来源:Wind)

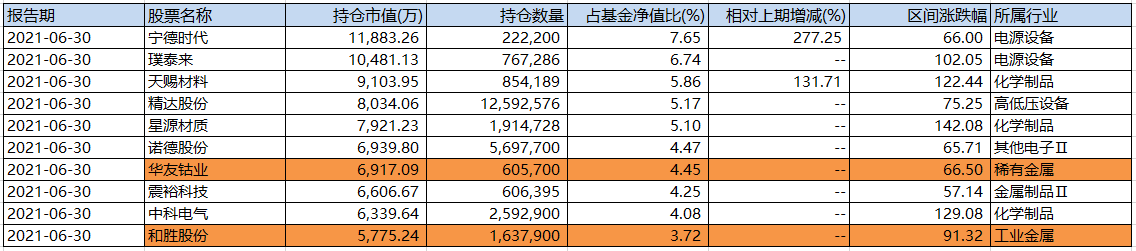

该代表产品在二季度更换了8只重仓股,其中新换入两只有色金属股票:华友钴业与和胜股份。上一次王鹏在十大重仓股中持有的有色金属行业个股,还是在2018年的四季报中出现的山东黄金。

王鹏在二季度末的报告中表示自己在二季度仍坚持配置中游制造业,但考虑到大宗原材料价格已从高点回落,他在二季度里其实减仓了上游原材料。结合产业周期,王鹏认为未来一年考虑到上游锂、钴、镍产品价格涨幅趋缓或回落,中游盈利能力边际向好。

(来源:王鹏代表产品2021年度二季报)

也就是说,两只有色个股虽然在二季度末进入王鹏十大重仓之列,但他已在二季度期间对自己持仓的有色行业个股进行了不同程度的减仓。

除二季度原材料价格高点回落,自己已获利离场的因素外,王鹏减仓有色的另一大原因为盈利边际的不同。王鹏表示,后市自己在上游的有色和中游的制造之间会更倾向于制造。他认为下半年开始芯片瓶颈和中游材料产能的限制将会逐渐消除,届时新能车的潜在需求会得到释放,此时中游显然要更加具备优势。

两大经理看法各异 有色走势拭目以待

两位基金经理对有色行业的看法看似大相径庭,实则并不冲突。

唐晓斌看好后市有色,因他认为有色行业目前处于供需错配的阶段,需求缺口一天存在,有色行业便能始终保持活力;而王鹏则认为有色的高点已经过去,但并不代表他认同有色的盈利预期已经消失,估值已经高估。王鹏并未提到有色后市会走衰或是保持景气,他只是倾向于他认为盈利边际更高的中游制造。

两位基金经理在有色行业盈利的预期上显然有各自的看法,而有色后市会否继续保持高景气,为基民创造更多的回报,让我们拭目以待。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-09-15 18: 32

2021-09-15 18: 03

2021-09-15 08: 30

2021-09-14 09: 13

2021-09-13 09: 11

2021-09-12 13: 22