赵蓓正式任职工银瑞信基金经理已有近8个年头,自2020年开始,她的能力圈开始拓展,管理的产品也由医药主题扩大至全市场成长风格基金。不过,她最受市场关注的依然是在医药领域的布局动向。值得一提的是,虽然她的产品历史上也经历过不小的回撤,但在本轮医药板块调整中,总体表现稳健。

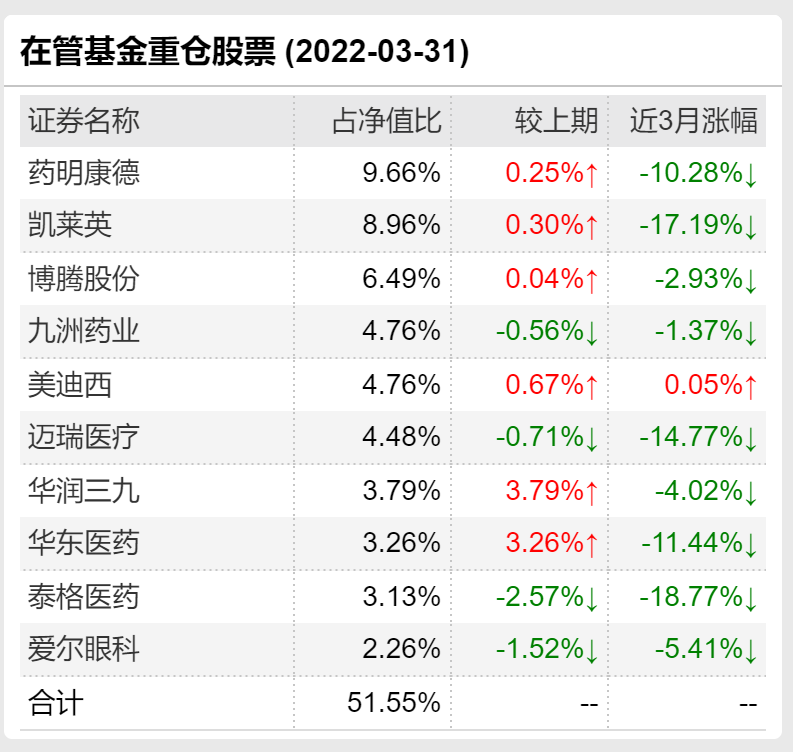

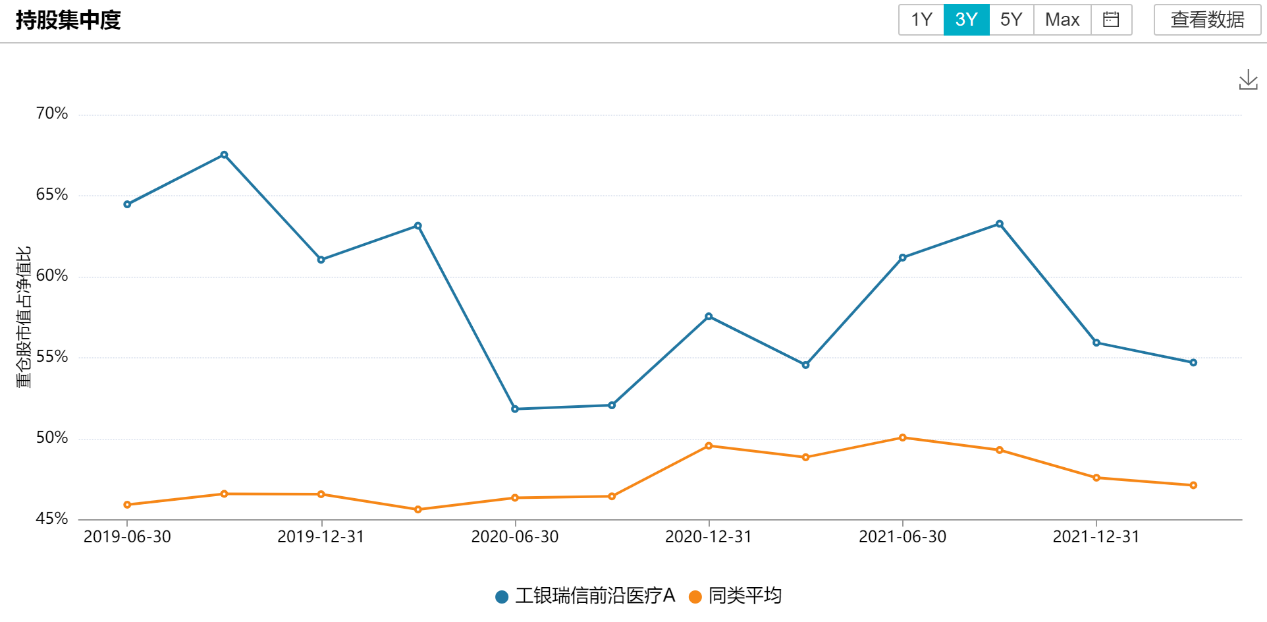

刚刚披露的2022年一季报显示,她所管理的产品3月底时股票仓位整体保持在中性水平,但比去年底时出现一定的提升,持股集中度则继续下降。

持仓组合方面,医药基金依然主力配置医药赛道,期间经过先减仓后加仓的操作,增加了CXO、中药的持仓,减少了业绩预期下调的消费属性个股。成长风格基金则在成长风格基础上做了一些均衡,在保留核心成长股仓位基础上,配置金融地产及中药。

对于后市,赵蓓表示,香港生物医药板块已进入估值相对合理阶段,其他战略性看好的创新药及器械也已进入估值偏合理,可以精选个股的阶段。此外,中药板块也值得重视。

本期【调仓风向标】,基金君将为大家详解工银瑞信基金经理赵蓓的一季报及调仓变化。

一季度先减仓后加仓

加仓CXO与中药

自去年以来,医药板块持续调整,赵蓓管理的基金净值也受到一定拖累。但中长期业绩依然优秀,以其代表作工银瑞信前沿医疗为例,任职回报超过230%,年化回报超过20%,在同类产品中位列前10。投资能力获得市场认可的同时,赵蓓管理的基金规模也在持续增长,截至去年底时已突破320亿元。不过,今年一季度出现一定缩水,至280亿元左右。比如,工银瑞信前沿医疗去年末时规模为211.25亿元,到今年一季度末时为180.35亿元,基金份额由去年末的49.59亿份降为47.90亿份。

赵蓓在管基金一览

刚刚发布的基金一季报显示,赵蓓一季度的投资策略是选择顺应产业发展方向的高景气度领域,通过自上而下判断与自下而上选股相结合的策略,坚持深入研究、重仓和长期持股。在仓位选择上,年初估值较高有待消化之时,降低到最低仓位。3月份以后估值有了大幅消化,对仓位做了增加。整体而言,与去年末相比,仓位有所提升,但仍处于中性仓位水平。比如,工银瑞信成长精选混合由去年末的63.76%,提升至70%,工银瑞信前沿医疗由去年末的81.32%提升至85.01%。

持仓结构上,医药基金中,CXO在大幅下跌后估值性价比开始出现,有一定加仓。由于中药行业在经历政策环境转暖,也有一定加仓。同时对业绩预期下调的消费属性的一些个股做了一定的减仓。全市场成长风格基金中,一季度在成长风格基础上做了一些均衡,在保留CXO、半导体、化工等一些核心成长股仓位的基础上,配置了十几个点的金融地产,另外也增加了中药的配置,降低了部分业绩有压力的消费属性个股的配置。

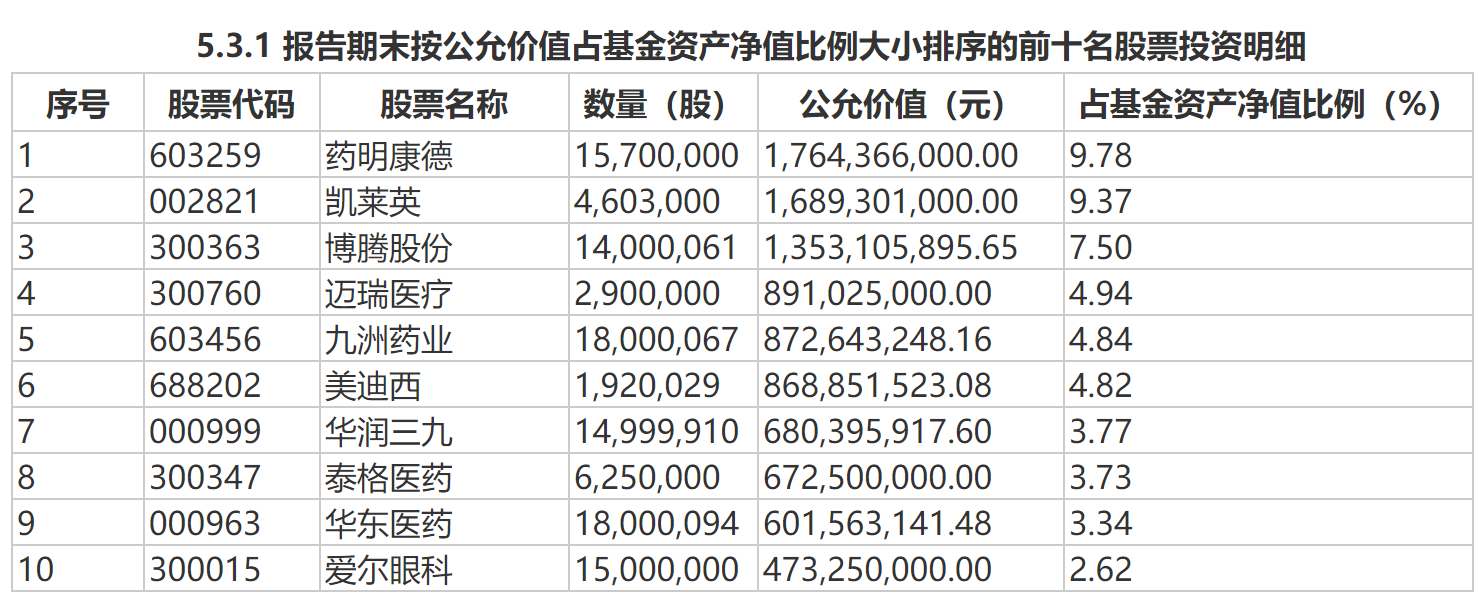

具体来看,在工银瑞信前沿医疗中,去年末的第9、10大重仓股普罗医药、昌红科技淡出前十大重仓股,新增华润三九、华东医药。药明康德、博腾股份、迈瑞医疗、泰格医药、九州药业、爱尔眼科出现减持,凯莱英、美迪西出现增持。

工银瑞信前沿医疗一季度末前十大重仓股

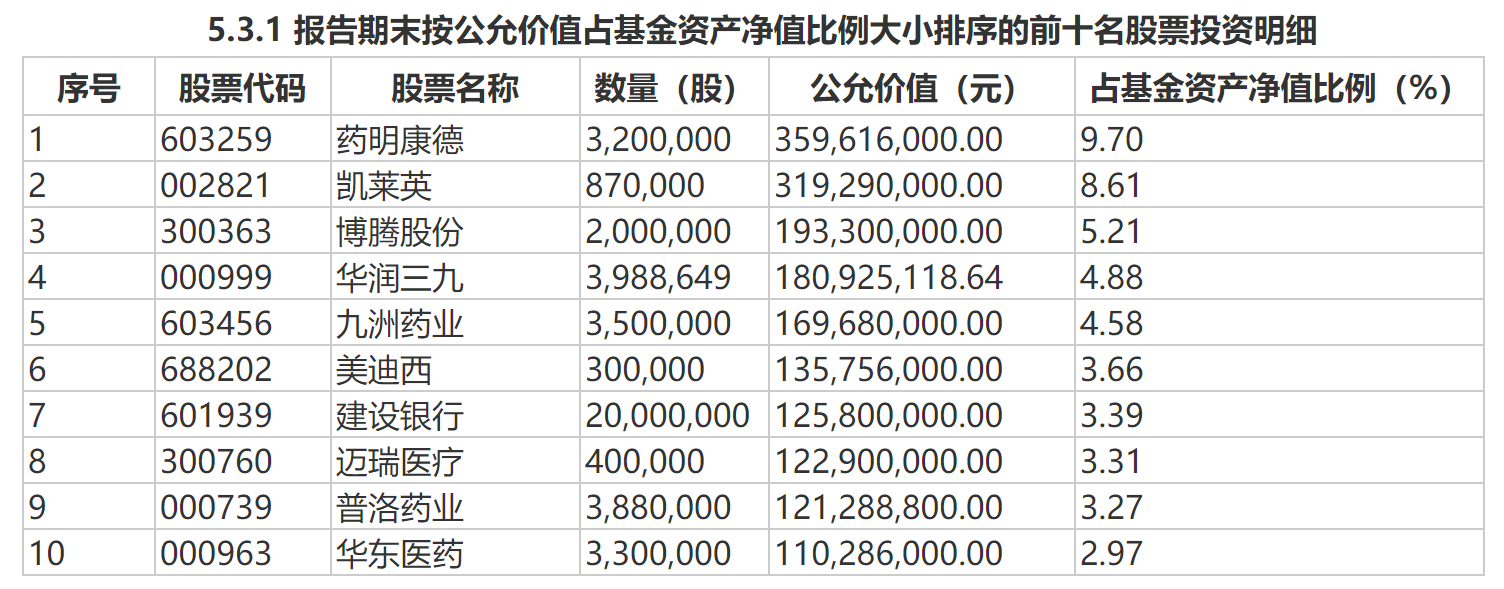

在工银瑞信养老产业中,泰格医药、爱尔眼科、泰和新材、长阳科技淡出前十大重仓股,新增华润三九、建设银行、华东医药、迈瑞医疗;凯莱英、药明康德增持,博腾股份、九州药业、普洛药业减持,美迪西持股不变。

工银瑞信养老产业一季度末前十大重仓股

值得一提的是,一季报显示,赵蓓管理的产品集中度依然整体延续去年四季度以来的下降趋势,但仍高于同类平均水平。

香港生物医药、创新药和器械进入估值偏合理阶段

中药板块也值得重视

赵蓓认为,经过这一轮调整,香港生物医药板块已进入估值相对合理阶段,一级市场投融资热度依然维持在较高水平,未来创新药及创新药产业链或仍会维持在较高增长状态,全球创新药产业链往中国转移的趋势依然没有变化,从估值性价比的角度目前或已进入有吸引力的阶段,仍战略性看好这一方向。另外,创新药及器械也已经进入估值偏合理,可以精选个股的阶段;医疗服务和消费医疗要看疫情的进展和疫情防控政策的变化,假如2022年疫情防控政策有所放松,对医疗服务和消费医疗可能有正面提振。

“近期表现好的中药板块,我们认为也值得重视,中医药一直是国家支持的体现中国民族特色医疗的重要方向,有其符合自身特点的市场空间,我们也会放在全行业估值性价比比较的角度上精选有优势的个股。”

此外,赵蓓表示,半导体去年四季度也有所调整,展望2022年,缺芯缓解导致景气周期向下的个股仍有调整风险,长期进口替代空间大的个股依然有机会,整体策略依然是精选个股。

2022-04-25 11: 23

2022-04-25 09: 01

2022-04-25 08: 53

2022-04-24 17: 37

2022-04-24 11: 31

2022-04-23 11: 19