■ 中国IT行业的国产替代走的不是美国道路,更像是日本道路;

■ 中美SaaS软件公司发展路径不同,中国腰部企业很少,SaaS公司难切入;

■ 日本国产替代的经验表明,中国本土软件公司有机会在国内做到第一。

这是谢少毅在【泉果无限对话】中的分享。

谢少毅曾任IBM大中华区全球信息科技服务部的总经理,覆盖整个亚太区的数字科技服务及企业管理咨询等业务。他还曾在SAP、惠普等多家知名IT企业担任要职。他非常了解中国两岸四地的市场,同时对日本及亚太区其他国家的市场也都有长期的实践经验与研究。独特的经历让他成为兼具多元文化协同视野和实际商业经验的实战派业界领导者。

以下是谢少毅演讲实录精选:

中国IT市场的向上空间

用世界地图的维度分析中国的市场体量,河北省的GDP相当于韩国、山东省相当于加拿大、浙江省相当于澳大利亚、贵州省相当于新加坡、四川相当于瑞士……

下面这张图是根据GDP,将中国每个省类比为二线发达国家或一线发展中国家。

图1. 2020年中国各省GDP对应的国家

来源:谢少毅泉果基金内部分享

作为世界第二大经济体,中国IT市场的机会有多大?

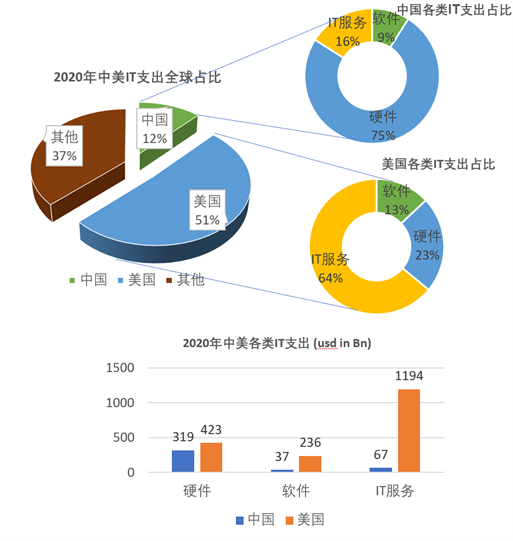

下图是中美2020年IT支出的对比。从全球的IT预算的金额看,美国占全球的51%,中国只占12%。同时从IT支出占比看,中国占比最大的是硬件支出,为75%;而美国占比最大的是IT服务,占64%。

图2. 2020年IT市场预算结构对比

来源:谢少毅泉果基金内部分享

我们做投资都讲对标企业。美国最出名的软件公司是Salesforce(赛富时),大家都在问中国的Salesforce在哪里?

Salesforce是美国旧金山地区最大的雇主和云计算巨头,它是一家客户关系管理(CRM)软件提供商。因其口号“干掉软件”,在业内被称作“软件终结者”。Salesforce允许客户与独立软件供应商定制并整合其产品,同时建立他们各自所需的应用软件。用户可以避免购买硬件、开发软件等前期投资以及复杂的后台管理问题。

中国出现类似Salesforce量级的企业很难。Salesforce是SaaS模式的创立者。在美国,SaaS公司是通过服务中小企业成长起来的,之后再去服务大企业,但这种发展路径在中国不适用。

SaaS(Software as a Service,软件即服务)是云计算的一种服务模式,也是用户获取软件服务的一种新形式。它不需要用户将软件产品安装在自己的电脑或服务器上,而是服务提供商将应用软件统一部署在自己的服务器上,用户通过互联网按需定购指定的应用软件服务,并根据服务量、服务时间或其他方式支付费用。

现在很多人都羡慕做软件的公司,说投资就要投SaaS公司。

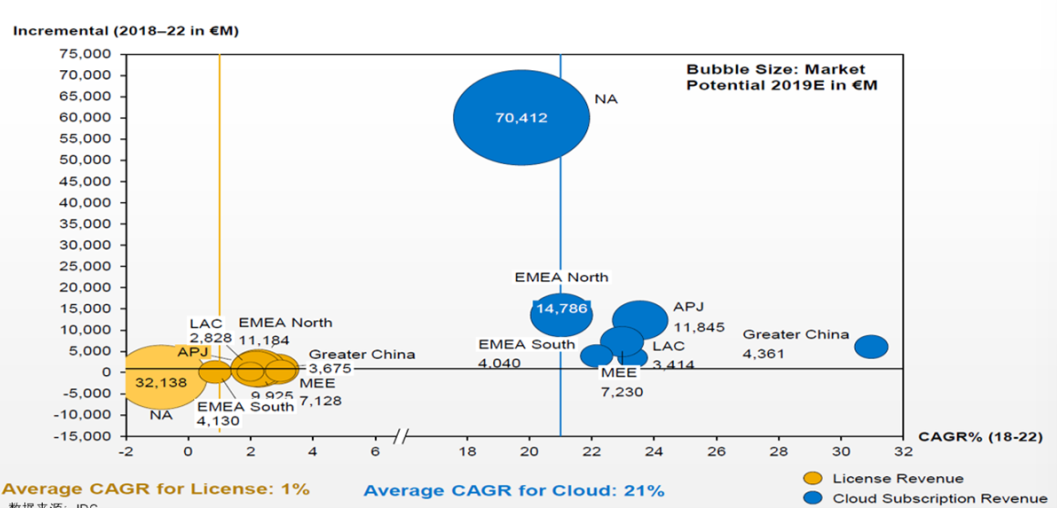

下面这张图是中美SaaS公司的对比。从传统软件许可证看,北美的规模相当于中国的近10倍,比较稳定,增长率都相对慢;而对于新兴的云订阅市场,北美的规模是中国的16倍,北美增长率也很快,有20%,中国增长率大约在30%。

图3. 全球传统软件许可证和云订阅市场规模

来源:谢少毅泉果基金内部分享

可以看到美国的SaaS公司比中国规模大很多,同时增长速度并没有慢多少。这到底为什么?

这是因为SaaS公司是不适于给企业客户提供复杂应用的软件产品的,尤其是初创的SaaS公司。即使是B轮、C轮、甚至上市的SaaS公司,如果规模不够大,它的成本结构就不支持提供复杂应用,因此不适于服务需求复杂的大企业客户,而更倾向于面向中小企业。

中美SaaS产业差距的原因

中美SaaS产业的差异之一在于中国的企业结构。我们总结的是,中国不存在腰部企业,中国只有头部跟长尾,这腰很细。

第一:长尾

中国的中小企业在收入规模上,其实等于美国的小企业。

中小企业的定义在中美两个国家差很远。中国中小企业的定义是收入在2,000万到4亿人民币;美国的小企业的收入区间是5,000万到1亿美元(约等于3.45亿至6.9亿人民币)。

在中国,一个2,000万到4亿人民币收入的公司,它在IT上的预算能有多少?而且它在IT上的支付能力是不持续的。所以如果一个软件公司为这样规模的企业用户提供服务,可能会很累。

第二:大头

中国有上千万家企业,其中TOP500占企业数量的0.00000001%,但IT开销却占了大约60%~70%。

像上面说的,腰部市场是SaaS企业切入市场的甜蜜点。因为腰部企业它不会太小,所以它有一定的IT预算,有使用相对复杂应用的需求;同时,它也不太大。如果企业规模太大,决策周期会很长,而且软件应用会非常复杂。所以理论上,腰部市场是切入的甜蜜点,但是腰部不存在怎么办?

国内软件供应商的痛点就是生存土壤里没有腰部企业,也就是中小企业用户的购买力不足。

下图是中国云软件的市场分布,可以看到最大的三家是微软,IBM和SAP,第四大是用友,之后是Oracle、中软、西门子等。

在国内的软件市场,跨国外企依然是头部玩家,但是它们的份额在减少,且头部玩家集中在底层产品和应用软件,同时我国是长尾市场,在持续的碎片化。相对外企,国内的软件厂商中,初创软件企业难以标准化,且国内的应用厂商主攻特定行业,产品比较单一。

图4. 云和软件许可证市场份额分布

来源:谢少毅泉果基金内部分享 数据来源:IDC

从日本看中国国产替代终局

上面是中国IT市场的现状,那未来的发展路径是怎样的?我们来看国产替代。这几年大家都在谈“去IOE”。

去IOE,即IT架构的更新换代。具体说,去IOE指的是以IBM为代表的主机、以Oracle为代表的关系型数据库,以及以EMC为代表的高端存储设备,被新型的云计算技术所替换,也就是我们常说的“云化”。

讲到国产替代,很多人,尤其是做投资的人,都很喜欢对标美国。我当时很平静地跟他们讲,因为你们没有管理过日本的软件企业。其实中国的国产替代走的不是美国的路,而是走的是日本的路。

日本的国产替代已经有了二十几年的历史。比如日本政府部门就不用外企的软件服务。

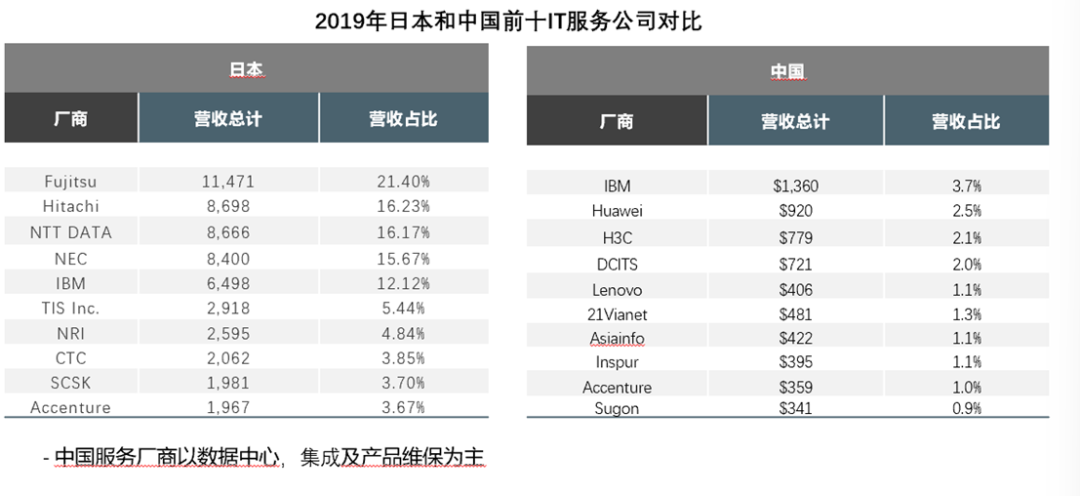

下图是日本和中国排名前十的IT服务公司。日本本土市场前十名里只有2家外企。本土最大的软件公司是富士(Fujitsu),是做IT服务的,总营收114亿美金。排名第二是日立(Hitachi),第三是日本电信电话公司(NTT), 第四是日本电气(NEC)。

像惠普在日本的规模是中国惠普的3倍,但惠普进不了日本本土前十,日本的IBM规模比日本惠普还大上1倍,但是IBM在日本只排到第五。

图5. 国产替代影响:中日IT服务企业对比

来源:谢少毅泉果基金内部分享

其实中国的国产替代是在走日本的路径,目前日本本土的软件企业分布格局可能是我们的未来。注意,这种格局在欧洲是不可能的,欧洲本土最大规模的IT服务公司还是IBM。

因此,中国虽然没有腰部的企业,中国SaaS软件企业的切入相对比较难,但是反过来讲,中国的机会是很大的,因为中国自己的企业有机会在本土做到第一。

2023-02-24 08: 27

2023-02-23 13: 02

2023-02-23 13: 02

2023-02-23 13: 02

2023-02-23 13: 01

2023-02-21 15: 12