作者:国海证券资管固定收益总部投资经理、国海安盈债券投资经理张文浩

部分观点认为,“固收+”的出现,是因为低利率环境下固收类产品不好做,所以才做“固收+”增加收益,但我认为这只是原因之一,更重要的原因是固收资产的风险来源太过单一。

纯固收产品同时承担了久期风险和信用风险,这些风险存在同质化。信用风险往往会转化为流动性风险,而流动性风险与久期风险又有极大的相关性,所以纯固收产品无法很好平滑自身净值的波动,也就无法持续满足投资者对绝对收益的诉求。去年11月债市表现引发的震荡其实就说明了这一点,所以这才就有了“固收+”发挥的余地。

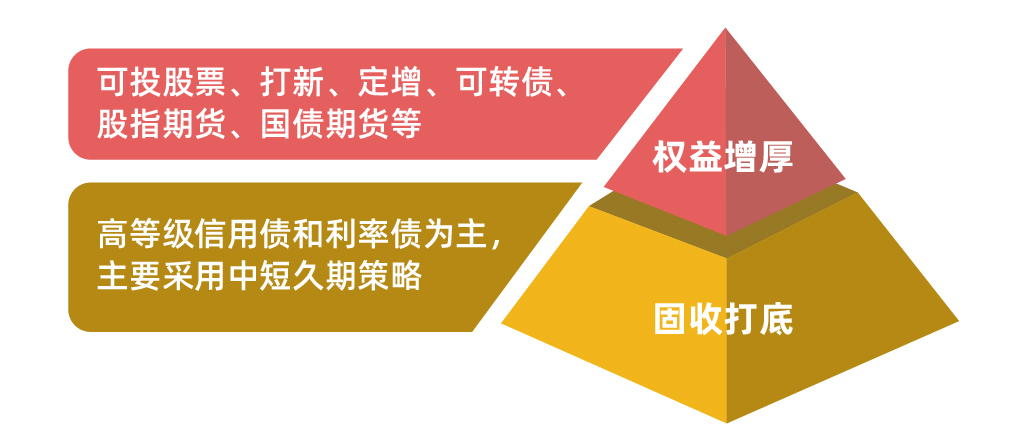

在固收之外,加上一些收益更高,相关性低,甚至能够降低组合波动的资产,从长期看对组合收益有一定增厚,持有人体验也会得到改善。

比如,我们知道股票和债券大部分时间都存在负相关性,因此我们可以通过判断市场环境,构建合理的股债比例,从而实现“固收+”长期绝对收益的目标。当然,如果市场环境不好,“固收+”产品不可避免也存在本金亏损的风险,这点需要投资者客观、理性看待“固收+”产品。

我们说“固收+”可能未来是居民理财需求的重要组成部分,而且是希望实现长期绝对收益这样一个目标,那么“固收+”产品应该如何去做投资呢?

首先,我们需要了解产品背后资金自身的投资约束,制定相匹配的负债久期策略和风险收益特征,然后再去决定与之适合的大类资产配置比例。

比方说我所管理的国海安盈债券,就是根据我们背后资金的负债久期、回撤、波动以及期望收益等因素,动态调整资产配比。

首先,我们每日开放,对资产流动性要求会比较高,因此信用债组合部分久期不会太长,而且对资质的要求就非常高。

其次,我们注重绝对收益,因此“+”部分的资产最大回撤,最好不超过一段时期内的债券票息加上部分的前期收益,在此基础上构建资产配比。

这里我用一个简化的例子来解释就是,假设组合里债券持仓一个季度内票息收益是1个点(1%),股票与可转债10%止损的话,那理论上这部分“+”的仓位不会超过10%。

当然,我们会结合对当下市场的认知和判断,进行主动的调整或中枢偏离的调整。当我们决定了大类资产配置比例以后,才开始进入暴露β风险或者寻找α的阶段,这才是真正考验投资经理各类资产投资能力的时候。这时候投资经理需要根据自己对基本面的分析、各类资产间的比价、定价理论和周期位置等去择时或主观判断如何配置。

最后,就是通过选择具体的投资标的,来最终实现我们的资产配置,并且努力发掘拥有超额收益的个股或者债券,来进一步增加组合收益。

以上这三点,我认为任何一点都是非常重要的,只有每一点都做好了才能给持有人带来好的体验和回报,从而共同实现长期绝对收益的目标。

风险提示:①国海证券安盈债券型集合资产管理计划(以下简称“国海安盈债券”或“本计划”)是由原国海金贝壳9号(债券增强)集合资产管理计划变更而来,本计划于2022年4月8日进行参照公募基金变更合同生效,具体内容详见《国海证券安盈债券型集合资产管理计划基金合同生效公告》。历任投资经理(任职时间)为:王力 ( 2022/04/08-2022/04/20),王力、张文浩( 2022/04/20至今)

②投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

2023-04-17 16: 33

2023-04-17 16: 33

2023-04-17 16: 33

2023-04-17 16: 32

2023-04-17 16: 32

2023-04-17 16: 32