你好,欢迎来到《且慢·四笔钱资产配置课》,我是且小慢。这是我们的第五课:长期投资。

上一课我们讲了稳健理财的意义不仅在于追求本金的安全,还在于追求一定的可观回报。对于一笔有确定具体用途及时间期限不超过3年的钱来说,可以在尽量不亏损的前提下,去想办法获取比日常支出管理更高的收益。

接下来,这节课,我们将来说说,长期投资要怎么投。

一、长钱的主要目标是什么?

在四笔钱的框架中,长期投资可以说是对家庭财富管理影响最为深远的一笔钱。

长期投资是留给未来的钱,最好是3~5年内都不需要用到的钱,譬如你的养老金、儿女教育金等几十年的长期资金。这部分钱投资期限会很长,可以选择投资于高风险产品,将投资期限拉长以降低整体风险,追求更高收益。

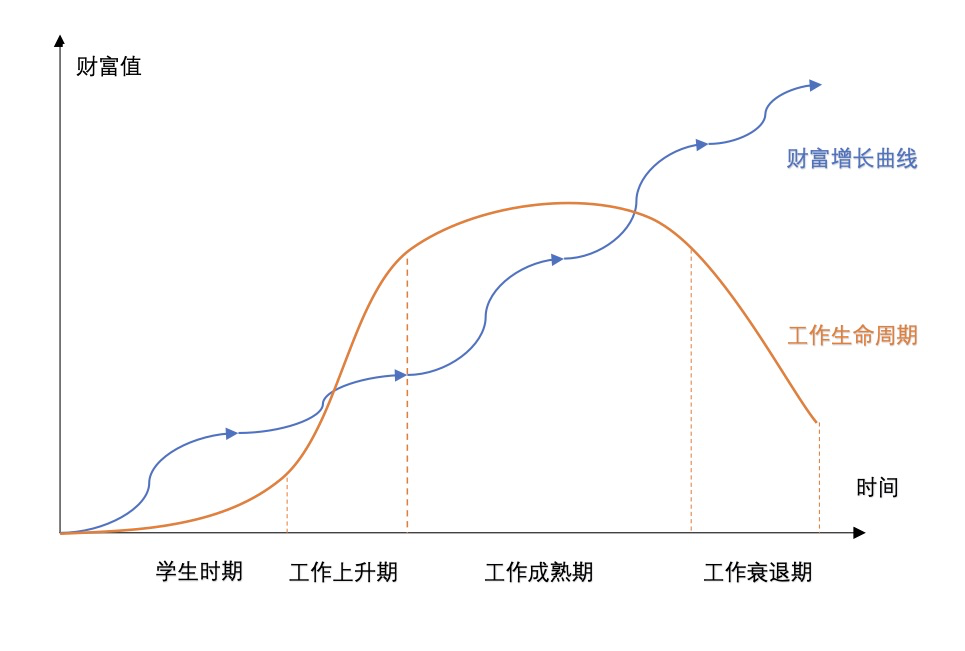

除了时间较长,可承受风险程度更高的特点,长期投资在家庭财富水平上也有较大影响力,正因如此,在长期投资上所做出的选择,将很大程度影响到我们数年之后,甚至数十年之后的财富增长曲线。

这就需要我们尽早做好规划,尽早投身于这项长期工程里。

普通工薪阶层的收入结构,往往都与工作生命周期息息相关,我们通过工作获取到持续不断的现金流,积累到自己的家庭财富,并通过投资实现钱生钱的目标。

有人能捉住一两个时代的机会,通过投资让财富增长曲线开始陡峭攀升,跃迁到生活的新台阶;也有人缺乏看管好自己财富的能力,让这条财曲线开始走下陂路,甚至变得穷困潦倒。

长期投资的主要目标,也将是围绕着这条人生层面上的财富增长曲线而设立。

通过长远的规划,不断积累财富,打造属于自己的资产小金库,寻找机会为财富增长曲线赋能加速,最终才能让财富服务于我们的生活,使我们拥有更多的生活选择权。

二、长钱的预期收益率多少合理?

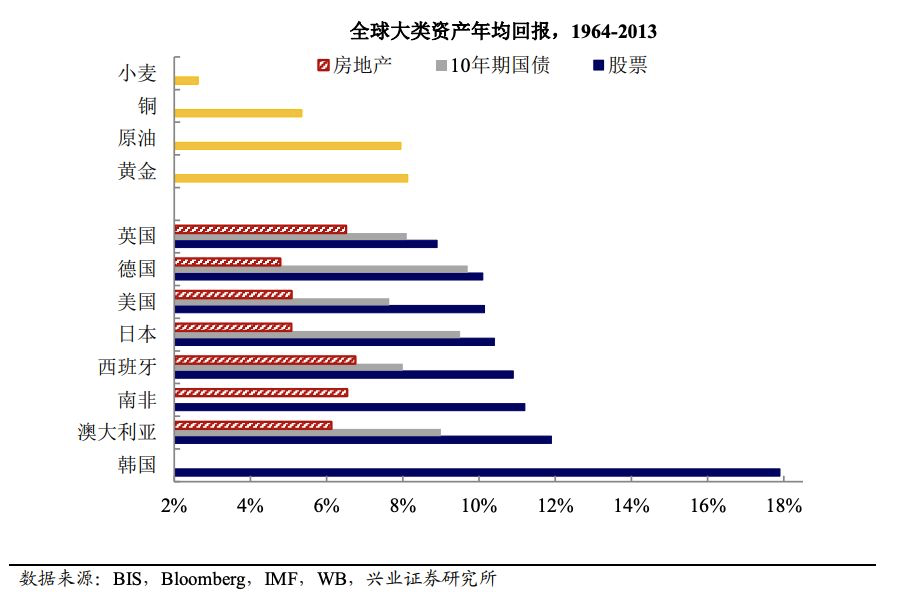

我们来看看,哪些资产适合长期投资?从《全球大类资产年均回报》图可以看出,在近50年里,大多数国家的股票在国债、商品、房地产等一众大类资产中有着不俗的表现,年化收益率基本都在10-12%,它证明了股市是一个很好的投资场所。

有人怀揣着一夜暴富的幻想进入股市,也有人抱着跑赢通胀的心态投资,究竟投资股市能给我们带来怎样的收益?合理预期收益应该是多少呢?

我们来看两组数据:

第1组:

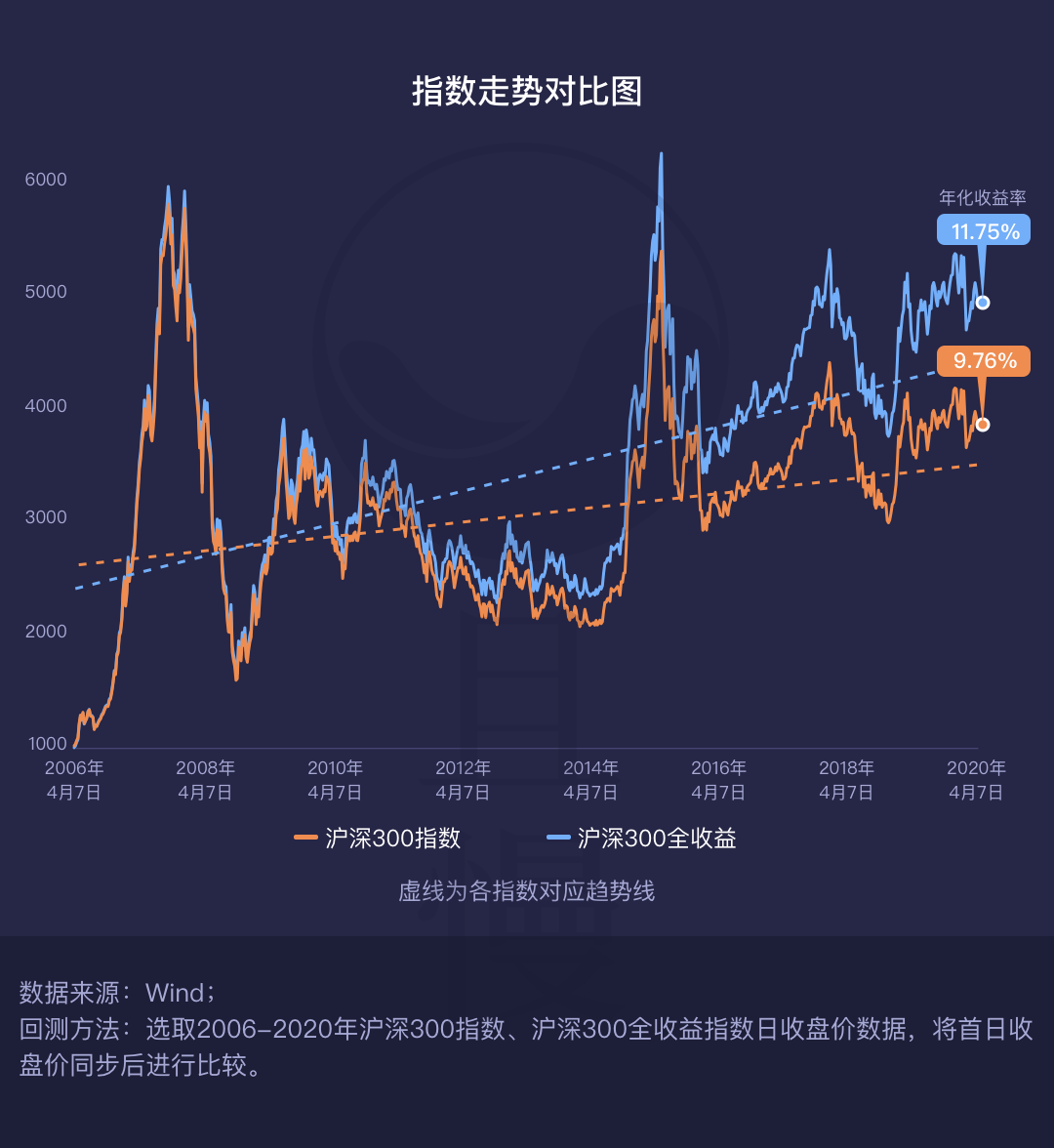

以贵州茅台、招商银行等大蓝筹公司为代表的沪深300指数,在2006年到2020年这14年里,沪深300指数实现了年化收益率为9.76%的增长。

如果我们投资于沪深300指数基金,获得的收益其实是沪深300全收益指数,相当于是将样本股的分红进行再投资。在时间的复利效应下,这个指数的表现将比沪深300还要好,沪深300全收益指数在这14年来的年化收益率为11.75%。

沪深300这个大盘指数的表现,可以作为我们投资股市的预期基石,它保持着10%-12%的年化收益水平。

第2组:

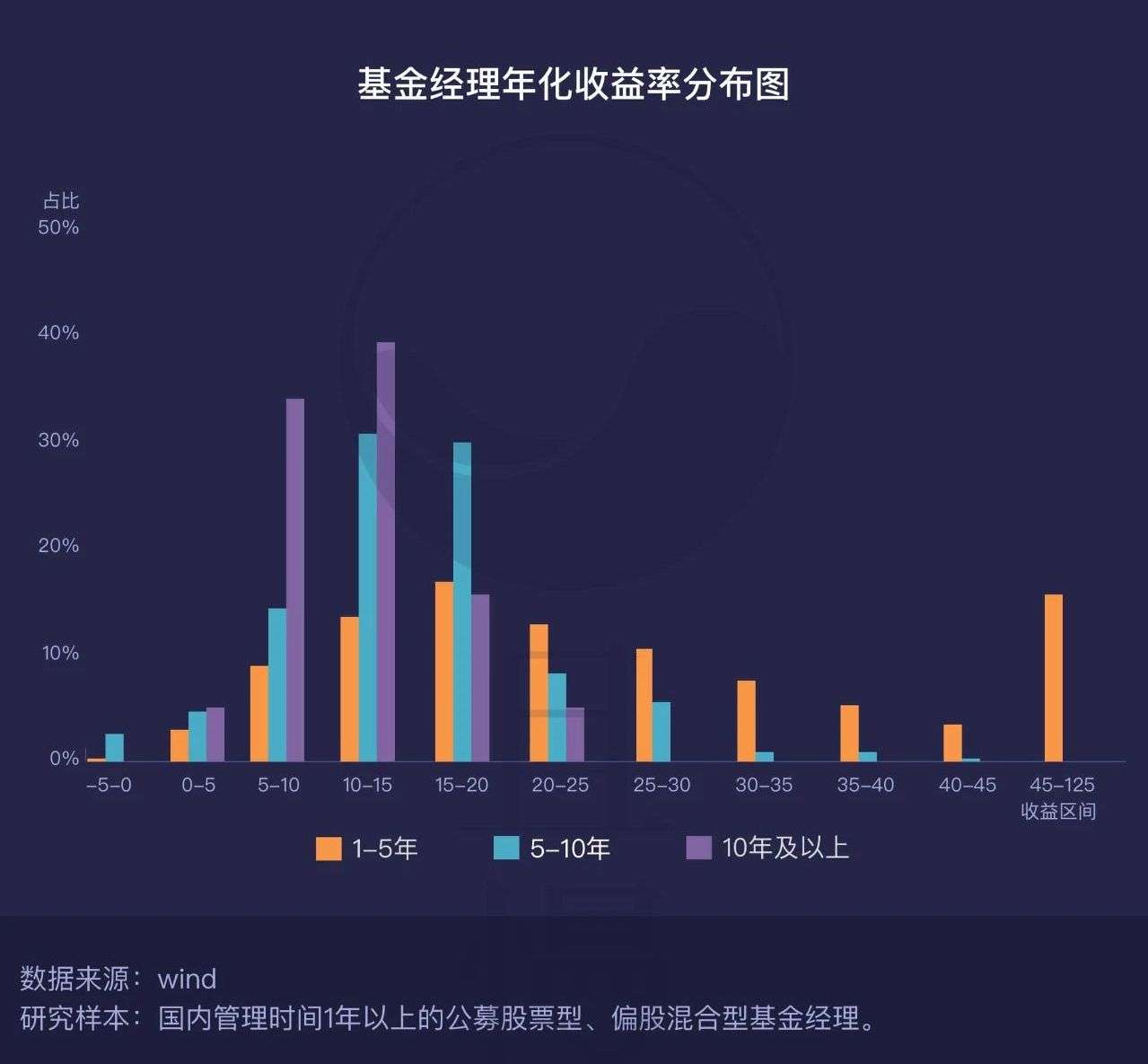

我们再把目光锁定在A股市场上的专业玩家——公募基金经理,通过他们交出的历史成绩单,看看10%-12%的投资预期是否合理。

根据统计数据显示,

当基金经理们管理时间不足5年时,业绩差别较大,没有特别明显的收益分布区间,同时还有不少基金经理年化收益率超过了30%。

从平均收益来看,1-5年基金经理平均年化超过20%,而十年以上基金经理年化收益仅有11%,这并不意味着管理时间短的人投资能力更强,产生这种现象主要是受股市周期和投资风格的影响,短期变化的因素较多,长期业绩才是实力的体现。

投资有太高或太低的收益预期都不合适,太高的收益预期会让人忽视风险,踩进“高收益”产品的雷区;而太低的收益预期会让人忽视投资的作用,或者产生赚一笔就要跑的想法。

从各国历史上股票市场的回报,以及所统计的专业玩家业绩表现来看,或许我们将投资股市的长期收益预期定在8%-12%是较为合理的。

三、那应该怎么长期投资呢?

长期投资法宝,需要我们做到“好资产+好价格+长期持有”的三好策略。

1、先看好资产

什么是好资产?

什么意思呢?举几个例子。

比如,连接华东地区最大两个城市上海和南京的高速公路——沪宁高速,每天车流不息,年年都可以收取不菲的通行费,由于身处中国最有经济活力的地区之一,车流量逐年增加,通行费也会随之增加,我们几乎不用担心这些车流量会突然消失,在整个收费期内,宁沪高速公司都可以获得稳定且持续增加的现金流,可以认为是个不错的资产。

比如,横跨在长江上的三峡大坝,除了防洪、调峰、航运等社会效益,还可以发电,产生良好的商业效益。三峡大坝发的电力,全部卖给电网,且电网全额接收。长江上的水奔流不息,三峡发的电就会源源不断,可以说是个日夜不停的印钞机。这种资产我们也可以说是优质资产。

比如,贵州茅台。生产的茅台酒供不应求,且茅台在人们心中的品牌形象,在可预见的将来都难以磨灭。生产一瓶酒,无非耗费些高粱、小麦,成本不过几十元,却可以卖上千元,可谓是点酒成金。茅台公司每年都可以为股东创造不菲的现金流,而且还逐年上升,这也是优质资产。

比如,腾讯公司。其在社交领域的垄断地位,带来了无与伦比的流量,轻松日进斗金,这种优势地位短期难以撼动,会推动腾讯的收入持续增长。

以上几个例子,可以看出优质资产的共性:能源源不断的创造出现金流和利润,且大概率会越来越多。我们投资一项资产,无论中间有过多少交易,把所有的投资人看做一个整体,其最终的收益来源只能是资产产生的现金流。

这类优质资产的股权自然就成为我们所认可的优质资产。

专业的基金经理帮用户投资,相比我们自己投资,也有着信息优势,资金优势以及专业优势。

2、再看好价格

光有好资产还不够,你还得买得便宜才能赚到钱。

不少老股民在提到A股过去两轮牛市的时候,往往不是想到自己赚了多少钱,而是想起高位被套、阴跌割肉的惨痛记忆。

在牛市氛围浓厚、资产价格都已经不便宜时才进入市场,随后在市场的快速巨幅下跌中承受巨大的亏损,这是许多投资者在牛市里亏钱的重要原因。

这点我们可以从中国股市10年间的三个高点看得明明白白,尤其是2015年牛市的时候市场里买买买的人最多,市场情绪的喧闹往往就是一个投资里的危险信号。

那我们应该如何判断自己买的时候是不是个好价格呢?这里就可以引入估值这个实用工具。

在生活中,我们去买东西时除了会看东西本身的价格,我们经常还会衡量某件东西是否“物超所值”,其实这里面就涉及到价格与价值的概念。

因为价格和价值有如此紧密的联系,人们在买卖股票等资产时会根据各种信息来估计资产的价值,然后以此为锚来衡量当前价格是否适合出手。

当然,估值的方法有很多种,有人看盈利,有人看资产,也有人看天象。这里我们就简单介绍一下最为常用的PE估值法。

(Priceearnings ratio)

举个例子,如果一个企业的pe值是10,代表的是你买下这个企业,以企业当前的赚钱能力计算(即每年的净利润),需要10年才可以赚回购买企业所用的钱。

不考虑其他条件的情况下,市盈率数值越低表示能够越快赚回资金,自然也就越值得投资。

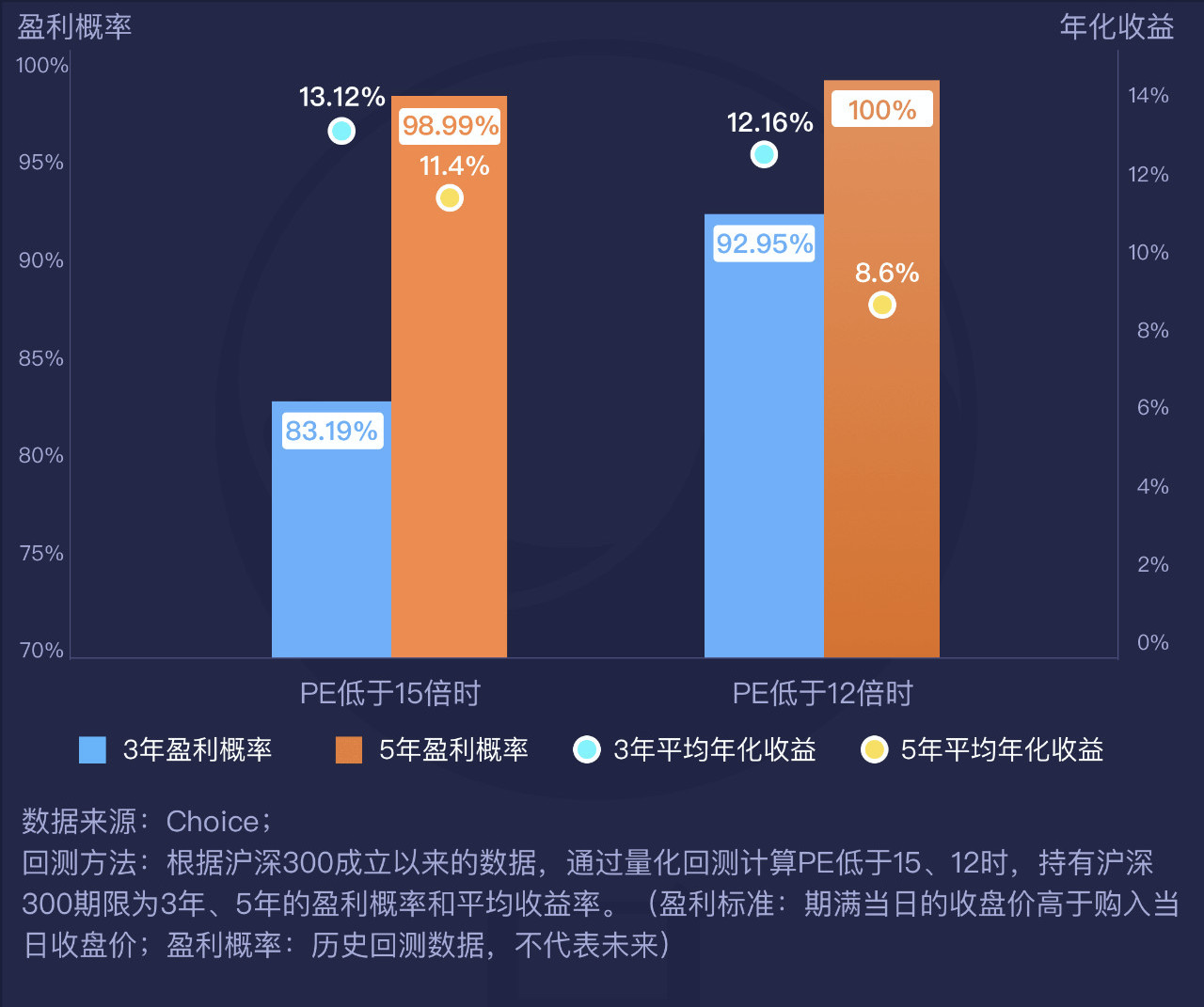

以沪深300为例,买入时估值越低、持有时间越长,盈利概率也越大。在PE<15时,随机买入并持有3年,盈利概率为83%,平均年化收益约13.12%;而在更便宜的12倍时买入,持有3年盈利概率上升至约93%,持有5年则盈利概率高达100%。

当你学会运用估值等工具帮助你更好的理解市场现在的情绪,做出理性的判断,别人的熊市就是你弯腰捡钻石的机会,别人的牛市就成了你不断收获离场的丰收时刻。

3、看长期持有

除了好资产和好价格,还有关键的一点就是长期持有。

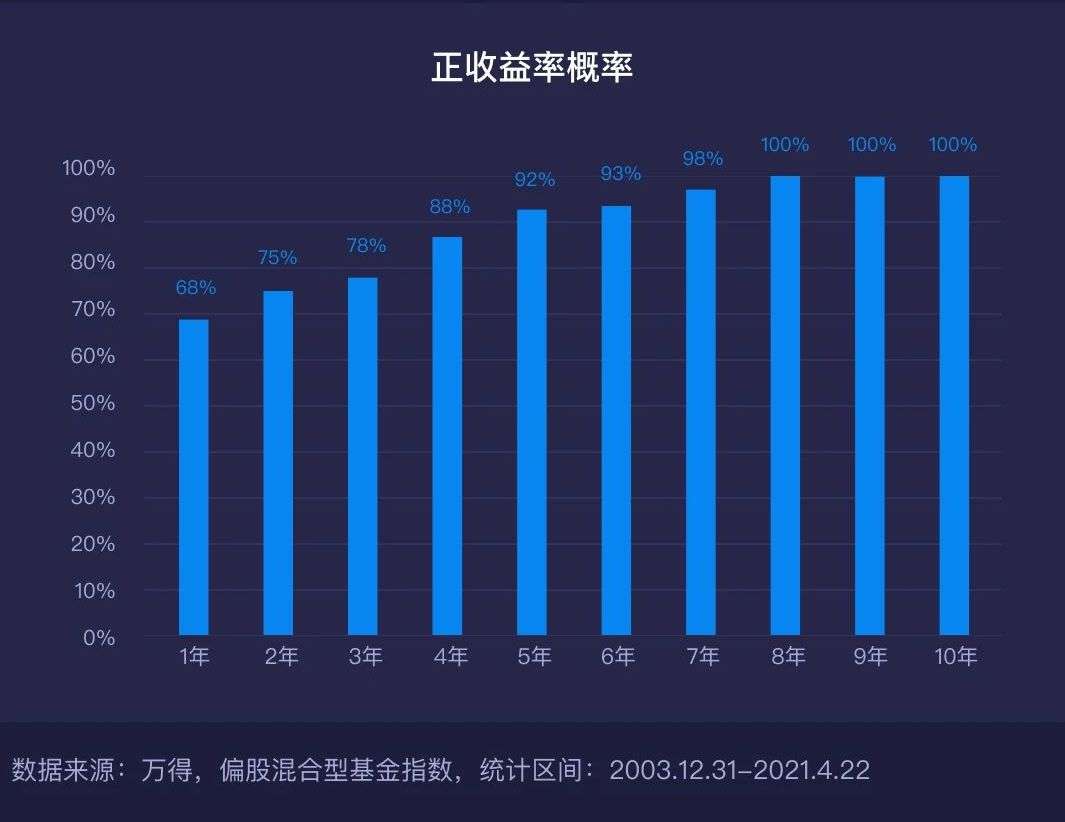

根据统计,在2004年至2021年里,任意年份买入偏股混合型基金指数后的收益情况显示,市场在短期存在较大的不确定性,赚更多钱和赔更多钱出现的概率都比较大,持有期越短赚钱概率越低。

任何时间点买入,当持有期在3年以下时,取得正收益的概率低于80%,意味着有超过20%的日子买入后持有3年依旧是亏损的状态。

随着持有期变长,投资取得正收益的概率也逐步提高,当持有期在8年以上,则历史上任何时点买入都是盈利的状态。

所以,用于长期投资的钱,一定是在3-5年内都不会被用到的钱,这样才可以最大程度 地通过时间去化解短期风险,等待未来比较高的收益,长期投资是在概率思维下追求高胜率的必然结果。

好了,到这里你应该对「长期投资」有了一定的了解。最后,简单总结下本节课的内容:

1、长期投资是留给未来的钱,这部分钱投资期限较长,主要投资于高风险产品,将投资期限拉长以降低整体风险,追求更高收益。

2、长期投资的主要收益来源是经济增长带来的红利,那就需要我们找到合适的投资渠道,通过合适的投资方法,让自己的财富能伴随经济发展实现增长。

3、为了实现“好资产+好价格+长期持有”的目标,我们可以从两个角度来做出选择,一种是精挑细选的思路,通过估值方法选择出合适的优质资产,等待机会在市场波动中耐心积累筹码,成为时间的朋友;另一种则是从资产配置的思路出发,寻找性价比较高的品种,并以合适的比例同时买入,在风险和收益之间找到平衡点,实现长期持有。

4、长期投资并不复杂,早规划早投入会为我们带来更大的优势,而“好资产+好价格+长期持有”是我们取胜的关键,做好长期投资,积累家庭财富,收获美满人生。

以上是本节课的全部内容,下一讲,我们来说说保险保障要如何配。

我们下节课见~

2023-04-18 14: 15

2023-04-18 14: 15

2023-04-18 14: 14

2023-04-18 14: 14

2023-04-18 14: 14

2023-04-18 14: 13