市场观点

上周债市小幅震荡调整,基本符合我们预期,从原因来看,一是债市收益率本身处于历史偏低位置,交易上有止盈压力,二是上周MLF没有下调,低于部分投资者预期,三是人民币汇率跌破7可能带来一定短期担忧。展望未来,如果没有新的催化,我们维持债市收益率低位震荡的观点不变。从利好角度,基本面和资金面对债市的支撑还在,债市收益率大幅上行风险可能不大,从风险角度,收益率从目前位置再度下行需要新的催化。组合操作建议保持中性久期+高杠杆并提高流动性,随时准备止盈。

1

资金面

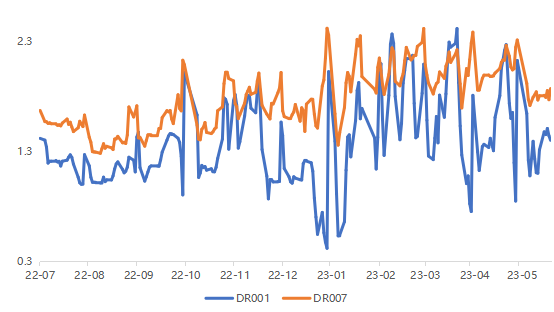

上周央行净回笼资金270亿元,税期对资金面影响不大,其中DR001/DR007小幅上行9BP/7BP至1.40%/1.87%,FR007-1Y互换利率先上后下。至5月19日,国股银票1M、3M、6M转贴现利率较5月12日分别-41bp、+5bp、+5bp,但整体依然处于偏低位置。

图1:上周银行间回购利率小幅反弹

数据来源:Wind,数据统计区间为2022.07.01-2023.05.21

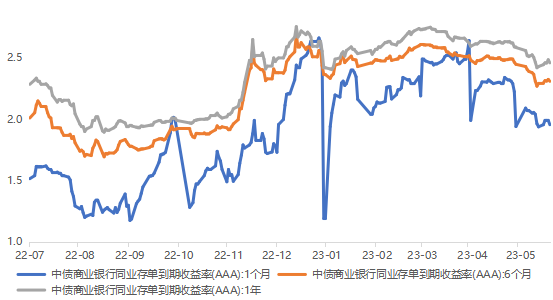

短端资金价格上行带动同业存单利率上行,5月19日,AAA评级1个月/6个月/1年期同业存单利率较上周五分别上行2bp/2bp/3bp至1.96%/2.31%/2.46%。

图2:同业存单利率上周小幅上行

数据来源:Wind,数据统计区间为2022.07.01-2023.05.21

2

现券市场

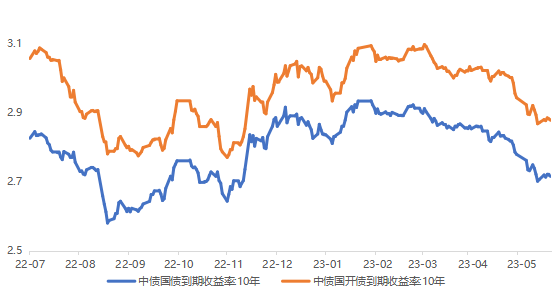

虽有税期影响,但上周资金面并未明显收紧,略好于预期。人民币跌破7带来一定担忧,交易盘主导的市场本身波动率不低,止盈操作带来债市收益率小幅上行。上周具体来看:周一,MLF加量续作250亿元,利率维持不变,与市场预期基本一致,股市午后走强,资金面边际收敛,债市收益率小幅上行;周二上午经济数据公布,低于彭博一致预期,但债市反应不大,午后股市下挫,资金面均衡偏松,长端利率小幅下行,短端利率有所上行;周三,人民币破7.0关口,市场对货币政策出现一定担忧情绪,收益率小幅上行;周四A股冲高回落,人民币汇率继续走贬,收益率先上后下;周五,资金面平稳度过税期,下午交易商协会澄清并未要求停止“平价过券”,全天债市收益率震荡下行。截至收盘,十年国债和十年国开活跃券分别为2.72%和2.88%,较前一周均上行1BP。

图3:长债利率震荡并小幅上行

数据来源:Wind,数据统计区间为2022.07.01-2023.05.21

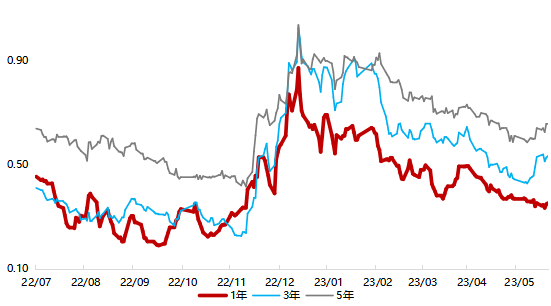

上周债市整体小幅调整,二永债作为弹性品种调整幅度略大一些,信用利差继续走阔,其中5年期走阔幅度更大,1年期幅度略小。

图4:上周AAA银行二级资本债-国开的利差继续走阔

数据来源:Wind,数据统计区间为2022.07.01-2023.05.21

3

可转债市场

A股还在处在情绪回落周期,大盘上周一情绪高涨,然后周二到周四连跌4天,成交量也在周三跌破8000亿创近期新低。板块上来看,上周机械、通信、半导体、电子和军工表现较好,传媒、教育、电信、地产和港口表现较差。风格上来看,创业板好于上证50,小盘指数好于大盘指数。

上周中证转债指数上涨0.90%,好于大盘指数,上周末担心的信用风险可能对转债市场的系统性冲击并没有出现。上周转债市场日均成交量475亿元,明显下滑。从转股溢价率和隐含波动率等指标来看,上周转债估值有所抬升。展望短期市场,国内经济基本面依然处于“预期弱,现实弱”的阶段,但是看中期,我们对今年后面几个季度经济逐渐企稳回升依然保持信心,目前位置,长线资金或可以更多关注顺周期板块的左侧布局机会,交易属性强的资金或可以继续关注TMT和中特估等主题性机会。

2023-05-22 21: 28

2023-05-22 21: 28

2023-05-22 21: 27

2023-05-22 16: 37

2023-05-22 15: 54

2023-05-22 15: 54