关注财经新闻的小伙伴可能知道,在刚刚过去的上周,其实发布了两个重要的宏观经济数据。

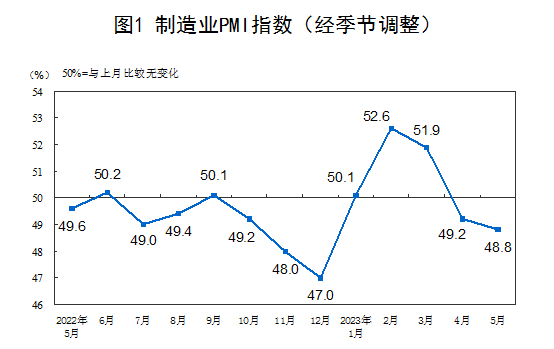

新闻一:国家统计局5月31日发布数据,5月份,官方制造业PMI为48.8%,比上月下降0.4个百分点,低于临界点,制造业景气水平小幅回落。

(来源:国家统计局官网)

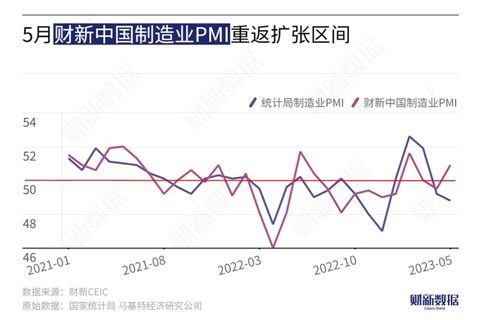

新闻二:6月1日公布的5月财新中国制造业PMI为50.9,较4月回升1.4个百分点,时隔两个月重回扩张区间。

这两则消息立即引发了市场热议,同是5月制造业PMI,一边是“回落”,另一边又见“回升”,将这两则新闻对照起来看,的确能感受到一些微妙的背离。

那么,PMI是个啥?官方PMI vs 财新PMI,到底有何差异?为何背离?这中间又传递出怎样的信息?接着看,挖掘基带你好好捋一捋~

1►

备受关注的PMI具体是个啥?

PMI其实是“Purchasing Manager's Index”的首字母缩写,翻译成中文就是“采购经理指数”,主要关注制造业PMI与非制造业PMI 。

PMI是通过对企业采购经理的调查结果统计汇总、编制而成的月度综合性指数,取值范围是 0~100%。

50%是重要的荣枯分水线:高于 50%,则表示经济活动比上月有所扩张;低于50%,表示经济活动比上月有所收缩。

(来源:统计局官网)

那么,PMI指数,尤其是制造业PMI,为何备受关注呢?

因为其向来被视为宏观经济变化的晴雨表和前瞻性指标,对国家经济活动的监测、预测和预警具有重要作用,便于提前把握数据拐点并布局左侧。

一是发布及时。

官方PMI一般在每月的月底公布,而其他常用统计数据(如GDP、物价、社融、工业企业利润等)时常要等到次月的中下旬才能陆续公布,所以PMI成为能够可靠反映当月经济全貌的先行指标;

二是信息全面。

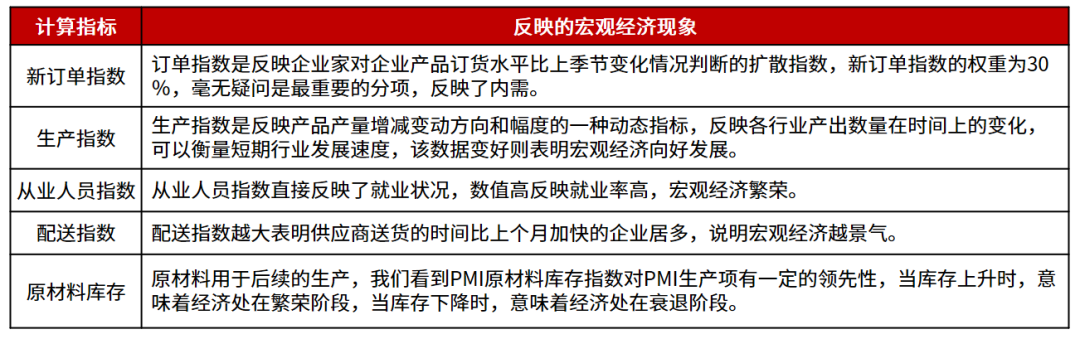

例如制造业PMI的计算公式是:PMI=新订单×30%+生产×25%+从业人员×20%+(100-供应商配送时间)×15%+原材料库存×10%,涵盖了企业采购、生产、订单、流通、就业等各个环节的情况,可以有效反映各类宏观经济现象。

(来源:公开信息)

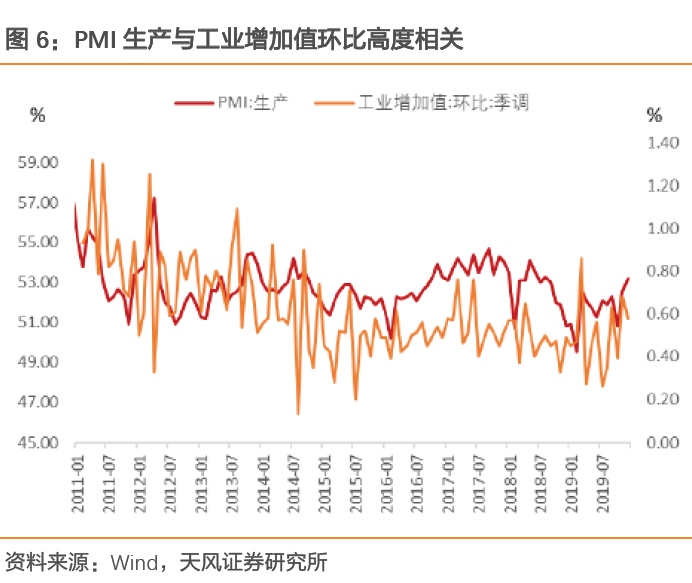

比如说,从历史经验来看,PMI生产指数与工业增加值环比数据的变动方向高度相关,我们就可以通过PMI的情况提前预测并感知工业生产活动的冷热。

2►

官方PMI vs 财新PMI,有何差异?

5月数据为何背离?

在实操当中,我们普遍会关注两个权威的PMI指数,每月底发布的中采PMI(即官方PMI)和次月初发布的财新PMI。

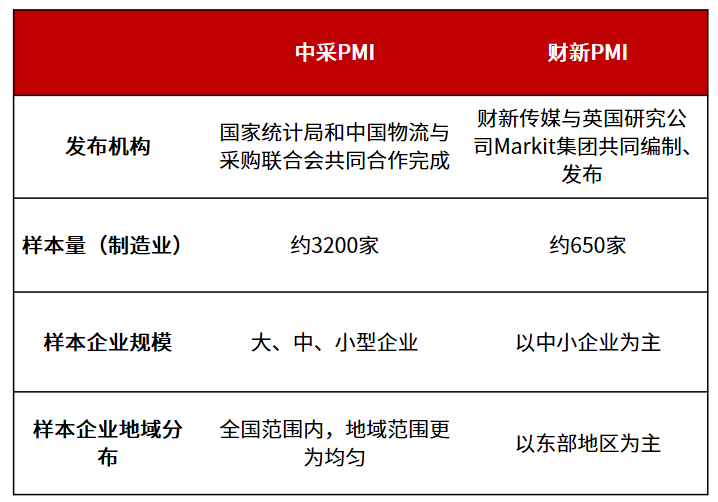

二者的编制区别主要在于以下4个方面:

(来源:公开信息)

①发布机构方面,中采PMI由国家统计局和中国物流与采购联合会共同合作完成,更官方;财新PMI由机构财新传媒与英国研究公司Markit集团共同编制发布,偏民间。

②样本数量方面,中采PMI涵盖3200家企业;财新PMI涉及约650家私营或国有企业。

③样本企业规模方面,中采PMI覆盖了大、中、小型各类企业;财新PMI以中小企业为主。

④样本企业地域分布方面,中采PMI覆盖全国范围,地域范围更为均匀;财新PMI以东部地区为主,企业的出口占比通常较高。

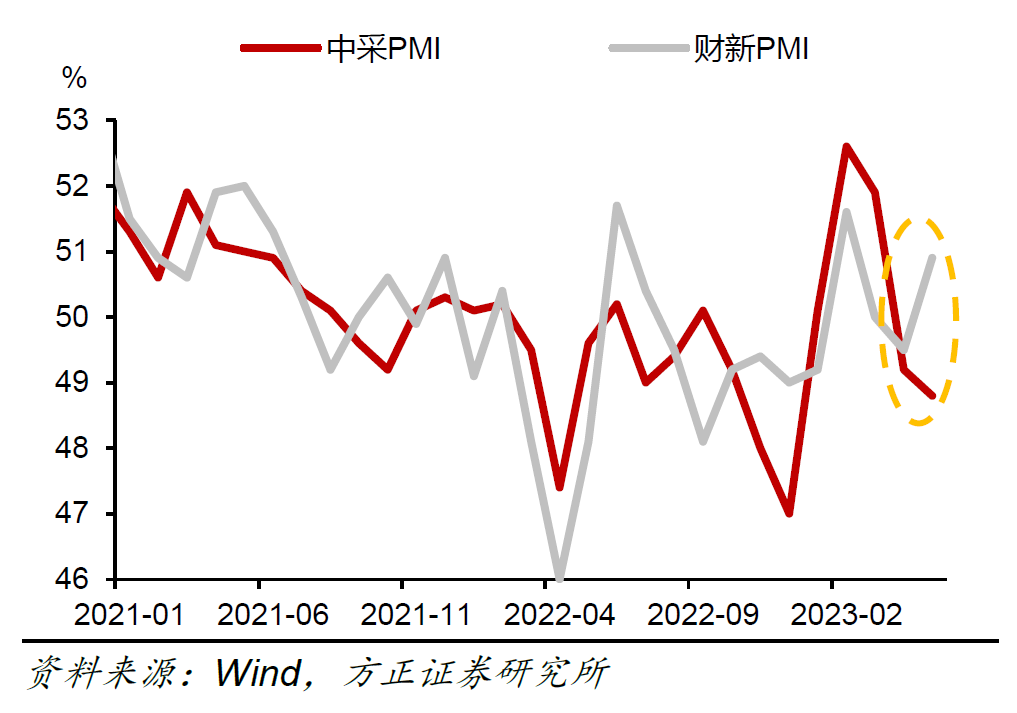

但从5月的数据来看,中采PMI与财新PMI的走势却出现了明显背离。

一边是中采制造业PMI已连续两月处于收缩区间,反映出的核心问题还是市场需求不足,使得经济复苏进程出现阶段性停滞。

如下图所示,进出口订单连续两个月收缩;价格指数连续三个月回落;库存持续去化;大企业景气回升,中小企业景气、从业人员指数均回落;服务业、建筑业景气高位持续回落。

另一边,财新制造业PMI却又出现了超预期好转,时隔两个月后回升至荣枯线之上。

数据一出,市场众说纷纭,各类解读纷至沓来。

事实上,从历史上看,这类现象也时有发生。据统计,2011年以来,两个制造业PMI一共发生过47次方向背离。(来源:西部证券)

回到当下,是什么导致了5月两个制造业PMI数据的背离呢?

首先,是由于统计样本(即调研企业)的差异。

财新PMI样本企业更侧重于服务业和轻工业,而这些行业相对韧性较强,如根据产业在线,6月三大白电排产延续高增,空调、冰箱和洗衣机排产较去年同期生产实绩上涨20%,各企业对内外需预期较为乐观并积极备货。

中采PMI样本企业则更加侧重于重工业,但这些部门受需求不足的影响拖累更大,如化工、非金属矿物和黑色等传统行业生产指数和新订单指数均低于45%,产需明显回落。

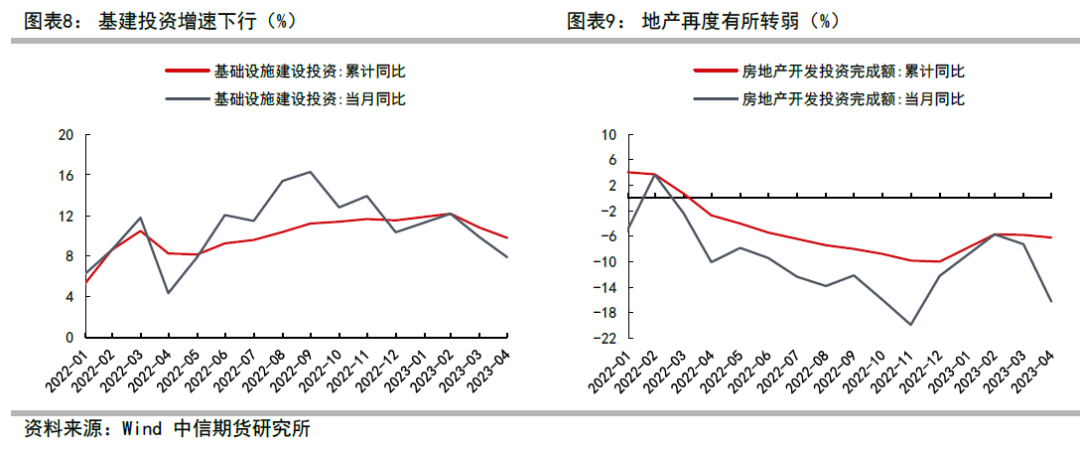

与4月类似,当前经济修复的进程仍然冷热不均,总体体现为消费偏强,而投资端的房地产投资和基建投资有所走弱。

(来源:财通证券、中信期货)

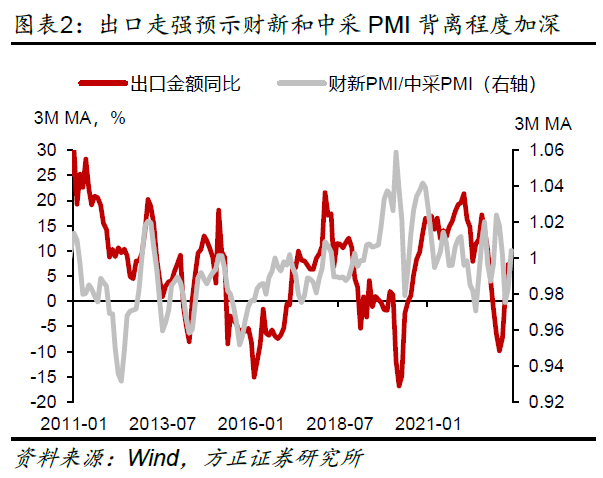

其次,是由于当前出口可能展现出的韧性。

财新PMI统计样本以民营企业为主,所处行业多为中下游出口导向型行业。过去经验显示,如果财新PMI相对于中采PMI走强,出口增速也倾向于回升。因此,5月出口数据可能仍有一定韧性。(来源:方正证券)

3►

传递出哪些信息?后市怎么看?

面对着经济复苏进程的波折与A股市场的震荡犹疑,投资者的情绪难免受到市场影响,可能深感失望、甚至失去信心。

事实上,结合当下的市场环境与5月的PMI数据,我们已经可以找到一些无需继续悲观的线索。

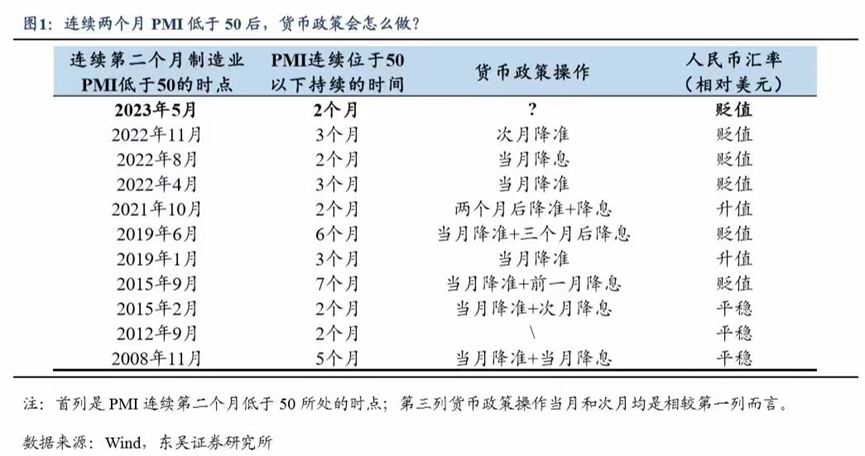

首先,以史为鉴,在PMI数据连续2个月以上表现为收缩的阶段,货币政策层面几乎都释放了利好以提振市场主体的信心。

当前我国经济仍处于复苏的初期阶段,在底部有所反复是正常现象,但复苏只是时间问题,不是方向问题。

当下“稳增长”诉求进一步加大,目前已有较多的产业政策和优待民营企业的政策陆续出台,反映出积极的政策态度。太平洋证券认为,未来可以期待更多对于制造业尤其是高端制造业的支持政策,以及对于消费的相关刺激政策。

(来源:东吴证券、太平洋证券)

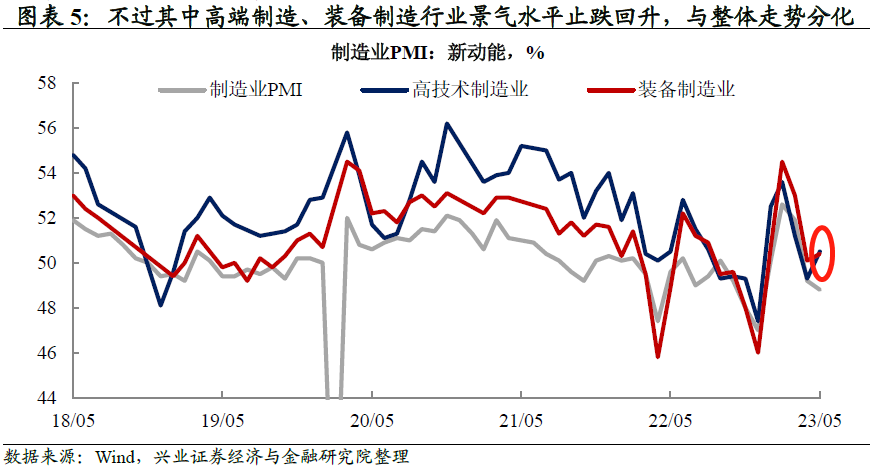

其次,经济新动能逆势而上,结构性机会有望随之涌现。

观察5月中采制造业PMI,过结构上看,新动能(高技术制造业、装备制造业)PMI 止跌回升,与整体走势分化;统计局表示,医药、专用设备、铁路船舶航空航天设备、电气机械器材等行业两个指数均连续三个月位于扩张区间,产需保持增长。(来源:兴业证券)包括前面提到的出口链,也有具备一定超预期韧性的可能性。展望未来,市场的结构性机会也有望随之演绎。

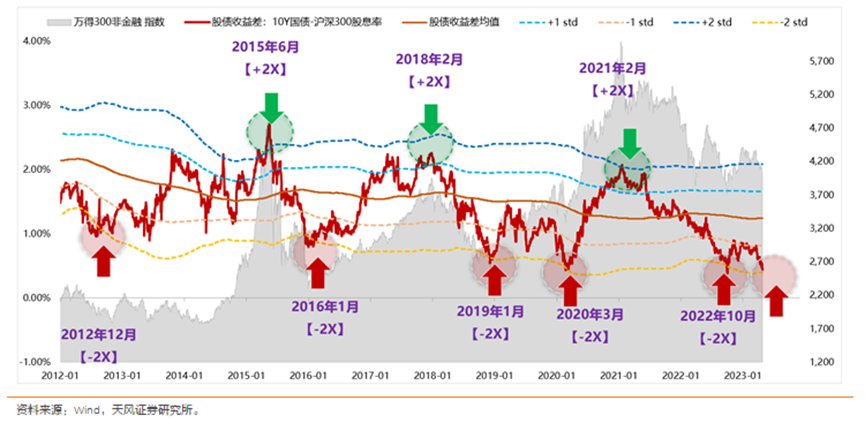

最后,股债性价比重回高点,市场积极信号再现。

4月中旬以来,市场接连调整,万得偏股混合型指数已经连续下跌四个月,这种情况近十年也就出现了一次。悲观情绪下,有一张图近来也时常出镜:

根据天风证券统计,以万得300非金融指数为例进行测算(剔除金融是因为其中交易了中特估的逻辑,容易产生干扰),截至5月26日,股债收益差又回到了接近均值以下2个标准差的位置,可以说已经反映了较为悲观的经济和基本面预期。

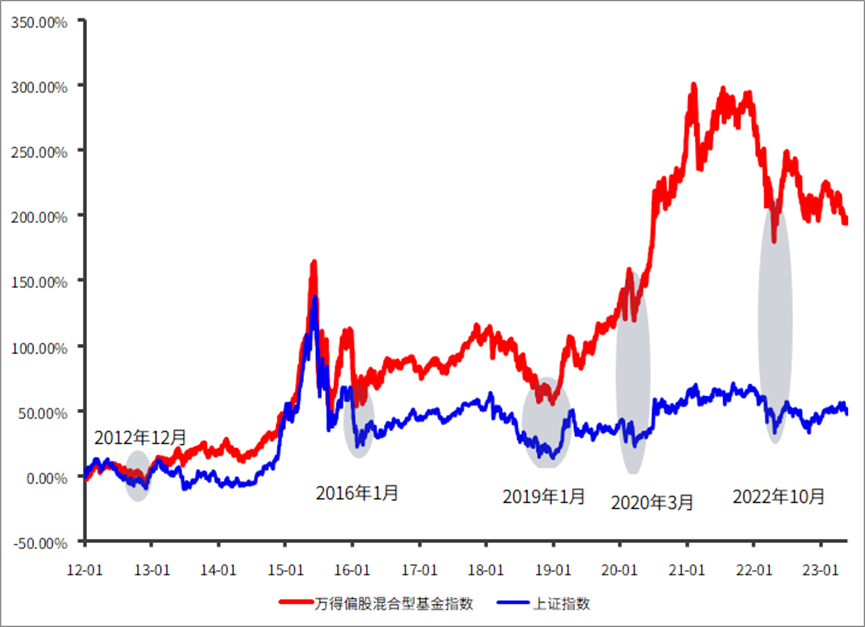

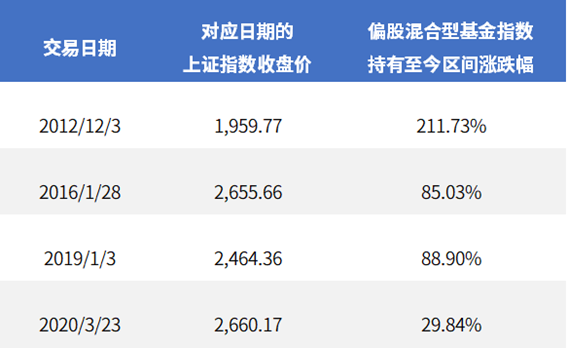

回顾历史,同样的股债性价比可以追溯到2012年12月、2016年1月底、2019年初、2020年3月底、2022年10月底,这些位置都何其相似,同样的悲观情绪,同样的长期担忧。

(来源:Wind,指数过往涨跌幅预不预示未来表现,不代表投资建议。)

如果我们在类似的阶段买入并坚持持有,通常来说都能赢得不错的投资结果,印证了那句——机会是跌出来的,市场往往在最悲观的时刻酝酿转机。

(来源:Wind,指数过往涨跌幅预不预示未来表现,不代表投资建议。2022年10月距今时长较短,暂不列入统计范围。)

对于权益基金而言,只要坚持长期,时间的力量大概率能帮助我们取得不错的收益。

持续的震荡回撤,犹如“钝刀割肉”,总是容易让人失去信心,黎明前的黑暗总是难熬的。但盈亏本同源,回顾历史,市场从来都是暗流涌动,但一番荆棘坎坷之后,总会迎来新生。

万物都有周期,市场有低谷也有高潮,指数走势在极度偏离之后或许就会迎来修复之路,看看历史上那些底部,再看看底部后的上涨,告诉自己深蹲是为了跳得更高。

今天先说到这里,祝大家投资理财顺利~

风险提示

2023-06-05 20: 00

2023-06-05 19: 59

2023-06-05 12: 59

2023-06-05 23: 58

2023-06-05 15: 46

2023-06-05 15: 45