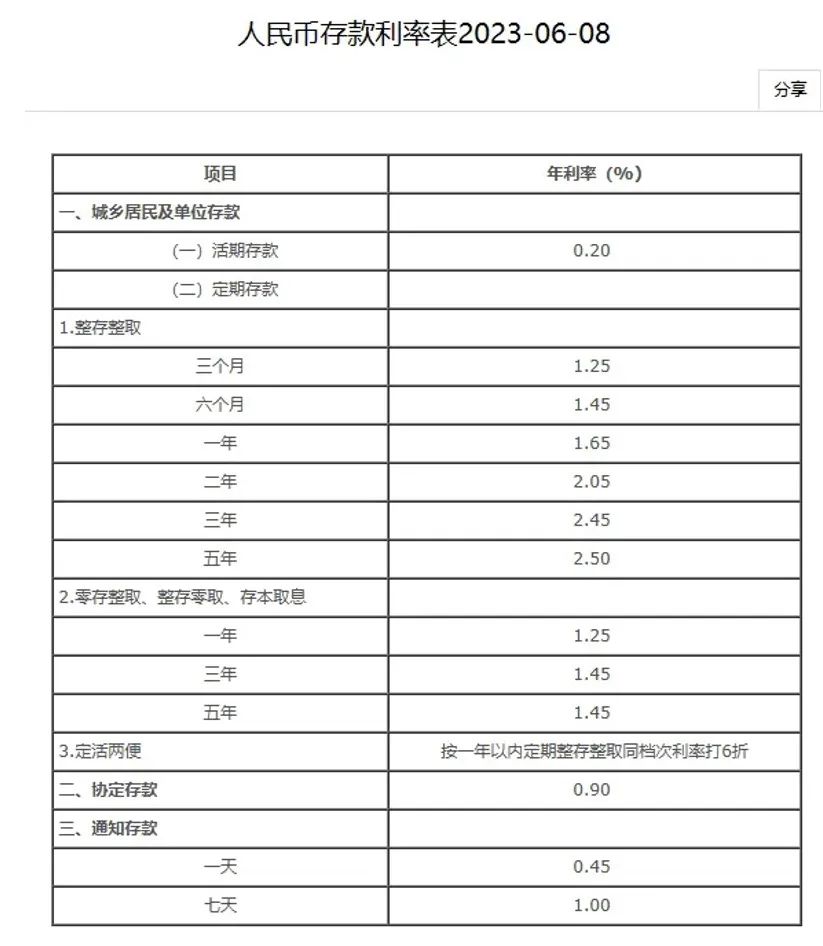

6月8日起,多家国有银行调整个人存款利率,包括活期存款和定期存款在内的多个品种利率均有不同幅度的调整。

图片来源:中国银行官网

存款利率下降,对求稳的储蓄偏好投资者来说,无疑又是一笔“减收”。利率下行时代,将全部资金放在银行存款中,也许已经无法满足投资需求,因此,进行多元化资产配置也许是解决方式之一,在风险承受范围内将资金分配到不同领域,通过多渠道探索尽可能提高整体回报。

一、可积极参与权益市场

2018年“资管新规”出台以来,投资工具和产品日益丰富,居民储蓄呈现出“存款搬家”的趋势,家庭资产对多资产品种、多结构配置的需求不断提升。

股票、股票型基金等权益类投资方式相对于存款储蓄具有高风险高收益的特征,在银行存款利率下行时为投资者提供了更多投资工具的选择。储蓄利息较低的情况下,投资者可考虑适当扩大风险承受能力,选择一些优质标的投资。

二、债券类投资或是替代

债券价格与利率呈反向关系,因此债券市场在利率下行时可能表现更好,从而给投资者提供了一定的选择空间,可选择国债、地方债、公司债等品种进行投资。

在实际投资债券时,需要关注信用风险和流动性风险,选择具备较高信用评级和良好流动性的债券,或者直接投资债券型基金。

三、通过定投的方式投资

定期定额投资是一种策略型投资方法,可以通过定期投入来尽可能分散市场波动性风险,并在长期持有中力争平均的时间成本效应。无论市场涨跌,定期定额的方式可以帮助保持投资者的冷静和纪律,帮助减少情绪对投资的影响。

在利率下行的环境中,定期定额的投资或可逐步建立更多的筹码,若迎来市场回暖也许能获得更高的回报。这种投资方法常适用于基金、黄金等波动较大的资产。

四、动态调整资产,科学配置

在制定投资计划时,需要根据自身财务状况和风险承受能力进行综合评估,保持谨慎和理性的态度,避免盲目跟风。在下行的利率环境中,风险管理也很重要,投资者尽量做好分散投资,避免过度集中在某一投资品种或行业。

市场环境的变化会影响投资决策,及时关注市场行情,动态调整资产计划。随着时间的推移,投资者的投资目标和风险承受能力也可能会发生变化,需要相应的调整投资策略。

五、买入一些锁定期产品

比如三年国债、三年定期存款等带锁定期的产品,在利率下行的环境中,提前锁定收益也许是一种不错的选择。但是需要注意,带锁定期产品可能不支持提前支取,因此需要投资者提前做好资产分配计划,避免将全部大额资金用于投资,在急需用钱时却无法取出。

六、保持长期投资理念

在银行存款利率不断下行的环境中,投资者要有长期投资的信念,不要妄想从市场上赚短期的快钱。短期市场波动和利率变动是长期投资过程中的“插曲”,但是长期看来,经济和市场总是呈现曲折向上的特征。因此,树立长期投资信念,保持信心,不被短期波动困扰,财富的积累是一个持久的过程,就像巴菲特所说,“没有人愿意慢慢变富”。

最后,不要因为利率下降而盲目追求高利率替代,风险与收益相伴相生,银行存款利率下行对投资者来说或许是一个挑战,但是也意味着可能有更多机会出现,保持长期信念,通过多元资产配置方式,主动了解市场,力求更好地实现财富增长。

滑动查看完整风险提示

2023-06-14 09: 30

2023-06-14 09: 30

2023-06-13 23: 40

2023-06-13 23: 39

2023-06-13 23: 39

2023-06-13 20: 46