就在下周一(7月3日),科创50指数增强基金要来了!

▼

作为全市场最具代表性的高成长指数之一,科创50自诞生之日起就自带高光。从2020年7月科创板开板一周年上交所正式发布上证科创板50成份指数,到现在,不仅指数产品规模接近千亿,同时科创50ETF期权也已正式上市,充分体现了“科创”速度。

科创板自诞生之日起,就承载着两个宏大的历史使命:第一是推动中国科技产业的发展和创新;第二是完善我国资本市场的基础制度。

从定位上看,科创板突出和坚守“硬科技”,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,发展至今,科创板已成为科创企业最为重要的股权融资市场之一,截至2023年4月30日,已有519家企业在科创板挂牌上市,板块总市值近7万亿,汇聚了大批高新技术产业和战略性新兴产业的标杆性公司和潜力企业。

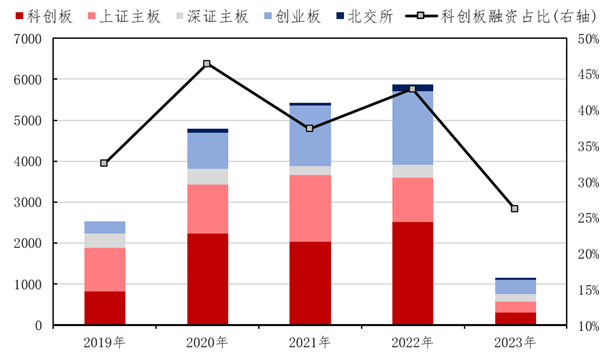

2022年共有123家公司登陆科创板,IPO融资2520亿元,融资规模创历史新高,同期上证主板、深证主板、创业板融资规模为1068亿元、319亿元、1796亿元,IPO数量分别为31家、40家、148家。

数据来源:Wind;截至2023.04.30

作为科创板首条指数,科创50优中选优,成份股由科创板中市值大、流动性好的50只组成,可以说是最具代表性的一批科创龙头。

数据来源:Wind,截至2023/6/28,以上个股不构成投资建议,基金投资有风险。

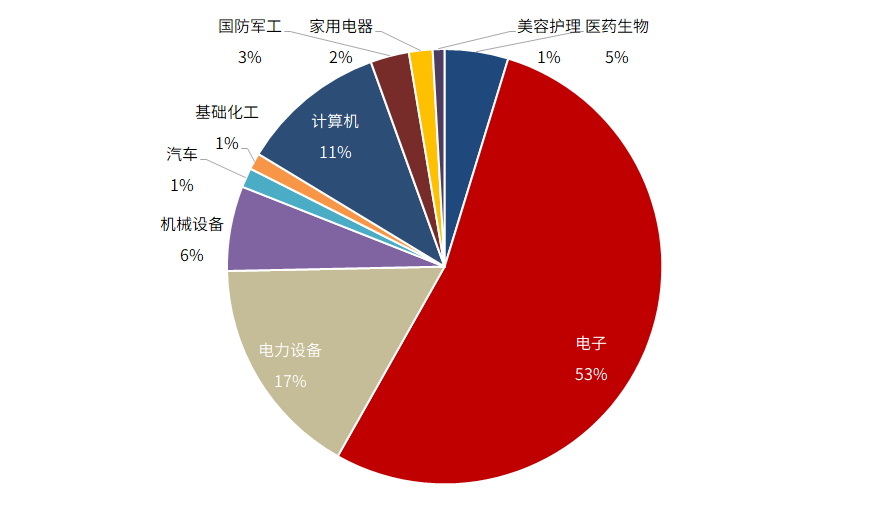

从行业分布上看,根据申万一级行业分类,科创50指数中电子、电力设备、计算机和机械设备行业权重占比分别达到53%、17%、11%和6%,进一步细分,权重最高的二级行业是半导体和光伏设备,两者占比近60%,新经济特征非常显著。

数据来源:Wind,截至2023/6/28,以上个股不构成投资建议,基金投资有风险。

数据来源:Wind,截至2023/6/28,以上个股不构成投资建议,基金投资有风险。

展望未来,经济增长动能减弱,结构面临转型升级,高质量发展要求下半导体、新能源等科创重仓板块具有独立景气,以新经济为主的科创50也更具增长潜能。

这一点也成为资金的共识:

公募基金对科创板的配置比例突破新高。根据2023年一季报数据,公募基金重仓股中科创板配置比例达到8.52%,远高于科创流通市值占全A股的比例4.74%,2023Q1的配置比例环比提升了1.23%,1年以来接近翻倍。

科创50相关ETF破1000亿。当前跟踪科创50指数的ETF已有8只,规模超1000亿元,其中华夏科创50ETF(588000)在2022年更是逆市流入近400亿元,成为当年度全市场最“吸金”的ETF(数据来源:Wind,2023/5/31)。

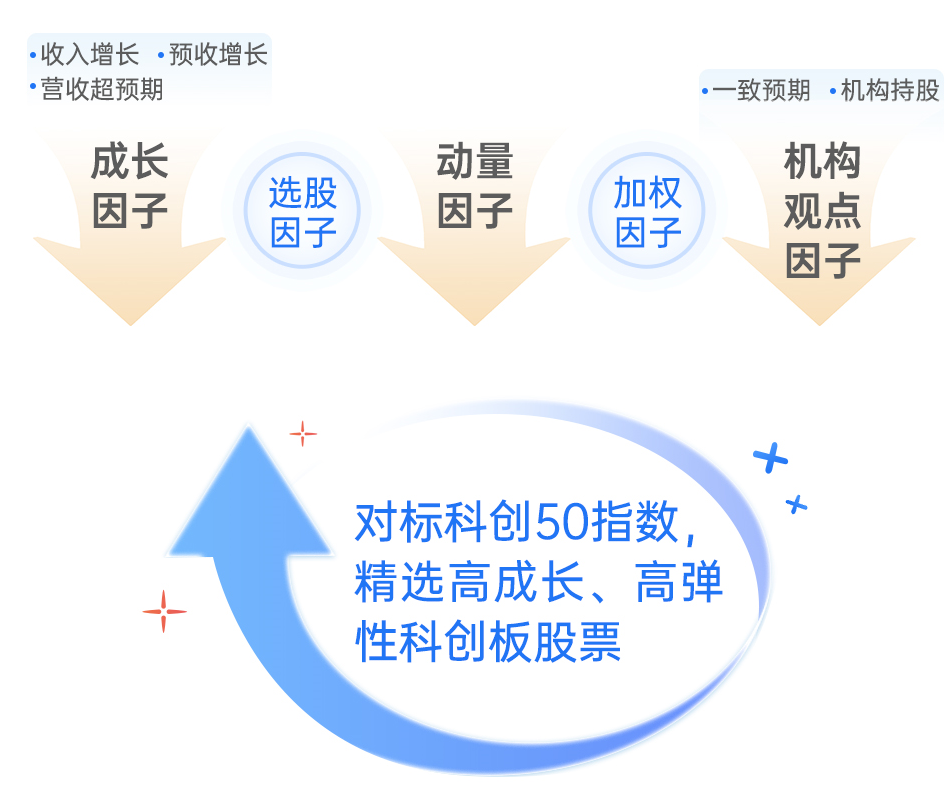

指数增强作为一种投资策略,追求的不仅是复制指数,而是通过量化策略精选个股、优化个股权重配置等方式在指数本身收益基础上进行一定的增厚,在控制跟踪误差的前提下追求稳定、持续超越标的指数的表现。

华夏科创50指数增强以科创50为标的指数,在聚焦新一代科技创新企业的板块中,通过因子增强的方式,捕捉科创板中高成长、高弹性股票的投资机会。

与这一投资策略相近的就是小夏家的Smart Beta指数——创成长指数。

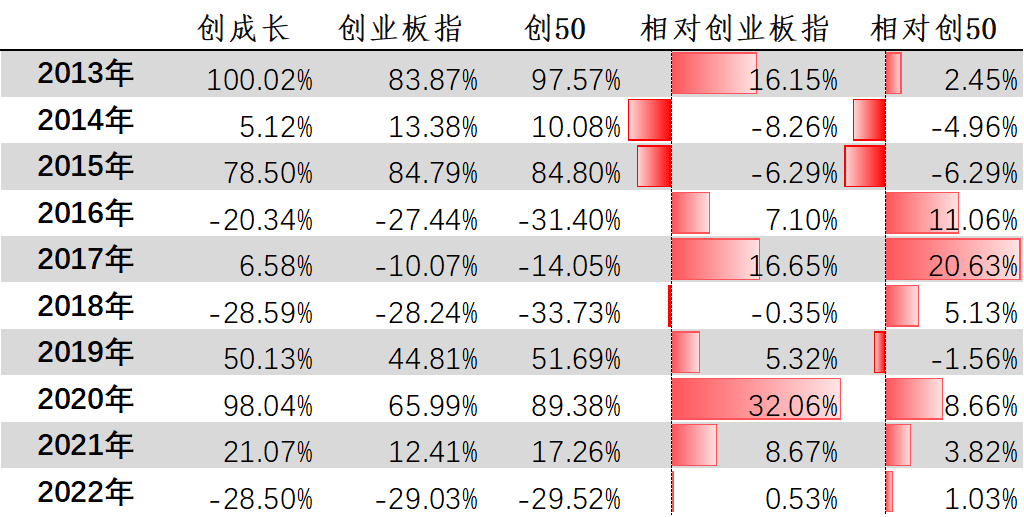

从创成长指数历史走势来看,创成长具有显著的高弹性、强贝塔的特征,波动更高,但超额收益同样明显,在以业绩提升为导向的创业板牛市中颇具优势。2020-2022年创成长指数均跑赢创业板指及创业板50指数。

数据统计:wind,2012.12.31-2023.04.30,创成长指数基日2012.12.31,指数历史业绩不预示基金产品未来表现。

成长股定价以长期利率为准绳,在当前经济复苏弱复苏,PMI指数走弱,货币政策可能超预期,利率有望持续下行,成长动量风格更具优势。

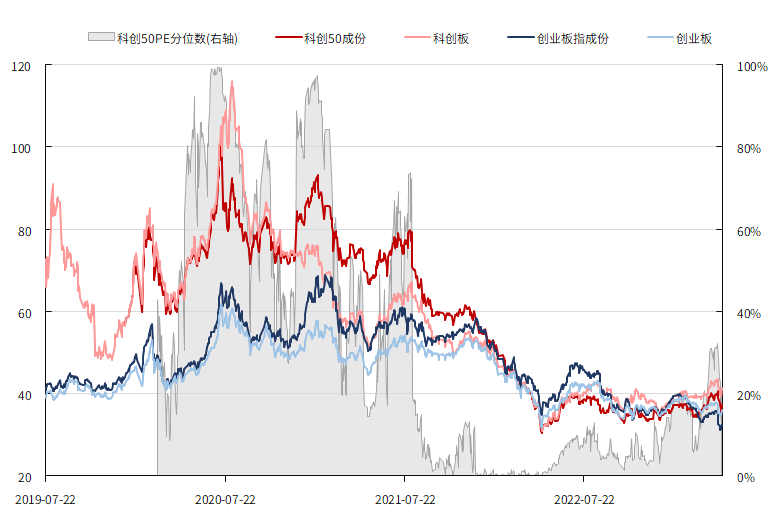

当前,科创板块估值处于“有指数数据以来的”历史底部区间,截止2023年4月30日,科创50指数PB为4.72,PE为37.01,PE绝对水平与创业板、科创板相当,处于历史20.7%分位数左右。科创50成分股中58%价格低于上市首日收盘价,涨幅中位数为-11.92%,确实已属于底部区间。

同时,从基本面来看,2023年一季度科创50成份股共计实现营业收入1251.10亿元,同比增长29.46%。尽管受全球半导体周期影响,一季报增速放缓指数,但一季度ROE(TTM)为10.64%,仍超出市场平均水平(全部A股为8.47%),显示出在经济下行压力加大的环境下,保留一定韧性(数据来源:Wind;成分股、财务数据截至2023.04.30,整体法计算)。

就在下周一(7月3日),华夏科创50指数增强基金即将开售!拟由科创50ETF基金经理荣膺担纲,以实力雄厚的华夏量化团队为依托,力求捕捉科创板中高成长、高弹性股票的投资机会。敬请关注哦~

2023-06-30 19: 52

2023-06-30 19: 52

2023-06-30 19: 52

2023-06-30 19: 52

2023-06-30 19: 52

2023-06-30 19: 52