6月的A股市场,出现了小幅反弹,沪深300指数全月上涨了1.16%,较五月份的单边下跌稍有改善。但是股市上的赚钱效应依然匮乏。年初以来的人气明星板块AI主题,本月也出现大幅震荡,不少累计涨幅很大的股票,迎来了大小非的大力度减持,AI主题公司中,实控人离婚减持现象并非孤例。并且昆仑万维公司的实控人前妻做出类似当年乐视大股东贾跃亭的减持后借钱给公司的承诺,让人联想翩翩,敏感的投资人似乎有一种不祥的感觉。不少AI热门主题公司的股价6月份已经出现冲高后大幅回落的态势了。万得ChatGPT指数6月份全月下跌了5.59%,全月振幅高达20.94%。

近期,辜朝明再次成为了业内关注与讨论的热点,起因是某券商邀请辜先生做了一场线上的演讲,主题是“日本经济兴衰的教训及对中国的影响”。回顾了日本当年的情况,并对当下及未来中国情况提出了一些政策建议。辜先生的这篇演讲,言简意赅直奔主题,利用他本人多年深厚的研究功底,就当年日本与当前中国面临的挑战的异同进行对比分析,很值得深入学习(其观点仅代表个人见解)。演讲不算很长,但是在移动互联大家只看标题时代,相信不会有很多人深入研读全文。恰好我们在上个月的思考中,也提及了辜先生的一些理论及我们认为稳定资产价格的重要性的浅见。面对近期国内总需求不足、地产新开工和价格下行压力、消费者、投资人、企业家信心转弱等等现象,中国经济究竟怎么了?本期伟志思考,我们就辜先生这篇演讲的一些观点来进行探讨。

辜先生这次演讲的主要观点一:日本当年应对经济下行,虽然有各种所谓“失去**年的负面评价”,但就地产和股市如此巨大泡沫破灭的冲击下,日本的GDP相对1990年泡沫高点,却始终没有出现负增长,从这个角度来说,不能说是不成功的(对比美国1929到1933年,GDP下滑了46%陷入大萧条相比。并且这是在日本商业地产价格下跌了87%的情况下实现的)。当1990年日本股价开始泡沫破裂,1992年房价开始下跌时,当时的日本也出现我们今天类似的现象,家庭和企业纷纷减少借款提前还贷的现象,日本央行持续下调利率甚至到零,也没有刺激起企业与家庭的贷款欲望。这种现象就是辜朝明在他的著作《大衰退时代》中所描述的情况,企业与家庭不再以追求利润最大化为目标,而是将负债最小化作为自己的目标。因此,即便贷款成本降低到很低的水平,因为此前高杠杆家庭与高杠杆企业破产的悲剧仍然记忆犹新,因此多数的市场主体不敢加杠杆了。

在企业与家庭纷纷降杠杆的情况下,日本当时是如何做到避免了GDP大幅下滑这一点的?辜先生认为是1990年后政府持续加杠杆,弥补了企业和家庭借贷不足带来的对经济下行的压力。“政府的这一借钱行动,将私营部门的超额储蓄又重新收回到收入流,这基本上就是日本GDP在整个泡沫破灭的维持方式。因此,当我们进入这种类型的衰退时,我们称之为资产负债表衰退……日本浪费了很多时间,很多时候,当日本该集中精力进行财政刺激时,他们选择货币政策、结构性政策等等……如果日本人一开始就知道这是一场资产负债表衰退,需要财政刺激等政策,其他政策基本无效的。他们可以把这个过程从20年缩短到10年,甚至更短。但是很不幸没有成功,这就是为什么日本花了这么长时间才走出困境”。

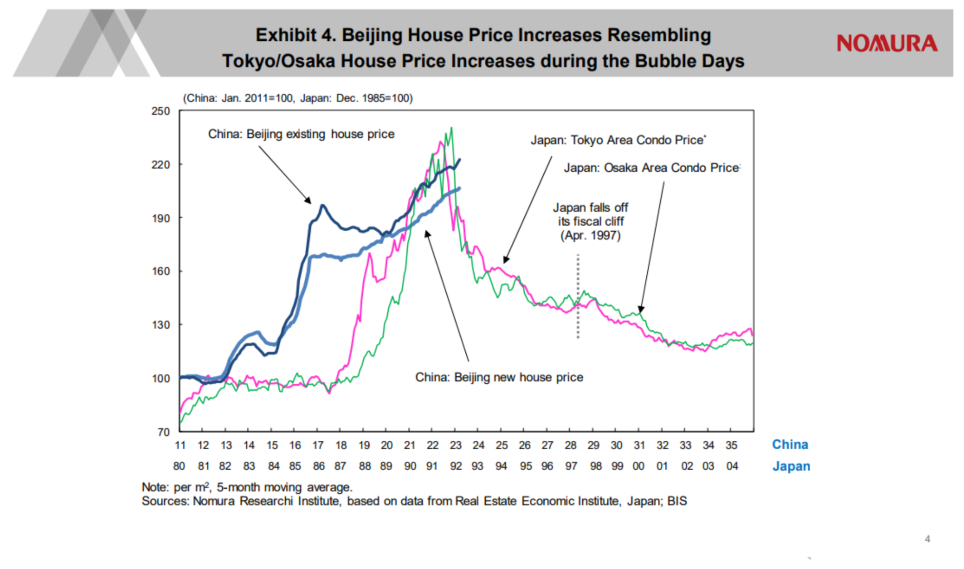

观点二:“上图显示北京房价与东京和大阪相比的情况…,所以一旦中国的房地产泡沫破灭,恐怕中国将走向资产负债表衰退…。但是,中国和日本的情况有一大不同,那就是中国人已经意识到这种现象叫做资产负债表衰退,而30年前的日本人并不知道这种现象,不知道他们面对着什么样的问题,我也是被动知道了这些事情….”。在中文报纸上找到一篇文章《任正非之忧与辜朝明的发现》。“我很荣幸与这样一位著名的中国企业家一起出现。这样的文章能够出现在中国报纸上,在我看来,这表明大多数人已经意识到资产负债表衰退。而且你们邀请我来担任这次会议的演讲人,这表明中国已经有不少人意识到了”。“如果中国的经济学家,尤其是政策制定者,能够意识到这个问题并知道如何应对它,也就是说,不要把时间浪费在货币政策上,不要把时间浪费在结构性改革上。而是应该把所有精力都放在财政刺激上保持经济的运转。这样的话,即使中国正在经历资产负债表衰退,损害也会被降到最小,GDP不会大幅下降。如果政策制定正确的话…,中国能够更早走出资产负债表衰退的困境,所以这是中国和许多其他国家之间很大的区别。2008年后的美国及欧洲,都曾经陷入资产负债表衰退,非常严重的衰退,但美国人在2008年后大约一到两年,才意识到他们正处于资产负债表衰退中。2008年之后,美联储主席伯南克读了我的书,理解了整个要点,并迅速改变了政策。因此,美国实际上更快地摆脱了资产负债表衰退,但欧洲人拒绝理解资产负债表衰退的概念,所以他们受了十多年的苦,经济表现非常差。因此一旦你知道该怎样做,你实际上可以相对快速克服这种资产负债表衰退。”

辜先生在演讲中,还对比了日本和中国企业减少借贷的开始时间与资产价格泡沫破灭开始时间的差异。令他不解之处是他不明白为何中国企业在2015年开始,就逐步开始减少了借贷(可能只有亲历过2015年股市踩踏和2018年上市公司大股东批量爆仓的国人对此理解会深刻一些)。他还提到,中国当下建筑业占GDP的比重高达26%(数据是辜先生演讲PPT中未经论证)。“因此开始建筑的房子不惜一切代价造完,将是财政刺激、政府借贷和支出维持中国经济运转的最有效方式。”

关于地缘政治,30年前的日本也面临着与美国之间的贸易摩擦。他将全球经济体划分为西方发达国家、非西方发达国家与中国三个部分,这三部分GDP占全球比重分别为54.8%、26.8%、18.4%。“如果不控制地缘政治紧张局势,中国出口商可能会开始失去西方市场。全球经济的55%,以及所有富有的客户都在那里。如果中国对西方市场的出口不再增长,那只能增长到这个灰色的部分。非西方国家,占全球GDP的27%,人均GDP与中国差不多…”。

关于日本与中国人口问题,日本的总人口减少是从2009年开始发生,是在经济泡沫破灭后19年之后。虽然日本工作年龄的人口数量是在1992年前后见顶,但是实际的工作人口90年代以来并没有出现下降。PPT图形显示,中国人口总数的拐点是出现在2021年。“就中国而言,从同一年开始,泡沫破灭和人口问题都在朝同一方向发展…在投资者心中,这是一个非常重要因素…而且,公司在泡沫破灭之前就不再借钱了。那么恐怕挑战将会相当大”。

在演讲的最后部分,辜朝明对1990年日本与2023年的中国面临的挑战进行了总结性的对比:“日本当时面临的挑战基本有两个,第一是泡沫破灭,第二是资产负债表衰退和美日贸易摩擦。而且这两个挑战都很艰难。但通过适当政策调整,这两个问题都能被克服。中国面临的调整恐怕要复杂一些,因为中国要同时面临资产负债表衰退和建筑业衰退,不过中国已经知道如何应对资产负债表衰退了。所以与日本的情况相比,这是一个巨大的优势….中等收入陷阱是一个非常严重的问题,因为只有少数国家能够走出中等收入陷阱。比如日本、韩国、新加坡。所有国家都陷入了中等收入陷阱…其次很多人都在谈论监管的不确定性,这是一件日本人永远不必担心的事情…最后,我很担心一件关于新冠的事情。在西方和日本,政府通过财政支出支持了许多家庭和公司。因此,新冠结束时,许多家庭和许多公司实际上都有多余的储蓄可以支出,这就是美国经济保持如此强劲的原因之一。但就中国情况而言,我理解政府并没有捐出那么多钱……”

“终上所述,我的猜测是中国面临的挑战,可能比日本30年前面临的挑战更大。我希望中国决策者能够理解这些挑战并作出决策。因为这可能是中国几十年来达到第一世界生活水平的最后一次机会。如果在这个关头处理这些问题就犯了错误。中国最终可能会陷入中等收入的困境等等,这将是非常非常不幸的,因为中国人仍然非常努力工作,愿意研究非常困难的材料。这是他们应得的,他们应该能够达到第一世界的生活水平,但为此,我在这里提到的这些问题必须克服。我对中国克服这些问题充满信心,因为中国人是非常务实的人。但调整仍然是巨大的。我希望他们从日本和其他地方的经验中学习。确保克服这些挑战。非常感谢。”

这篇演讲,我收藏下来最近通篇细读了数遍。从讲话中能够感受到辜先生还是非常真诚的希望他的理论、研究成果能够对中国的政策决策者有所帮助,也非常希望看到中国经济能够早日走出困难,避免落入中等收入陷阱中。

虽然辜先生的观点未必全对,并且其主张通过积极的财政政策与政府加杠杆的方式来应对资产负债表衰退的药方,与凯恩斯的理论与方法没有本质的区别。但是辜先生的理论创新上,超越凯恩斯之处就是他从微观的视角,解释了资产负债表衰退形成的机理—微观主体从追求利润最大化转变为追求债务最小化。从伯南克2008年金融危机中,全力以赴稳定资产价格避免资产负债表衰退的做法来看,确实有可能伯南克从辜先生的著作和理论中汲取了养分的概率是比较大的。面对中国当下总需求不足,地产下行的阶段性困难,其实在全球经济史上是一种常见病,算不上什么疑难杂症。对应的药方成功的经验与失败的教训都有。我非常赞同辜先生在演讲中提到的,可以对历史经验进行学习和借鉴,这是中国拥有的最大的优势。

关于近期股市及投资策略

上半年A股的指数涨跌虽然在全球排名不佳,但是沪深交易所的IPO融资金额在全球交易所排名中占据了前两名。这从资本市场支持实体经济的角度看,是一件好事,但是对于股市供求关系来说,对股价是有压力的。加上近期国内宏观数据偏弱,人民币汇率持续走低,这些对投资者信心还是造成了一定的压制。股市里有一句俗话:“五穷六绝七翻身”,不知道会不会是今年一个写照。

虽然短期内好消息似乎并不多,但是这种情况在股市低估值阶段是正常的。我们之前多次提到,经济与股市都是因变量,只要号准了经济的脉,政策上做了正确的事,经济自然会逐渐转好,股市也会提前反映未来经济的好转。对于决策者的智慧,我们还是要有信心的,更何况信息充分传递的当下,类似赵燕菁教授、辜朝明先生这些非常有水平的宏观经济研究人员的真知灼见,很快就广为传播,相信会逐渐的影响到决策者的政策选择的。是“因为看到才相信”还是“因为相信才看到”?这是投资人不同的思维模式,看到的往往股价上已经会有一定程度的price in了。所以成功的投资人往往不是第一种思维方式。

非常开心的是那一批定性优秀,过去总嫌估值尴尬的好公司,随着水位的退下,慢慢变得更有吸引力了。春播,就是考验人的耐心的!今年短期内虽然交易型和主题投资型选手短期收益更好一些,但是世界是公平的,每一种投资策略在一轮周期中,总会有一段舒服的时光。这批主题型和交易型的投资人从2016-2021几年也痛苦的,2022年以来进入一个舒服区是应该的。买股票和买基金,最危险的事莫过于在一种投资策略最高光的时候去追随它。顶峰慕名而来者大概率将在低谷痛苦的止损离去。最近媒体和自媒体热议的那些在2020年底至2021年初消费高潮时热卖的消费型和新能源赛道型基金,眼下投资者浮亏压力巨大,就是这个原因。

在投资策略上,低估值区间不应该太过悲观。继续保持中性偏高的仓位,持续优化组合,开始考虑将品种逐渐聚焦到优质的阿尔法上。

吴伟志

2023年7月2日于因特拉根

2023-07-03 15: 06

2023-07-03 11: 05

2023-07-03 09: 05

2023-07-02 13: 49

2023-06-30 19: 52

2023-06-30 19: 52