致投资者的信

2023年半年度投资回顾与未来展望

投资总监:钟兆民

投资经理:张 晔

尊敬的各位投资人:

大家好!

01

上半年行情复盘

回顾2023年上半年,A股不断震荡小幅上涨,而港股受到多重宏观环境的影响表现较弱,而美股在经历了美联储多次加息、银行暴雷和经济衰退的忧虑之中反而表现强势。

从今年开始,我们在基金管理中更加重视全球化的资产配置,把目光更多地放到海外的股票市场,尤其是美国的科技板块、欧洲的高端消费和亚洲新兴市场,以实现业绩的稳定增长,减少回撤,避开地缘政治风险。从今年上半年来看,我们对美国和欧洲的投资都是卓有成效的,而后期我们也会加大全球化的研究和配置。

以今年的人工智能技术突破为例,我们看到其实技术实力最强大的依然是美国的科技公司。在可见的未来,美国仍然是世界最先进的创新大国,美股市场的下跌会有一个底线,一旦回调过多,就会有资金抄底,而在通胀没有受控之前,市场整体可能也不会上涨太多,但是如果美国通胀成功受控,且美联储重新开始降息,则市场会震荡向上。

3 月以来,美股的持续强势成为全球市场中的一大亮点,面对银行危机、债务上限,以及此起彼伏的加息与通胀担忧,结果美股的表现成为今年市场的最大惊喜。重要的是,美股内部也差异较大,纳斯达克大幅跑赢价值居多的道琼斯指数,而纳斯达克的强劲表现也是为数不多几家科技龙头公司所贡献。而人工智能和大模型LLM的热潮是本轮纳指科技龙头大涨的最主要动力之一。美股科技企业率先通过裁员等方式降本增效,与此同时,以ChatGPT为代表的AI技术的突破也提振了相关公司的盈利能力,一季度美股科技龙头MAAMNG净利润同比较四季度显著提升。

与之对应,2023年上半年,中国的经济现实与投资者的预期均发生了巨大的变化,从“强预期”转为“强预期,弱现实”,在两者的不断交织中,上证指数的走势也极其震荡,年初时上证指数在 3000点附近,而在年中时一度超过3400点,最终上半年仅上涨 3.65%。

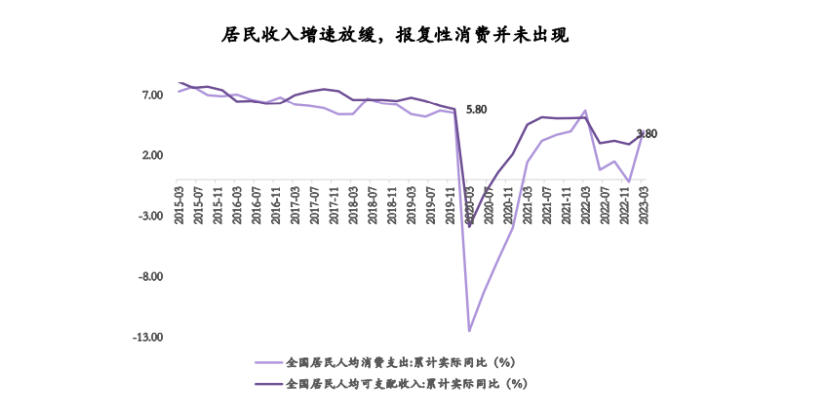

一季度,大家对报复性消费充满信心,春节前也确实出现了一轮消费热潮,Q1国内消费对GDP的拉动达到3%,远高于2022Q4的0.19%,是当时GDP超预期的主要拉动。但春节后,报复性消费迟迟未至,疫后居民收入和消费支出增速明显放缓,更倾向于预防性储蓄,而非报复性消费。

从央行二季度的调查报告来看,宏观经济呈现整体内需不足,企业生产意愿较弱,居民风险偏好下降,这也跟我们个人在现实生活中的感受一致。虽然各地旅游复苏的很快,但房地产购买数据不佳,普通投资者对于借贷更加谨慎。同时,市场政策预期也存在不确定性,当前利率处于低位是明确的,但如何刺激经济,采取何种方式刺激经济,何时刺激经济还需要等待7月份重要会议或后面政策的出台。这预示着经济复苏依然在路上,相信下半年会有更多的托底政策出台。

数据来源:Wind

虽然上半年的PPI较弱,工业企业利润下滑,但是工业企业当前正处于被动去库中后程,去库速度明显加快,三季度大概率会出现库存周期拐点。以产成品存货同比为库存周期的信号,当前产成品存货同比快速下行,5月只有3.2%,周期拐点越来越近。企业减产去库存,产能利用率也处于相对低位,继续下探的空间有限。前期由于需求不足,工业企业减产去库存和降价并存,加速去库存,工业企业利润低位小幅回升。5月工业企业利润降幅连续三个月收窄,从高频数据来看,6月以来,高炉开工率、PTA产业链负荷率等指标均有回升。

从总量层面来看,上证指数并没有出现波澜壮阔的行情,但是在结构上,各个行业的分化却较为明显。随着海外OpenAI大模型的技术突破,国内在数字经济、AIGC浪潮等多重因素的催化下,TMT板块走出了独立行情,通信、传媒及计算机在上半年的涨幅分别达到了 51%、43%、28%。而消费及地产板块普遍表现不佳,包括商贸零售、房地产、美容护理等行业,上半年均收跌。

而港股上半年表现是亚太主要市场中最弱的,从估值上来看,当前恒生指数市盈率8.99倍,处于历史12.67%的百分位,估值处于较为显著的低位。当然,港股市场的走熊,和美联储近持续的加息、中美地缘政治不确定等有很强的相关性,而且我们也看到有些欧美共同基金的资金还在流出香港市场。不过,市场极低的估值本身已经反应了各种悲观的预期,对于一些极度低估且有稳定分红的股票,我们认为是值得积极关注的,一旦美联储进入降息周期、地缘政治冲突缓和,可能会带来非常可观的潜在收益。预计在中短期内,最可能导致港股上涨的,应该还是中国经济基本面的超预期。在全球视野中,中国经济仍是为数不多的亮点,港股市场仍然是国际投资者不可错过的市场。

02

未来一段时间看好的行业

站在当下,我们看好科技、制造与周期、消费等方向的投资机会。

(1)美国科技企业:

目前美国仍然是世界最先进的创新大国,在云计算,人工智能及虚拟现实等可以显著提高劳动生产率的领域,美国仍占有绝对优势,这也是无论美国经济处于多么尴尬的状态,市场资金仍对投资美国有信心的原因。而且,今年美股科技龙头的上涨主要来源于盈利增长,而非估值提升。目前市场最关心的大模型相关领域,包括能掌握数据,用户和算力且有资金投入能力的巨头,GPU芯片设计和制造,AI的基础设施(如服务器和配件如存储设备等),龙头公司依然在美股市场,而且未来还有盈利继续提升的潜力。

当然我们也注意到,目前当前美股指数层面估值绝对水平处于高位,科技龙头并不便宜。当前美股整体估值处于高位(纳斯达克综指动态估值为 27X vs. 历史均值 22 X;标普 500 指数 19X vs. 历史均值 16X)。科技龙头MAAMNG整体来看 估值水平并不便宜。情绪层面,短期投资者情绪也已显亢奋,3 月中旬以来,纳斯达克超买超卖程度持续抬升,6 月中旬一度严重超买,但近日市场回调后略有缓解。

我们在投资的同时也会做好风险管理,时刻提防回撤。

(2)科技与制造:

偏可选消费的制造类企业及偏周期的工业企业,在“强预期、弱复苏“的背景下,股价有较为充分的回调,近期经营数据也出现边际改善,而且基本完成了去库存。

人工智能的科技方面,我们投入了大量的投研精力对国内外进展进行研究,据专家预测,本轮AI的市场空间可能是移动互联网规模的10倍,错过人工智能的投资,可能会错过一个时代,必须高度重视。

(3)消费复苏链:

强预期、弱复苏是企业家和投资人在上半年的普遍感受,但同时消费分级分层也很明显,高端消费需求依然强劲。我们在产业链调研中发现,一些优秀的管理层依旧信心满满、斗志昂扬,让投资者感受到大环境越差,优秀企业越容易拉开差距。

随着国内经济逐渐复苏、居民可支配收入的增加,有差异化的必选消费和可选消费依然值得期待,我们看好高端白酒、啤酒、运动服饰等板块的投资机会,部分公司的估值仍然较低,未来一段时间有望迎来戴维斯双击的机会。

我们的组合近期保持较高仓位运作,主要是考虑到现在A股和港股市场处于明显低估。虽然短期市场确实被经济前景不明朗、地缘政治冲突不确定等因素困扰,但这个时候也恰恰是优秀企业优化自身发展战略、利用自身优势逆向布局的好时机,而在当下,积极布局这些优秀的公司,胜率和赔率会显著的提升,在风险可控的前提下,保持较高的仓位,静待花开。

最后,感谢投资人长期以来对我们的理解与支持!(完)

免责声明:本文所刊载内容仅供参考,不作为预测、研究、宣传材料或投资建议。本文所采用的第三方数据、信息、资料等内容来自本公众号认为可靠的来源,但本公众号并不保证和承诺这些数据、信息、资料等内容的原创性、真实性、准确性、时效性和完整性,亦不会为其承担任何责任。市场有风险,投资需谨慎。读者不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。本公众号所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有一定不确定性。本公众号声明,无论是否出现最新信息、未来事件或其它情况,本公众号均无义务对任何前瞻性陈述进行更新或修改。

东方马拉松公司简介

深圳市东方马拉松投资管理有限公司核心团队组建于2004年,是中国本土价值投资领域较早的探索者和实践者。

经过十余年的发展,公司聚集了一批有实业工作背景和丰富投资经验的投资研究人员,形成了一套相对完整、成熟的价值投资体系。团队对行业有深刻的理解,擅长全产业链深度研究。

公司总部位于深圳,在上海设立办公地点,且公司股东在香港注册资产管理公司,持有香港证监会资产管理类第九号牌照。

公司核心投资研究团队人员具备十五年以上的专业经验,为投资者提供长期的专业投资服务。

2023-07-20 16: 12

2023-07-20 16: 12

2023-07-20 16: 12

2023-07-20 16: 12

2023-07-20 16: 11

2023-07-20 16: 10