半导体行业的周期底部似乎正在慢慢显现,投资机会如何把握。一起听听基金经理高翔的观点↓

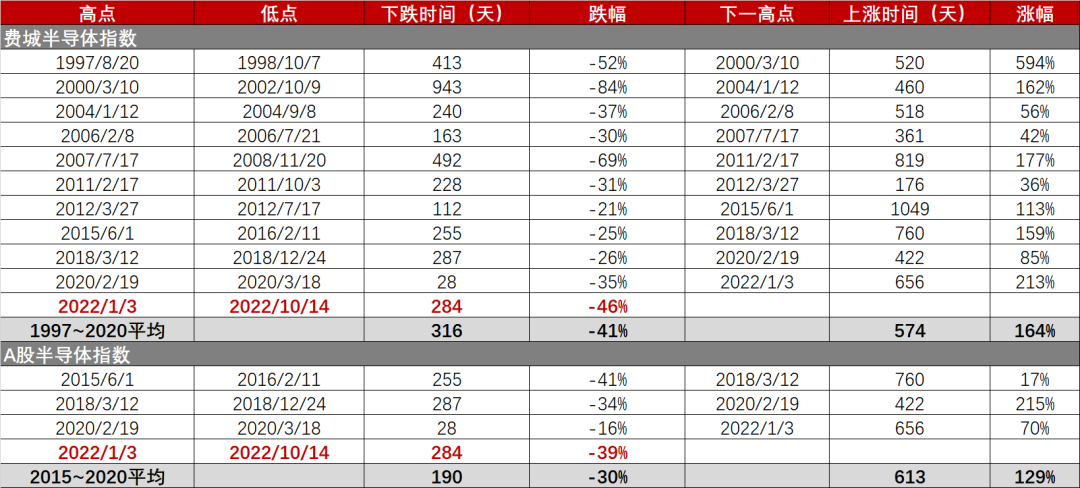

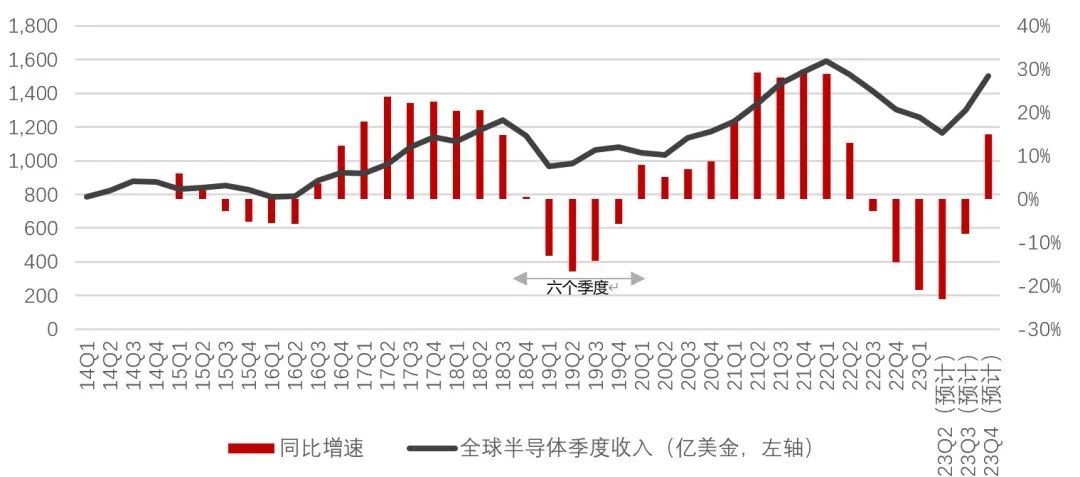

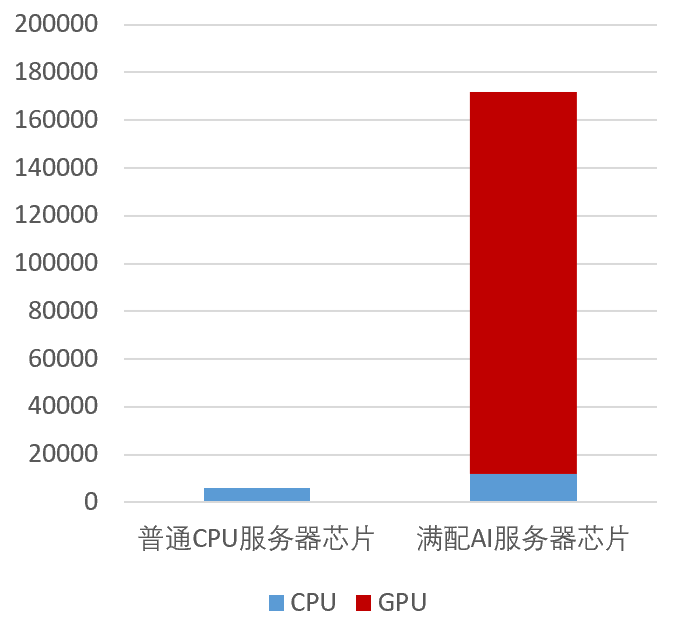

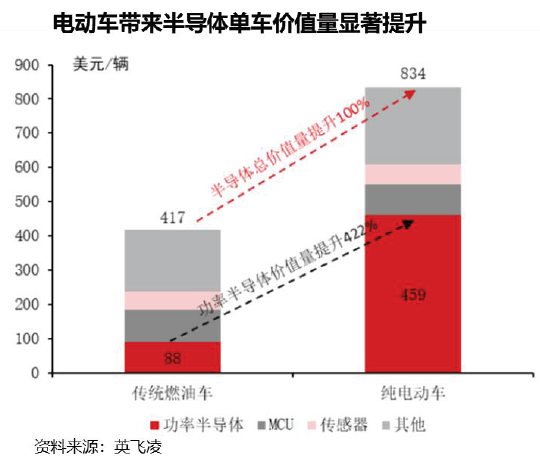

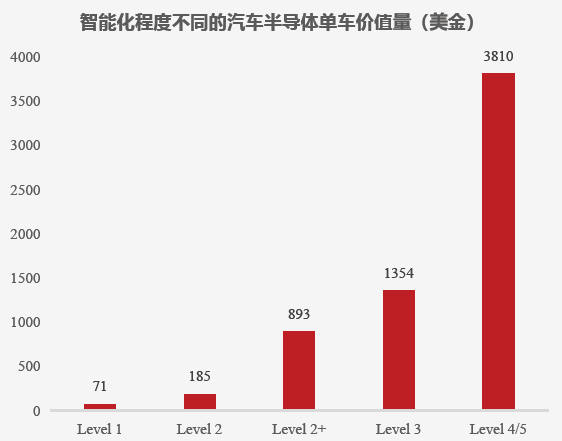

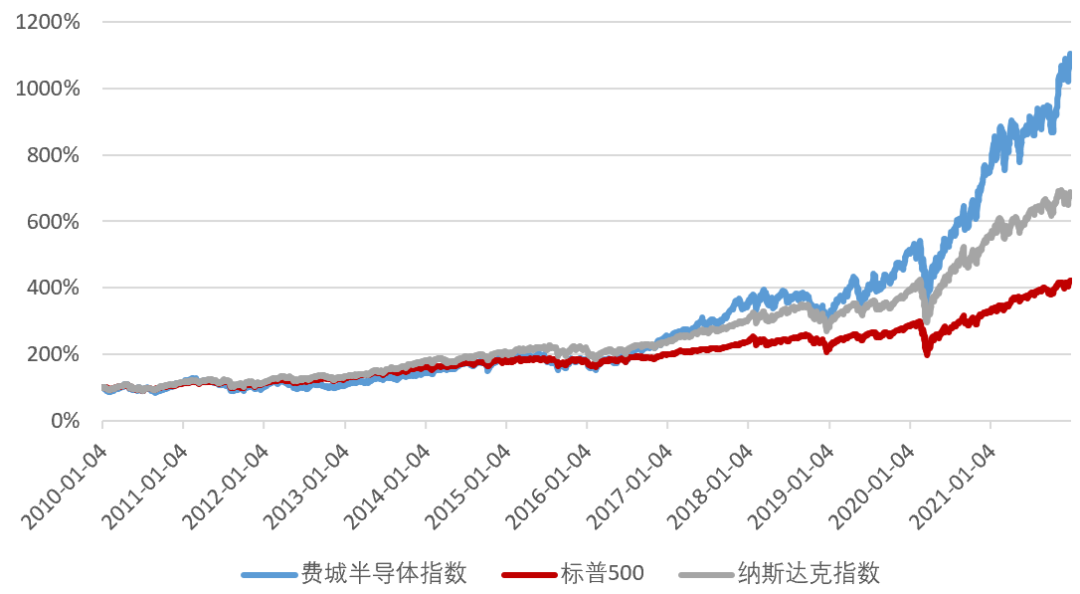

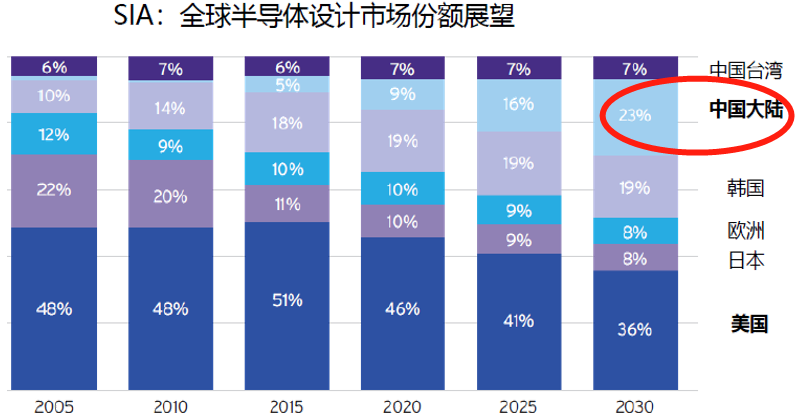

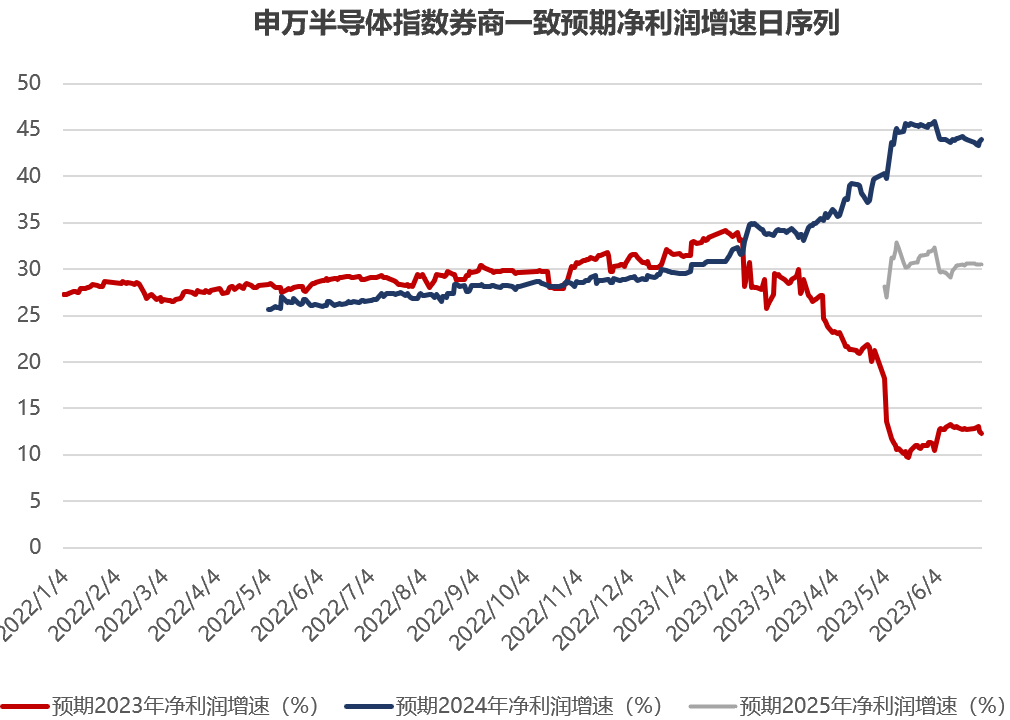

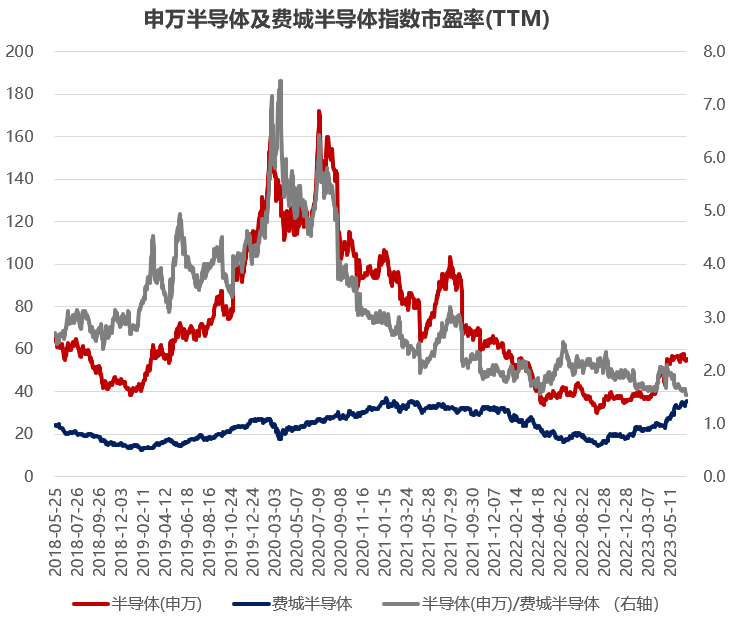

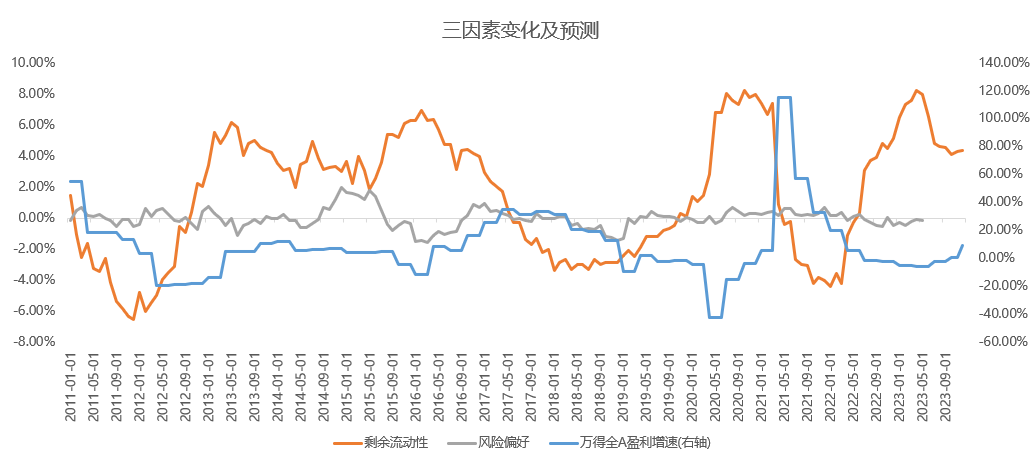

高翔 华夏半导体龙头基金经理; 拥有浙江大学理学学士和北京大学金融硕士复合学历,2016年7月加入华夏基金,拥有7年证券从业经验,其中包含一年多公募管理经验。历任投资研究部研究员、基金经理助理等; 拥有近7年研究经验,能力圈覆盖科技硬件、半导体等“硬科技”领域。 新周期的起点 春天还远吗? 半导体行业在2022年经历了产能紧张、消费电子市场下滑等因素的影响,走势动荡。 进入23年,生成式人工智能热度暴增,带动了芯片和上下游产业的需求。5月小幅反弹后,又进入低位震荡。当前半导体板块处于基本面的什么位置? 我们对历史上的行业表现进行统计,在1997年至2022年十轮周期的下行当中,全球半导体指数平均跌幅在41%,平均下跌时间在316天。 总体来看,2022年前10个月全球以及A股半导体板块的下跌幅度、下跌时间都已经超过了历史平均。下行周期的压力在2022年已经充分地释放。 纵观全球半导体行业,具有明显的周期与成长属性。库存上行周期平均10个季度,下行周期平均5个季度。 而回看此轮全球半导体销售额的下跌,同比增速从去年二、三季度开始出现断崖式下滑,进入负增长区间。 数据来源:Wind,指数历史数据不预示基金产品未来表现 再看最新的数据,根据美国半导体产业协会(SIA)的报告,全球5月芯片销售总额为407 亿美元,较上月成长1.7%,为连续第三个月月成长,成为芯片业景气触底的最新迹象。 根据基本面的情况,我们可能已经站在新一轮行业周期的起点上。 世界“硅含量”提升 潜藏巨大回报 人工智能、智能汽车、工业4.0、5G、大数据等行业,一切创新底层的物理承载都是半导体,半导体行业是一个空间大,且增速非常快的行业。 大家平时讲“硅含量”在世界GDP当中是持续提升的,且最近两年还在加速。整个半导体对于世界经济的影响越来越大。 数据来源:Wind,行业历史数据不预示基金产品未来表现 今年大火的人工智能行业背后对应的是AI服务器算力。 数据来源:Dell’Oro 电动车带来半导体单车价值量显著提升。根据海外巨头统计,一辆纯电电动车比普通燃油车,单车功率半导体价值量同比增长422%。 再从不同程度智能化汽车半导体的用量,会发现目前一般级别的L2档次单车也要增加185美金的半导体用量。 资料来源:英飞凌 世界经济中的硅含量不断提升,半导体行业也给投资人创造了巨大的收益。 我们统计了2010年初到2021年底12年间全球半导体的代表性指数,基本走出了12年接近12倍的收益率,同期标普指数大概5倍,纳斯达克指数大概8倍,半导体显著跑赢大盘指数。 数据来源:Wind,指数历史数据不预示基金产品未来表现 后市逻辑怎么看? 站在当前时点,半导体行业正在发生三大重要变化: 半导体设计和IDM公司逐步跟随宏观经济复苏恢复增长 国内产业链关键环节(设备、材料、制造、封测)核心龙头公司持续进行攻坚,进行研发投入,研发成果正在逐步落地 从中观层面寻找结构性投资机会,则着眼以下两类: 新技术从0到100渗透的过程中,会创造整个产业链从无到有的增量型投资机会 在全球范围看非常成熟的技术,但在当前较特殊的国际贸易环境下,亟待国内自主可控,国产化率有可能从0提升到100 人工智能的发展也带来巨大增量潜力。 AI正迎来自己的“iPhone时刻”,人工智能算力时代开启,大模型所需的算力支撑主要依赖于底层算力芯片。 通用人工智能有望率先在AIGC(人工智能生成内容)领域落地,这将进一步推动人工智能产业化由软件向硬件切换,半导体芯片+AI生态逐渐清晰,AI芯片等高算力芯片产品将实现大规模的落地。 政策端助力国内AI大模型及深度合成算法加速推进发展,国内AI算力建设有望进入快速上行通道。 6月20日,国家互联网信息办公室发布深度合成服务算法备案信息公告,其中包含智谱科技、科大讯飞、腾讯、美团、百度文心一格、抖音、阿里巴巴等公司在AI模型深度合成服务算法布局备案,AI大模型在训练及推理过程中需要海量数据及算力支撑。 中国大陆是全球最大的半导体芯片消费市场,但是国产化率只有15-20%左右。根据美国半导体产业协会(SIA)的预估,中国大陆在半导体设计领域份额到2030年会提升到23%。 资料来源:Wind,华夏基金,截至2023.06 供需之间存在巨大的差距,也就蕴藏了巨大的机会,国产替代的趋势明确。 最后,回到半导体板块来看当前的市场情况。 今年半导体芯片板块的预期,“见底”和“反转”成为关键词,板块预期盈利增速正在修复。 数据来源:朝阳永续,截至2023年6月30日;“半导体”为二级行业,其余为一级行业。 再看板块估值,截至2023年6月30日,半导体(申万)指数PE-TTM为55.3倍,位于近十年估值最高点的18.04%,近五年估值最高点的36.08%,近三年估值最高点的43.62%。 板块整体估值位于历史较低位,板块表现有望伴随基本面回暖继续修复。 从盈利、流动性和风险偏好三个角度分析当前市场,我们对2023年大势总体较为乐观。剩余流动性拐点在二季度已经出现,下半年整体将是盈利上行、剩余流动性下行的趋势。 在此背景下,成长风格中景气预期较好,兼顾周期与低估值的板块,芯片下半年可能迎来产业链周期的反转与技术共振,复苏之路有望开启。 滑动查看完整风险提示: 1.本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。2.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。市场有风险,投资需谨慎。

2023-07-24 18: 15

2023-07-24 18: 07

2023-07-24 18: 07

2023-07-24 18: 07

2023-07-24 18: 07

2023-07-24 15: 53