市场热点

(1)中国7月社融总量和结构均走弱:7月新增社融5282亿元(为2017年以来同期新低),比上年同期少2703亿元;7月末社会融资规模存量为365.77万亿元,同比增长8.9%,较6月进一步下行0.1个百分点,续创历史新低。7月人民币贷款增加3459亿元(为2017年以来同期新低),同比少增3498亿元。7月 M2为285.4万亿元,同比增长10.7%,增速分别比上月末和上年同期低0.6个和1.3个百分点。 (2)通胀指标大概率进入“筑底回升期”:中国7月CPI同比下降0.3%,预期降0.5%,前值持平。中国7月PPI同比降4.4%,预期降4.1%,前值降5.4%。通胀指标大概率进入“筑底回升期”,如PPI较上月降幅已经明显收敛(环比下降0.2%)。国家统计局表示,总体看,CPI同比回落是阶段性的,下阶段,随着我国经济恢复向好,市场需求稳步扩大,供求关系持续改善,加之上年同期高基数影响逐步消除,CPI有望逐步回升。 (3)7月出口数据偏弱:中国7月进出口数据依然偏弱。海关总署数据显示,7月进出口总值3.46万亿元,同比下降8.3%,此为2020年2月以来单月最大降幅。其中,出口下降9.2%,进口下降6.9%,贸易顺差5757亿元,收窄14.6%。按美元计价来看,7月我国进出口4829.2亿美元,同比下降13.6%,已连续三个月处于负增长区间。其中,出口下降14.5%,进口下降12.4%,贸易顺差806亿美元,收窄19.4%。

后市观点

短期来看,社融结构指标数据时隔11个月再度出现了转向下行的信号,整体经济数据在边际上利好债市。一是增加了短期宽货币政策的概率,二是降低了库存周期重启的确定性。不过当前债市的“核心约束”或来自微观层面,在下行趋势不变的方向下,仍需关注交易过热带来的阶段性震荡。

1 资金面

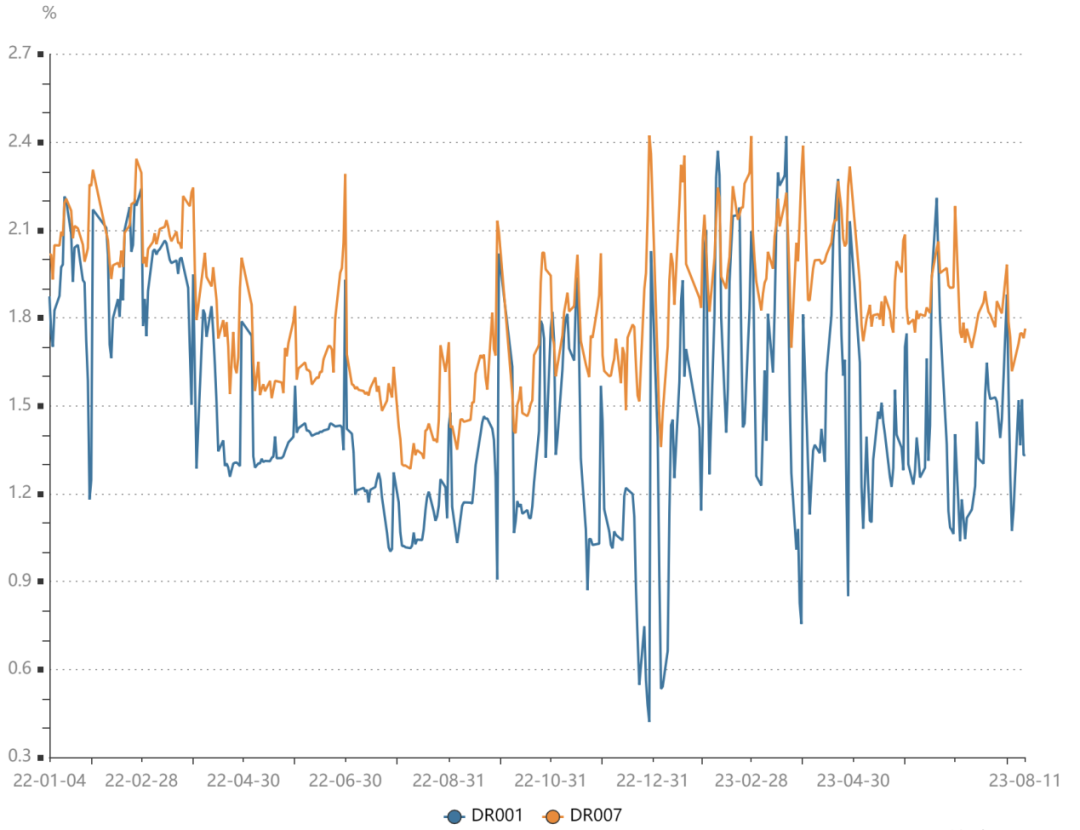

上周(8月7日至8月11日)共有530亿7天期逆回购到期,央行合计开展180亿逆回购,逆回购净回笼350亿。整体来看,上周内资金面波动边际加大,主要期限资金利率走势小幅分化,DR001运行中枢较前周上行3bp,DR007、DR014运行中枢则分别较前周下行1bp、3bp。 数据来源:wind,数据统计区间为2022.01.04-2023.08.11 2 现券市场

同业存单:上周同业存单发行量为4281.4亿元,环比增加447.6亿元;净融资额为-1975亿元,环比减少2378.7亿元。从发行成本来看,各期限同业存单发行利率走势依然分化,其中1M同业存单发行利率下行3.44bp至1.85%,3M同业存单发行利率较前期基本持平于2.14%,6M同业存单发行利率则大幅上行17.55bp至2.45%。 二级市场方面,AAA商业银行3M同业存单和1年期同业存单收益率分别上行2.01bp、0.5bp至1.97%、2.27%。 数据来源:wind,数据统计区间为2022.01.04-2023.08.11

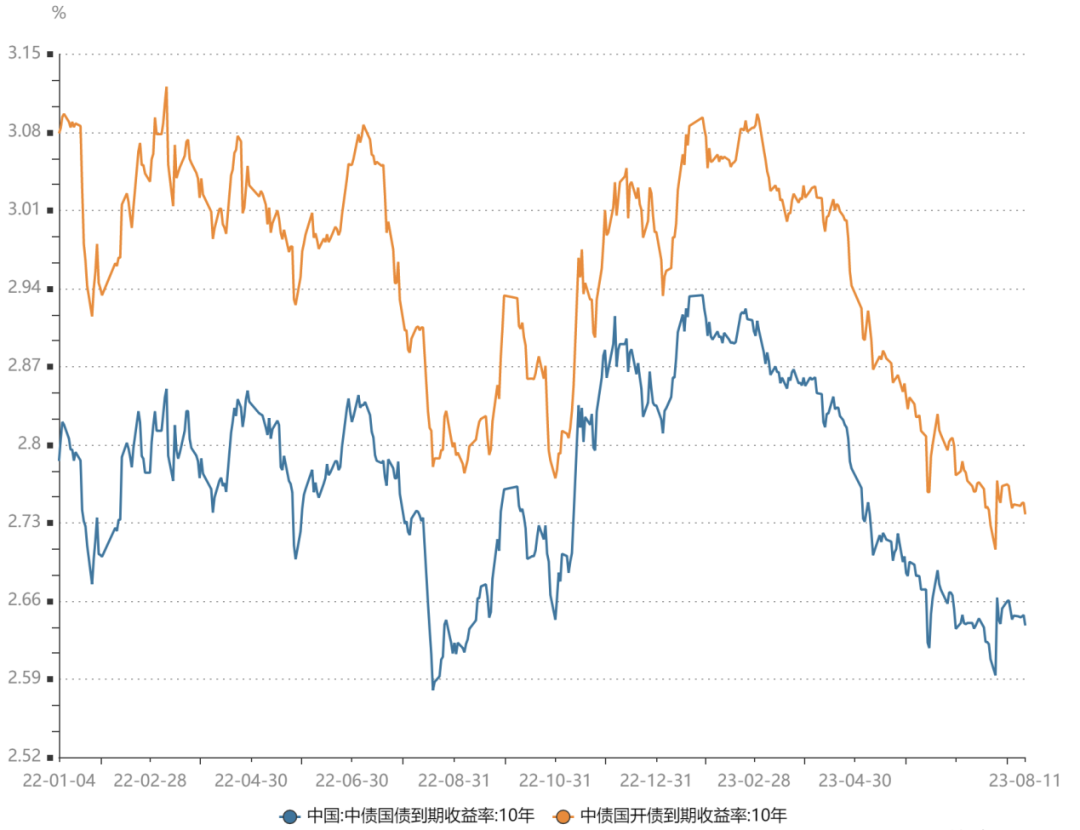

利率债:上周新发行利率债5811.37亿,利率债净融资额为2063.07亿。其中国债发行3218亿、政金债1070亿、地方债1523亿,国债发行量较前周明显回升。 二级市场方面,上周多数期限国债收益率小幅下行,10年期国债收益率下行0.9bp至2.64%,10年国开下行0.9bp至2.74%。期限利差方面,国债10-1利差收窄9bp至81bp,国开10-1利差基本持平于74bp。债市波动率进一步下降,10Y国债收益率在2.64%~2.65%之间横盘,虽然诸多经济数据公布,但均难以改变市场现有预期,全周振幅被压缩至1bp以内。 具体而言,上周有以下增量信息:周一(8月7日)资金面维持偏松态势,政策“组合拳”继续延续,国税总局发布促进民营经济发展相关通知,当日市场利率持平于2.65%。周二(8月8日)7月出口数据发布,按美元计价出口同比下降14.5%,进口同比下降12.4%,外需降温态势进一步确认;不过,由于债市对经济下行预期定价较为充分,偏弱的出口数据并未引起市场进一步波荡,当日市场利率持平于2.65%。周三(8月9日)7月通胀数据发布,CPI同比下降0.3%,PPI同比下降4.4%,通胀指标大概率进入“筑底回升期”,如PPI较上月降幅已经明显收敛。市场暂时对于“通胀底部”定价温和,原因在于指标在方向上虽然拐头,但幅度预期偏弱,在经历了“疫后”价格回弹冲击后,市场对通胀问题并不担忧,当日市场利率持平于2.65%。周四(8月10日)增量信息有限,从高频指标观察,虽然地产数据总体仍处于下行通道,但南京、郑州等局部地区数据有回温迹象,叠加相关支持政策出台的预期发酵,市场对政策效果能否落地的关注度上升,当日市场利率持平于2.65%。周五(8月11日)7月金融数据公布,总量和结构双双走弱,社融走弱或导致款货币预期升温并引起增长预期下修,短期对债市形成利好,当日市场利率小幅下行1bp至2.64%。 数据来源:wind,数据统计区间为2022.01.04-2023.08.11

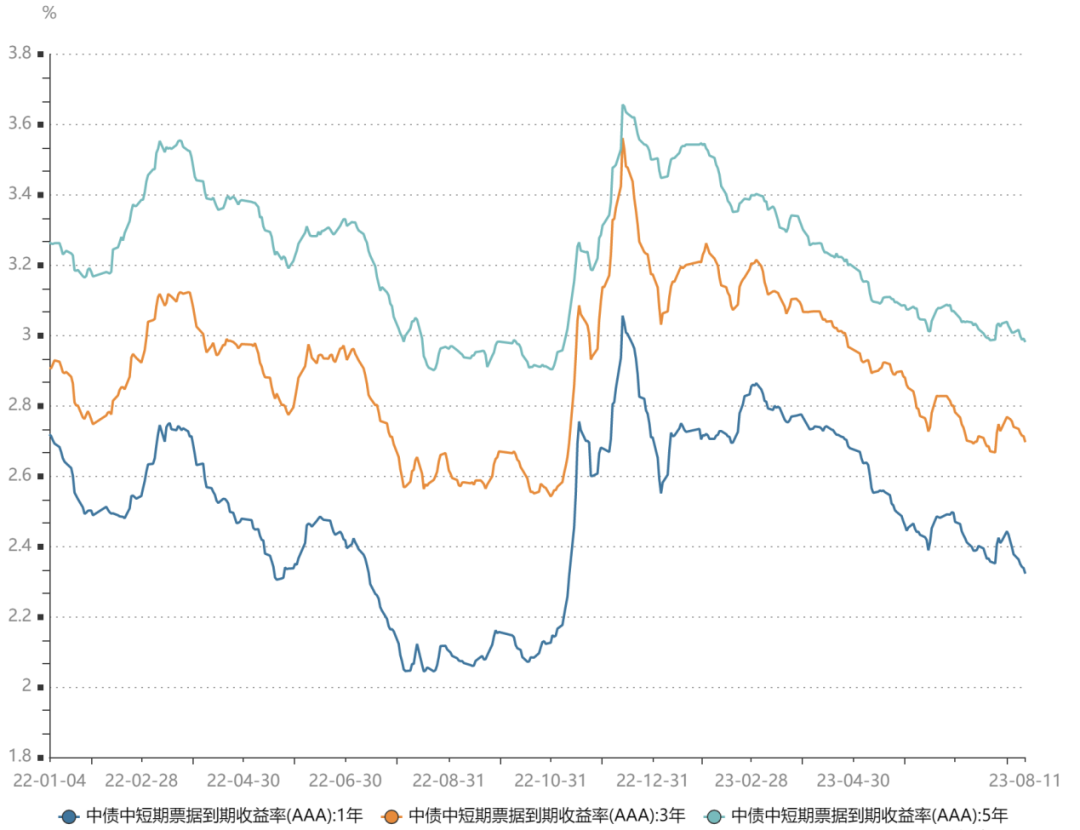

信用债:上周信用债共发行2705.68亿元,周环比上升49.25%;总偿还额2451.04亿元,净融资254.64亿元,环比上升389.48亿元。城投债共发行196只,发行金额1258.65亿元。 二级市场方面,不同期限中票收益率均下行,中票1年期AAA、中票3年期AAA、中票5年期AAA收益率分别下行5.53bp、4.36bp、2.71bp。分品种看,产业债收益率平均下行4.2bp,城投债收益率平均下行4.38bp。 数据来源:wind,数据统计区间为2022.01.04-2023.08.11

3 可转债

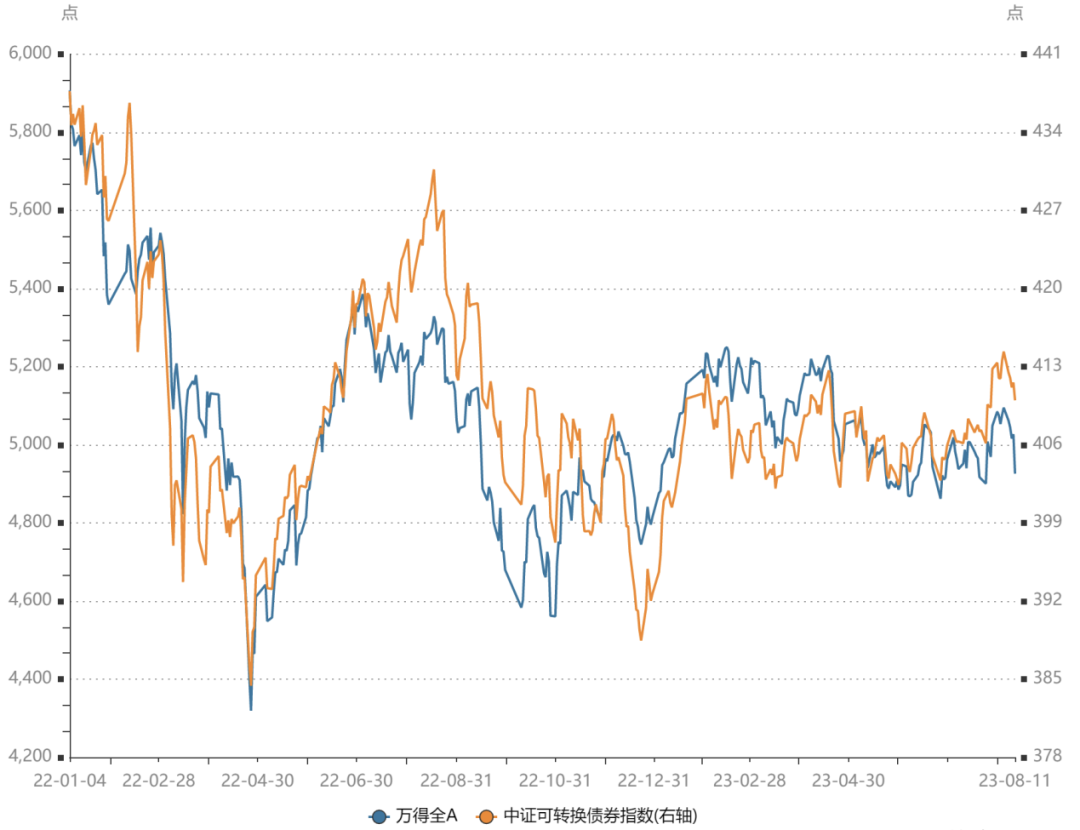

上周宇瞳转债、新23转债、宏昌转债等6只转债发行完成,共募集资金64.50亿元,环比增加21.77亿元。期间无转债到期或赎回。 二级市场方面,中证转债指数下跌1.05%,同期万得全A下跌3.32%。分类别来看,超高平价券(转股价值大于130元)跌幅均值为2.18%,表现差于中平价券(跌幅均值为0.47%)和低平价券(涨幅均值为0.11%)。高评级券(评级为AA+及以上)的跌幅均值为1.07%,表现差于中评级券(跌幅均值0.12)和低评级券(跌幅均值0.38%)。从成交规模来看,全市场可转债累计成交1721手,成交金额2824亿元,日均成交564.88亿元,环比降低94.68亿元。 数据来源:wind,数据统计区间为2022.01.04-2023.08.11

2023-08-17 22: 22

2023-08-17 22: 22

2023-08-17 22: 22

2023-08-17 22: 22

2023-08-17 22: 22

2023-08-17 18: 56