上周A股市场震荡下跌,市场弱势形态明显。从主要指数的表现来看,上证指数下跌1.80%,深证成指下跌3.24%,沪深300下跌2.58%,创业板指下跌3.11%,创业板50指数下跌3.23%。成交方面,两市量能难以释放,人民币兑美元再度回落,北上资金连续10个交易日净流出,场内外资金的风险偏好继续回落。板块方面,受地缘摩擦影响,国防军工表现靠前;受人民币贬值等因素影响,纺织服装、轻工制造等表现靠前。

经济数据的疲弱引致市场信心不足,7月社融数据增速放缓,投资、消费、房地产等各项经济数据低于预期,企业投资与居民消费能力与意愿偏弱,经济悲观情绪升温。政策端陆续推出各项支持政策,中央政治局会议明确提出“要活跃资本市场,提振投资者信心”,A股二级市场交投有望活跃,市场信心或将提振,加之对后市政策的释放预期,A股市场有望加快完成筑底过程。

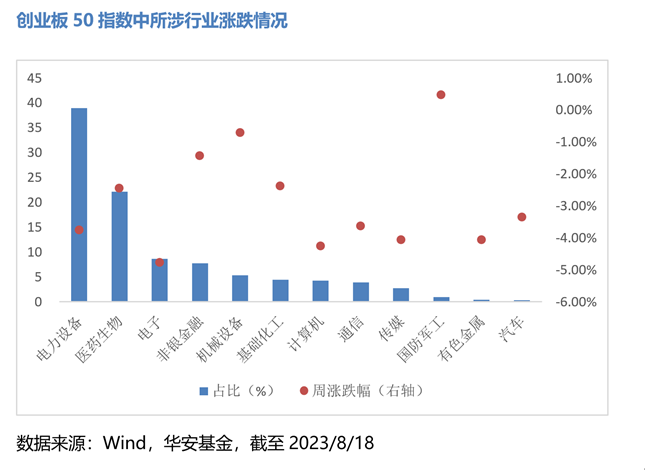

当前市场估值尚处偏低水平,随着经济复苏和政策发力,基本面和情绪面有望逐步改善,包括新能源、医药、电子在内的部分低估板块或迎来估值修复的机会。华安基金指数与量化投资部认为,低位板块估值修复弹性更强,以创业板50指数为代表的创业板核心资产或存在超跌反弹的机会,目前估值性价比较高,创业板50指数估值在30倍,处于过去十年10%以内的分位区间。(数据来源:Wind,深圳证券交易所,截至2023.8.18)。

创业板50指数(399673.SZ)权重行业观点:

l 电力设备新能源

前期在行业产能过剩和经济弱复苏预期下,电新板块经历较大调整,市场的悲观预期和股价跌幅已有比较充分的释放,短期寻找结构性机会,行业需求拐点或现。

l 医药

近期医疗反腐事件导致板块有所震动,出现系统性风险的概率比较小,长期来看不合理的水分被挤出,医药企业销售费用率可能会降低,医药龙头合规意识相对较强,防风险能力较强。

l 电子

台积电公布2023年第二财季业绩并召开法说会。从台积电的业绩及最新预期来看,全球半导体复苏进程弱于此前的预期,但公司第3财季收入环比会向好,5G和高性能计算将支撑需求回升,汽车赛道需求预计将保持平稳增长,AI算力需求激增也将为HPC芯片增长带来刺激效应。 随着全球经济的复苏和半导体产业链库存周期见底,我们认为AI需求拉动GPU芯片及先进封装需求持续旺盛,电子板块业绩有望逐季改善,继续看好AI需求驱动、需求转好及自主可控受益产业链。

创业板50中前十权重股表现情况

代码 | 简称 | 权重(%) | 申银万国一级行业 | 周涨跌幅 |

300750.SZ | 宁德时代 | 24.93 | 电力设备 | -2.33% |

300059.SZ | 东方财富 | 8.39 | 非银金融 | -0.31% |

300760.SZ | 迈瑞医疗 | 6.08 | 医药生物 | 2.07% |

300124.SZ | 汇川技术 | 5.69 | 机械设备 | 0.62% |

300274.SZ | 阳光电源 | 4.68 | 电力设备 | -4.01% |

300015.SZ | 爱尔眼科 | 3.46 | 医药生物 | -2.64% |

300308.SZ | 中际旭创 | 3.23 | 通信 | -5.30% |

300014.SZ | 亿纬锂能 | 3.10 | 电力设备 | -5.57% |

300122.SZ | 智飞生物 | 2.16 | 医药生物 | 0.09% |

300142.SZ | 沃森生物 | 1.85 | 医药生物 | -5.55% |

数据来源:Wind,华安基金,截至2023/8/18

风险提示:以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

2023-08-21 15: 42

2023-08-21 15: 42

2023-08-21 11: 42

2023-08-21 11: 42

2023-08-21 11: 42

2023-08-21 11: 42