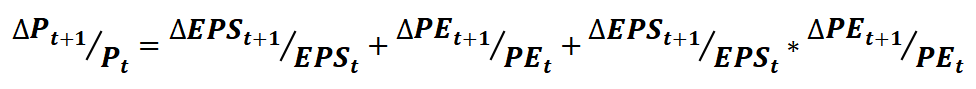

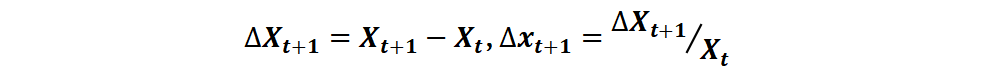

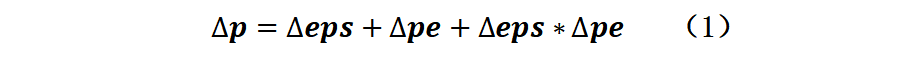

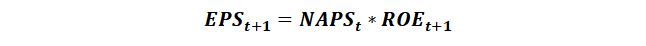

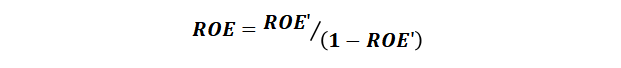

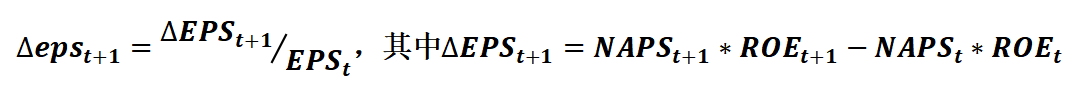

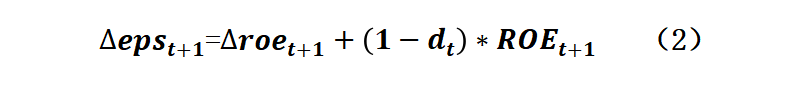

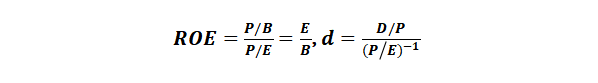

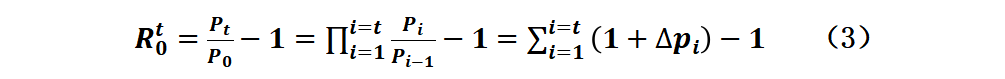

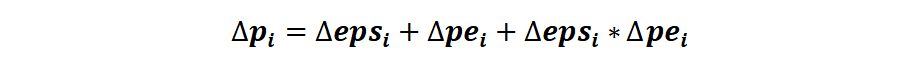

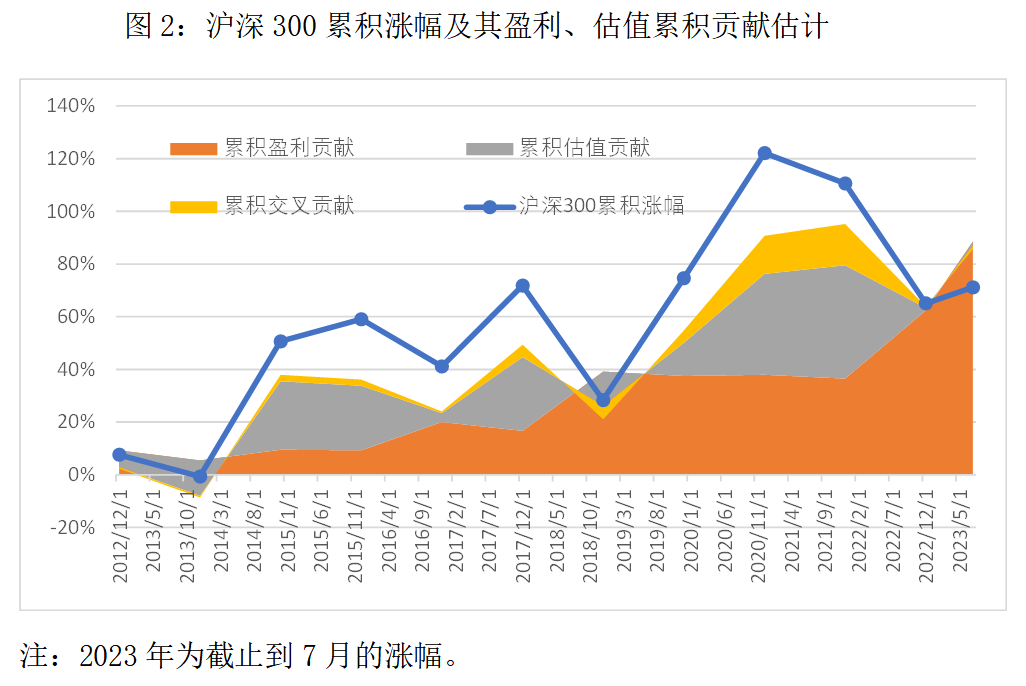

我们继续以沪深300指数为样本,讨论A股市场涨跌的长期影响因素。根据股价P等于每股收益EPS乘以市盈率PE(即),借鉴财务分析中杜邦分析(或杜邦方程)分解方法,可以把股价的涨跌分解为公司盈利变化和估值变化。即 用∆加大写字母表示变化的绝对值,∆加小写字母表示变化率。即 有 在没有兼并收购等外延性扩张,公司盈利的增长将主要来自其自身。 计ROE为按期初净资产计算的净资产收益率,ROE' 为按照期末净资产计算的净资产收益率。如果没有统计口径的变化和分红,有 公司股本没有变化时,每股收益的变化率就是净利润的增长率。有 考虑分红(现金分红)后公司净资产有所减少,有 沪深300指数会定期调整样本股,并且上市公司定期报告的公告情况,指数的盈利和估值与个股会有一些差异,中间可能会有部分偏差。为估算方便,我们采用中证指数公司发布(算法可参见中证指数公司网站)的PE、PB、DP来估算ROE和分红率d(如下图所示),再分析指数的涨跌。 根据公式(2)分解2013年以来沪深300指数各年的涨跌,结果见图1。可见,以年为单位,虽然估算会有偏差,但是根据指数计算的盈利和估值基本解释了多数年份沪深300指数的波动,从贡献看,年度市场波动主要来自市场估值变化。 进一步分析盈利和估值对沪深300指数涨幅的长期影响。逐年计算盈利与估值时就涉及多期数据的计算。有 其中 由(3)可见,股价涨跌分别受盈利和估值驱动同时,还有两者交互影响,即 Δepsi和Δpei的交叉项。把只涉及Δepsi因子的部分定义为“累积盈利贡献”,只涉及Δpei因子的部分定义为“累积估值贡献”,两者综合定义为“累积交叉贡献”。结果见图2。 由图2可见,尽管一些年份沪深300指数涨跌有一部分不能用估算的盈利和估值解释,但占比相对较小,大部分变化可以由通过沪深300指数计算的盈利和估值来解释。进一步考察沪深300指数的编制,可以发现,不能解释的部分应该主要来自两个部分: (一)沪深300指数每年会调整两次成分股,由此导致指数样本会有一定变化; (二)沪深300指数采用自由流通市值分级靠档加权,当成分股公司的自由流通股变化后,相应权重会有所调整。上述两部分都可能产生偏差。但是总体上,直接用指数计算的PE、PB、DP计算的盈利和估值解释了沪深300指数涨跌的大部分。

2023-08-23 17: 58

2023-08-23 13: 44

2023-08-23 13: 43

2023-08-23 09: 35

2023-08-23 09: 34

2023-08-23 09: 34