最近一周市场震荡调整,主要指数单周涨幅均为负。沪深300指数-1.36%,中证500指数-0.73%,创业板指数-2.40%,科创50指数-3.56%(数据来源:wind,2023.9.4 -9.8)。

基本面角度看,8月出口边际略有回升,CPI也迎来触底反弹。但通胀整体仍处于相对低位,经济处于弱复苏状态。在此背景下,货币政策有望延续宽松基调,年内仍有可能降准降息。股票、债券市场均值得关注(数据来源:wind,2023.9.9)。

从市场温度角度来看,中证全A目前11.02℃,沪深300指数26.77℃,中证500指数16.55℃,都处于相对低估区间(数据来源:且慢APP,2023.9.8)。

从市场情绪角度来看,股票市场已处于相对悲观的区间。以偏股基金指数为例,最新收盘价已经位于近3年0.6%分位,意味着过去3年99.4%时间买入偏股基金的投资人,目前基本都是亏钱的(数据来源:wind,2020.9.10-2023.9.8)。

综合以上数据和观点,我们建议中高配股票(A股)、中低配/中配债券。

最近外资流出成为大家讨论的热点话题,从北向资金情况来看,刚刚过去的八月份净流出896.8亿元,创下了历史单月之最。

外资为何流出?对A股的影响几何?我们的资产配置需要如何应对?本期文章就和大家聊聊这个话题。

一、近期外资为何大幅流出?

从外资来源国看,A股的外资主要是新加坡及欧美等发达国家,受海外通胀影响,持续加息使得海外这些国家利率大幅提升,外资“躺”在本土也有不错收益。

从国内角度,当前国内经济恢复程度仍然偏弱,近期各项经济数据整体不及预期。由于外资仅把A股视为边缘资产,一旦数据不及预期便会快速流出。

内外因素综合影响下,人民币汇率跌至7.35,接近去年10月底高点,意味着外资投资A股不仅会承受A股的下跌,过去一段时间还会承担汇率上的损失,外资投资A股的热情自然大打折扣。

二、对A股的影响几何?

外资占A股总市值比例约3.7%、占自由流通市值约8.8%,从成交额看北向资金约占A股市场的4-8%,整体占比并不大。(截至2023年6月30日,来源:Wind,中金公司研究部)

最近A股表现出来的“外资一卖就跌”的现象,主要跟当前A股整体增量资金不足,外资流动性的边际影响被放大有关。

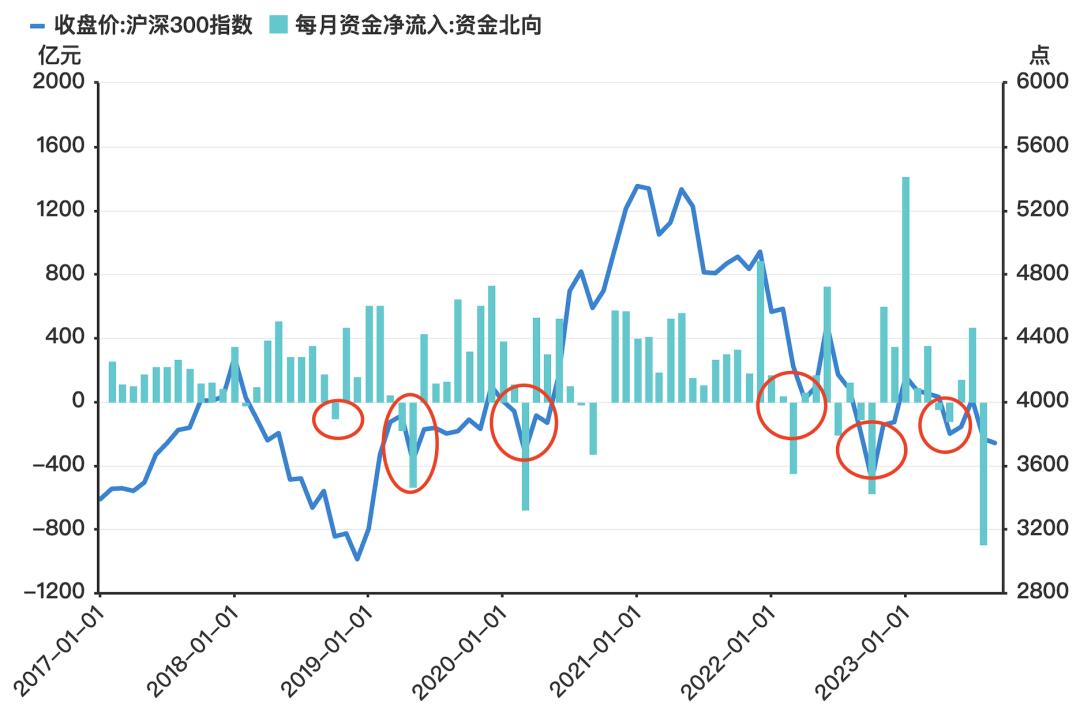

历史上看,外资也有过多次阶段性大幅流出的情况,从下图可以看出,外资流向不仅不是一个前瞻指标,相反很可能是个反向指标,往往在流出最甚时A股就开始见底反弹。

数据来源:通联,统计区间:2017.1.1-2023.9.8

比如大家记忆忧新的去年10月份,当时“外资都跑了”也是热门话题,但随后A股便从10月底开始反弹,沪深300上涨超22%。

另外也可以看出,外资去得快回得也快,一旦国内有利好政策出台,带动经济预期改善、市场回暖,外资便蜂拥而至,就像年初外资流入也成为热门话题,一月份净流入1412.9亿元,比8月流出的还要多。

所以,短期看外资流向的影响和参考意义均不大,打铁还需自身硬,既不要将下跌归咎于外资流出,也不用因为外资流出而恐慌。

三、长期趋势更值得关注

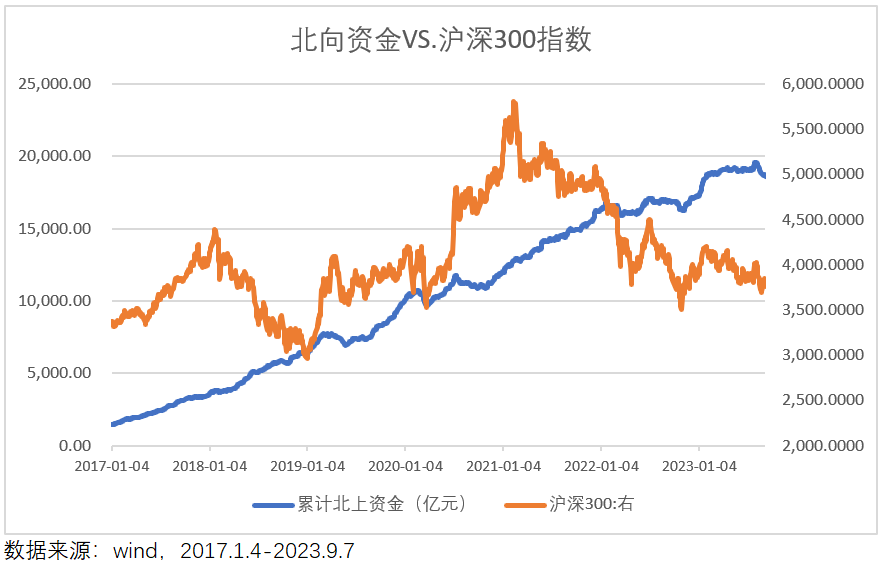

相比短期的进进出出,外资长期流向趋势更值得我们关注。

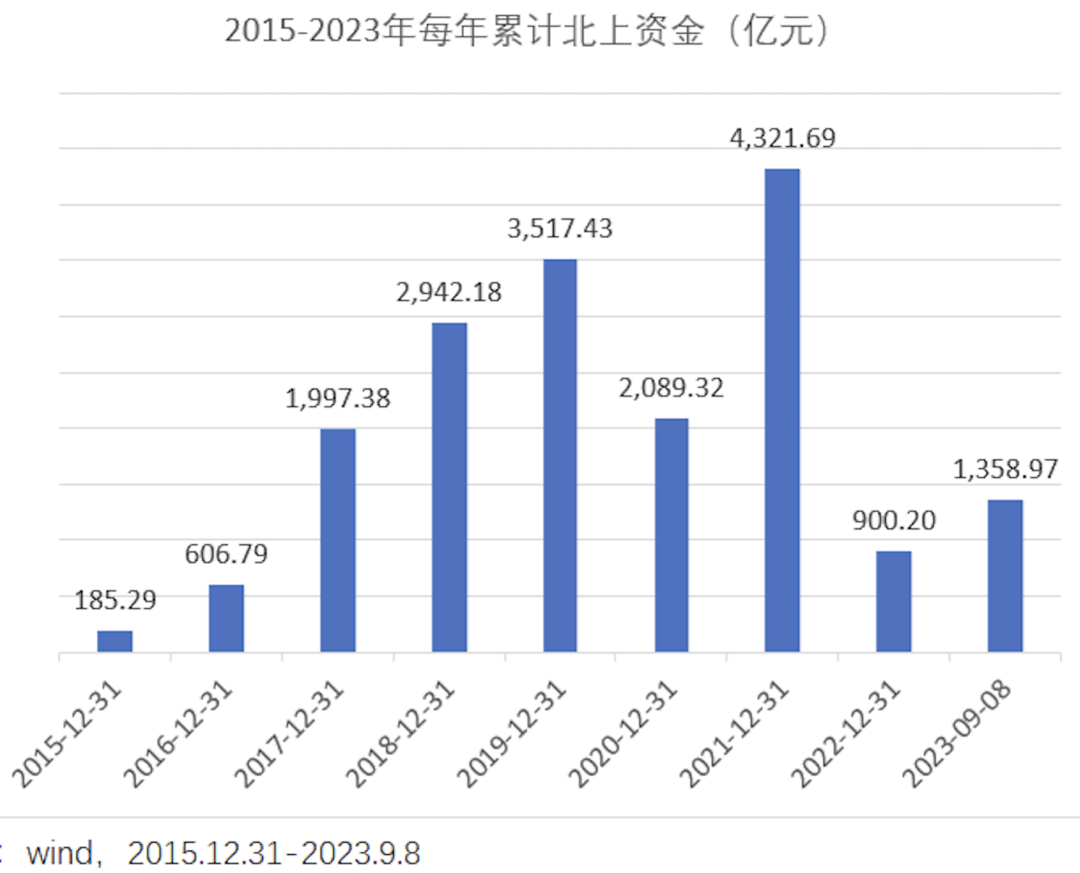

自2014年11月“陆股通”通道正式开通,近9年的时间里“陆股通”成为了外资投资中国A股的主要渠道,被称为“北向资金”的外资借此持续流入中国市场。

从下图可以看到,自开通以来,北向资金一直保持年度净流入,哪怕是经过8月份的阶段大幅流出,今年依然是净流入状态。

从累计净流入资金曲线看,每次阶段性的大幅流出,不过是长期向上趋势中的一个小波澜。

当然,历史不代表未来,对于外资的长期流动趋势,还需要我们未来继续观察。

四、如何应对?

每个市场的参与者都有自己的约束条件和投资目标,不同类型的投资者之间参考意义并不大。

站在外资的角度,考虑资本自由流通、本土机会成本、汇率风险、地缘政治风险后,A股对于他们来说自然是可有可无的边缘性资产。

但对于我们国内投资者而言,人民币资产始终是我们资产配置的核心,而A股又是能提供长期更高回报可能性的地方,因此对我们是配多配少的问题。

在年初外资大幅流入时,我们并不鼓励大家因此乐观,同样现在外资阶段流出,我们也不建议大家因此悲观。

其实不仅是外资,包括内资机构的行为、某个投资大师、某个大V的行为,都不应该成为我们看待市场及投资操作的唯一理由。

从经典价值投资理论的角度,股票的价值取决于企业未来自由现金流的折现,市场其他参与者只不过是情绪不稳定的“市场先生”,可以被利用,但不应被牵着鼻子走。

相比外资行为,或许我们当下考虑资产配置时,更应关注的是基本面的复苏进程、资产的性价比、自己的风险承受能力和偏好等更本源的问题。

站在当下,长钱该怎么配,稳钱活钱又有哪些推荐?扫描下方二维码选择你的专属方案——

风险提示(滑动查看)

2023-09-12 09: 40

2023-09-12 09: 39

2023-09-12 09: 39

2023-09-12 09: 37

2023-09-12 09: 37

2023-09-11 19: 33