继上周五3000点失守后,今日悲观再度情绪蔓延。市场仿佛失去了理智,各大板块惯性下挫,开始恐慌性地“多杀多”。这是挖掘基人生中第N次参与3000点保卫战,看着全绿的账户,红了的只有眼眶……”

我们之前一直说,A股正处于磨底时间阶段,反弹也难以一蹴而就。而历史上A股在每一轮走出低谷前的,都伴随着市场的来回反复、方向莫辨。

磨底时刻,最是难熬。在没有行情的时候,我们应该如何应对呢?

01

投资,大部分时间其实是在等

短期的行情变化猝不及防,没有规律可言。事实上,A股在在过往的大部分时间里,都是没有行情的弱势,基金和股票的快速上涨只存在于较短的时间段,带来的回报向来是非线性的。所以有一句老话叫做:投资要用80%的时间布局、20%的时间收获。

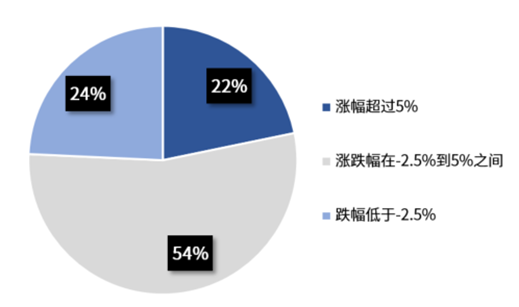

回溯2004年以来万得偏股混合型基金指数的月度表现,从概率上看:

——只有在占比22%的月份里,偏股混合型基金指数的月度涨幅能超过5%,可以让投资者体验到行情的“高光”,在其余78%的月份中,基金似乎都处于没有什么赚钱效应的弱市;

——此外,行为金融学研究发现,由于“损失厌恶心理”的存在,损失带来的痛苦程度大约是同等盈利带来的快乐感受值的2倍,于是在占比24%的月份中,投资者还会因为指数跌幅超过2.5%,承受到几乎能把快乐都“抵消”掉的痛苦。

万得全A指数近20年月度涨跌幅分布

(数据来源:Wind,统计偏股混合型基金指数自2004年1月至2023年9月共计239个月的月度涨跌幅分布情况;其中,52个月份月涨跌幅超过5%,占比22%;129个月份月涨跌幅在-2.5%到5%之间,占比54%;58个月份月涨跌幅低于-2.5%,占比24%。)

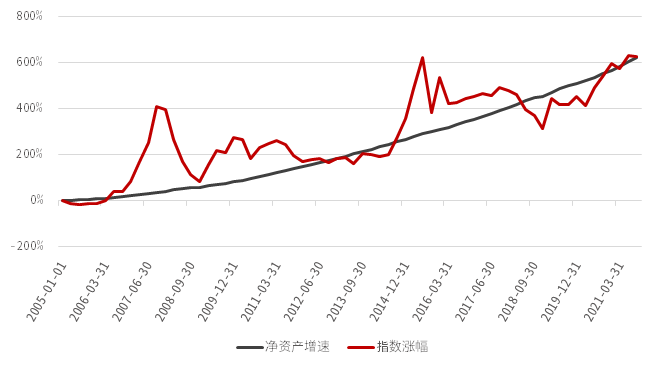

但是,过程的起伏并不能影响优质资产价格长期向上的趋势,无论中间经历了多少波折,投资者的心情又如何在极度乐观和极度悲观中循环往复,最终的结果是:

万得偏股混合型基金指数累计上涨超7倍,年化收益率接近12%,相较市场整体实现了显著的超额收益。(数据来源:Wind,2023-10-20)

但当我们打开走势图会发现,可以称之为单边上涨的行情仅有三轮,分别是2005年12月-2007年10月、2014年5月-2015年5月、2019年1月-2021年1月,合计仅占到这近20年的25%,再度验证了投资中的“二八法则”。

图:万得偏股混合型基金指数走势图

(数据来源:Wind)

那么,剔除这25%的上涨时间之外,偏股混合型基金指数又在做什么呢?是震荡。有时是下跌回调,有时是来回拉锯震荡。

很多时候投资者的目光总聚焦在大涨的右侧,却忽略了左侧的布局、坚守才是因和源。回头看,那些蛰伏的“漫长的季节”,那些深感“危机四伏”的谷底,才是最适合布局的播种期。

也正是由于“非线性”的存在,基金往往能够在20%的有效上涨时间赚回大部分的钱。这样一击即中的机会,值得蛰伏等待。

还是那句话,阶段性的耕耘不见收获的确令人沮丧,但就像用锤子敲打蕴藏宝藏的石头,离开了前99次看似毫无回报的努力作为铺垫,也不会在第100次敲打后终于见到石头迸裂,收获无价之宝。

02

每次下跌,都是一次复盘的机会

不情绪化、保持冷静理智,是做出正确判断的前提。面对垃圾时间,不妨先进行复盘,构建起属于自己的心理安全边际,有时候心理上的溃败往往让你倒在黎明之前。

「投资的钱有急用吗?能长时间持有吗?」

「审视自己的仓位管理,亏损在能承受范围内吗?」

「持有的基金是长期看好的方向吗?」……

在进行投资决策之前,我们必须优先考虑自己的风险偏好以及资金是否有急用,如果钱另有他用或者想要追求更稳健的投资风格,就可以适度卖出,或者把一部分仓位转换为偏稳健型的基金,比如货基、债基、同业存单等,让账户波动更为可控。

但如果你的风险偏好和资金投资期限没有发生变化,那么当前的盈亏不应当成为交易手中资产的衡量标准。

真正决定是否应该买入/卖出的,是资产目前的价格是否合理。如下图所示,尽管情绪的钟摆总是在“极度乐观”和“极度悲观”中来回震荡,使得万得全A指数总是在波动之中,但从长期来看,指数的走势总是与净资产的增速高度相关,总会回归到正常的主线上来。

数据来源:Wind,中信证券

数据来源:Wind,中信证券

即便我们都知道,“价格明显低于价值”对应着良好的布局时机,但敢于在市场的“垃圾时间”坚守,是一件典型的知易行难的事情,需要良好的风险承受能力、长期持有的预期和坚守的信念。

而这些特质注定只属于那些能战胜市场的投资者,所以他们才总是能从容地识破市场的情绪波动,并利用人们的恐慌与贪婪赚钱,而新手却常常被情绪带跑,无奈交出筹码,倒在反转的黎明前。

股市在低位的走势的确有些类似于“上战场赤身肉搏”,都充满了人性的煎熬,也都需要等待。如果能在低位保持勇气、认定一个优质但已经低估的标的坚持到最后,相信最终被击败的必然是那些已经“砸无可砸”的空头。

03

垃圾时间,熬过去便见曙光

每当市场没有行情时,总有一些人说“不想参与了”“永远离开市场”。但当下一次上涨行情再次来临,谁又能够真正地置身事外?而如果总是这般随波逐流,跌了就恐慌,涨了就追高,就逃离不了“高买低卖”的循环。

面对A股的“垃圾时间”,坚定信心、着眼长期,才是投资致胜的核心和关键。上证指数的3000点其实和其他点位一样,并没有太多实质的意义,但却是不少投资人相当重视的心理关口,也不难理解市场的悲观言论不断发酵。

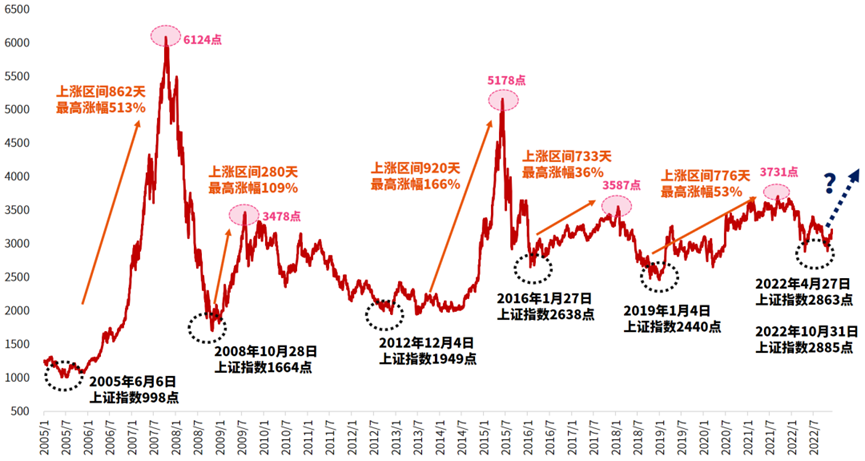

从2008年6月12日上证指数收盘首次跌破3000点开始,“3000点保卫战”前前后后打了超过15年,每次都经过了一定的拉锯,身处其间的投资者心情自然经历了跌宕起伏。

但信心不灭,绝处也可逢生,虽然过程可能较为曲折、复杂,但行情总是在绝望中被点燃,“3000点保卫战”最终都取得了胜利。

而且从下图来看,沪指从3000点又回到3000点,仿佛涨了个寂寞,但偏股混合型基金已经重拾升势,毅然向前——如果在沪指跌破3000点之日“抄底”偏股混合型基金指数,取得正收益的比例高达89%。

(来源:Wind,指数历史走势不预示未来表现,不代表基金产品业绩)

虽然大家经常抱怨A股总是在3000多点徘徊,当然这跟指数本身编制的方法以及不断消化估值的过程有关。但这更是说明,既然在“徘徊”,那么3000点下方的A股在长期决不会把你套牢。

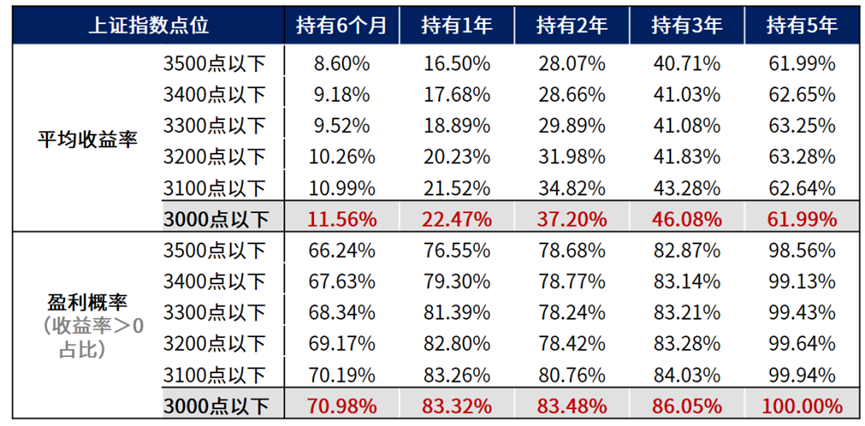

回测过去15年间万得偏股混合型基金指数的表现:

(数据来源:Wind,数据区间:2007.01.01-2022.09.30,计算方法:统计上证指数对应点位以下,持有万得偏股混合型基金指数(885001.WI)6个月、1年、2年、3年、5年的收益分布水平。指数历史业绩不预示未来表现,不代表基金产品收益)

在3000点以下买入万得偏股混合型基金指数:

持有6个月、1年、3年、5年的平均收益率分别为11.56%、22.47%、46.08%和61.99%;

持有6个月、1年、3年取得正收益的占比为70.98%、83.32%和86.05%,如果将持有期拉长至5年,则取得正收益的比例上升至100%!

市场的底部,投资者总会经历信心缺失甚至万念俱灰,因此也不难理解,为何下跌的尾声市场总是无视利好、惯性下挫。但历史一次次向我们证明,3000点以下的A股,大概率只输时间不输钱。

老基民挖掘基见证过牛市的花团锦簇,也熬过了熊市的寂静无声,这一路走来变化总在出现。情绪会变、人心会变,不变的是,没有只涨不跌的股票,也没有只跌不涨的行情,牛熊切换总会像日月交替一样周而复始的出现。从过往A股的5轮牛熊周期来看,呈现的规律是大约三到四年一个周期。

(来源:Wind,指数历史走势不预示未来表现,不代表基金产品业绩)

回过头来看当下的市场,前一轮牛市的周期开启的时间是2019年1月,现在已经四年有余,即便那个“V型反转”的市场底难以精准预判,但我们有充分理由认为,当前已经接近这轮下跌周期的尾声了。

当前国内经济压力最大的时刻已经过去,经济持续回暖的态势逐月巩固。复苏曙光在前,中期大势乐观,我们要做的只是多一份耐心,共同度过黎明前最后的黑暗。

正如逆向投资大师约翰·邓普顿所说,应该要“在危机中选择时机”,因为当所有人都感到悲观的时候,市场进一步崩溃的可能性是很小的。“恐慌和危机给卖家造成强大压力,却为发现低价股创造了良机。如果你能在其他人都夺门而逃的时候岿然不动,好股票就会轻松地落入你的手中”。

共勉!

风险提示

2023-10-23 21: 38

2023-10-23 21: 37

2023-10-23 21: 37

2023-10-23 15: 35

2023-10-23 15: 35

2023-10-23 15: 35