在沪指惯性下挫创下年内新低后,昨日的市场一片愁云惨淡,挖掘基偷偷潜入的股民、基民交流群一片沉寂,连那些时不时吐槽两句的老面孔也缄默了诉说。

历史的规律又一次得到验证,市场触底的特征果然不是抱怨更不是愤怒,而是彻底失落之后的沉默。

但随后,群里突然发来一则重磅消息,“国家队”又出手了!

中央汇金投资有限责任公司公告称,中央汇金公司当日买入交易型开放式指数基金(ETF),并将在未来继续增持。

挖掘基“垂死病中惊坐起”,捂着受伤的账户,含泪按下了发送:挺住,我们能赢!

行情果然又从绝望中爆发,在昨日的冰点后,今天终于迎来了这场久违的“普反”。

1►

中央汇金为何再度出手?

早在10月11日中央汇金增持四大行股份的时候,我们曾经解读过,汇金是纯正的金融“国家队”,其增持国有四大行的行为是历史上知名的“救市”大招,而距离上次买入已经时隔八年。

结合市场ETF规模变动数据,以及昨日尾盘相关ETF成交量的快速放大,市场推测中央汇金本次买入近100亿规模,相比月中增持四大行的4.77亿元明显放大。并且汇金表明将在未来继续增持,按此规模推算,将为市场提供一定量增量资金。

(来源:Wind、公开信息)

——时隔仅12天之后,中央汇金为何再度出手?

主要是由于当下市场面临的核心症结——资金面可能出现的负反馈。

8月以来,关于资本市场的政策利好层出不穷,国庆节前后公布的经济金融数据也印证了我国经济持续回暖的态势逐月巩固,但市场却没有出现预想中的走势。

一边是美债收益率新高、外资大幅卖出,另一边是龙头股的下杀带动了空头情绪的宣泄,在此背景之下,三大指数重要关口接连失守,场内情绪也日益低迷。

市场为何无视利好?华泰研究认为,除了北上资金流出等问题仍待解决之外,更为重要的是,上周以来的快速下挫已经引发了一定程度的“负反馈”。

历史上的下跌尾声,往往都会出现资金面的负反馈,即“股价下跌→净值下跌→赎回→砍仓→股价继续下跌”的负向循环,最终反映为股票型基金净值下跌超过股指,以及部分资金出现无差别卖出,带来“踩踏式调整”。

(来源:华泰研究)

所以,此番汇金作为国家队的代表继续大举买入ETF,具备较为积极的意义。

其一,增量资金的流入可以缓解当下资金面可能面临“负反馈”的困境,通过释放真金白银起到“稳定器”的作用,让陷入恐慌情绪的市场重拾运行逻辑,助力止跌信号出现;

其二,相比于仅增持大型银行,直接增持指数ETF有助于改善更多股票的流动性状况,对缓和投资者情绪起到更好效果,为市场注入信心。

(来源:中金公司)

2►

“国家队”释放积极信号,

如何影响后市?

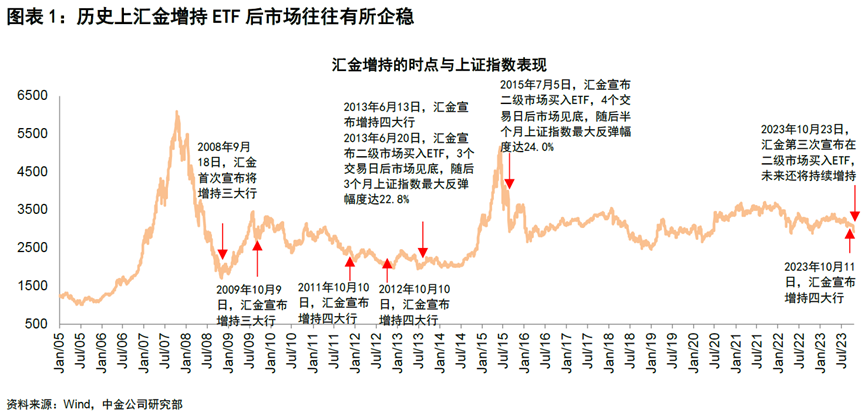

复盘历史,本轮是中央汇金第三次宣布从二级市场买入ETF,前两次都出现在短期流动性等风险下的极端下跌行情中,成为市场破局的重要信号之一。

第一次是2013年6月20日,金融业出现了大面积“钱荒”。

彼时市场已经连续下跌两年有余,市场信心低迷,又逢资金面持续紧张,同业拆借利率高达年化30%,投资者抛售A股,市场快速下跌,汇金在此之际入场稳定市场,3个交易日后市场见底,随后3个月上证指数最大反弹幅度超过22%,并从2014年起开启新一波牛市周期。

第二次是2015年7月5日,A股正在经历“疯牛”后“股灾”的煎熬。

在杠杆资金“水牛”破裂后,短期两市流动性危机下千股跌停,汇金再度入场救市,宣布从二级市场买入ETF,4个交易日后市场企稳,随后半个月上证指数最大反弹幅度达24.0%。但鉴于当时仍处于熊市初期,大量个股在“市梦率”下积累的泡沫尚未消退,因此后验看汇金入场后一段时期面临亏损,但基本也是底部区间位置,且两市随后出现风格切换,不少核心资产自此开启一轮长牛。

目前来看:

首先,本轮下跌始于2021年2月的3700点,回调超过2年半,与2013年更为相似;

其次,从市场水位线来看,主要宽基指数的估值均处于中低区域,也许绝对点位高于2013年,但也与2015年的泡沫化相去甚远。

因此,当下时点更类似于前者或介于以往两次之间,中央汇金的本轮出手有望成为A股“市场底”确立的“发令枪”。

3►

从“政策底”到“市场底”,

当前走到哪一步了?

从“政策底”到“市场底”,当前走到哪一步了?市场反转需要哪些信号?

综合券商研报,我们从去年4月和10月这两轮市场底中找到这些共同的规律。

第一,市场交投低迷。说明悲观情绪已经较为充分地兑现,情绪的弹簧已经被压缩到极致,随时准备反向回弹。去年4月见底前,两市成交萎缩到7000亿以下,整体换手率1.24%;去年10月见底前,成交额跌破7000亿,换手率更是下跌至0.79%,情绪比4月更加低迷。

第二,“大白马”闪崩、强势板块补跌。反映的是大资金被动砍仓和尽快兑现浮盈两种行为,在一定程度上说明已经“割无可割”,市场已经迎来场悲观情绪出清的后半程。去年4月见底前,茅台等白马股单日重挫5%,前期领涨的煤炭板块开始补跌;去年10月见底前,A股出现了罕见的“每天杀一只白马祭天”,各种“茅”依次大跌,茅台两个月下跌20%。

第三,市场内在逻辑不再恶化。表明前期压制市场的因素开始迎来转机。去年4月,“稳增长”政策接连发力,复工复产持续推进,A股在汽车、新能源等赛道的引领下迎来“逼空式大涨”;去年10月,政策调整预期叠加 “三箭齐发”,A股的多方势力正式吹响了反攻的号角。

回到当下:

截至上周五收盘,A股成交量已降至7300亿,换手率不足1%,回落至历史低位;

10月以来,茅宁相继遭遇杀跌,而前期强势的AI一度补跌,今日高位抱团股集体下挫,与此前经验吻合;

国内基本面已经出现改善信号,因此当下市场的核心掣肘来自美债收益率与外资流出。

值得注意的是,尽管后续仍可能大幅波动,但十年期美债收益率已从前期的高位回落,而美联储加息渐近尾声也是不争的事实。

此外,除了汇金增持,在活跃资本市场政策支持下,近期两融资金流入明显提速,基金发行也逐步转暖,同时,A股融资节奏已有所放缓,产业资本减持也降至历史低位,市场资金供需关系有望逐步改善。

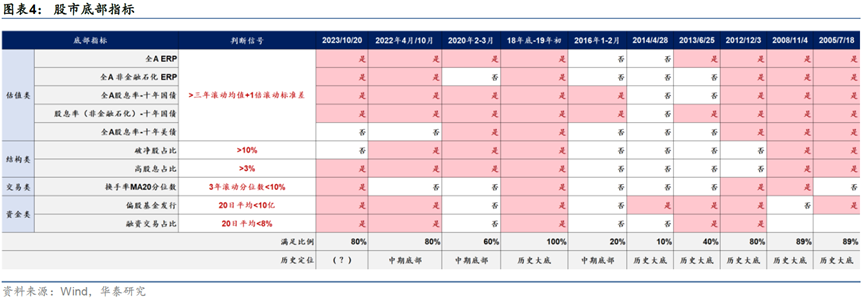

华泰研究表示,对比历史上诸次底部,分析估值+结构+交易+资金四大维度,当前的A股已经满足了上述信号中的80%,尤其是估值和资金面指标均与历史大底相似。

(来源:华泰研究)

由此可见,当下底部信号强度更甚于2013年6月和2016年1-2月。

挖掘基还是那句话,市场的运行机制有些类似于人体感知外界的方式,我们的手可能已经触及了暖流,仍然需要通过神经元传递到大脑,再经过处理和解读,才会有升腾的暖意。因此,从政策落地到市场给出回应,这中间向来存在时滞。

但作为投资者,我们切记不要低估政策对于资本市场呵护的能力和决心,不要忽视经济与市场内生的韧性,不要忽略周期底部反转的客观规律,现在中长期资金入市也逐步来了,纠结眼前的涨跌已没有必要,站在当前往后看,A股大概率已经来到拂晓时分了。

即便被诟病总是在3000点徘徊,上证指数历次的市场底部也在不断抬高。从历史经验来看,每当指数调整到长期趋势线下沿位置的时候,便大概率迎来了阶段性的底部,每轮“市场保卫战”都收获了成功。

无论是2013年的1849、2018年的2440,还是去年的2885,都满足这个规律。显然,当下的A股已经又来到了这个时刻。

图:上证指数走势vs长期趋势线

(来源:Wind,2008.8-2023.10,指数历史表现不预示未来走势)

眼前这个位置,的确无需再过于悲观。坚持投资中最朴素的哲理,相信价格回归价值的规律,时间自会予你答案。

风险提示

2023-10-24 19: 25

2023-10-24 19: 25

2023-10-24 19: 25

2023-10-24 17: 11

2023-10-24 17: 00

2023-10-24 15: 42