1

资金面回归宽松

上周,央行OMO每日逆回购到期分别为1060亿元、710亿元、1050 亿元、3440亿元、8280亿元,期间央行每日逆回购投放分别为8080亿元、5930亿元、5000亿元、4240亿元和4990亿元,全周通过逆回购合计净投放1.37万亿。

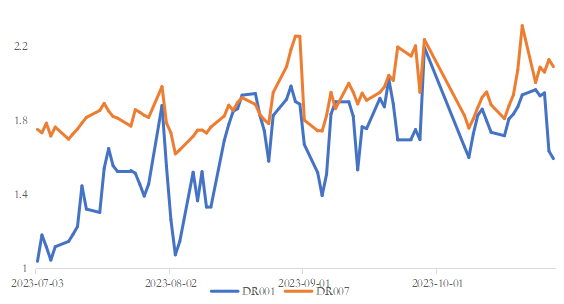

上周资金价格明显回落,DR007从前一周周五的2.31%回落至周一的2.00%,此后波动上行至周四最高点2.13%,周五回落至2.09%,全周下行22BP,上周均值2.07%,较前一周(2.00%)上行7BP。上周R007-DR007均值59BP,较前一周(34BP)有所上行。总体来看,在央行公开市场大力对冲下,银行间资金回归正常偏宽松状态。

上周资金价格明显回落

数据来源:wind,数据统计区间为20230701-20231027

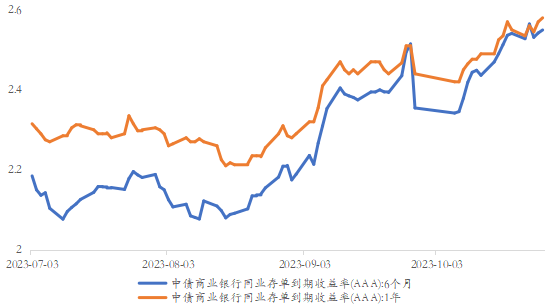

上周同业存单发行6353.2亿元,较前一周5222.1亿元增加1131.1亿元,净融资1752.1亿元。周五1年期AAA同业存单到期收益率为2.58%,较前一周周五(2.54%)上行4BP;周五半年期AAA同业存单到期收益率为2.55%,较前一周周五(2.54%)上行1bp。资金宽松的情况下,存单收益率还略有上行,这说明银行的负债压力依然存在,资金后续能否维持宽松还有待观察。

AAA同业存单到期收益率维持高位

数据来源:wind,数据统计区间为20230701-20231027

2

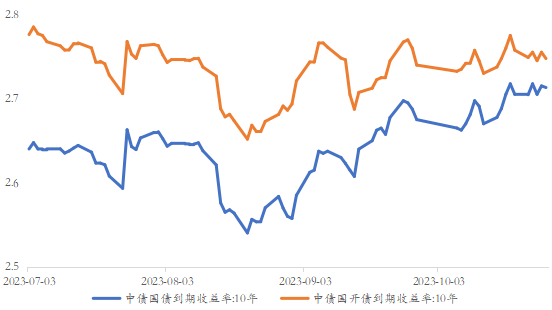

债市收益率阶段性企稳

虽然赤字率上调略超市场预期,但是在央行大额投放对冲下,资金市场全面宽松,债市阶段性企稳,10年国债和国开收益率分别上行1bp、下行1bp至2.71%、2.75%。

10年利率债收益率高位企稳

数据来源:wind,数据统计区间为20230701-20231027

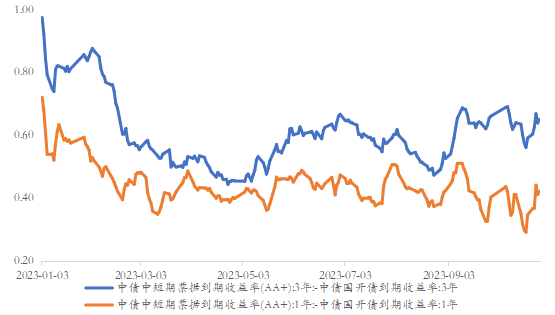

上周信用债收益率走势平稳,其中高评级短久期品种略有上行,而利率债相对更强势,导致全周信用利差有所走阔。

中短端信用利差走阔

数据来源:wind,数据统计区间为20230101-20231027

3

可转债

在赤字率提升、经济数据持续恢复和资金面回归宽松等利好刺激下,大盘触底回升,其中上证周涨幅1.16%,创业板指周涨幅1.74%,行业上分化较大,办公用品、水务、软饮料和生物科技等行业涨幅居前,电信、建材、日用化工和煤炭等行业跌幅居前。

中证转债指数上周涨1.44%,整体溢价率有所回升,市场情绪明显回暖。转债行业普涨,日常消费、可选消费表现较好。从不同维度来看,中低等级、中高价、中小盘转债涨幅较大。个券涨多跌少,在545只可交易转债中,502只上涨,43只下跌。

策略思考

上周债券市场担忧的赤字上调终于官宣,权益市场也随之触底反弹,理论上上周债市利空不少,但是长债收益率没有继续上行,反而出现了阶段性冲高回落的走势。

我们理解为在经过一段时间和一定幅度的调整,债市拥挤度已经明显下降,机构资产负债结构相对两个月前市场高点的时候已经较为健康,短期国债增发这种大级别利空的落地反而催化了一波交易行情。

从短期维度看,市场最关注的“年内会否有特别国债”已经靴子落地,未来我们要重点关注的是货币政策能否保持宽松。从上周央行的操作意图来看,我们倾向于认为未来央行公开市场操作大概率还是呵护为主,在经济基本面没有明显起色之前,资金面不太可能长时间紧张,假设后续因国债(或地方债)供给和资金阶段性紧张再次带来长债的波动,那将可能是很好的交易性机会。

从中期维度看,中国经济大概率处于库存周期的底部区间,但是周期何时起来和起来的弹性如何存在不确定性,美国库存周期预计要到明年二季度才能见底,所以不用太担心经济大幅反转对债市带来的利空。跟去年底在极度悲观情绪下的防疫+地产双放松的政策相比,本次稳增长的政策对经济基本面和预期带来的影响没有那么大。从交易层面看,目前债市拥挤度明显好于去年底水平,负反馈概率较小。

综上,我们认为本轮债市调整级别应该小于去年底那一波,参照历史上类似阶段,本轮债市的下跌最明显的阶段可能已经过去,未来1-2个月,随着供给冲击的逐渐缓解,债市将有望逐渐进入较好的配置区间。

2023-10-30 18: 23

2023-10-30 17: 32

2023-10-30 16: 56

2023-10-30 16: 01

2023-10-30 16: 01

2023-10-30 16: 01