◇

第一年、第二年、第三年,市场经过长时间的下跌,各类资产价格都到了阶段性底部,随着新一轮周期脚步渐近,一些变化接二连三出现,当下是否为权益基金的较好“买点”开始被讨论。

要是时间能够回到三年前,挖掘基不需要写这篇文章,聚光灯下,基金的赚钱效应被每一位投资者所看到,基于对前期表现的“线性外推”,进场的人纷至沓来,一批接着一批。

回想20年末,一篇文章《有一种幸福叫“基民”》走红网络,的确是高光的一年,恰逢A股牛市,又抓住了消费、医药、科技等领域的机遇,“炒股不如买基金”的热潮在这一年持续上演。

不如人意的是,21年的春节后,伴随着核心资产的“去泡沫”,不少基民在希望和失望的交错中开始了亏钱的记忆,时至今日偏股混合型基金指数期间最大回撤超30%。(数据来源:Wind)

转眼就快三年了,现在想来,思维使然,有些风险在当时没有被看到。今天,或许基于近因效应和对回报的“线性外推”,你对基金态度悲观。同样,你又一次没有看到的,或许是你应该看到的。

那些在当前买基金的人,看到了什么?

#看到了什么

-10%,一条边界

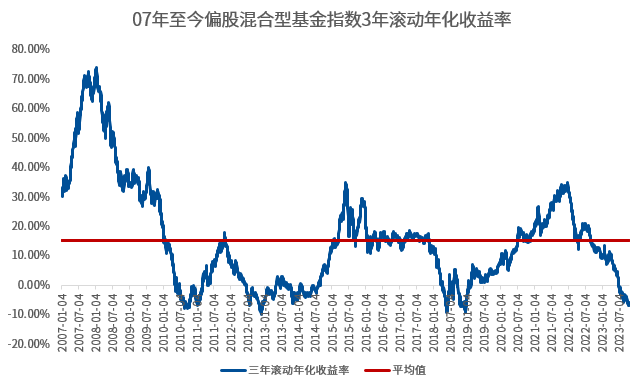

自有数据以来的2007年开始,偏股混合型基金指数(代码:885001.WI,基本能够表征国内偏股混合型基金的整体表现)3年滚动年化收益率围绕15.51%的均值牛熊波动,成为居民财富管理的重要工具。

当前,走过近一两年来的市场下行周期,偏股混合型基3年滚动年化收益率逐渐触及下沿,当前值为-6.08%,比过去十七年间96%的时间都要低。(数据来源:Wind,截至2023-10-31)

数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),万得偏股混合型基金指数基日为2003-12-31,3年滚动年化收益数据从2007年开始,截至2023-10-31,过往数据不预示未来表现。

过往来看,赚钱效应最差的时候,偏股混合型基3年滚动年化收益率也从来没有低于过-10%,即便是12年底、18年底、18年中这几个最为难熬的时段,数据看来也都没有向下击破。

而现在,假设万得偏股混合型基金指数保持当前点位不涨不跌(8837.59点)进行测算,到今年12月中旬,3年滚动年化收益率就将低于-10%,如果点位进一步下跌,这个时间可能还会提前。(数据来源:Wind,统计时间为2023-10-31)

倘若历史经验有效,那么这一次,大概率是真的快要到底了。或许一片萧瑟的当下,会是未来只能怀念的前夕,到了彼时,你会庆幸走过还是后悔错过?

#看到了什么

基金重仓股的浮沉

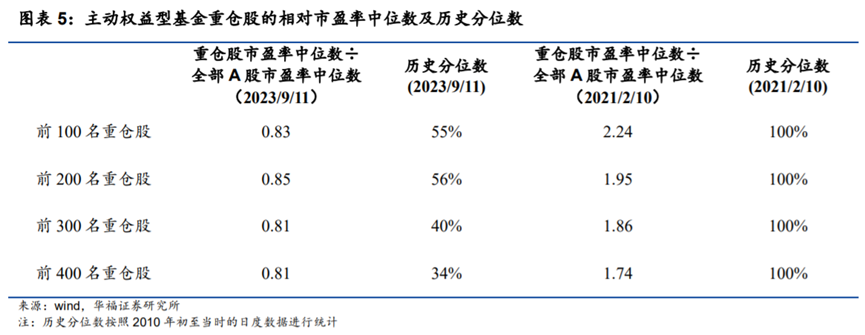

过于一致的共识推升了机构重仓股的估值。21年初卖方做了一个统计,在当时公募基金重仓的前100大个股市盈率中位数相比市场整体,甚至突破了很多年前的高点。(数据来源:国信证券)

再好的赛道和资产,涨多了就是原罪,均值回归不可避免的存在。新能源从21年11月开始调整,消费从21年2月开始调整,而医药的调整就是更久之前的事情了。(数据来源:Wind)

风雨过后,些许坦然,时至今日公募基金重仓股的相对市盈率中位数已经低于历史中枢值 ↓ 。

据卖方统计,如今前200、300、400名基金重仓股市盈率中位数相对全部A股的比值分别为0.85 倍、0.81 倍、0.81倍,从2021年初的估值大幅溢价转为估值折价,风险出现了极大的下降。(数据来源:Wind,华福证券,截至2023-9-11)

周期永远胜在最后,反向回归成为了当下的期待。如果此前因为不懂均值向下回归让你的收益得而复失,那么现在就该相信,均值向上回归会也会带来收益失而复得的机会。

至少,这一次我们可以不再背着沉重的包袱,轻装上阵了。

此外,尤其值得注意的一点是,在这三年间,万得偏股混合型基金指数持续跑赢基金重仓股指数,这表明基金经理的合理调仓,依旧产生了明显的超额收益。(数据来源:Wind,数据区间:2021-1-1至2023-10-31)

#看到了什么

人生能得几回底

这点没有疑问,跌了快两年了,不少资产甚至跌了三年了,已经是低价的筹码。

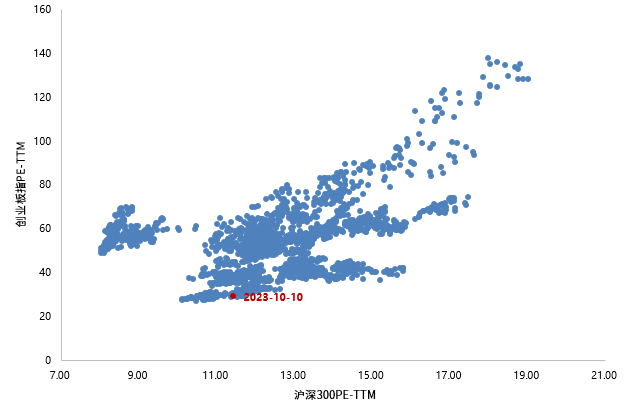

我们把代表大盘蓝筹的沪深300和代表科技成长的创业板指的估值PE-TTM放在一起来看,均比目前低的时间在历史上仅有3%。(数据来源:Wind,截至2023-10-10)

看着如浩瀚星辰般的估值点状图,你会不会不禁想要感叹:人生能得几回底,这样的相对“便宜”时刻,不知道什么时候还能再遇上。

(数据来源:Wind,截至2023-10-10)

说起“便宜”,我们再看股债性价比。衡量股债性价比的指标是风险溢价,通常指股票市场指数市盈率的倒数与十年期国债收益率的差值。指标越大,意味着此时投资权益资产的性价比越高。

截至2023年10月31日,Wind全A风险溢价为3.25%(1/市盈率(%)-中国10年国债收益率(中证)),权益市场位于相对底部位置。(数据来源:Wind,截至2023-10-31)

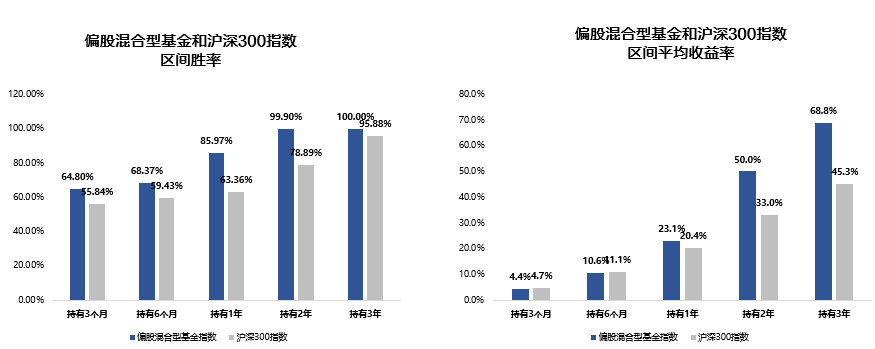

回测2009年以来在风险溢价3%以上,买入偏股混合型基金指数和沪深300指数 ↓ :

不论持有3个月、6个月还是1年均具备非常有吸引力的胜率(正收益占比)和平均收益率(平均涨幅),如果把持有期拉长至2年或者3年,投资效果更加显著优异。

数据来源:华夏基金,Wind,公开数据,测算日为2023年9月28日。偏股混合型基金指数(885001.WI)。平均胜率计算公式:日收益率大于0的天数占区间天数的比例。平均收益率计算公式:以点位区间内各个交易日为基准3个月、6个月、一年、两年、三年后相关指数的点位/计算日相关指数点位-1。以上数据仅用于历史数据分析,不作为投资建议。

#看到了什么

红了樱桃、绿了芭蕉

最后挖掘基来和大家聊聊所看到的“时间”。时间真是神奇,不言不语,却拥有强大的力量,无声无息地改变着一切。

对于大自然而言,时间之功,“红了樱桃、绿了芭蕉”;对于权益型基金而言,时间之功,能够帮助投资者获得合理的回报。

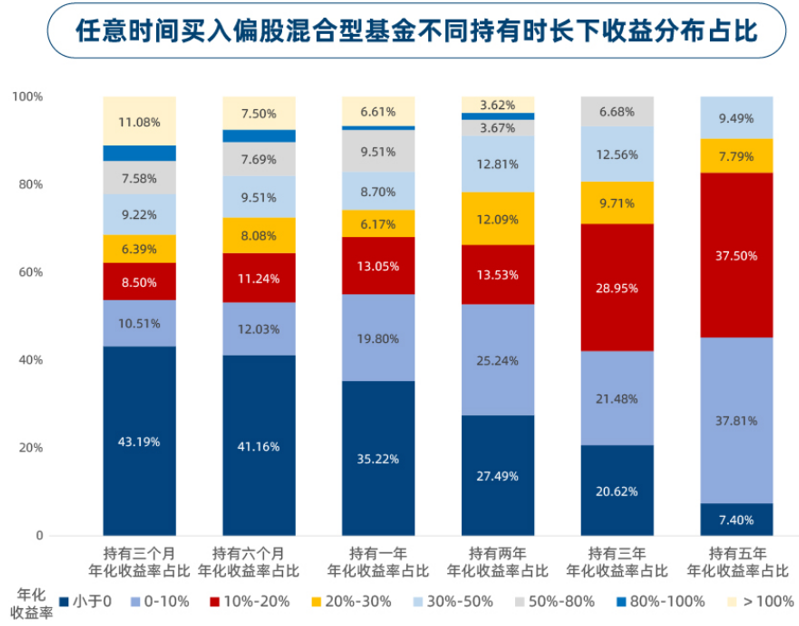

以偏股混合型基金指数为例,统计基日以来任意一天买入、不同持有时长下的年化收益率,结果显示 ↓:

持有时间越长,收益分布接近中枢均值(12.20%左右的年化收益率)的占比越高。(数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),数据区间取自指数基日2003-12-31至2023-9-22,指数过往业绩不预示未来表现)

数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),数据区间取自指数基日2003-12-31至2023-9-22,指数过往业绩不预示未来表现

如上图所示,如果只持有三个月,收益分布零散、杂乱。你可能会成为那个幸运的人,持有三个月取得翻倍的年化收益率,但也有大于四成的可能获得负收益。

但随着持有时间拉长至一年、两年、三年、五年,你所获得的收益分布将趋于平稳、合理,达到我们买基金时的最初目的,你看啊:

持有三年,收益为负的占比将降至20.62%,年化收益率介于0-10%、10%-20%之间的占比分别为21.28%、28.95%。

当持有至五年,收益为负的占比将降至7.40%,年化收益率介于0-10%、10%-20%之间的占比高达37.81%、37.50%!

一切都没什么好着急的,这便是时间的神奇之处,不确定的“悬置状态”有积沙成塔的秘密。找到了优质的资产,大胆布局,耐心持有。

时间之功,不仅能让你积累财富,更能在你实现价值的过程中,收获内心的宁静。

◇

读罢,你看到了,其实很多线索已经出现。

中国老话讲:“飘风不终朝,骤雨不终日”,意思是狂风不会整天刮,暴雨也有终止的时候。

无独有偶,西方文学作品里有句话翻译过来是这样:“最长的路也有尽头,最黑暗的夜晚也会迎接清晨” 。

大致都是讲的同样的道理,谁的日子都不会一直坏着过下去,我们永远活在周期的轮回里,旧日子正在凋落,新生活随之萌发,结束之后,又会开始。

最后说回市场。

从过去各种经验看,市场底部特征在近期基本都有了:估值底部、政策持续加码、强势股补跌、预期极低、基本面企稳…“模糊正确的时间+优质的产品”或是当前迎接新周期的最优解。

今天先说到这里,祝大家投资理财顺利~

本文的著作权归作者本人所有,未经著作权人许可,严禁转载。对非法转载者,我们保留采用法律手段追究的权利。

风险提示

2023-11-01 19: 39

2023-11-01 19: 39

2023-11-01 15: 24

2023-11-01 15: 24

2023-11-01 15: 24

2023-11-01 14: 59