核心观点:

上周债市受资金面影响,短端收益率有所承压,收益率曲线走平。前半周,OMO持续净回笼,资金维持紧均衡,短端利率下行受阻;周四大行存单发行提价,压制资金面预期,制约短端情绪。长端则是对经济数据有所钝化,周二、周四公布的进出口、通胀数据均不及预期,但当天长端利率并未有明显反应。直至周五,存单情绪有所缓和,资金面转松,市场开始预期10月信贷投放数据较弱,MLF超额续作讨论又起,当天现券利率整体下行,短端降幅大于长端。全周来看,1Y国债较上周上行1BP,10Y国债较上周下行2BP。AAA 1Y存单上行2BP至2.58%,存单的性价比持续显现。低等级城投债表现仍然亮眼,1Y期AA-城投债全周收益率下行10bp左右,个券行情更为极致,多次出现一级发行市场数十倍以上的认购倍数。

展望本周,本周一系列重要数据和央行操作将陆续发布和落地,关注可能的预期差。本周即将发布10月金融数据和经济数据,目前市场预期一般。市场的关注点还是本周的MLF投放,超额续作和降准的预期较大,但影响应该比较中性。另外,降息的预期此前也有所发酵,关注可能的预期差。

一、主要数据与事件

(一)10月出口增速降幅扩大

事件:10月,出口(以美元计价)同比下降6.4%,预期降3.1%,前值降6.2%;进口同比上升3%,预期降4.3%,前值降6.3%。

点评:(1)10月出口增速不及预期,或部分反映国际贸易格局的变化。近三个月以来,中国出口增速回升趋势不及韩国、越南,可能不能完全用海外需求放缓来解释。对俄罗斯的出口是主要的同比增速拉动增长点。(2)进口反映内需边际改善,主要是前期国内政策发力效果显现。

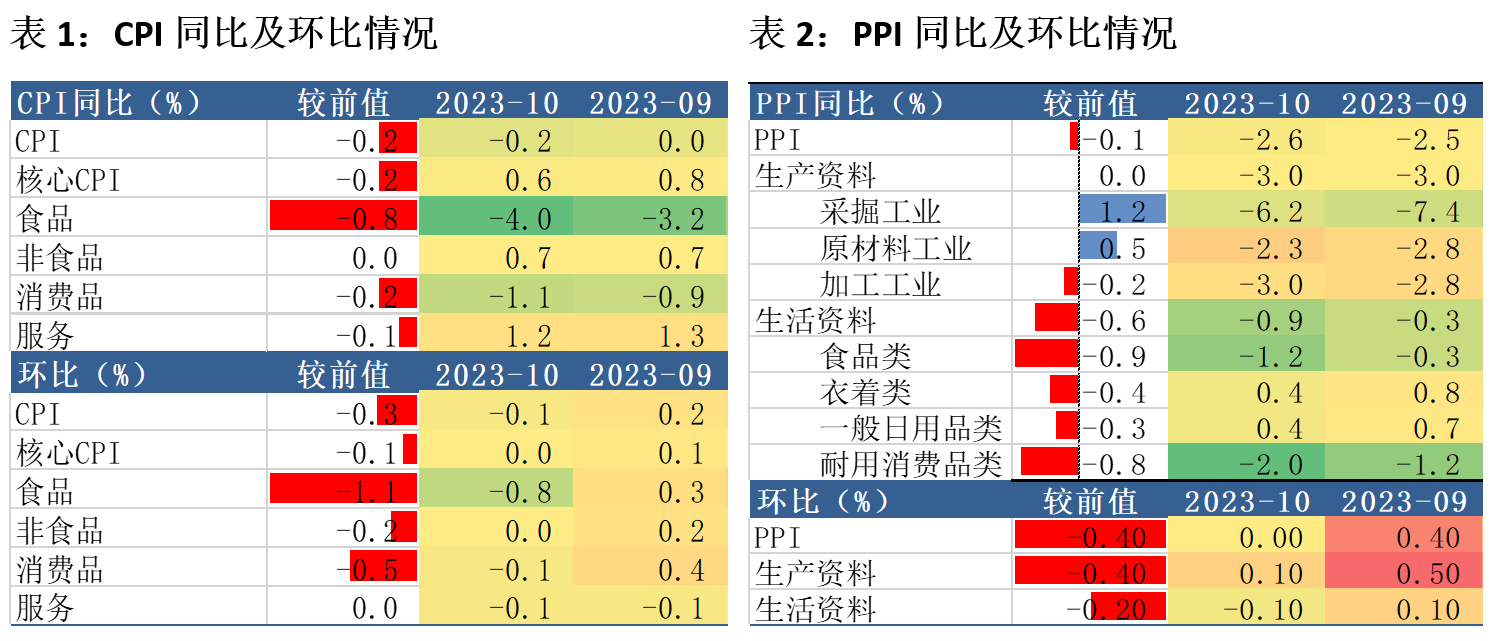

(二)CPI、PPI小幅回落

事件:10月,CPI同比-0.2%,低于预期的-0.1%,前月同比持平;环比-0.1%,前月为0.2%。PPI同比-2.6%,符合预期,前月为-2.5%;环比持平,前月为0.4%。

点评:(1)CPI同比、环比回落主要是由食品项价格下降影响。食品项中猪肉、蛋类下降明显。(2)PPI同比下降也主要受食品项影响。生产资料同比与上月持平,工业品价格上涨主要集中在上游能源和原材料领域。(3)目前经济复苏的基础还不稳固。10月制造业PMI 是49.5%,结束了连续四个月的回升态势,再次落入收缩区间,呈现出供需双弱的特点,显示经济复苏尚不稳固。

二、债券市场表现

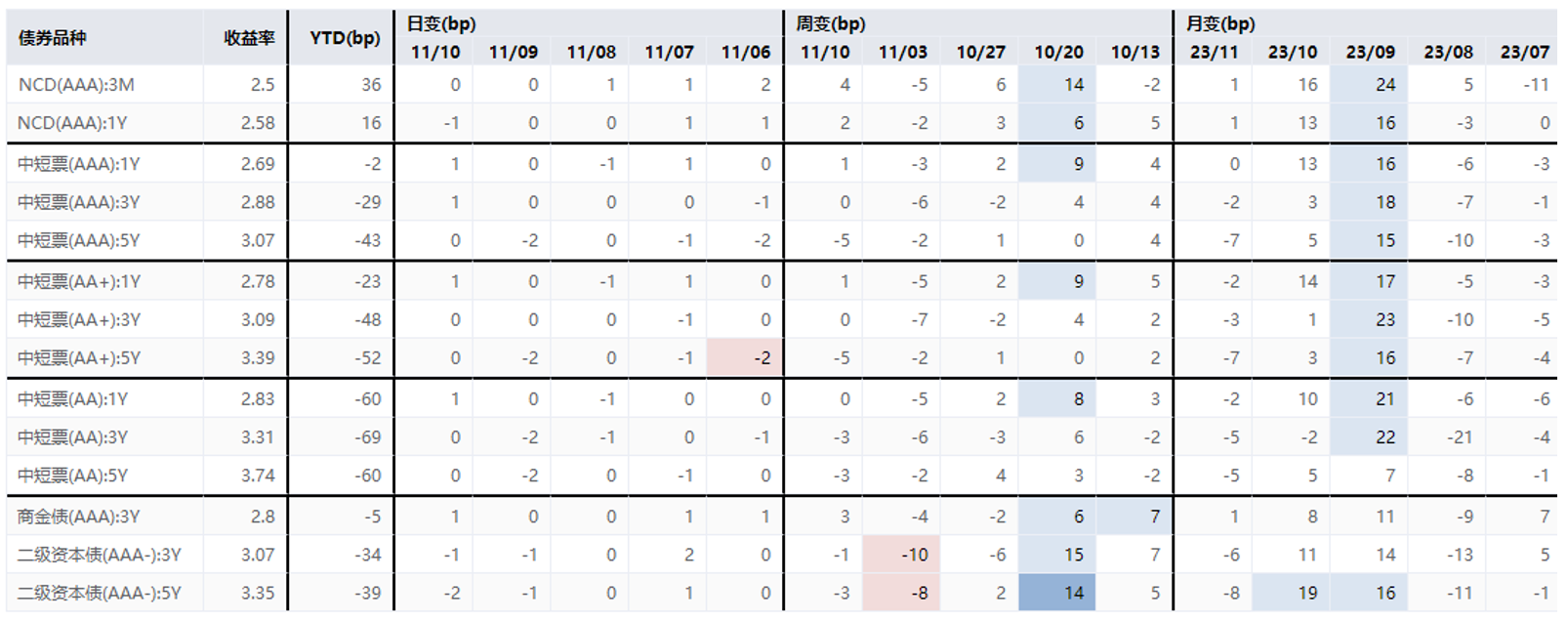

上周债市受资金面影响,短端收益率有所承压,收益率曲线走平。具体而言,周一消息面平静,资金维持均衡宽松,但CD价格依然维持高位,短端收益率变动不大。国债期货上午受权益走强影响呈现弱势,不过午后逐步修复,长端收益率小幅下行。周二,市场情绪转弱,收益率曲线平坦化上行,普遍还是对后续地方债和国债发行有所担忧。周三,央行加大逆回购净投放,市场对资金面的预期改善,同时国债招标需求较好,当天230018下行2.25bp。周四,当天发布的通胀数据偏弱,但存单提价影响债市情绪,当天230018上行0.05bp。周五,存单情绪有所缓和,资金面转松,市场开始预期10月信贷投放数据较弱,MLF超额续作小作文又起,当天现券利率整体下行,短端降幅大于长端。全周1Y国债较上周上行1BP,10Y国债较上周下行2BP。

图3:利率市场表现

图4:信用市场表现

三、系统观察

期限利差、信用利差均有所收敛,隐含税率略有上升,利率衍生品整体变化不大。

期限利差方面,上周长久期国开债表现强于短久期,期限利差总体有所收窄。从过去三年历史分位数来看,目前7Y-5Y的利差略高(66%),其他期限的利差多处在历史极低值。

图5:国开债期限利差分位数(近3年或5年)

信用利差方面,上周信用债表现稍好于利率债,信用利差进一步收窄。从过去三年历史分位数来看,目前中短期限AAA的信用利差大致处于50%的历史分位,中短期限AA+的信用利差分位数稍高(60%)。

图6:AAA及AA+信用利差分位

隐含税率方面,上周国开债表现弱于国债,隐含税率有所上升,国开债安全边际有所上升。目前,大部分期限的隐含税率均处于历史极低位置,1Y国开债的隐含税率较为突出(83%历史分位)。

图7:隐含税率

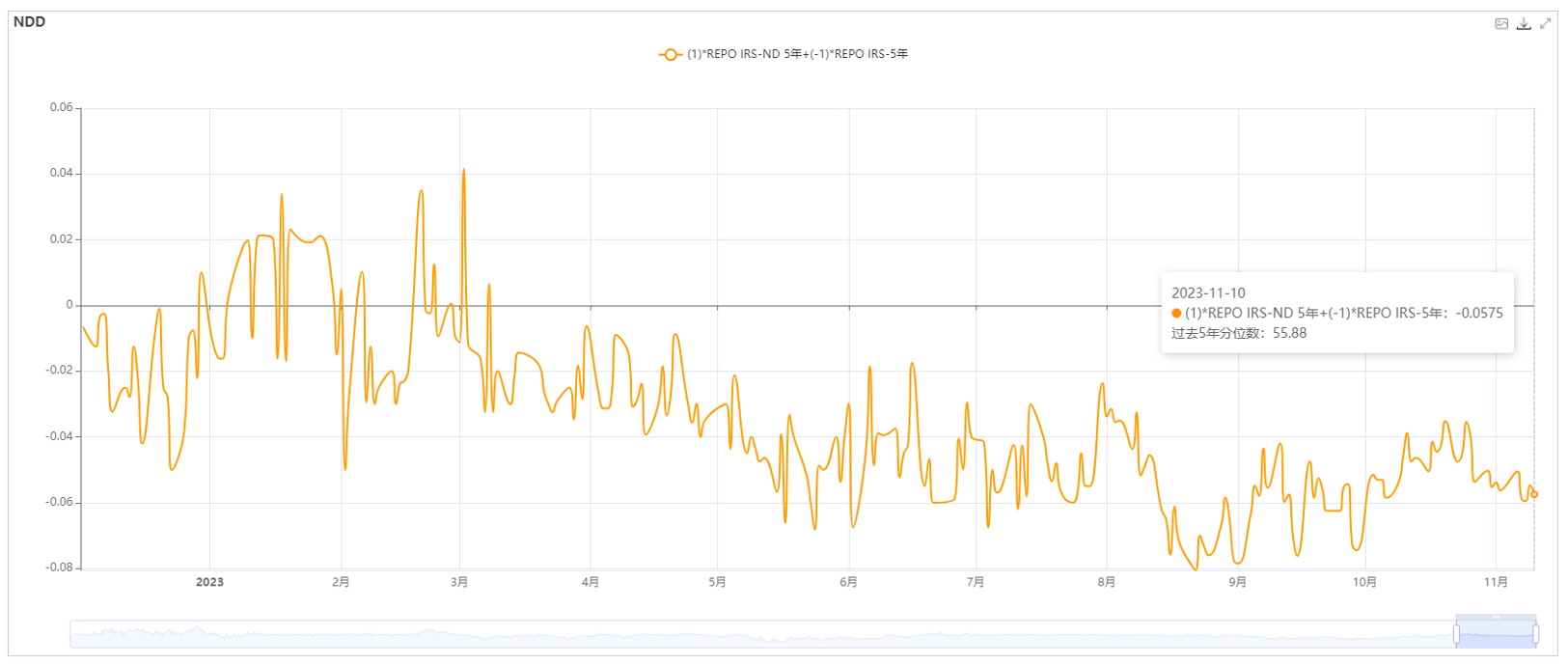

衍生品方面,NDD收在-5.75BP,Bond swap国债5Y收在8.81BP,均较前一周变化不大。

图8:NDD 5Y

图9:国开/国债Bondswap

四、策略信号

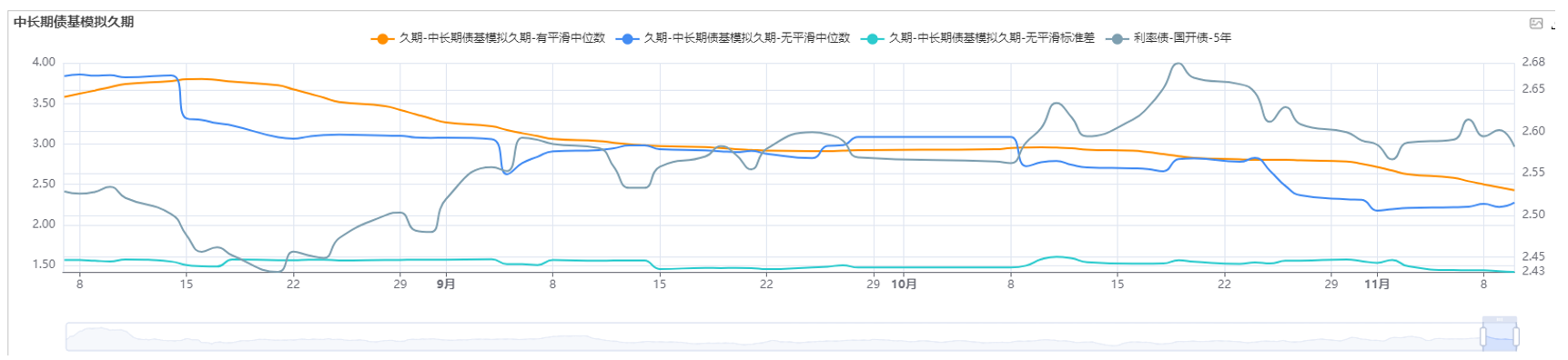

平滑后的中长期债基久期中位数较前周有所下降,势能水平较前周变化不大。短期、长期利率看多债市,商品、汇率引导模型维持看空,自动驾驶模型推荐1.85Y的杠杆后久期。

平滑后的中长期债基久期中位数较前周有所下降(2.58Y→2.43Y)。

图10:市场久期中位数水平

势能角度来看,上周债券收益率和资金价格变化均较小,所以势能水平整体较上周变化不大(仅上行1BP)。

图11:势能水平

动能角度来看,利率引导策略模型看多债市,商品、汇率引导模型维持看空。自动驾驶模型推荐1.85Y的杠杆后久期。

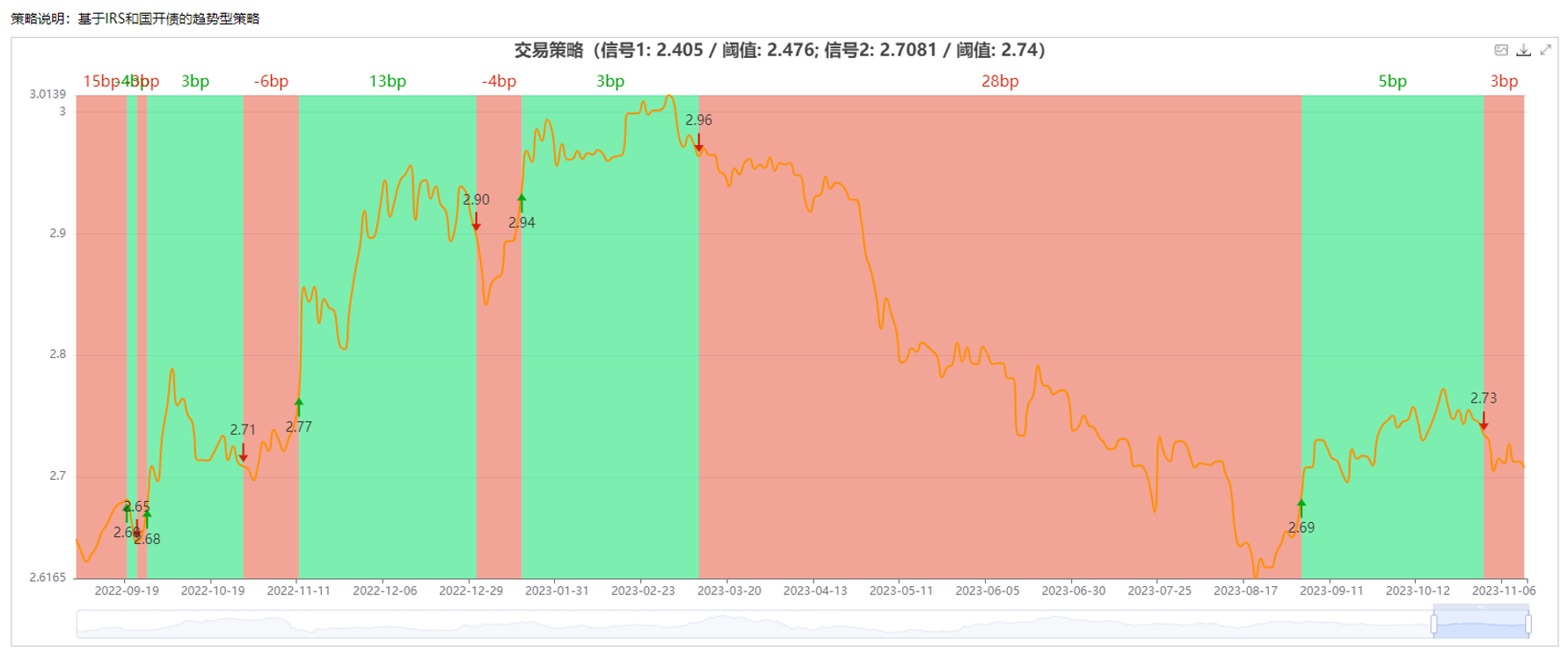

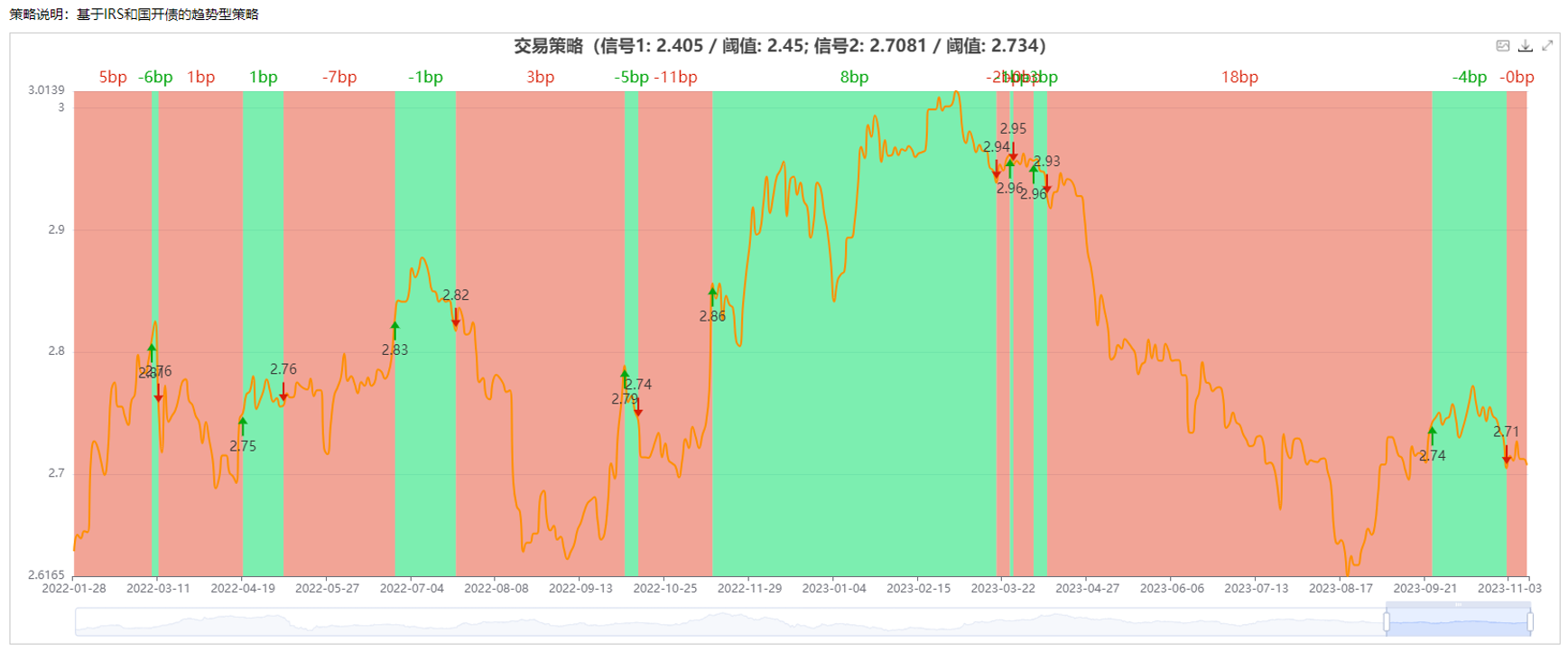

图12:利率引导模型(短期-10Y国开)

图13:利率引导模型(长期-10Y国开)

图14:汇率引导策略

图15:商品引导策略

图16:自动驾驶

五、本周关注

1. 10月金融、经济数据;

2. MLF到期续作情况;

3. 税期资金面情况;

4. 美国通胀数据。

文中数据来源:浙商基金,wind,时间截至2023年11月12日。

滑动查看完整风险提示

2023-11-14 17: 03

2023-11-14 17: 02

2023-11-13 17: 15

2023-11-13 17: 15

2023-11-13 17: 15

2023-11-13 17: 14