有人说:指数+中小盘,算是时下突出的投资主线。如果再加上点科技创新,那就更对味了。

这么说来,科创100算是集齐了三颗龙珠。10月23日市场底部反弹以来,科创100涨幅达到10.53%,领涨宽基,空气中满是跃跃欲试的味道。(数据来源:Wind,截至2023-11-14)

01 东风解冻

新周期过一个路口

人心一直在等待底部的这波向上行情,历经近两年的“兵荒马乱”,A股此役,转眼就打到了现在。

“北风卷地百草折”,这两年A股日子不好过,三大宽基指数上证指数、深证成指、创业板指的区间最大回撤一度达20.54%、36.27%、42.66%,对于成长股投资者而言,更是一段艰难的岁月。(数据来源:Wind,截至2023-11-13)

这场熊市中我们经历了迅疾的下跌,也经历了底部反复的打磨。

到了现在,风险释放的有多充分呢?当前A股股债收益比(全部A股股息率/10年期国债收益率)为0.84,处05年以来从高到低0%分位,大多数行业都被低估。(来源:海通证券,截至2023-11-4)

最长的路也有尽头,终于,8月底始,从活跃资本市场重磅政策“四箭齐发”,再到房地产政策优化“组合拳”落地,我们在最深的绝望中迎来了政策底。

走过牛熊我们会知道,市场下跌之后要企稳回升,通常要经历三个底:政策底、市场底和经济底,呈现政策发力、市场触底、经济反弹的走势规律。

A股历史上的政策底-市场底

(数据来源:Wind,野村东方国际证券)

一旦市场底到来,伴随着大盘的企稳回升,大指数向上突破、屡上台阶,趋势性的贝塔行情都不会缺席。以万得全A为例,过往五次底部反转后上涨平均可持续2~3年,平均涨幅为224.84%。(数据来源:Wind)

再往近处看,转眼已至岁末,躁动行情被市场热议。挖掘基月初就说了:

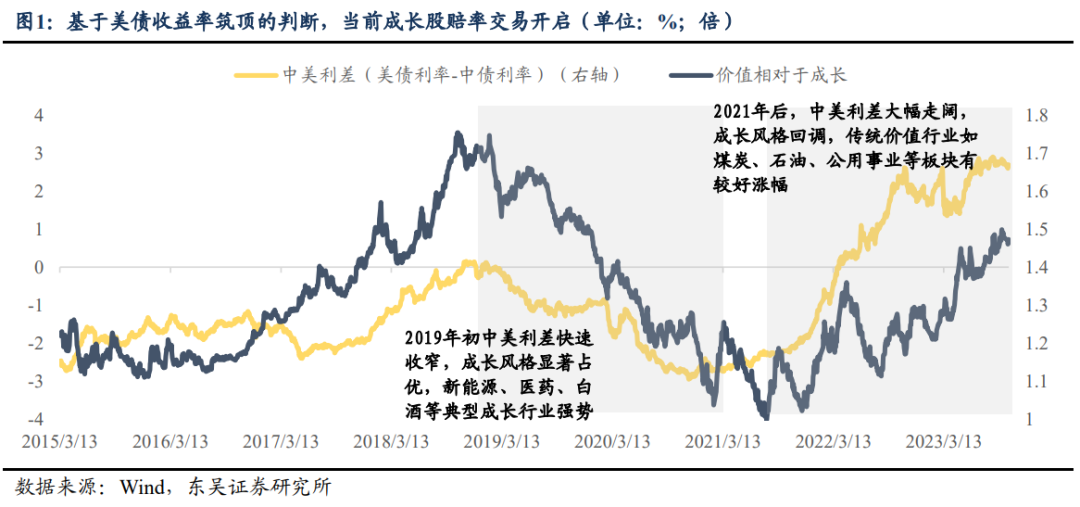

当前宏微观基本面逐渐修复,国内重要会议和政策助于缓解市场中长期担忧;美债利率回落和中美关系阶段性改善有望提升A股流动性和风险偏好;分子+分母端利好齐聚或将推动10月底以来的A股上涨行情持续展开。

尤其是对于成长股而言,美国10月CPI的超预期降温与美债收益率的下跌无疑带来了巨大利好。

风已起,势已立,风继续吹,春水东流,等待新周期过一个路口。

02 科创100

风口上一把锋利的矛

新周期的十字路口,如果找寻一个高弹性、高贝塔的工具,那么科创100似乎确是风口上一把锋利的矛。

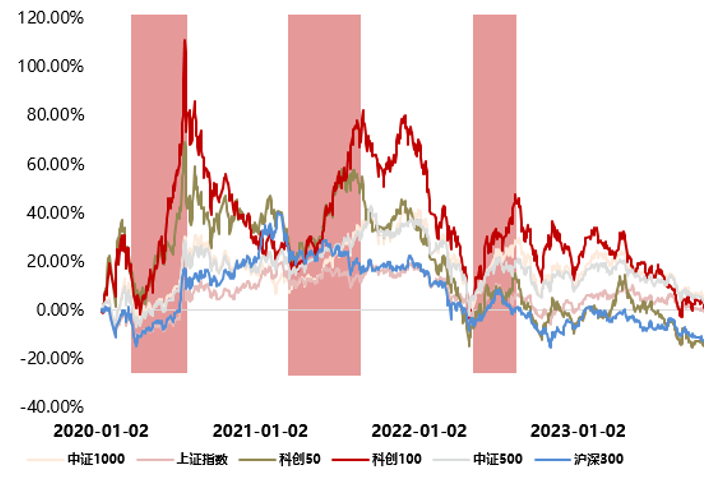

由于具备高弹性、高贝塔属性,从历史上看,成长风格明显的科创板在指数探底、情绪恐慌时往往出现快速下跌,然而当指数回升、情绪修复时向上弹性也同样明显。

而科创100选取的是科创50样本以外的100只市值中等流动性较好的股票为样本,平均市值百亿左右,定位科创板第一只,也是唯一一只中小成长指数,风格新锐。

集齐了“指数+小盘+科技创新”三颗龙珠的科创100,成为了新周期路口不少资金的首选 ↓ 。

在权益基金销售尚显清冷的当下,多只跟踪科创100指数的ETF份额逆势增长,似乎是底部阶段资金布局的心照不宣。

资金心照不宣的底气来源于哪里呢?

其一,新锐成长的内核催生了更强的反转弹性。

作为科创板第一只,也是目前唯一一只中小盘风格指数,科创100聚焦高成长科创黑马,捕捉新锐潜力与成长机会,成份股中83只流通市值都在200亿元以下,200亿以下流通市值权重占比约为79.04%,成长风格较为极致。(数据来源:Wind,2023.09.30)

因而复盘过往三轮科创行情,科创100涨幅远超中证500、中证1000等主要成长性指数,体现更突出的成长与上涨弹性。

科创100弹性更佳

数据来源:Wind,2023.09.30。上证科创板100指数于2023年08月07日发布,基期为2019年12月31日,2020-2022完整年度涨跌幅为:30.28%、31.64% 、-31.26%

其二,具备突出的科技创新特征,对科创板具有较好的代表性。

科创板定位于吸引符合国家战略、突破关键核心技术、市场认可度高的科技创新企业挂牌上市,上市公司的科创属性突出,这在科创100指数的行业分布中有充分体现。

科创100行业分布均衡多元,根据申万一级行业分类,科创100指数中医药生物、电力设备、电子和机械设备行业权重占比分别达到30.56%、17.94%、18.63%和10.90%,进一步细分,权重占比靠前的二级行业分别为半导体、医疗器械、电池和化学制药,新经济特征显著。

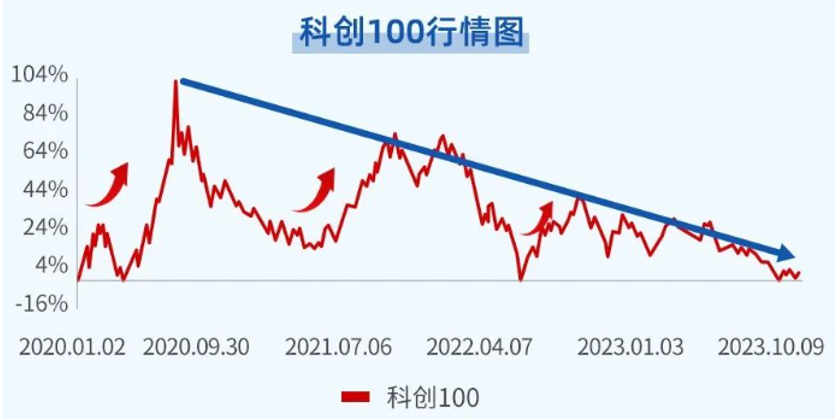

其三,调整更为充分,科创100投资胜率、赔率俱高。

根据方正证券的研究结果,底部反转初期市场反转效应非常显著,前期跌幅最大的股票组合在底部反转初期涨幅最大,超跌往往是上涨的最大动力。

科创100指数本轮调整已超3年,尤其今年四月以来A股持续下行,市场情绪悲观,科创100指数年内跌幅达10%,再度回到历史最低位附近,极端行情催生了极端的估值,科创100 PE-TTM剔除负值为41倍,分位数仅18%。(数据来源:Wind,财通证券研究所;PE剔除亏损企业;估值的市值数据截至2023.10.31)

(数据来源:Wind,2020.1.2-2023.10.12)

而目前指数近2年一致预期盈利复合增速达到47%,远高于主要宽基指数,调整充分+高成长,投资性价比凸显。

随着电子产业周期性需求回暖、医药行业企稳回升,科创板盈利有望逐步回暖,而前期承压较大的科创100指数具备更大的反转弹性。(数据来源:Wind)

其四,研发投入更高,创新属性更强。

创新突破从哪来?加大投入搞研发。

与创业板对比,科创板块研发支出占营收比例在10%上下,而创业板研发支出占营收比例在5%附近,科创板上市公司整体研发投入更高。

与全部A股对比,近年来科创100成分股研发支出占营收比例中位水平在11%左右、远高于全部A股4%左右的水平。

03 风起科创

隐约间见时代的贝塔

无论如何,寒冷的日子总是意味着寒冷正在过去,冬日虽沉默,但勇敢的人会先开口。

无数鲜活的例子表明,或许此时正是加仓时,先知先觉的资金“最先享受世界”。

再往周期深处看,股票投资,找对阿尔法如同挖到金子,找对贝塔如同选准富矿。时势造英雄,任何阿尔法的伟大胜利,都是建立在正确的贝塔选择之上。

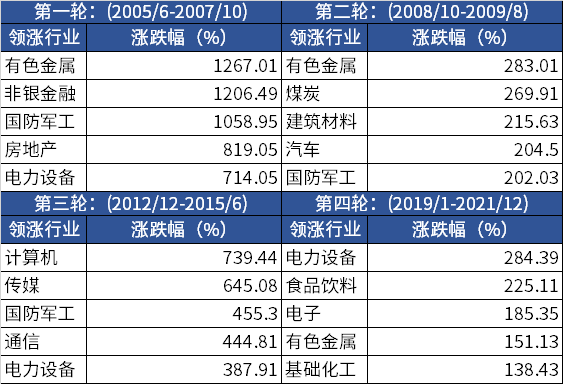

从07年工业制造时代的地产、有色、煤炭、钢铁、金融“五朵金花”,到15年移动互联网时代的TMT、互联网+,到19年消费升级逻辑演绎下长坡厚雪的白酒医药,再到20年“碳达峰、碳中和”下新能源的崛起,所有的赛道牛股都从时代的浪潮中脱颖而出。

与其说是赛道带动了A股的一轮又一轮牛市,不如说他们都是属于时代的核心资产,是时代赋予了A股波澜壮阔的行情。投资这个时代,就是与匹配时代发展趋势的产业共成长。

历次牛市周期的领涨行业

(数据来源:Wind)

二十大后,新的产业趋势发展已经越来越明晰,符合新时代发展要求的核心资产也在同步变迁。

放眼全球欧美的各种制裁导致全球产业链问题不断,世界经济形势趋于严峻复杂,在全球供应链割裂的背景下,身处百年未有之大变局中,基于宏观局势和政策取向推测,“国家安全”、自主可控、高端制造可能正是当下时代的贝塔。

那么科创板,作为国家支持高科技创新企业的重要阵地,坚守“硬科技”定位,聚焦专精特新,云集了新一代信息技术产业、生物产业与高端装备制造产业的优质公司,是科技创新的摇篮,无疑是拥有时代内核驱动的板块。

◇

转眼间,科创板开板的那张锣响已是四年前的声音。

四年里,从暗夜之中到星光点点,中国产业升级的道路并不轻松。不少具有潜力的产业初露峥嵘,不少企业已经能够保有自身的竞争力,走向更深更远处。

然而,就在科创板众多行业快速发展并取得了不凡成就的同时,二级市场上板块整体的估值却随着持续的调整来到了历史低位。

根据卖方统计,当前科创板整体PE-TTM剔除负值从最初的80多倍回落到38倍,分位数仅15%。(数据来源:Wind,财通证券研究所;PE剔除亏损企业;估值的市值数据截至2023.10.31)

极端的环境催生了极端的估值,也带来了未曾有的机遇。暗流涌动下,潮水的方向在改变,但终局或不会那么早出现。

“夫风生于地,起于清蘋之末。”中国科创板块投资的造富之路,或许正在开启,而在历史的当下,我们都只能模糊地感知到清蘋之末的微微颤动。

今天先说到这里,祝大家投资理财顺利~

本文的著作权归作者本人所有,未经著作权人许可,严禁转载。对非法转载者,我们保留采用法律手段追究的权利。

风险提示

2023-11-16 20: 16

2023-11-16 17: 50

2023-11-16 17: 50

2023-11-16 14: 24

2023-11-16 14: 24

2023-11-16 12: 04