1 资金面

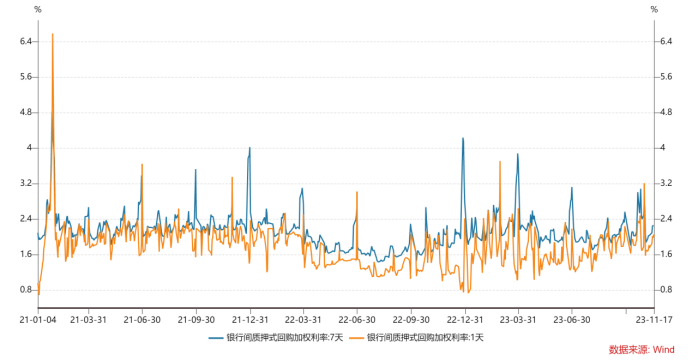

上周一至周五央行分别开展了1130亿元、4240亿元、4950亿元、3770亿元和3520亿元逆回购操作,全周逆回购累计净投放5110亿元。另外周三央行开展了14500亿元MLF操作,当天有8500亿元MLF到期,MLF净投放6000亿元。税期资金面边际收敛,但资金价格整体稳定。 银行间回购利率 数据来源:wind,数据统计区间为2021.01.04-2023.11.17

2 现券市场

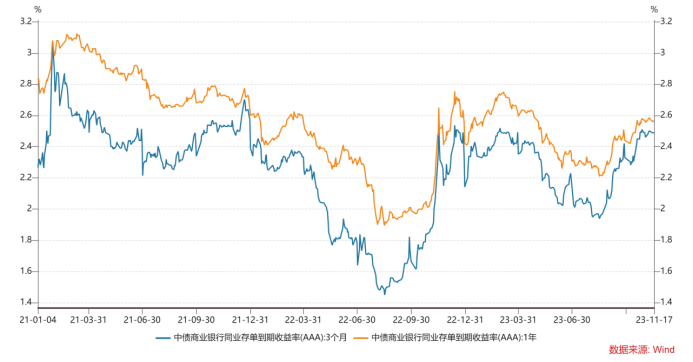

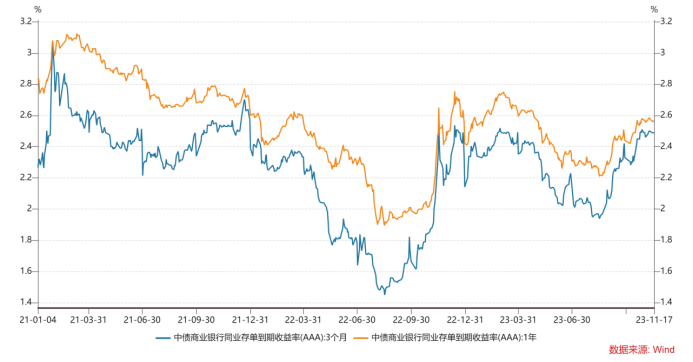

存单:存单利率小幅下行,但整体仍处于高位。全周来看,3个月和1年期存单利率均下行1bp。 利率债:上周发布了社融数据和经济数据,但市场反应平淡。十年国债活跃券230018累计上行0.9bp,十年国开活跃券230210累计上行0.6bp。 曲线形态方面,短端利率大幅下行,长端相对平稳,曲线呈现牛陡形态。国债10-1利差走扩12bp至53bp,国开10-1利差走扩4bp至33bp。 信用债:上周信用债表现整体平稳,城投债仍然受到市场热捧。各等级各期限城投债收益率均下行,其中1年期AA-等级下行幅度最大(-21.02bp)。 同业存单利率 数据来源:wind,数据统计区间为2021.01.04-2023.11.17

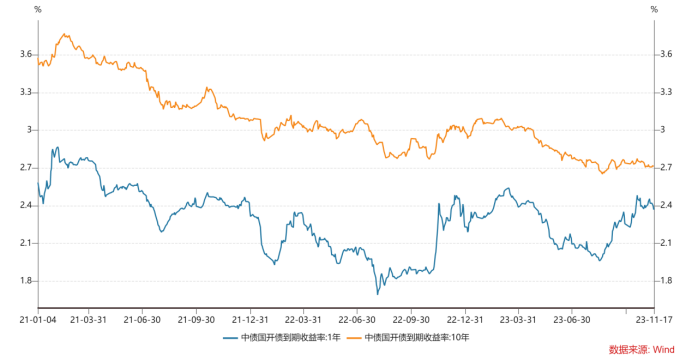

国开债收益率 数据来源:wind,数据统计区间为2021.01.04-2023.11.17

3 可转债市场

上周国内主要指数震荡为主,上证指数、深证成指、创业板指分别上涨0.51%、0.01%和下跌0.93%。北向资金延续前一周净流出趋势,单周净流出49.76亿元。转债方面,中证转债指数上周下跌0.10%至395.18点;转债市场上周交易热度较前一周进一步回暖,日均交易额由381.87亿元升至429.33亿元。 可转债市场表现 数据来源:wind,数据统计区间为2021.01.04-2023.11.17

4 市场观点

对可转债估值溢价率的思考

近期在转债市场震荡过程中,可转债溢价率出现一定程度压缩,这也引发了市场对可转债估值溢价率波动的担忧。 尽管整体溢价率处于历史较高的位置,但长期来看,我们认为溢价率继续大幅压缩的可能性不大。原因有几个方面: 第一,正股的估值整体处于低位,市场对于权益市场的预期对转债估值相对有利。第二,从供求方面看,转债供给需求仍保持紧平衡,对市场溢价率的影响相对有限。第三,从配置转债的机会成本角度来看,债券市场的利率处于低位,未来收益预期相对有限,这也意味着配置转债的机会成本仍然很低,也是未来长期转债溢价率难以压缩的重要原因。 虽然我们认为转债整体溢价率大幅压缩的可能性不大,但个券仍有较大的结构性差异。在转债投资方面,我们倾向于规避正股估值和转债估值溢价率都处于高位的个券,而更重视利用转债的不对称性,挖掘正股具备长期价值、溢价率合理的个券。

2023-11-24 10: 17

2023-11-24 10: 17

2023-11-23 21: 58

2023-11-23 20: 42

2023-11-23 20: 41

2023-11-23 19: 13