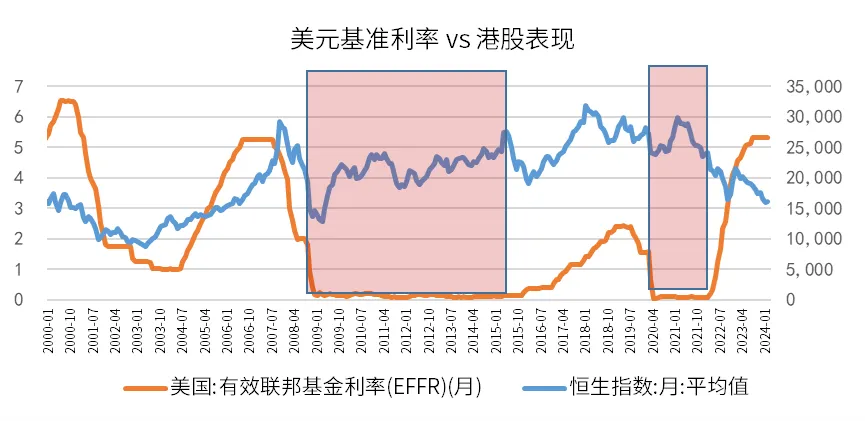

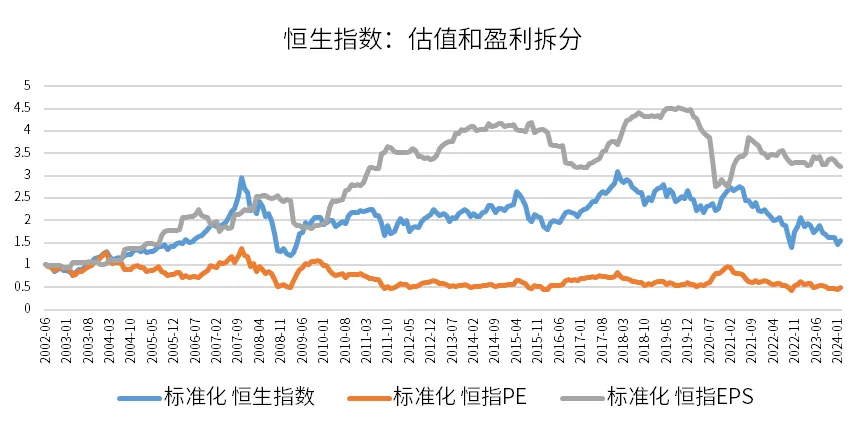

美联储降息周期或将开启,港股指数表现对于降息的反应程度较高,wind数据显示,自上周五(8月16日)至今,恒生指数涨2.35%,恒生科技指数涨3.36%,恒生国企指数涨2.66%(截至8月20日)。 如何看待美联储加息?站在当前时点,哪些资产具备配置价值? 为什么美联储降息会利好港股? 美元作为全球主要流通货币,美联储货币政策调整后,将通过美元直接影响全球的流动性。大概的传导路径是:美联储降息之后美元贬值,持有美元资产的吸引力会下降,投资者可能会将资金转向全球其他市场,从而对全球释放流动性。 港股作为离岸美元市场,背靠内地、联通全球,募集资金一直领先全球,估值对于美元的流动性变化也更为敏感。统计近二十年以来海外货币政策与港股表现的联系可以发现,宽松货币政策下,港股一般不会有太大向下风险(下图红色框)。市场资金增多、利率降低,投资者信心增强,作为全球金融中心之一,港股可能吸引更多的资金流入,从而推动股价上涨。 数据来源:美联储,港交所,统计周期2000/1/1~2024/3/31,过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。 另外,内地公司在港股中也占据了很大一部分比例,这类公司日常经营中盈利、营收均由人民币计价;海外流动性宽松时,大概率带来美债收益率的下行及美元指数回落,在一定程度上缓解人民币贬值压力,换算成港币的盈利会被放大,进而带来港币计价下港股价格的抬升。 港股配置价值持续上升 对于港股本身来说 低估值的市场有望获得更多资金关注 近日,表现坚挺的美股、日股等海外市场遭遇剧烈震荡,引发大家对于全球资产配置或将“大洗牌”的讨论。受日本加息和美联储降息预期影响,日本股市上涨逻辑不再,过去风光无限的美、日等金融市场不确定性加大,有业内人士表示,低估值的港股有望获得更多资金关注。 港股本身是全球性市场,具备迎接全球资产的能力,在全球避险情绪减退后,港股有望获得上行空间。当前恒生指数的风险溢价已经处于近十年来90.52%分位数的位置,估值经过两个多月的调整也回到了8.93倍,处于近十年以来16.86%分位水平,低于历史上大多数时间(wind数据,截至2024年8月19日)。 市场一致预期认为,随着竞争格局改善,低估值的港股有望吸引配置新兴市场的资金增持,迎来新一轮投资机会。 从港股与内地经济的关联来看 经济上行对应港股上涨 公开数据显示,从2019年至今,港股当中内地企业市值占港股总市值的比例始终在70%以上,越来越多香港上市公司的业务也都与内地密切相关。 复盘过去近20年数据,2002年至今历史上港股的四轮上涨中有三轮明确对应了中国内地经济的上行:2003年至2007年,中国加入WTO后经济高速发展;2016年至2018年,经济周期性修复;2020年至2021年,经济复苏。 数据来源:美联储,港交所,统计周期2002/1/1~2024/3/31,过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。 中国大陆企业在港股市值中的大比重,决定了经济基本面成为影响港股走势的重要因素,随着国内经济基本面改善,港股伴随着经济增长或释放出更多动能。 港股投资启发 基于当前海内外的判断,市场大多数观点倾向于港股估值修复,站在当前时点,对于普通投资者来说,应该如何布局港股? 哪些行业可能受益于美联储降息? 考察2000年以来美联储加息周期结束至首次降息期间港股各行业表现,我们会发现:信息科技在整个减息周期内都要较强劲的表现,工业、能源、材料这些高股息行业有较为居前的收益,另外两大类消费品也有不错的表现。 根据wind和公开资料整理,截至2024年一季度末。过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。 如果您认同港股投资机会,欢迎关注浙商基金港股货架: 目前市场上投港股的基金只有50只左右,本基金是相对纯粹的港股基金,港股占基金净值90%以上,以价值投资为核心理念,关注治理优质、基本面向好、估值便宜的港股公司,主要分布在消费品、工业、金融、能源等行业,或将受益于宽松货币环境,有望在充分释放了风险之后,迎来估值修复,建议逢低布局(2024年二季度产品定期报告,截至2024.6.30)。 关于港股的后续投资,很多观点都提到了高股息,其特征是防守性较高且具备长期投资价值。从股票市场长期回报来说,高股息一直是较为稳定的回报来源。本基金引入预期股息率这一选股策略,避免以历史派息表现预测未来派息的弊端,最大程度捕捉潜在的派息机遇。在海外市场,高股息策略是被市场证实的长期有效的投资策略;相信在港股这一国际金融中心市场上,高股息策略也将发挥其最大价值。 滑动查看完整风险提示

2024-08-27 10: 39

2024-08-27 10: 39

2024-08-27 10: 39

2024-08-27 10: 39

2024-08-27 10: 39

2024-08-27 10: 39