市场表现:

近期,随着多重利好政策的密集出台,A股市场迎来久违的反弹行情。自9月13日大盘触底至10月8日大盘触及阶段性高点,上证指数反弹28.44%,沪深300反弹34.16%,创业板指更是强势领涨,涨幅高达64.34%。券商营业厅也随之火爆,投资者开户热情重燃。

面对如此强劲的反弹,基民们也“家家有本难念的经”,对资深基民来说,好像近期明星基金经理“躺平了”,手上的主动管理型基金都没怎么跑赢指数,还值得继续持有吗?对打算入场的新基民来说,是应该直接买入宽基指数,还是近期弱势但长期超额收益不错的主动基金呢?

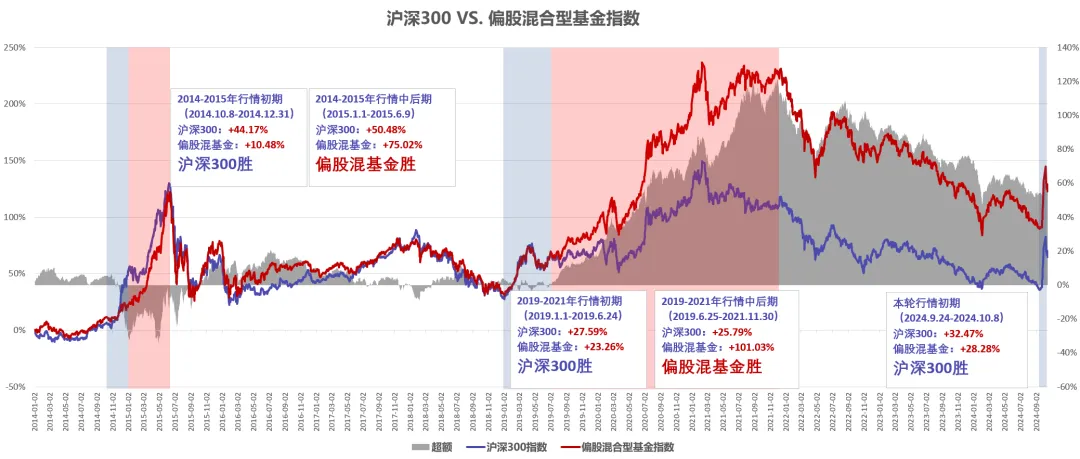

我们以沪深300这个宽基指数为例(全市场范围内选股的主动管理型基金,大多都选择沪深300为业绩比较基准作为重要权重),看看最近十年的行情中,指数与主动管理,孰优孰劣。

2014-2015年牛市

以2014-2015年的牛市为例,在行情初期(2014.10.8-2014.12.31),沪深300快速上涨44.17%,而偏股混合型基金的平均涨幅仅为10.48%。

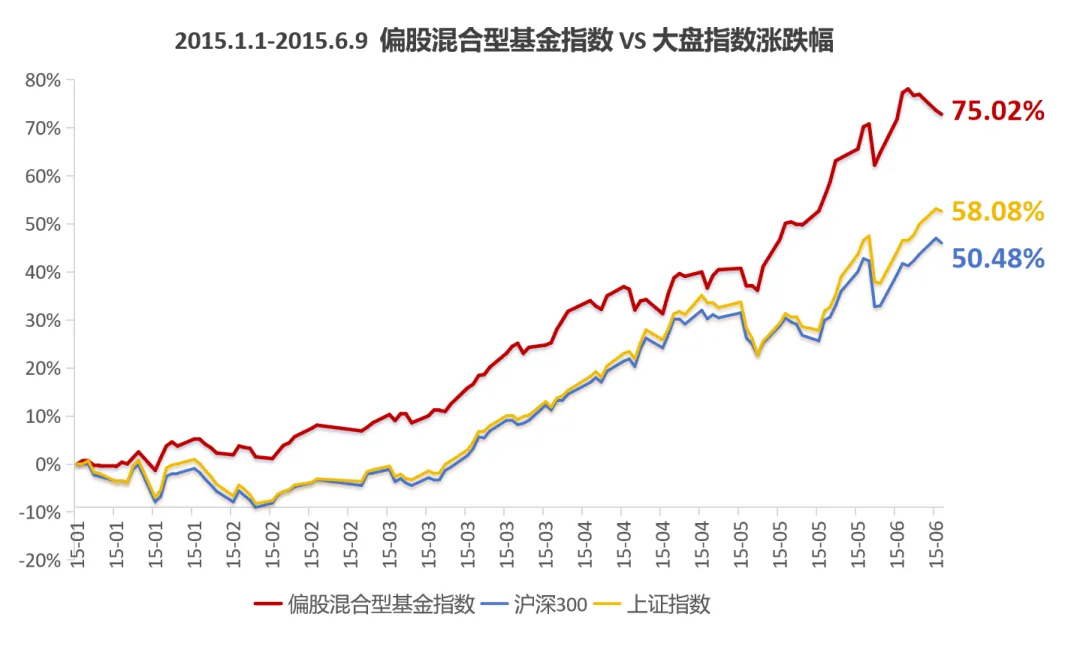

但进入行情中后期(2015.1.1-2015.6.9),指数涨幅放缓至50.48%,而偏股混合型基金同阶段平均收益率为75.02%,跑赢指数近25%。

2019-2021年结构性行情

我们再来看2019-2021年的结构性行情,行情初期(2019.1.1-2019.6.24)沪深300上涨27.59%,偏股混合型基金平均收益23.26%。

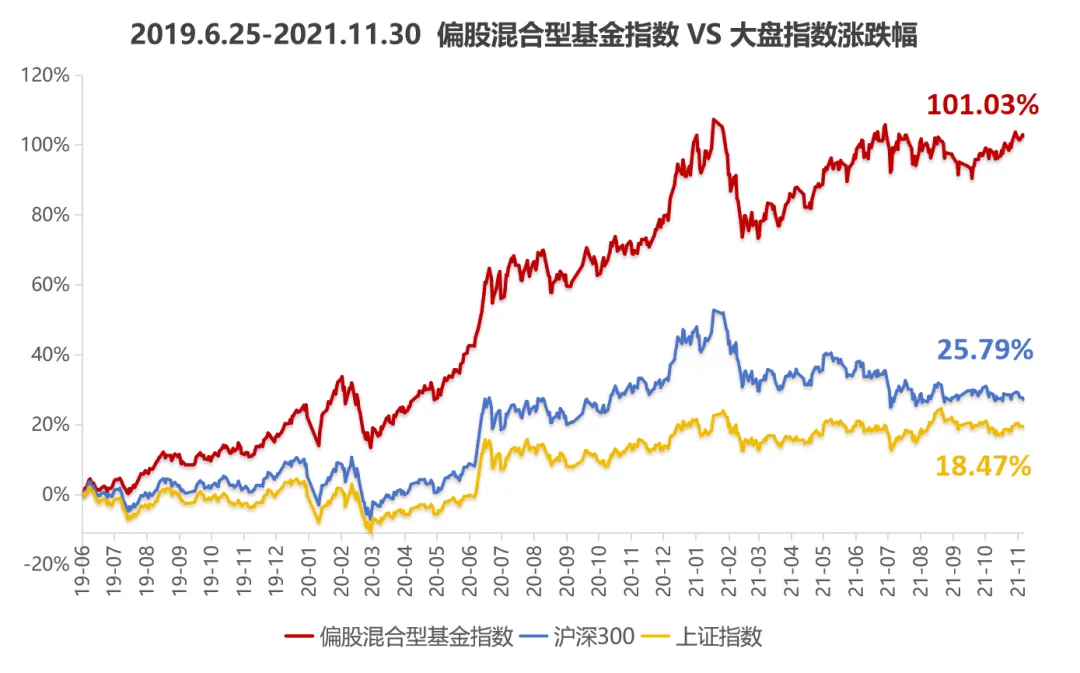

进入行情中后期(2019.6.25-2021.11.30),沪深300涨幅仅为25.79%,偏股混合型基金的表现则异常亮眼,以101.03%的平均收益率大幅跑赢指数。众多优秀基金经理准确把握消费升级、科技创新等主题,重点配置食品饮料、医药生物、新能源等高景气赛道,充分享受了中国经济转型发展的红利。

注:数据来源于Wind,时间区间为2019.6.25-2021.11.30,偏股混合型基金指数代码为885001.WI。指数过往业绩不预示未来。基金有风险,投资须谨慎。

不难发现,在过去十年的两次较大行情的初期,市场往往表现为流动性推动的行情,风险偏好大幅回升、天量的流动性涌入,带领所有股票全线上涨,推动指数快速冲高。在这一阶段,受仓位水平所限,偏股混合型基金的涨幅往往不及宽基指数。

然而,随着反弹行情的深入,在普涨过后的震荡市、结构市,行业及个股分化加剧,市场将重新聚焦优质赛道和个股,业绩基本面突出的公司会逐渐脱颖而出,而这正是主动管理发挥超额价值的“高光时刻”。

主动管理 未来可期

本轮行情,从9月底至10月中旬,A股市场处于反弹的1.0阶段,上市公司基本面的权重则相对靠后,投资者的情绪是主导市场波动的主要因子。

但放眼中长期,如果没有业绩和盈利的有力支撑,仅凭流动性驱动的行情大概率难以持久。天量成交之后,市场目前也经历着震荡和调整,单边上涨行情或将告一段落。

展望后市,市场的主线与分化将会逐步展开。随着政策的进一步落地与经济预期的好转,上市公司的基本面有望迎来边际改善,并最终成为主导结构性行情的核心因素。对基金经理而言,精选业绩稳健、景气度高的优质赛道和个股,将成为阿尔法收益的关键来源。组合的结构性优化,将比仓位的高低更为重要。

正如嘉御资本的创始合伙人兼董事长卫哲曾说:“伟大的国民品牌,往往诞生于存量经济时代。”我们依旧相信,普涨过后的分化行情,许多优秀公司会脱颖而出。所以在当前市场环境下,主动管理的价值更加凸显。优秀的基金管理人不仅能够深入跟踪政策实施效果和行业复苏情况,甄选出具有核心竞争力的优质企业,还能在市场风格切换时及时调整策略。这种能力,是简单跟踪指数的被动投资所无法替代的,值得在我们的投资组合中占据一席之地。

主动管理,路在脚下。

风险提示:本资料仅代表作者本人观点,不作为任何法律文件,不代表公司的任何意见或建议,不构成对未来的预测,所载信息仅供一般参考。前瞻性陈述具有不确定性风险,公司不对任何依赖本资料而采取的行为所导致的任何后果承担责任。

2024-11-01 13: 18

2024-11-01 13: 18

2024-10-31 18: 33

2024-10-31 18: 33

2024-10-31 18: 33

2024-10-31 18: 33