当地时间10月29日,欧盟委员会发布消息称结束了反补贴调查,决定对从中国进口的电动汽车征收为期五年的最终反补贴税。相关决定预计将于当地时间30日在《欧盟官方公报》上公布,反补贴税将于31日起正式实施。

被抽样的中国出口生产商将被征收以下反补贴税:比亚迪:17.0%;吉利:18.8%;上汽集团:35.3%。其他合作公司将被征收20.7%的关税。

在提出个别审查请求后,特斯拉将被征收7.8%的关税。所有其他不合作的公司将被征收35.3%的关税。2024年7月4日对从中国进口的电动汽车征收的临时关税将不予征收。

10月30日,商务部新闻发言人表示,中方对裁决结果不认同、不接受,已就此在世贸组织争端解决机制下提出诉讼,中方将继续采取一切必要措施坚决维护中国企业的合法权益。

关税的潜在影响有多大?

国产电动车仍具价格优势

银河证券认为,中国电动车在本次增加 20%~30%关税后,仍具有产品、价格优势,目前考虑到运费、关税、当地需求和品牌定位,中国汽车进入欧洲后已经大幅上调了产品售价,涨幅普遍超过 50%。

本次增加的 20%~30%的关税,并不影响中国电动在欧洲的价格优势。欧盟销售的中国汽车在加税 20%后仍然比当地的同级竞品便宜。

加快中国电动车制造厂商在欧洲投产布局

通过当地设厂,是中国车企未来应对各类国际市场环境变化的有效手段之一,不仅能更好辐射周边市场,还能避免贸易限制,而欧盟地区拥有较为完善的汽车产业配套,为本地化提供了有利条件。

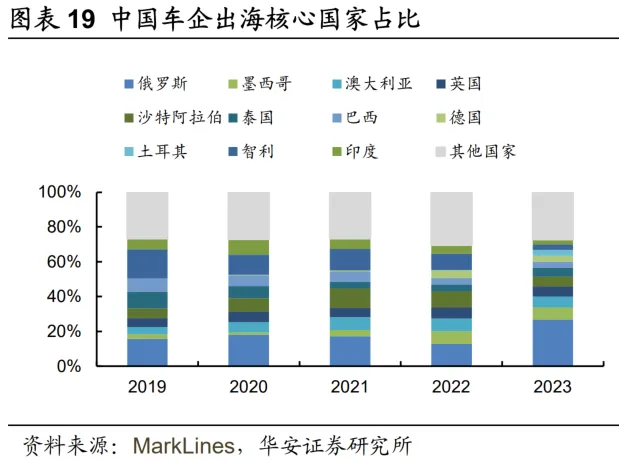

国内车企加速全球化布局,大力拓展其他市场

我国车企凭借先发优势、成本优势、产业链优势和工程师红利等buff,已经在新能源汽车产业占得先机,走在了世界前列。当产品力弯道超车之后,选择出海成为了不少国产新能源车企的重要战略之一,毕竟谁不想摆脱内卷、做大蛋糕呢?而欧洲,作为全球第二大新能源汽车市场,成为了不少车企出海的“桥头堡”。

值得一提的是,车企们或许是因为“不要把鸡蛋放在一个篮子里”这个简单的道理,在出海规划上,考虑到各种地缘政治风险,也选择了“不要只出海一个地区”;又或许是因为欧洲早已是兵家必争之地,竞争同样格外激烈;又或许是有像东南亚市场这样的高增速新兴市场冒了头,让这些车企们发现了“新大陆”。总而言之,不管是什么原因,多个国内车企正在加速全球化布局,加大对其他市场的拓展力度。

我们不完全整理了6月12日欧盟委员会发表声明以来部分车企的出海进程:

1) 今年7月,比亚迪泰国工厂竣工,第800万辆新能源汽车下线;7月,比亚迪官宣在厄瓜多尔瓜亚基尔车展上推出首款插电混动车型宋PLUS DM-i;7月,在第31届印度尼西亚国际汽车展览会上发布了纯电MPV—比亚迪M6(BYD M6);9月,比亚迪M6在泰国发布;10月,比亚迪M6在马来西亚发布。

2) 同年7月,极氪宣布极氪001和极氪X在墨西哥正式上市;10月,极氪宣布极氪001正式进入巴西市场,起售价约合人民币54.22万元;此外,极氪预计在今年年底前进入全球50个国家和地区;

3) 同年7月,哪吒汽车在巴西圣保罗正式入驻其南美首个子公司;7月,哪吒汽车宣布正式进入西亚市场(阿塞拜疆),将率先投放哪吒U和哪吒V两款产品;

4) 同年7月,广期埃安泰国智能工厂在泰国罗勇府正式竣工投产,实现了整车出口和本地化生产两条腿走路,下半年公司还计划进驻卡塔尔、墨西哥等市场,未来1-2年计划在欧洲、南美、非洲、中东、东亚等海外市场布局七大产销基地;

5) 同年10月,蔚来宣布将正式在中东和北非地区开展业务。

乘联会秘书长崔东树也曾分析指出,2024年1-9月对大洋洲和欧洲的纯电动出口明显放缓,但其它地区纯电动仍很强。虽然今年受到欧盟出口新能源的政策干扰,但2024年1-9月中国新能源汽车出口仍达到152万台,同比增长18%。此外,崔东树认为,虽然新能源汽车出口欧洲9月暂时放缓,期待随着欧洲反补贴影响的逐步适应,中国对欧洲出口应该还能回升向上。

新能源车出海的未来仍是星辰大海

综上,一方面基于券商观点,国产电动车在本次增加 20%~30%关税后,仍具有产品、价格优势;一方面,国内车企或选择在欧洲投产布局,避免贸易限制;此外,各大车企大力拓展全球多个市场,若车企凭借自身产品力在其他市场顺利扎下脚跟,也有望为公司带来新的销售增量。

民生证券也在研报中指出:

1)中系品牌新能源打开东南亚&南美洲市场。东南亚、南美洲处于动力转型黄金期,当地政府对于新能源支持力度大。东南亚重点关注泰国等地,南美洲以巴西为发力点,自主新能源车企出口前景可观。预计东南亚(不含日韩)/南美洲市场中系品牌海外注册量远期空间280.0万辆/132.0万辆,市占率可达40.0%/40.0%。

2)本地建厂进一步提升西欧&北欧市场中系品牌新能源份额。欧洲地区新能源发展较早,中系品牌乘用车凭借高性价比和技术优势打开市场。尽管欧盟加征反补贴关税,但随着中国车企本地建厂计划推进,海外注册量有望进一步提升。预计西欧/北欧市场中系品牌海外注册量远期空间120.0万辆/24.0万辆,市占率可达10.0%/30.0%。

3)自主车企正可借助电动化、智能化的浪潮,从中国走向世界,从整车出口走向海外建厂,真正实现自主崛起。

展望未来,出海带来的第二增长曲线,叠加国内“以旧换新”等政策助力电动化渗透率持续提升,新能源车行业有望持续高景气。

2024-11-04 11: 21

2024-11-04 11: 21

2024-11-04 11: 21

2024-11-01 21: 03

2024-11-01 21: 03

2024-11-01 21: 03