“雨过天青云破处,这般颜色做将来”,这广为流传的诗句最早出自明代谢肇淛的《五杂俎》,后被演绎成一段经典的天青色瓷器烧制故事。

瓷器烧制历经“采石、制泥、成型、修坯、上釉和烧制”等数道工艺,集天时、地利与人和方能成就经典。同样,公募REITs的诞生也经历“筛选、尽调、申报、批复、发行和运作”等业务流程,在制度建设和市场培育的不断实践中,中国公募REITs已经迈向行稳致远的高质量发展之路。

首批公募REITs自2021年6月上市以来,中国公募REITs市场经过三年多的发展,从市场火爆、短期调整到现在的趋势稳定向上,投资者持续提高对公募REITs产品特性和权益属性的认知。公募REITs是具有强制分红属性的产品,稳定的二级市场环境有利于更多投资者参与和保持更好的持有体验,“稳定向上”是公募REITs持续发展的最佳市场环境。

那么,现在的公募REITs市场环境如何?当下又是否值得参与投资?

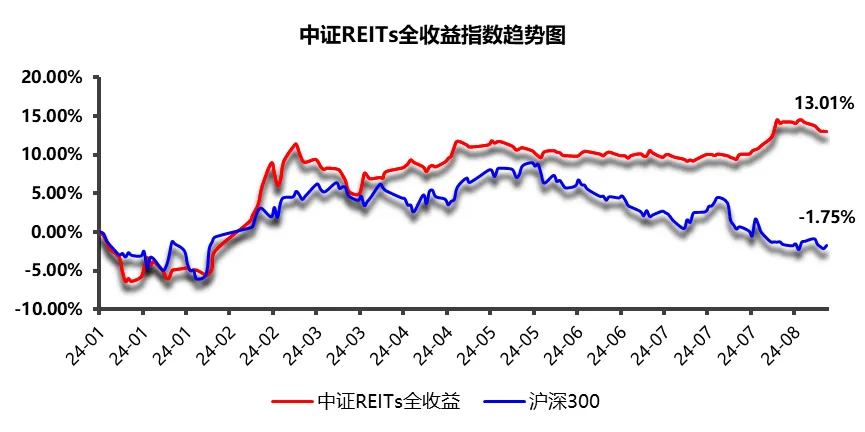

中证REITs全收益指数(932047.CSI)从年初以来涨幅(后复权)13.01%,同期沪深300指数(后复权)为-1.75%;从最低点(1月12日)到8月23日,中证REITs全收益指数涨幅(后复权)为20.58%,同期沪深300涨幅(后复权)为1.31%。

可见,今年以来,公募REITs市场呈现强劲复苏态势,也与股票市场形成明显差异特征。随着政策利好和市场热度提升,整体市场趋势稳步向上,受到各方积极参与。公募REITs的投资价值在回归市场理性后,充分得到投资者认可。

数据来源:wind,2024年8月23日

如上述,公募REITs二级市场涨势喜人,为何重获投资者追捧?

今年2月8日,中国证监会发布《监管规则适用指引——会计类第4号》(下称“《会计类第4号》”),明确公募REITs为权益工具;根据新会计准则,投资者可以选择将REITs投资作为权益工具调整计入FVOCI科目,使得二级市场价格波动将由影响投资人的利润表转变为影响资产负债表,有助于缓和机构投资者所面临的当期考核压力。同时,公募REITs具有高分红属性,中长期投资价值突显。在此背景下,在2023年因调整超跌的公募REITs二级市场迅速迎来“反攻”,持续稳步向上,机构投资者是公募REITs市场的重要“基石”。

今年以来,随着市场利率持续下行,10年国债收益率已破2.15%;另外,今年以来股票市场持续调整,波动较大,投资者风险偏好下降。因此,投资者更加偏好收益率较为稳定的投资品种,公募REITs再次回到投资者视线。随着二级市场稳定向上,公募REITs的较高分派率和强分红属性让其优势更为突出。通常,产权类产品分派率中枢约在4%-5%区间,经营权类产品分派率中枢约在6%-7%区间,公募REITs的分派率在目前市场环境下,具有较强的投资吸引力。

以计划8月28日上市的华夏首创奥莱REIT为例,根据基金招募说明书显示,华夏首创奥莱REIT的2024年预测年化分派率为5.46%,2025年预测年化分派率为5.84%,具有较高的竞争力。在发行阶段,华夏首创奥莱REIT的发行数据也可圈可点,公众投资者有效认购倍数为23倍,创消费REITs公众发售倍数新高;网下投资者有效认购倍数为6.3倍,刷新消费REITs询价认购倍数纪录;此外,总募集规模达70.79亿元(含战略配售、网下发售和公众发售),是其拟募集规模(19.74亿元)的3.59倍。可见,市场并不缺资金,而是优质的产品。

二级市场的火热,是否也能从一级发行市场得到验证?

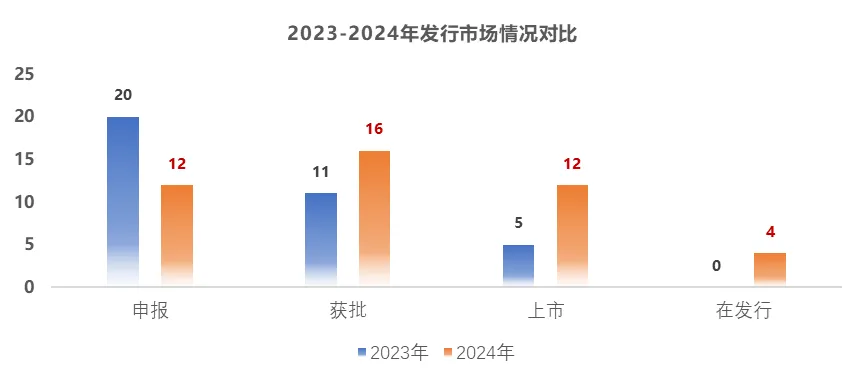

今年以来,批复及发行上市项目均呈现加快趋势,一级市场随着二级市场复苏而提速。根据沪深交易所官网显示,截至8月23日,今年以来首次发行共新申报12只产品、获批16只产品、已上市12只产品以及在发行待上市4只产品。

随着公募REITs新发行资产类型多元化和发行规模持续增长,为市场源源不断提供新的投资标的,提升整体市场稳定性和流动性,也将为社保基金、年金和外资等投资者的参与提供更多可能性。

对于个人投资者,对公募基金产品投资并不陌生,公募REITs虽然在产品形式上也是公募基金产品,但其投资的底层资产与传统公募基金产品存在较大差异。

传统公募基金产品主要投资于股票、债券、存单及黄金等资产,公募REITs则主要投资于不动产及基础设施资产,比如老百姓生活中常见的消费基础设施(购物中心等)、高速公路和水电站等等,常被投资者称为“所见即所得”、“看得见、摸得着”,这也是直观所见的差别。如同投资和收藏珍贵瓷器,作为公募REITs的投资者,同样是“握在”手里更为踏实。

公募REITs的强制分红特征是明显区别于股票、债券以及传统公募基金的。根据“公募REITs指引”规则要求,正常每年要至少分配一次,而且应当将90%以上合并后基金年度可供分配金额以现金形式分配给投资者。

我们来看看,公募REITs市场分红情况。

截至今年8月23日,全市场共有41只公募REITs完成上市交易,其中4只完成扩募,发行募集金额1308.36亿元。共有32只产品已经分红,分红总额为139.37亿元,分红次数高达137次。华夏基金旗下有8只公募REITs产品已分红,累计分红额16.22亿元,分红次数达39次。公募REITs分红制度充分保障了投资者的合法权益,基金管理人通过主动管理提高分红频率,积极履行管理职责,充分保护投资者权益。(更多公募REITs分红资料可点击查看:公募REITs财务面面观之分红四重奏!)

让更多个人投资者了解和认识公募REITs的特性和风险,匹配投资需求,为全市场投资者提供更好的投资工具,分享中国在基础设施或不动产领域投资和发展带来的红利,这是作为基金管理人积极推动普惠金融的生动实践。

“道阻且长,行则将至。”我们有幸成为公募REITs市场的参与者和建设者,一直积极构建公募REITs高质量发展生态圈,我们始终坚信中国公募REITs的发展远景是星辰大海!未来随着公募REITs首发及扩募常态化、推出公募REITs指数产品、公募REITs纳入沪港深通以及引入社保基金等基石投资者等重要举措持续落地,将会迎来跨越式发展,也终将惠及所有市场参与者!

2024-11-12 15: 16

2024-11-12 15: 15

2024-11-12 15: 11

2024-11-12 15: 10

2024-11-12 15: 10

2024-11-12 15: 09