为了让大家更了解浙商基金,了解浙商基金的投研理念,特开设《投资笔记》专栏,每一期分享一位投研人员的在投资过程中的感悟、经验,听听他们对于投资的心得,大家一起沉淀、积累,相信长期投资的价值,耐心等待时间的反馈,从浙里AI上基金。

本期分享人:麦崇俨

研究部 行业研究员

复旦大学金融学硕士,目前覆盖煤炭板块,倾向于系统研究历史因果关系,用以指导当下投资思路,相信每个顶尖投资人都是优秀的历史学家。

巴菲特《致股东的信》市场上的解读卷帙浩繁,但结合公司年报相对定量看巴菲特投资业绩和方法的至少在中文世界还比较罕见,结合1957-2023年的致股东信以及公司1970-2023的54年财报,我们试图从全局角度看看巴菲特投资生涯的2次进化。

巴菲特合伙基金时代(1956-1969)

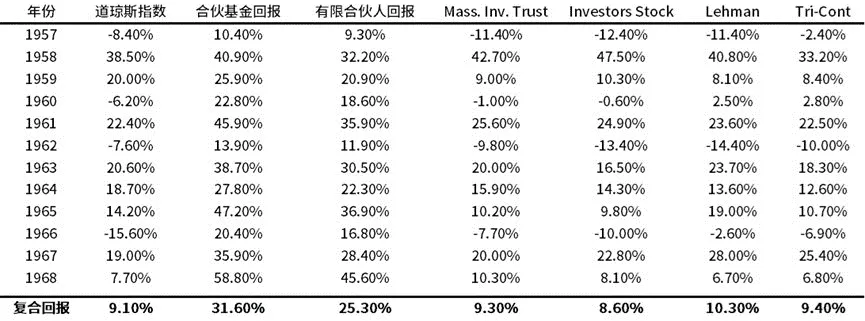

据《致股东的信》记载,1957-1968长达12年的时间,巴菲特合伙基金年化回报31.6%,且没有一年回报低于10%,同期道琼斯指数年化回报9.1%,规模最大的几家公募年化回报与指数回报接近。1956年合伙基金成立时规模10.5万美金(按通胀计算约为今天的117万美金,按指数回报计算约为今天的1165万美金),1969年解散时规模约1亿美金(按通胀计算约为今天的8亿美金,按指数汇报计算约为今天的54亿美金)

根据公开资料整理,截至1968年末;过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。

巴菲特是如何实现如此逆天的成绩的?主要运用4种方法:

Generals-Private Owner Basis: 格派烟蒂股,作为小股东,无法影响公司政策,也不知道何时低估能修复,但如果持续低估可以持续买入至控股成为Controls。巴菲特发现这些股票和市场表现十分接近,单纯低估并不能让它们在熊市跌得更少,但长期而言回报率会高于指数。

Generals-Relatively Undervalued: 对格派烟蒂股逐渐减少的一种妥协,找同行业可比公司中相对低估的公司。

Work-outs: 套利机会,通常是在M&A、清算、重组、分拆等公司事件下创造的机会,这些机会有比较清晰的时间线以及回报预期,并且也知道什么情况下回报会落空。巴菲特发现这些股票表现和指数基本独立,而且由于回报比较确定,可以使用杠杆(巴菲特将杠杆规模上限设置为基金规模的25%),年化回报率通常在10-20%之间。

Controls: 控股,这种情况下合伙基金有能力影响公司决策。如果一个低估股票一直被低估,基金就会一直买入直至控股,并促使股价价值回归;如果一个低估股票股价涨上去了,合伙基金就卖出套现,归为generals。Generals和Controls之间可以转换,这也是巴菲特有底气为LP保本的核心原因。

不难看出,巴菲特合伙基金时期他几乎没有一点现在投资方法的影子,反而是完完全全偏套利思维的投资。烟蒂股和控股机会的互相转化保证巴菲特很难在投资中亏钱,套利机会又提供独立于市场的绝对回报。

2000年以前的巴菲特投资(1970-2000)

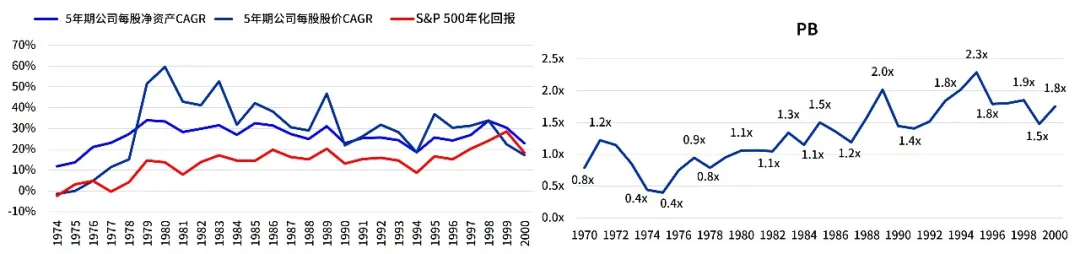

2000年以前巴菲特管理的商业公司延续了巴菲特合伙基金时代的靓丽业绩,每股净资产年化增速达24.6%,股价年化回报27.0%,同期标普500年化回报12.8%。

根据公开资料整理,截至2000年末;过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。

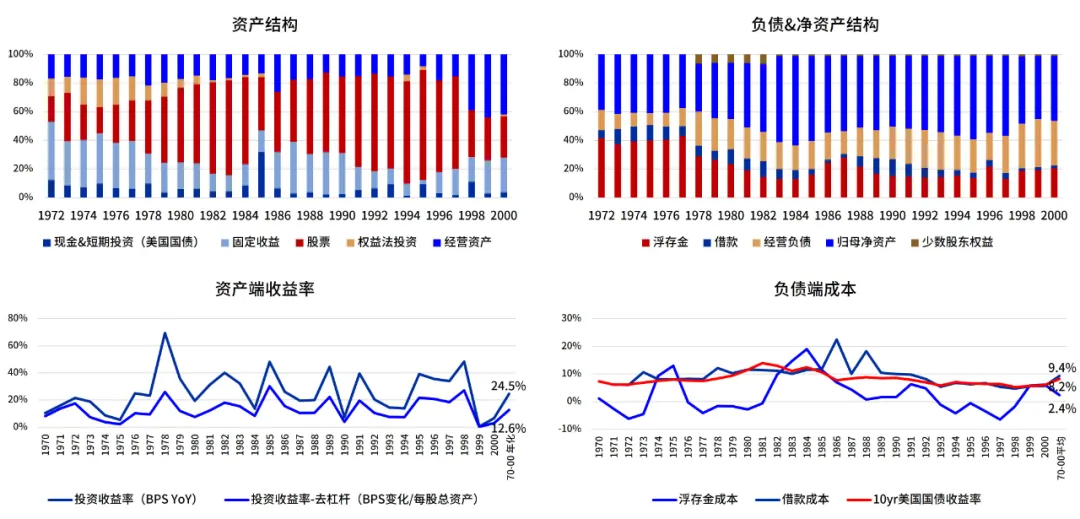

这个阶段巴菲特组合长什么样呢?通过公司财报我们可以知道平均权益/固收/实业比例大致为5:3:2,总资产收益率为12.6%;资金来源净资产/浮存金/借款/经营负债分别50%/20%/10%/20%,杠杆平均的成本为2.4%。

根据公开资料整理,统计周期1997/1/1~2000/12/31;过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。

巴菲特曾经说过,最好的生意是那些长期来看,无需投入更多的资本,却能保持高回报率的公司。这一阶段,公司净资产增加几乎全部来自投资收益,投资收益总计~350亿美金,其中90%+由8家经典公司创造,有些优质公司巴菲特已经持有超过二、三十年。

2000年以后的巴菲特投资(2000-至今)

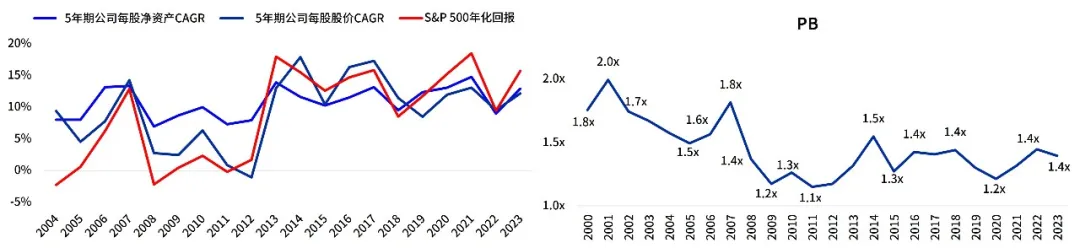

由于规模过大以及未抓住互联网浪潮的投资机会,巴菲特的商业公司每股净资产年化增速下降至10.2%,股价年化回报9.9%,同期标普500年化回报7.0%,近10年基本没有超额。

根据公开资料整理,统计周期2001/1/1~2023/12/31;过往数据不预示未来,不作为投资推荐,基金有风险,投资须谨慎。

同样通过公司财报我们可以知道平均权益/固收/实业比例大致为3:2:5,实业比例大大提升,总资产收益率下降至4.6%;资金来源净资产/浮存金/借款/经营负债分别50%/20%/10%/20%,杠杆平均的成本为0.4%。

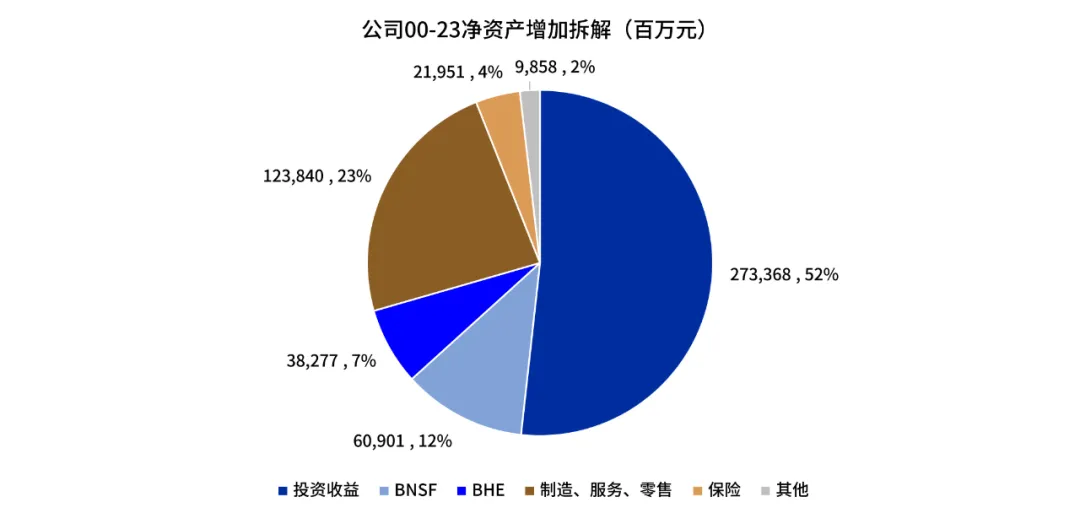

净资产增加70%+来自投资收益、铁路和能源。

思 考

哪个阶段的巴菲特是更值得学习的?

纵观巴菲特66年的投资生涯,可以发现早期合伙基金时代他赚钱主要靠格派捡烟蒂/控股 + 套利,伯克希尔时代他转向“以合理价格买入好公司”的费雪思想,而00年后巴菲特由于规模太大,进一步转向控股并购以及超大市值公司的投资。

巴菲特以及其他格雷厄姆-多德部落的投资家们给我们实践了4条道路,1)格派捡烟蒂/控股(巴菲特合伙人时代);2)格派“摊大饼”捡烟蒂(施洛斯);3)合理价格买入好公司;4)套利。

格派捡烟蒂/控股法:在中国是否可行?个人认为很难,核心原因在于这套方法依赖可以控股推动价值实现(至少具备这种可能性),但中国不管是A股还是港股都实行强制要约收购,收购超过5%的股份要举牌,超过30%的股份要发出强制要约收购,这无疑大大增加了收购成本;相较之下美国除少数州外均无强制要约收购制度,因此巴菲特可以用近似于市场的价格买到足够的股权实现控股推动价值实现。

格派“摊大饼”捡烟蒂法:根据格雷厄姆在《聪明的投资者》中对于该投资方法的介绍,大致需要市值小于净流动资产的2/3(净流动资产大致等于流动资产-总负债),用这种方法筛选,A股没有相应标的,港股标的不少,但市值均在30亿港币以下,这种公司在港股流动性相对较差,因此可以容纳的资金量应该是相当小的(应该最多在1-10亿之间),这也可以解释为什么巴菲特资金达到一定体量需要进化新的投资方法。

合理价格买入好公司:应该是最主流的投资方式,但复盘完巴菲特的投资生涯,会发现他对于“合理价格”的要求其实是相当苛刻的,一般不超过15xPE(可以理解巴菲特为什么说自己是85%的格雷厄姆+15%的费雪),而好公司交易在这个价格,一般也都会发生或多或少的负面消息,这确实也让他很多时候买在了底部,亏钱风险小。

套利:巴菲特对此没有太多展开,提供了有限的几个案例,结合个人的投资经验和乔尔格林布拉特的《股市天才》,A股和港股也有不少这样的机会。

因此综合而言,1)合理价格买入好公司;2)套利是在中国做价值投资更可行的方法,也就是2000年前的巴菲特的投资方法,是值得我们学习和研究的。

END

滑动查看完整风险提示

2024-12-04 15: 58

2024-12-04 15: 57

2024-12-04 15: 30

2024-12-04 15: 30

2024-12-04 15: 30

2024-12-04 14: 39