伴随着DeepSeek的爆火,AI迎来“破圈时刻”,当前AI投资的火爆程度可以用“热度空前”来形容。Wind数据显示,万得人工智能概念指数2月10日大涨4.17%,自2025年1月24日以来的7个交易日大涨19.5%。(数据来源:Wind,截至2024.02.11)

数据来源:Wind,指数选取万得人工智能指数(884201.WI),数据区间:2024.11.12-2025.02.12,历史数据不预示未来,详细注释见文末

一方面,AI成为资金青睐的方向,科技成长板块持续火爆;另一方面,面对大科技赛道的普涨,普通投资者担忧“高位站岗”的风险。

热浪当前,还能参与投资吗?如何投?小夏尝试和DeepSeek、豆包、Kimi进行了对谈,文末Deep Seek的回答颇具其“深度思考”的烙印。快和小夏一起看看AI如何解这道题~

开年以来,市场的热点围绕 AI 产业链展开。其中 Deepseek 技术突破、人形机器人春晚惊艳亮相以及 AI 智能体加速迭代升级等热门主题,吸引了大量投资者目光,中国科技企业迎来价值重估。

行情演绎至今,对DeepSeek概念过热后的短线分歧以及结构交易过热的担忧在所难免。当前科技板块交易情况究竟如何呢?

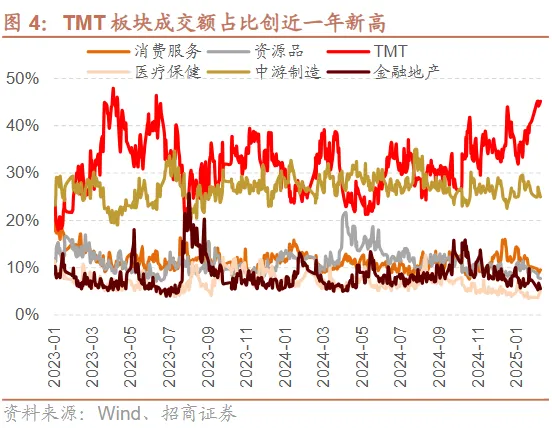

从大类行业视角来看,TMT板块成交额占A股成交额升至历史高位,达45.16%,已经接近 2023 年 ChatGPT 带动 “AI+”行情时的高点。(数据来源:Wind,招商证券,截至2025.2.10)

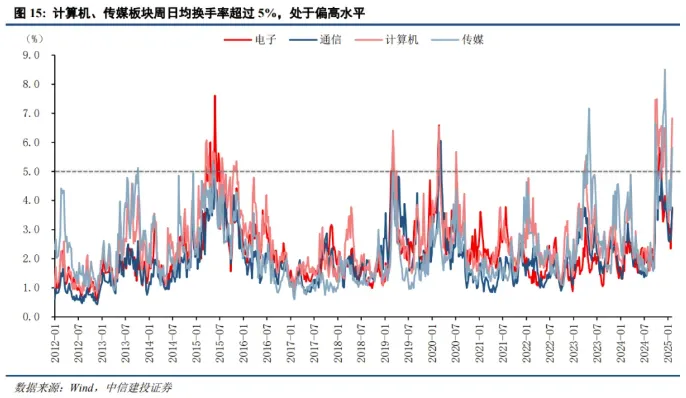

再从TMT四大行业周日均换手率情况来看,当前计算机和传媒板块周日均换手率已接近历史最高水平,均高于5%分别为6.83%和5.82%。通常如此高的换手率水平意味着行业短期过热,面临回调的风险。(资料参考:中信建投证券)

想要参与分享科技产业红利,又担心追高“被埋”,面对高热,AI的解答是怎样的呢?

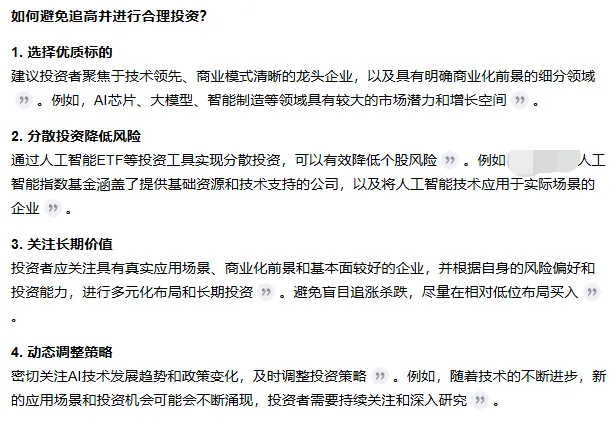

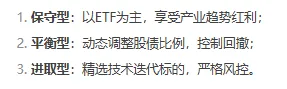

豆包与Kimi针对这个问题的解答较为相似,给出了较为普适的解法—— 内容来源:Kimi DeepSeek在经过“深思熟虑”后按风险偏好对投资者先进行了分层,并给出了相应的投资策略。 内容来源:DeepSeek 小夏发现无论是哪家AI,给出的答案中,针对投资标的的选择交集在了ETF以及指数基金上,而投资操作的关键词也都提到了“分散风险”和“动态调整”。 为什么投资ETF可以应对“恐高症”呢? 从收益角度来看,股票是长期回报较高的大类资产之一,但与专业机构投资者相比,个人投资者普遍欠缺分析研究的能力和资源。且科技行业发展快,技术更新迭代频繁,散户获取一手信息难,理解复杂技术更是不易;研究科技企业基本面,需要专业知识和大量精力,这对散户来说也颇具挑战;再加上资金量少,难以分散投资降低风险,一只股票出问题,投资组合就会受较大冲击。 而投资ETF相当于投资一篮子股票,我们只需要关注特定市场或者行业板块的整体走势,而不需要对个股作出判断,也不需要频繁买卖,投资门槛更低。 从风险角度来看,单只股票由于存在退市等各种“黑天鹅”事件,可能遭受损失。而指数已经由指数公司对股票规模或行业做了初步筛选,并且会不断调整权重,既分散了风险保持永续存在,又能优胜劣汰不断进化。 近期部分个股出现了明显的炒作现象,盲目跟风那些短期内股价暴涨但业绩却没跟上的个股,容易出现“涨幅没跟上,跌幅实打实”的情况。 从资产配置的角度来看,投资ETF的优势还有一个,就是产品类型丰富,可以实现多行业、多品类的资产配置。 总体来看,AI驱动下,当前科技产业正处在新一轮向上大周期中,科技股投资的高弹性,使得投资者对科技板块投资需求飙升,但科技投资的专业壁垒往往较高,且创新推动下具有非线性爆发的特征与波动性,指数基金是应对随机性的较好选择。 说回到当前的投资,我们可以从何处挖掘线索呢? 人工智能产业链可以分为三个主要层面: 包括算力硬件(如芯片、5G通信)和基础设施(如云计算、数据中心)。 包括算法和模型的研发。DeepSeek正是这一层的典型代表。 将AI技术应用于具体场景,如自动驾驶、医疗诊断和游戏开发。具体领域例如AI眼镜、PC、机器人等。 基于AI+产业的演化节奏,目前有两条投资线索。 整个TMT产业在A股的占比有望稳步提升,无论是算力还是应用,在产业链发展的浪潮中,都将逐步扩大做强,对应胜率较高。 “困境反转+AI” 具备爆发性。开源领先大模型有望在1年内推动金融、互联网等数字化成熟行业规模化落地,2年内渗透至制造、医疗等复杂场景。 在机构目前低配的领域,如计算机、游戏传媒、生物医药、国防军工,一旦讲出符合逻辑的故事,就将是估值拉升的机会,对应赔率较高。 自23年ChatGPT引领AI产业浪潮爆发,再到去年Kimi、豆包相继出圈,这一轮由DeepSeek引爆的热浪有何不同? 站在当前时点,我们认为中国AI科技的投资逻辑已发生质变,从“主题投资”发展到了“产业趋势投资”,进入AI+投资新纪元。 短期AI产业烈火烹油,交易行为天然带来波动,但从黑猴、DeepSeek,到哪吒,让我们看到了中国新的产业展现蓬勃生命力。科技成长进入配置窗口,在投资过程中,做好抗波动底仓的同时,可增加TMT类资产的中长期配置,双轮驱动把握机遇。 最后,小夏愿用这次对谈中最有“人味儿”的DeepSeek的答案来做总结——投资者应是“赚产业趋势的钱,而非泡沫的钱”,其实在AI之外的行业也应如是。

2025-02-17 10: 56

2025-02-17 10: 56

2025-02-17 10: 56

2025-02-17 10: 56

2025-02-17 10: 56

2025-02-17 10: 56