春雷响彻,万物滋长。

当四月的暖阳本该消弭资本市场的困倦,一场突如其来的风暴却裹挟着料峭寒意席卷而来。

特朗普政府突然祭出的对等关税大棒,犹如千钧巨石砸向平静的湖面,全球市场瞬间波涛汹涌。

美股大跌,港股一度重挫,颇具韧性的A股也未能完全独善其身……

投资者仿佛已经置身于一场没有硝烟的战争,有人慌忙抛售避险,有人逆势抄底布局,市场在恐慌与贪婪的钟摆间剧烈震荡。

但时至今日,这场战争的胜负手,已不仅在于宏观政策博弈的刀光剑影,更在于每一位投资人在惊涛骇浪中锚定价值的定力。

毕竟,我们都不能忽略一个事实——当旧有的秩序直面“逆全球化”的冲击,权益市场已步入全新的叙事重构期。

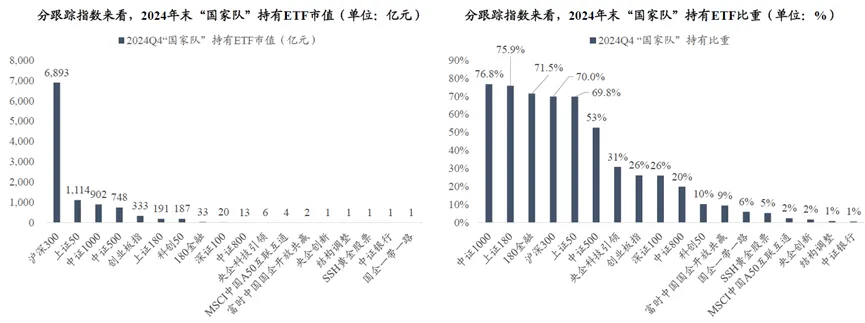

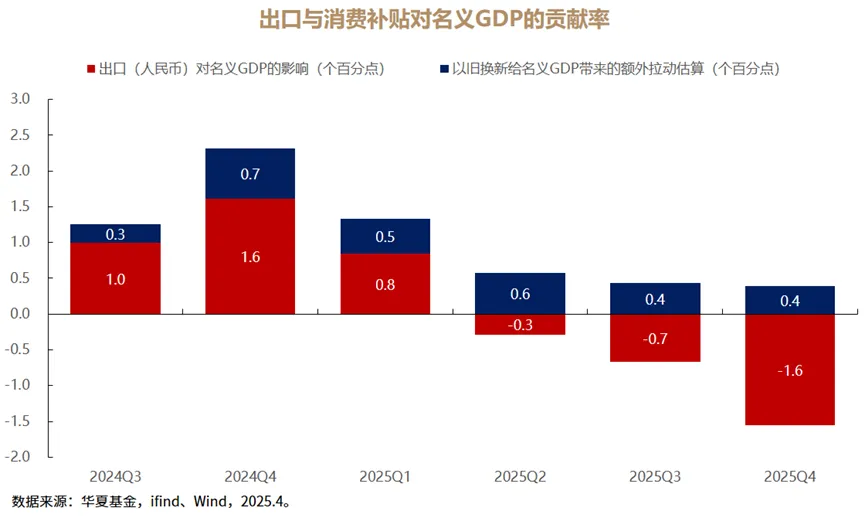

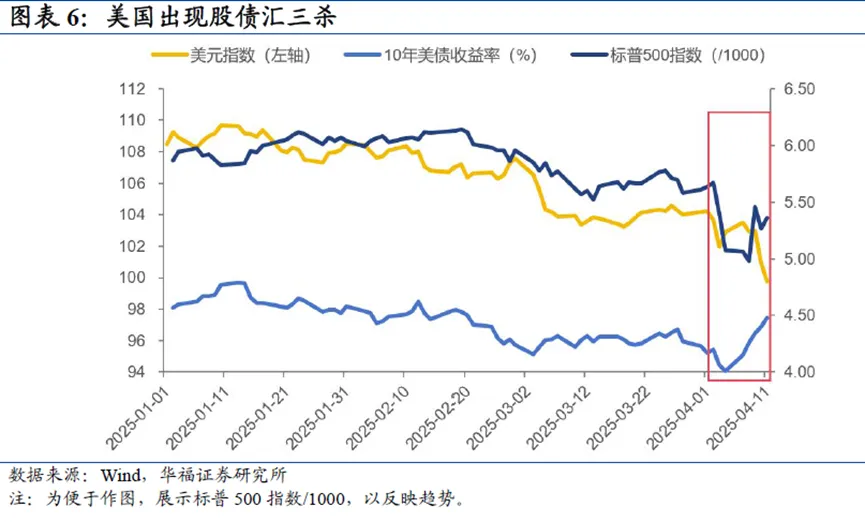

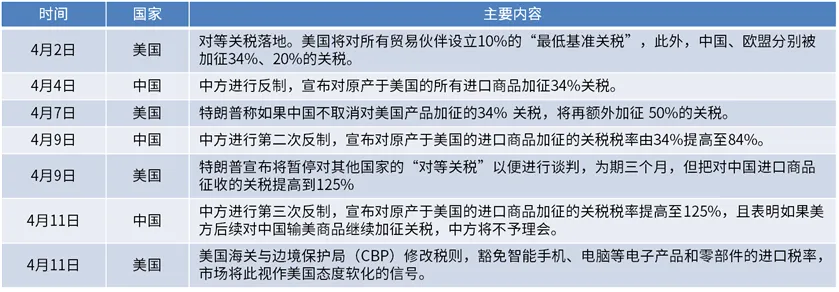

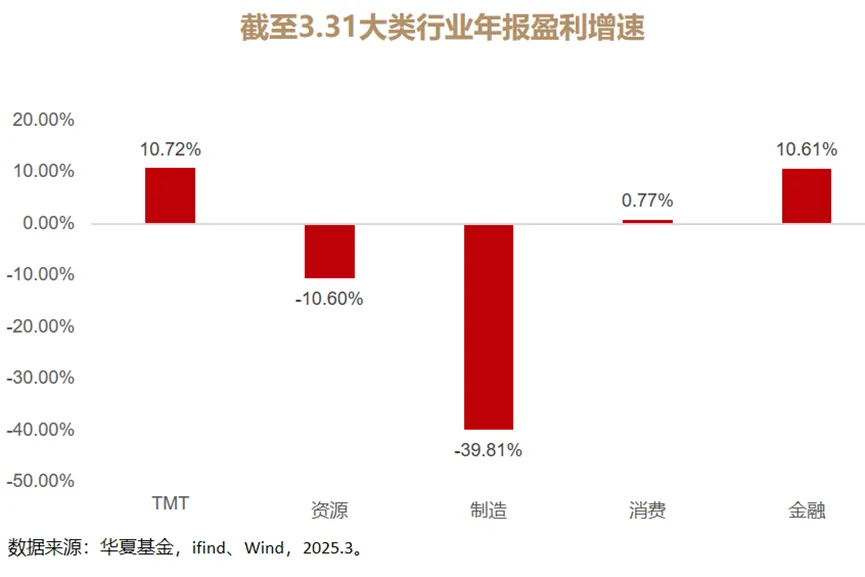

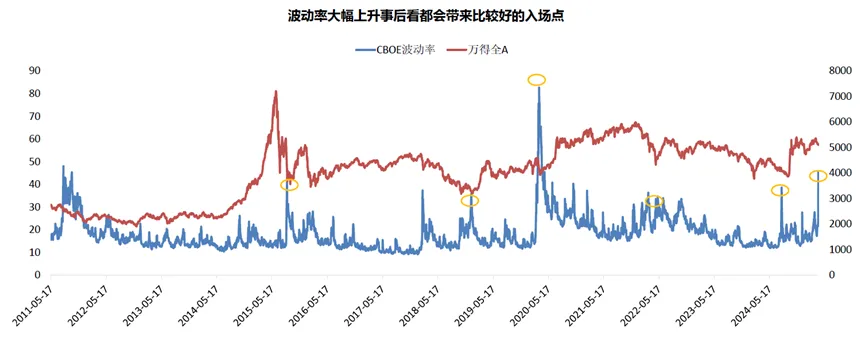

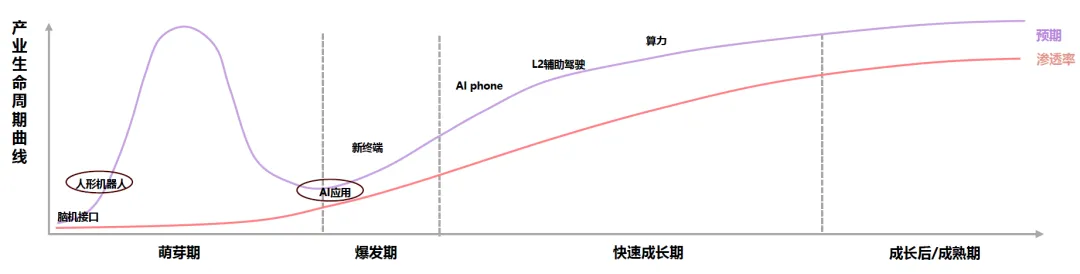

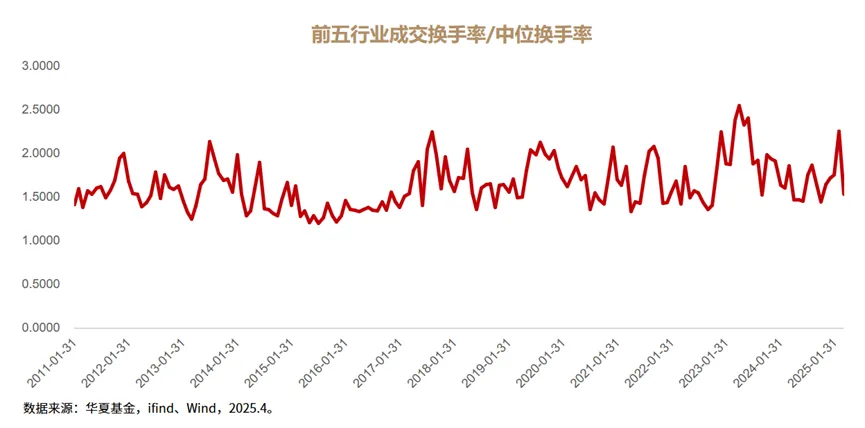

01 乱云飞渡仍从容 ——穿透全球市场的双重变量 过去一个月,世界经历了一场典型的多空力量拉扯。 美国引发的关税博弈、地缘冲突的反复、国内经济弱复苏的走向,叠加四月财报季的业绩验证压力,市场像一面被反复锤击的鼓,持续震荡。 但风险的幕布之下,投资的变量正在悄然变化。 第一个变量来自政策框架的重塑。 当海外风浪骤起,本轮反制举措的决心与烈度均远超市场预判。 这背后的关键支撑在于,历经多年准备,中美多领域"脱钩"已成既定现实,而对美出口份额的持续回落,让我国在应对时比七年前明显更为从容淡定。 大国对弈如棋局,落子节奏关乎全局。底线思维之下,政策的框架既不是大水漫灌式的总量刺激,也不是立竿见影的需求创造,而是着眼于“持久战”中的动态平衡。 二季度将成为三重窗口期:关税效果观察期、对非美经贸关系沟通期、前期政策落实期。 资本市场方面,我们已经见证了可以载入史册的重磅组合拳,类“平准基金”发力、“国家队”行动、地方国资出手、险资发声、上市公司掀起增持回购潮…… 种种信号表明,政策工具箱正在对冲外部冲击。 来源:东吴证券 而未来,市场可感可及的政策主线还将包括: 财政端,执行弹性或将进一步放松,赤字率在必要时具备进一步提升的可能性; 货币端,适时降准降息的“时”加速临近,预计降准短期落地,降息仍需等待汇率(美元)的信号; 外汇领域,美债持仓需求调整已纳入“武器清单”,7.6的汇率坐标将成为今年的合意观测锚; 消费侧,扩围可能比扩大规模更重要,消费补贴或将向日常消费和服务业延伸。 当前虽然新的增量政策落地还有待观察,但"能早则早、宁早勿晚"的八字方略正转化为具体行动,正以静制动、以稳破局。 第二个变量来自中美之间的攻守易形。 特朗普政府以关税为武器,将触角延伸至五大维度——税率、税基、贸易壁垒、汇率与限制措施。 但接近4%的美国核心通胀与下调的GDP增速预估,已经折射出这场“既要对外极限施压讨好铁锈带选民,又要避免通胀反噬基本盘"的两难。 更耐人寻味的是,政策的阴晴不定、反复无常使得美元资产的避险属性持续瓦解,美国出现了罕见的股、债、汇三杀模式。 事实上,与2018年贸易战初起时相比,当前中国面临的形势已发生结构性转变。 彼时PPI高企、地产周期过热形成的被动局面,如今被低位PPI、深度出清的库存周期与沉淀的应对经验所替代,叠加一带一路战略红利的持续释放,都为政策腾挪提供了战略纵深。 反观当下的美国,制造业显著走弱,美债超发,财政扩张被称为"带着镣铐跳舞",过去引以为傲的货币政策工具也因居高不下的通胀粘性陷入被动。 这种"攻守易形"的本质,既源于两国经济周期的错位与战略储备的消长,更得益于于中国创新产业的崛起。 以DeepSeek为代表的中国科技正在从被动追赶转向错位创新。投资者开始相信,产业升级的内生动力有望部分对冲外部冲击。 图:关税冲突进展 来源:Wind、华夏基金,2025.4 值得关注的是,中美当前关税税率早已触及经贸交往的耐受阈值,进一步加码的边际效应趋零,美方博弈筹码几近枯竭。 后续中美或将更多优化自身税率、征收方式来减少对自身经济的冲击(例如4.11美国豁免部分商品进口税率),关税冲击迎来缓和。 在此背景下,中美重启谈判存在想象空间,而中国与欧盟、越南等转口枢纽的经贸磋商亦将提上日程,全球供应链重构暗潮涌动。 02 从混乱到秩序 ——当下投资视角的三把标尺 面对不确定性,策略的核心不是预测,而是应对。而应对的基石,正是我们老生常谈,却又常看常新的多头下注与多元配置。 站在季初的节点,我们不妨用"三把尺子"丈量机会。 第一把尺子量波动: 短期避险,应向何处收敛? 四月市场仍然面临两大不确定,即上市公司一季报业绩压力和关税反制的连锁反应,市场大概率将在收缩风险偏好的过程中寻找新的锚点。 在这一背景下,宏观层面的内需表现对未来1-2个月的市场走向更为重要。 但以史为鉴,外部冲击只会加快市场回调的进程、一定程度上加剧短期市场回调的幅度,不会改变市场本身的周期运行轨迹。 那些被错杀的贝塔、被低估的阿尔法,往往在波动率飙升的褶皱里,藏着长期趋势的“入场券”。 来源:Wind、华夏基金 考虑到宏观处于混沌状态,悲观与乐观假设差距极大,短期配置应围绕“红利+内需”展开,考虑以债基作为底仓构筑缓冲垫,叠加保持黄金ETF的仓位配置。 红利板块中,银行、公用事业、交通运输兼具防御性和政策确定性;消费领域,家电、食品饮料、医药则受益于扩内需政策。 第二把尺子量趋势: 中期主线,谁在蓄力破局? 关税冲突是涉及多方面因素和利益博弈的复杂经济摩擦,是一场“持久战”,难求速胜也无需速胜。 中期来看,能够脱敏贸易冲突的破局之路,唯有产业趋势,当下亟需进一步深刻理解并推进“自主可控”的战略意义。 事实上,中国科技公司早在7年前就开始寻求供应链的自主可控,此次在“万箭齐发”的冲击下,其受到的波动影响远低于美股同行。 尤为值得一提的是,以AI终端与应用为核心的产业趋势并未停滞,继续采用杠铃策略的结构,在进攻端配置以芯片半导体、人工智能、机器人为代表的“中国硬科技”,捕捉技术进步带来的指数级增长趋势。 从节奏看,经过过去一个月的调整,成长主题的成交拥挤已经大幅缓解,已经进入可为区间,本轮普遍20-30%的回撤之后,反而为长期布局打开窗口。 资本市场早已用脚投票——尽管近期科技板块出现阶段性回调,但电子连续三个季度为公募第一大重仓行业,这暗示着主流资金对产业趋势的笃定。(来源:华西证券,2024Q4) 第三把尺子量信心: 全球视角,如何重新定价中国资产? 历史从不重复,但总是押韵。2018年,面对特朗普的关税突袭,A股科技板块经历急挫,却在随后三年催生出半导体设备的十倍神话。 眼下这场四月风暴,或许同样正在为新一轮产业革命积蓄破土之力。 对投资者而言,真正的智慧不在于预判风暴何时停歇,而在于理解:"中国经济总是在压力测试中完成升级与跃迁"。 当“小院高墙”倒逼出DeepSeek的算力突破,当市场波动凸显出红利与自由现金流资产的盈利韧性,当全球滞胀阴云反衬出中国制造的成本优势,我们会发现,那些曾被视为不确定性的惊雷,或许正是唤醒新生的春雷。 而中国资本市场立足全球的超额收益来源,也将不再局限于低估值,而是转向“自主可控+新质生产力”的Beta所传递的确定性。 巴菲特曾说:“当潮水退去,你才知道谁在裸泳。” 而在潮水汹涌时,我们更需要看清哪些鱼群正在逆流而上。这不仅是对企业价值的洞察,更是对国运脉络的深层呼应。 对于普通投资者,此刻的关键不是追逐市场先生的情绪,而是重新审视手中的“筹码”: 是否有穿越周期的底气? 是否在与国运、与时代共振同频? 四月的春风偶尔裹挟着雨水,带来铺面的寒意。 但表层湿冷的土壤之下,新周期的种子已在酝酿新生。 风险提示

2025-04-22 15: 43

2025-04-22 15: 43

2025-04-22 15: 43

2025-04-22 15: 43

2025-04-22 15: 43

2025-04-22 15: 43