摘要

境内宏观:8-9月通常是下半年经济的分水岭,其变化基本可以延续到年底,因此PMI环比7月通常变化较大。但今年8月PMI反而变化有限,且绝对水平依旧偏低,说明“反内卷”等一系列政策对经济拉动偏弱,政府加杠杆成为宏观经济的内需支撑。

境外宏观:基准情形下9月降息悬念不大,但9月上旬密集发布的数据将对9月降息幅度和会议基调产生影响。

债券市场:从7月宏观数据来看,供需两端出现小幅收缩,经济基本面尚未实现全面反转。那么,当前市场恐慌主要就应该来自于对风险偏好提升的担忧。历史来看,股债并不一定就是跷跷板,在资金面维持宽松的前提下,因流动性充裕也有望实现股债双牛。

权益市场:8月指数继续向上突破,流动性或是推动指数上行的主要因素。从全月表现看,8月较7月出现明显的风格切换,科技成长资产表现偏强,周期与红利资产表现偏弱。

投资策略:投资方向上,短期维度可关注显著受益美联储降息预期的有色金属、小金属方向、产业化提速的固态电池、景气度提升以及密集事件催化的消费电子等。中期维度看,当下的科技成长板块已经是市场公认的核心方向之一。

目录

1、境内宏观

2、境外宏观

3、债券市场

3.1 资金面

3.2 票据市场

3.3 同业存单

3.4 可转债

4、权益市场

4.1 市场表现

4.2 风格表现

4.3 交易指标

5、投资策略

正文

1、境内宏观:

8月PMI回升,7月工业企业营收增长

8月制造业PMI上升0.1个百分点至49.4%。分项来看,生产、新订单、原材料库存均上升,对PMI形成拉动;供货商配送时间上升,从业人员指数下降,对PMI形成拖累。

7月份,规模以上工业企业营业收入同比增长0.9%,1-7月份增长2.3%,今年以来营业收入持续增长,为企业盈利恢复创造有利条件。7月份,规模以上工业企业利润同比下降1.5%,降幅较6月份收窄2.8个百分点,连续两个月收窄,1-7月份利润降幅较上半年收窄0.1个百分点,企业盈利水平继续好转。

(数据来源:Wind。)

观点:

8-9月通常是下半年经济的分水岭,其变化基本可以延续到年底,因此PMI环比7月通常变化较大(涨跌互现)。但今年8月PMI反而变化有限,尤其是显著弱于2016-2017、2022-2023等年份,而且绝对水平依旧偏低,说明反内卷等一系列政策对经济拉动偏弱,政府加杠杆成为宏观经济的内需支撑。

7月,新兴行业利润增长较快,如生物药品制造、化学药品制剂制造等行业利润分别增长36.3%、6.9%;集成电路制造、半导体器件专用设备制造、半导体分立器件制造等行业利润分别增长176.1%、104.5%、27.1%;航空航天器及设备制造行业利润增长40.9%;计算机整机制造、智能无人飞行器制造、家用清洁卫生电器具制造等行业利润分别增长124.2%、100.0%、29.7%;产业链条相关的计算机外围设备制造、敏感元件及传感器制造等行业利润分别增长57.0%、51.9%。

除了结构性上新兴行业的修复更强之外,部分行业或受反内卷影响利润率改善明显。如制造业上游,7月利润率为3.59%,好于去年同期的2.86%。制造业上游中钢铁、石油加工行业同比扭亏为盈。电热气水,7月利润率为7.6%,去年同期为7.2%,7月电热气水利润增速回升至6.89%,前值为1.51%。整体工业企业资产扩张速度持续放缓,库存增速放缓,有助于缓解供需矛盾。7月,工业产成品库存增速为2.4%,低于前值3.1%。工业企业资产增速为4.9%,低于上半年的GDP增速。

2、境外宏观:

美联储降息预期仍在波动

观点:

基准情形下9月降息悬念不大,但9月上旬密集发布的数据将对9月降息幅度和会议基调产生影响。

中期看,特朗普对美联储FOMC委员会的干预进一步强化,若特朗普提名的新理事米兰获得参议院批准,且在成功罢免库克后再提名另一位新理事,则理事会中将有4人与特朗普立场一致,超过半数。随着2026年5月轮换新主席,美联储货币政策将面临更大的独立性问题,2026年降息幅度料较当前市场预期的更多。

3、债券市场:

当前担忧主要来自市场风险偏好提升

3.1 资金面:

上周资金维持宽松,隔夜资金价格稳定在1.3%左右,央行呵护态度明显,哪怕是上周五跨月,依旧波澜不惊。上周央行公开市场净投放4961亿元。其中,净投放22731亿元,净回笼20770亿元。因有3000亿元1年期MLF到期,上周整体上实现净投放4961亿元。本周有逆回购7天到期2.27万亿,逆回购91天到期1万亿,到期压力与上周相当,预计可能会继续通过续作的方式平稳资金面。

3.2 票据市场:

转贴市场,月末票据利率走势与往年比呈现高度相似,均表现为翘尾行情。直贴市场受月末转贴市场票价上涨和供给增多的影响,报价也呈上升态势。目前国股半年直贴报价再度来到0.8%附近。

3.3 同业存单:

存单收益率上周延续下行态势,大行一年期收益率下行到1.655%,市场对资金面维持宽松给予乐观预期,但受制于长端利率水平居高不下,存单也很难有较大幅度下行表现。

3.4 可转债:

8月27日转债市场出现类似7月14日、7月28日的调整,转债与正股日内一度出现较大程度背离。结构上未见明显分化,从风格指数来看,万得高价/低价转债指数跌幅分别为3.75%/2.57%;从行业指数来看,信息科技/可选消费行业品种跌幅居前。而从背后原因来看,本轮调整可能源于主动“畏高情绪”与ETF、权益市场的共振直接因素层面,转债ETF午后的快速下行可能成为投资者行情判断的触发点之一。

注:以上数据来自wind,统计时间为2025.8.25-2025.8.31,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资需谨慎。

观点:

上周长端利率债延续看股做债行情,上周一、周二因股市调整,长端利率顺势下行,上周三、周四又因股市绝地反击而出现风险偏好的骤然升温,长端利率债再遭抛售。

债市经过7、8两个月的洗礼,交易情绪演绎到极致,目前来看10年期国债利率1.8%仍旧是一个较强的支撑位,每次因股票大涨而导致的债券大跌,基本脉冲到1.8%附近就可能会出现反弹。

市场在担忧什么?应该不是基本面的问题,从7月宏观数据来看供需两端出现小幅收缩,经济基本面尚未实现全面反转。那么恐慌主要就应该来自于对风险偏好提升的担忧。历史来看,股债并不一定就是跷跷板,在资金面维持宽松的前提下,因流动性充裕也有望实现股债双牛。

4、权益市场:

8月指数继续向上突破

4.1 市场表现:

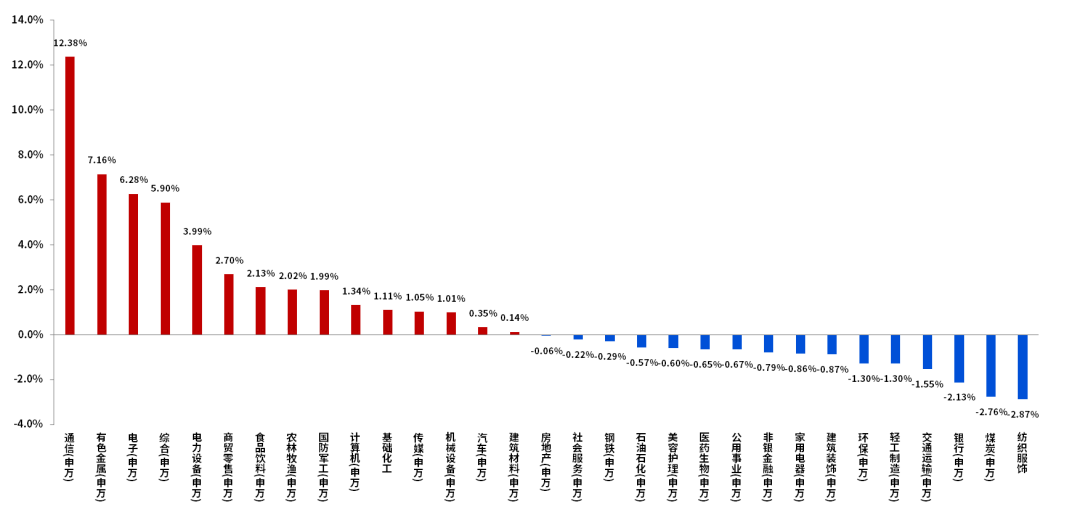

上周上证综指涨0.84%,深证成指涨4.36%,创业板指涨7.74%,科创50涨7.49%。上周申万31个行业中15个行业收涨。涨幅居前行业有通信、有色、电子等;涨幅靠后行业有纺织服装、煤炭、银行等。

4.2 风格表现:

上周中盘>大盘>小盘,整体成长风格优于价值风格,其中,国证价值指数跌0.53%,国证成长指数涨5.47%。大盘指数(申万)涨2.74%,中盘指数(申万)涨4.13%,小盘指数(申万)涨1.92%。(数据来源:Wind。)

4.3 交易指标:

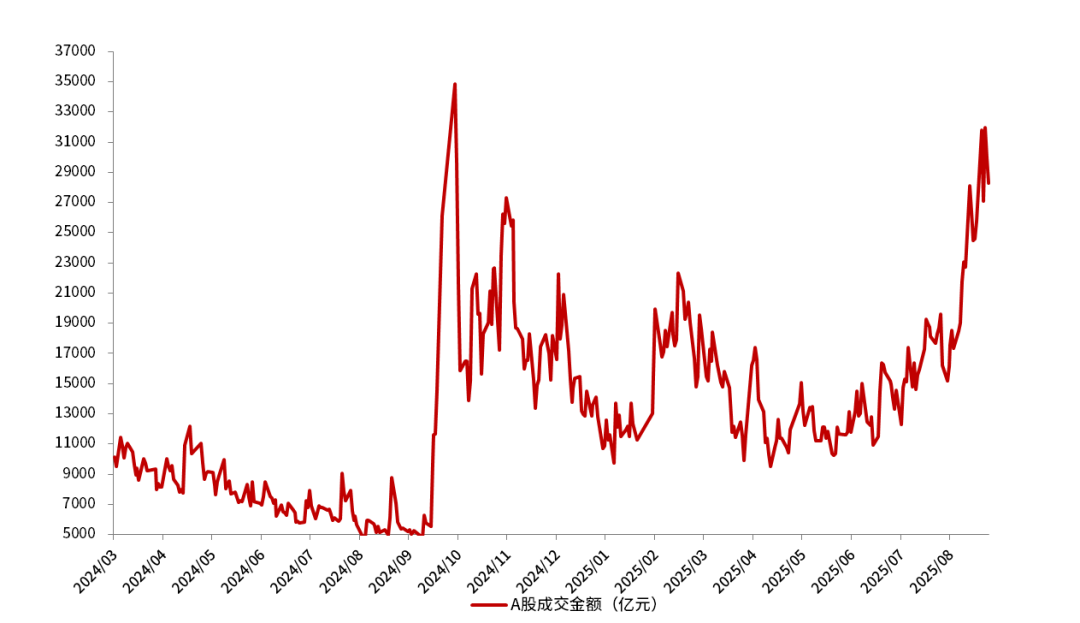

上周A股市场日均成交金额约为2.98万亿元。

图:上周A股申万一级行业表现

数据来源:Wind、长城基金,截至2025年8月29日,以上行业数据仅供参考,过往表现不预示未来,投资需谨慎。

图:股票交易规模(亿元)

数据来源:Wind、长城基金,截至2025年8月29日

观点:

8月指数继续向上突破,全月来看上证上涨7.97%,深证成指涨15.32%,创业板指涨24.13%,科创50涨28.00%;风格上,成长>价值;中盘>小盘>大盘。

流动性或是推动指数上行的主要因素:1)宏观流动性上,国内外均处于宽松预期。8月央行通过MLF净投放3000亿元,连续6个月加量续作。海外降息预期有所升温,鲍威尔现鸽派发言,降息周期或至。2)市场流动性充裕,交投活跃,8月A股日均成交金额约2.31万亿元,两融规模不断扩张,全月两融余额维持在两万亿水平,全月两融交易额占比维持在10%左右,处于历史95%以上分位水平。

从全月表现看,8月较7月出现明显的风格切换,科技成长资产表现偏强,周期与红利资产表现偏弱。行业上,通信、电子、计算机等表现靠前;银行、钢铁、煤炭等表现靠后。

5、投资策略:

关注更具性价比的科技成长方向

当前市场的交易情绪仍旧处在火热状态。从8月下旬开始,融资资金规模上涨处于加速状态,构成当下显著结构性市场的核心支撑,预期短期仍可能会持续。融资资金主要流向科技成长板块,这也是为什么结构性行情热烈演绎的原因。不过,从资金交易的观察指标来看,当前科技交易拥挤度已接近前期高点。

短期资金市的背景下,很难在左侧去预测顶部的位置。短期内,9月3日阅兵仪式可能会是一个关键节点,届时需要关注大盘的均线承接能力。但考虑到10月即将召开的四中全会重要会议、美联储在9月的降息预期,9月市场的风险偏好不一定会大幅向下,市场保持震荡上行的概率或仍然较大,但是斜率较8月可能会相对放缓。但从中期维度来看,周线级别的主涨段或仍在延续,在牛市中筹码的重要性远远高于摸顶,更多需要的是做好客观跟随。

投资方向上,短期维度或可关注显著受益美联储降息预期的有色金属(铜、锂、钴)、小金属方向(锡)、产业化提速的固态电池、景气度提升以及密集事件催化的消费电子等。中期维度看,当下的科技成长板块已经是市场公认的核心方向之一。人工智能属于政府行为驱动+技术驱动型行业,行业或将拥有未来3-5年共享成长高增速、市场规模增长的宏大叙事。

9月配置思路或可关注:非银、国防军工、智能驾驶、金融科技等。

2025-09-02 11: 37

2025-09-02 11: 37

2025-09-02 11: 37

2025-09-02 11: 37

2025-09-02 11: 37

2025-09-02 11: 37