相较于双节8天假期结束时投资者对A股开盘的满心期待,眼下投资者对周一开盘,显然期待中又带着点慌张。

周五A股收盘之后,海外雷霆突发。川普在社交平台发出新的“威胁”,宣布11月1日起,加征100% 关税并对软件实施出口管制。

事实上,10月以来,中美双方在船舶费用、稀土出口管制、反垄断等多个方面出现摩擦增多迹象,而此次川普的发帖,标志着中美关税摩擦的再“升级”。

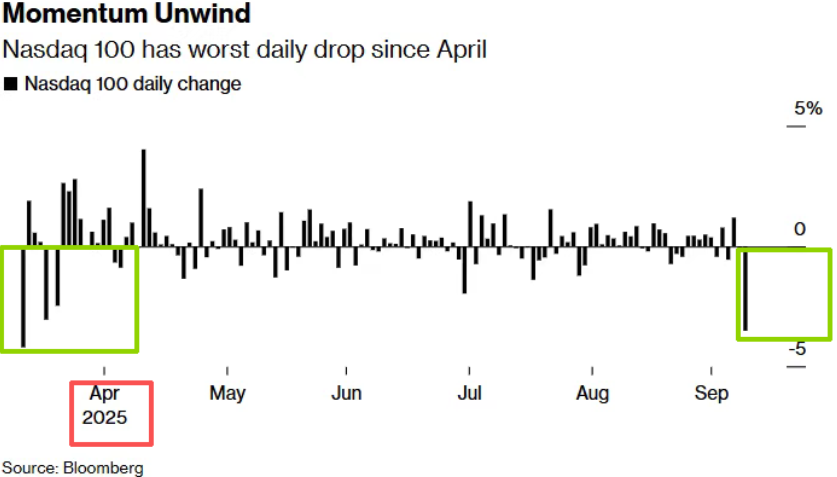

全球市场受此影响陷入极端情绪,除了黄金等少数品种外,周五晚间美股、商品、加密货币均在大跌,结合周五白天A股和港股同样大幅回调,看起来像是4月对等关税后的波动“昨日重现”。(数据来源:Wind)

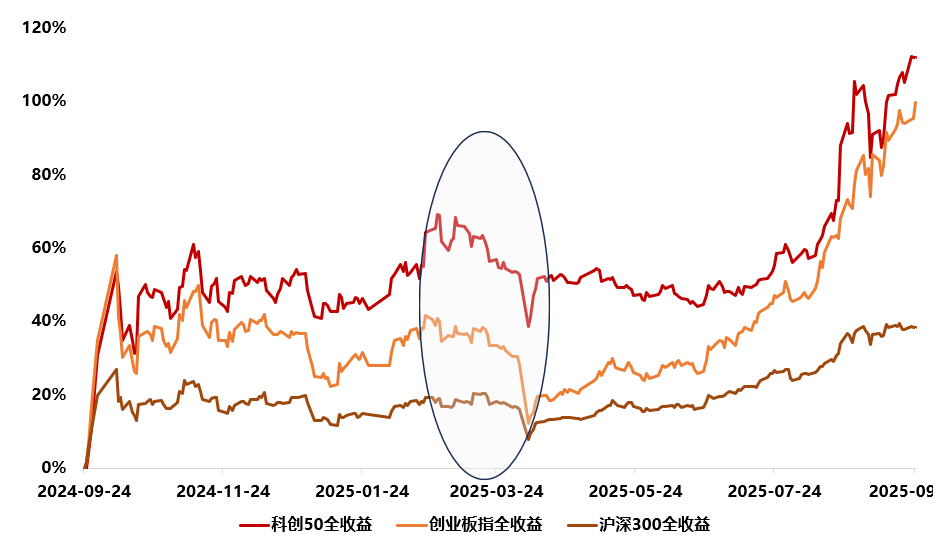

4月初,对等关税“黑天鹅”飞出,市场情绪急剧逆转。4月7日A股跳空低开,上证指数单日暴跌7%,近98%的个股跌幅超10%。但正如后来我们所看到的,这场恐慌反而砸出了“924”以来最佳的黄金买点。(数据来源:Wind)

数据来源:Wind,截至2025.10

与四月初的恐慌不同,经历了此后半年“牛市氛围”的熏陶,如今的A股投资者战意正浓,摩拳擦掌准备把握倒车接人的机会,最大的“举棋不定”反倒成了“买什么”、“加仓机会”、“抄底方向”…

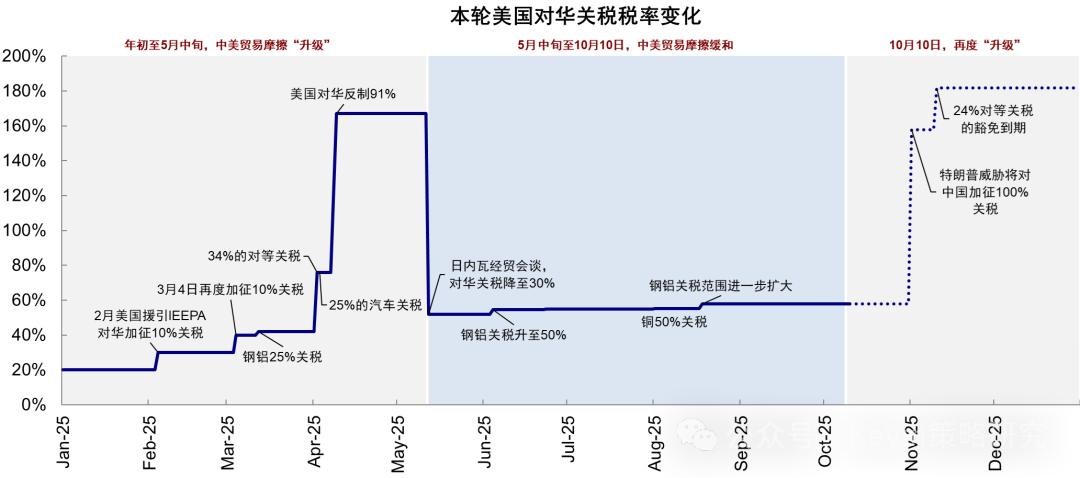

“昨日重现”? 川普2.0以来,本轮中美关税摩擦历经了升级、缓和、到近期再“升级”的三个阶段: 1月-4月持续升级:2月和3月,川普以“芬太尼”为由对中国进口商品两次分别加征10%关税,4月对华加征34%“对等关税”,随后不断升级91%,致使美国对中国征收的关税税率一度达到147%(145%全面关税+2%的232特定行业关税),全球市场因此大跌,美国一度出现“股债汇三杀”。 5月-9月逐步缓和:中美开启经贸磋商机制,5月12日中美关税在日内瓦会谈后大幅“降级”,美国对中国本轮关税降至30%;随后在英国伦敦(6月)、瑞典斯德哥尔摩(7月底)以及西班牙马德里(9月)进行三轮会谈。中美两国元首也两度进行通话,尤其是9月19日的中美元首通话,达成TikTok一致,并传递出可能直接会晤的信号,也是中美关税最为缓和的阶段。 10月再度“升级”:虽然这一次关税升级也算“事出有因”,但是相比不久前市场还预期达成广泛的贸易和投资协议,取消芬太尼关税,甚至直接会晤,仍是一个意外和重大“挫折”。(以上来源:中金公司) 这次川普之所以会发动新的贸易纠纷,确实“事出有因”: 本周国内的商务部对关键的稀土等战略原材料进行了出口管制,而中国稀土在全球供应链中占据统治性地位,这无疑让川普感到着急。 从4月份的关税战经验来看,川普一般会先漫天要价之后再去协商。目前,市场已经形成“TACO交易”(全称Trump Always Chickens Out),意思是特朗普在放出狠话之后总会“临阵退缩”,由此让股市出现重新上涨的规律性现象。 接下来,共同关注两个时间点。 第一个是川普说的在11月1日加征100%关税的时间点之前,10月31号到11月1号这个时间点,有一层特殊的含义,APEC峰会将于月底在韩举行。关注双方领导人或者高级官员是否还能如约会面,如果有会面说明谈下来的可能性就比较高。 第二个关注的时间点是12月1日,这是中国出稀土出口管制生效的时间点。因此会有1~2个月时间,留给双方谈判期。 尽管现在关税阴云再度集结,可能引发股市波动,但也不必过于担忧,因为有了之前的TACO交易的经验,本次固然会有调整,但是往往市场也会是比较有效的,如果进展如大家预期的乐观,也会快速反弹。 “加仓机会”? 市场确实具有较强的学习效应,我们看到,和4月份不同,这次富时A50指数明显跌的更少,离岸人民币不仅没跌,反而微微上涨。市场经过一轮博弈已经有了一定的抵抗力,熊牛心态切换后,本次情绪交易大概率并不会像4月初那般恐慌。 理性分析,这半年多,美国的处境变了,似乎比年初更加困难了: 经济:不如以前好,要降息来刺激经济 政治:两党党争加剧,政府停摆危机 选举:中期选举周期将至,农业州选民施压,川普反复提大豆 股市:股价位置比四月高 中国的心态和准备也变了: 经济:虽然也有压力,但心里更有底了 股市:心态由“熊”(怕跌)转“牛”(不怕跌) 准备:关税/芯片/大豆都准备充分,贸易对美出口下降,芯片也在突破 长期战略:四中将至,未来五年是中美博弈的关键期,主线清晰 不过,股市这半年多的时间里积累了较大的涨幅,会有天然的止盈压力。因此本轮调整,叠加外部事件催化因素和自身股市短周期的因素,能否快速反弹也不能过度乐观。在谈判结果未出之前,最好还是保持足够的审慎。 整体感觉来看,下周或有较为明显的冲击阶段,对于投资者而言,此时宜冷静审视,耐心等待市场波动率下行,而后进一步聚焦主线,重点观察以下机会: 短期看,红利、黄金、债市有望下风险偏好下行周期提供波动率保护,是当前阶段必不可少的对冲配置: 国内债市:短期来看,不确定性的上升将推动风险溢价降低,股债跷跷板对国内债市形成利好,对货币宽松预期的重燃将有助于推动股债收益率的下行。 红利类资产:市场不确定提升之际,红利板块一般会相对更加抗跌,经过前期的调整,当下红利资产的股息率多又提上来了,配置价值凸显。 黄金及美债:在避险情绪比较高的时候,黄金和美债往往相对能够避险。即使不出于避险逻辑,也有自身逻辑。黄金的牛市,是美元的信用受到挑战,虽然前期上涨较多,但在大的宏观趋势没有改变的情况下,叠加过往黄金牛市的经验,可能还会持续较长一段时间。而美债方面,预计下半年还会有两次降息,中短久期的美债也是相对比较合适。 中长期,我们仍看好AI、科技未来一年的反复活跃机会,代表未来产业方向的板块终究会给投资者带来回报,逢低买入: A股新老科技:最近几个月涨的其实是挺多的,尤其是以CPU、算力等为代表的新科技,一些老科技,比如像新能源,最近反弹也比较多。在这个快速变化的时代,押注未来永远不会错,能够脱敏贸易冲突的破局之路,唯有产业趋势。但是经过前期的上涨,当前估值和杠杆已经放在明面上了,且四季度是风格易变的节点,存在天然盘整诉求,也并不建议大家匆忙重仓。 美股科技:在周五大幅下跌后,美股情绪指标已经转为“恐慌”。接下来有一个重要的关注点,从下周二开始,美股三季报开始披露。相较于偏向于消息面的利空,三季报的财报数据更能反映企业的基本面的情况,这是美股更加关心的底层数据。 港股科技:港股在历次中美摩擦中均有更大波动,但危中有机,其在产业分布、估值等方面有显著优势,如有较大回调仍是很好的布局机会。 “举棋不定”? 现在,还是会发现,坚持合理配置是抵御波动、防止主观失误的最佳手段。然而,理解、践行非一日之功,尽管道理看了很多遍,但自己去搭配组合,根据市场动态调整、优化风险与收益的平衡过程,也并非人人胜任。 几天之前,A股开锣,首个交易日,市场用漫山遍野的红色,给了所有人一个惊喜,机会“迷人眼”如何应对?一篇《科技、黄金、日经…在应接不暇里想起了FOF》提供思路。 然而还没等投资者从兴奋中计划明白,就坐上了一趟始料未及的过山车。3900点一蹴而就地上去,也一蹴而就地下来,不测风云,A股收盘之后,海外雷霆突发。 不确定性升级,又该如何应对?焦躁的等着开盘之际,再次想起了FOF。 当年FOF这一品类诞生的时候,就是希望以此类产品为载体,来探索财富管理客户盈利体验提升的新方案,降低应接不暇与举棋不定中的不确定性。 比固收+更进了一步,理论上FOF应该具备两次风险的分散能力—— 一个是在资产配置层面,决定海内外、股债商的配置比例,同时跟踪市场内部细分风格、行业主题的变化。 另一个是在确定好资产配置比例后,再去投资不同类型的优质基金。 曾几何时,FOF的任务是选好基金,组成全明星的梦之队;近几年来,在重视贝塔、分散贝塔、配置贝塔的逻辑下,从投资者需求的角度出发,FOF的品类逻辑也逐步演变为以宏观经济周期为坐标系延伸,让各类资产权重随市场变化动态调整,真正实现应势而变。 如果FOF有未来,多元资产配置一定是现阶段的答案之一。 在公募FOF从选基金向做配置做出逻辑上的转变后,也需要有更多具备配置能力和配置观点的基金经理站出来。 用拿得出手的产品净值和客户可感的盈利体验,再次证明FOF这一品类的价值。 风险提示

2025-10-13 12: 32

2025-10-13 12: 32

2025-10-13 12: 32

2025-10-13 12: 32

2025-10-13 12: 32

2025-10-13 12: 32