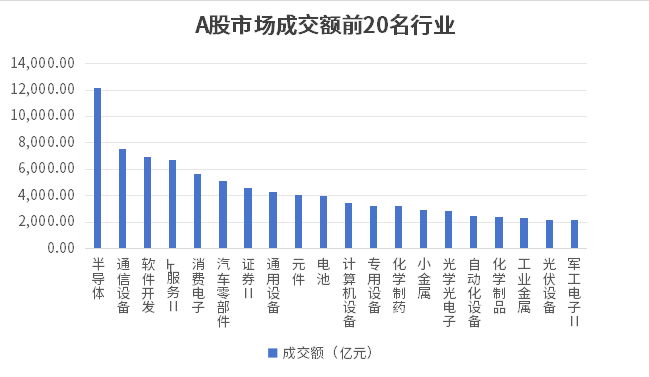

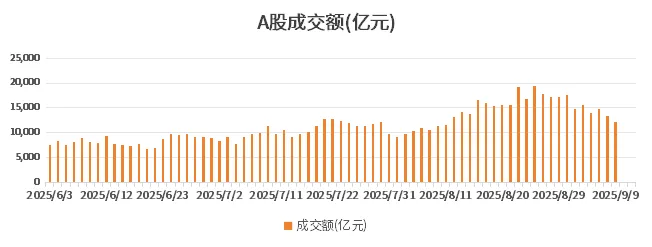

近期,随着宏观政策暖意渐浓、增量资金持续涌入,A股权益市场一扫此前阴霾,主要指数自7月中旬以来拾级而上,上证指数一度站上3800点,创业板指近一个月涨幅超过24%,两市单日成交金额更是在8月27日放大至1.9万亿元,刷新年内峰值,逼近去年“9·30”行情高点。 数据来源wind,数据截止时间:2025.9.12 今年9 月2 日至4 日上证指数连续三日下跌,本轮慢牛行情首次进入整理期。八月下旬,资金几乎一致性地涌向以半导体、消费电子、通信设备、军工、软件开发为代表的TMT 板块,上述行业成交占比一度超过全市场的30%,交易结构集中度过高;另一方面,传统蓝筹与复苏链板块,如白酒、银行、地产、煤炭等,却表现不佳,市场呈现“一半是火焰、一半是海水”的分化格局。 数据来源wind,数据截止时间:2025.9.12

数据来源:WIND,时间区间(2025.8.25-2025.8.29),行业分类:申万二级行业。历史数据不代表未来。

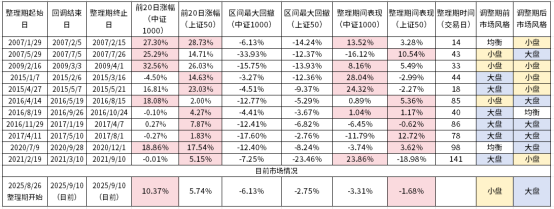

市场已转入“慢牛”整理期 成交量的迅速放大与快速回落,往往预示着行情由“加速段”进入“整固段”。自8月28日以来,两市量能阶梯式下滑,9月10日已缩减至1.2万亿元附近,热点持续性明显下降,种种迹象表明,市场已转入“慢牛”整理期。历史经验显示,在总量增速放缓、货币环境温和、监管态度偏暖的组合下,指数回调较为温和,整理期较长,指数呈现震荡修复趋势。 数据来源:WIND,时间区间(2025.6.03-2025.9.10) “慢牛”整理期多伴随市场风格切换 从过往市场走势来看,若前期出现 “快牛” 行情,后续步入整理阶段时,通常呈现出调整幅度较大、周期较短的特点;而前期若是 “慢牛” 行情,后续整理期则多表现为调整幅度相对较小,但持续时间更为漫长。并且,多数牛市调整阶段都会伴随显著的市场风格切换。 数据来源wind 就本轮行情而言,前期小盘题材表现活跃,占据主导地位。而那些前期涨幅滞后的品种,在首次回调中已展现出抗跌特性,甚至出现补涨行情。当市场进入整理阶段后,资金流向大概率会延续从高位向低位切换的态势,市值、行业以及估值风格都有望迎来新一轮的再平衡。 数据来源:WIND;时间(2024.8.22-2025.8.21);过往走势不预示未来,不作为投资推荐,基金有风险,投资需谨 若您认可上述观点,可结合产业发展趋势、政策导向以及估值匹配程度,对个人持仓结构进行分析,是否需要合理调整再平衡。具体可从以下三条主线进行思考: 从 “热门赛道” 到 “冷门复苏” 经过一段时间的连续上涨,半导体、消费电子等热门板块,其动态市盈率已超过近五年 85% 的分位水平,短期内业绩可能较难再度超出市场预期。反观白酒、休闲服务、航空机场等消费复苏相关产业链,目前估值仍处于历史 30% 分位以下。随着中秋、国庆双节临近,叠加去年同期较低基数的影响,这些板块的盈利弹性有望逐步显现。近期,白酒的批发出厂价格已呈现企稳回升态势,航空业客座率也修复至九成以上,这些都是积极向好的信号。 数据来源wind,截止时间2025.9.10 浙商大数据智选消费 (R3中风险) (A类:002967;C类:014813) 本基金将继续坚定聚焦以创新药和新消费为首的核心投资主线。无论是国家政策的持续呵护, 还是企业自身在技术突破、产品迭代、效率提升上的不懈努力,都为这两大领域的优质公司提供了广阔的成长空间。我们将继续秉持“深度研究,自下而上” 的核心理念,精耕细作,深入挖掘那些估值水平与其未来业绩增长动能相匹配的优质个股。我们相信,真正的价值创造源于对基本面深入骨髓的理解和对企业长期成长性的精准把握。 浙商全景消费 (R3中风险) (A类:005335;C类:014373) 本基金从基本面视角出发评估上市公司的内在价值,买入低于内在价值的公司。在未来也将延续这样的基本面投资框架,并且会更加侧重于消费板块的股票选择。同时,引入 AI 模型,构建可追溯、可解释的量化投资策略。

从 “题材炒作” 到 “业绩兑现” 像军工、券商等板块,在 “利好预期” 阶段股价已大幅提前上涨。后续需重点关注订单实际落地情况、成交量能否持续放大等业绩兑现因素。与之相反,储能、光伏组件、锂电材料等 “旧成长” 领域,由于市场对产能过剩的担忧,股价遭到过度抛售。部分行业龙头企业,随着三季度行业排产数据环比回升,这些企业存在阶段性估值修复的机会。 浙商智选经济动能混合 (R3中风险) (A类:010148;C类:010149) 能源行业包括以煤油气为代表的老能源和以光伏、风电、电动车等为代表的新能源。新能源 做为新兴产业的重要分支,具备行业空间大、增速高等特点。根据所处环节不同,我们将新能源分位:1)以光伏、风电为代表的发电环节;2)以电力设备、电网等为代表的输配电环节;3)以新能源车、机器人、消费电子等为代表的用电环节。经过 2-3 年调整,光伏、新能源车等细分赛道已经触底,后续有望迎来较好的投资机会;同时也有很多新兴起的环节,比如机器人、AI 电力设备等,具备成长空间大、增速高等特点,也有希望带来较好的投资机会。

从 “纯弹性” 到 “高分红” 在慢牛市场环境下,资金对于投资回撤的敏感度显著提升。部分银行、煤炭、公用事业等具备低估值、高股息特点,同时受益于无风险利率下行所带来的估值重估,对追求长期稳健收益的配置型资金或具有较大吸引力 浙商智多享稳健混合型发起式 (R3中风险) (A类:012268;C类:012269) 在绝对收益层面,红利类策略具有天然的优势,其在宏观经济下行期凭借确定性较高的股息收益,更可能获取市场的估值溢价;在宏观经济上行期、市场整体上涨势头较强劲时,其相对收益能力会出现明显衰退、跑不赢市场 beta的情况,但绝对收益仍有一定的支撑性。龟兔赛跑,红利低波在我们看来可能就是那个勤勤恳恳、“笔耕不辍”的老龟,积跬步而至千里。

以上全部产品观点来自于相关产品2025年中报,截至2025年6月30日。 AI 浙商基金作为浙江省首家公募基金公司,是行业内最早投入AI赋能投研的公募基金之一,至今已经11年科技积累,公司致力于先进的生产方式提升投研效率,经过多次技术迭代和更新,构建起基于AI决策的工业化投研体系,推动投研体系工业化与投资能力人工智能化,实现投研策略可追溯、可迭代、可传承,服务国家战略指引。 公司以服务投资者为目标,努力提升长期持有体验,目前公司中长期业绩位于行业前十:根据国泰海通证券数据,截至2025年二季度末,浙商基金权益类业绩近十年6/81,固收类业绩近五年5/129。 注:公司排名数据来源国泰海通-基金公司权益类/固定收益类资产业绩排行榜,统计区间近十年2015.07.01-2025.06.30、近五年2020.07.01-2025.06.30。 END 滑动查看完整风险提示

2025-10-15 13: 58

2025-10-15 13: 58

2025-10-15 13: 58

2025-10-15 13: 58

2025-10-15 13: 58

2025-10-15 13: 58