摘要

境内宏观:1-10月规上工业企业利润累计同比增速为1.9%,较1-9月的2.4%回落0.6个百分点,其中10月同比增速为-5.5%,较9月的21.6%由正转负。一方面,上年同期基数明显抬高,对同比增速有一定影响,另一方面,“反内卷”下原材料涨价、叠加需求端表现偏弱,导致企业盈利空间收窄。

境外宏观:美联储降息预期再度回升,12月海外降息或是大概率事件,经历近期市场震荡后即使不降息其对市场的影响也较有限。9月美国非农新增就业大超市场预期,但失业率数据进一步上行至4.4%。

债券市场:短期来看,货币政策年内降息预期降低,但在央行重启买债背景下,流动性或仍将维持宽松,债市大概率将维持区间震荡格局,趋势性行情减弱,更多呈现结构性机会与博弈性机会并存的特征。

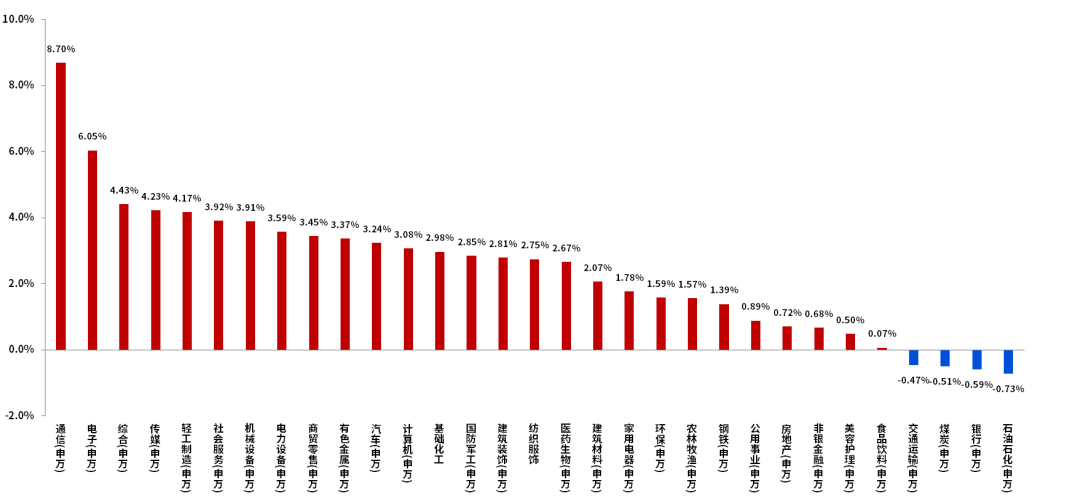

权益市场:上周市场风格向科技成长回归,资金从组合再平衡转向再配置。通信、电子、传媒等科技行业涨幅领先,石化、银行、煤炭等行业回调。10月市场回调以来,融资买入额与成交占比整体均显著回落,上周随着整体市场风险偏好趋稳,两融活跃度有所回升。

投资策略:投资思路上,新兴科技仍有望成为主线,并适度关注低估消费与券商。

目录

1、境内宏观

2、境外宏观

3、债券市场

3.1 资金面

3.2 现券市场

3.3 可转债

4、权益市场

4.1 市场表现

4.2 风格表现

4.3 交易指标

5、投资策略

正文

1、境内宏观:

10月规上工业企业利润转弱

观点:

1-10月规上工业企业利润累计同比增速为1.9%,较1-9月的2.4%回落0.6个百分点,其中10月同比增速为-5.5%,较9月的21.6%由正转负。

一方面,上年同期基数明显抬高,对同比增速有一定影响,另一方面,“反内卷”下原材料涨价、叠加需求端表现偏弱,导致企业盈利空间收窄。有色、电子设备、食品、酒饮料茶和汽车仍保持同比正增,其他行业利润增速均为负值,利润修复仍需依托需求改善与政策发力形成合力。

2、境外宏观:

美联储12月降息预期回升

观点:

美联储降息预期再度回升,12月海外降息或是大概率事件,经历近期市场震荡后即使不降息其对市场的影响也有限。9月美国非农新增就业大超市场预期,但失业率数据进一步上行至4.4%。据CME“美联储观察”,美联储12月降息25个基点的概率升至86.9%,维持利率不变的概率为13.1%。美联储理事米兰表示,美国经济需要大幅降息,货币政策阻碍了经济发展。此前,美联储官员戴利表示支持在美联储会议上降低利率。

我们认为目前美国就业市场仍处于温和放缓的“紧平衡”,高利率环境压制利率敏感型行业就业,12月降息仍是大概率。

3、债券市场:

短期或维持区间震荡

3.1 资金面:

上周(11月24日至28日,下同)央行多净回笼资金,仅在上周一、周四通过逆回购操作净投放资金557亿、564亿,周内逆回购合计净回笼资金1642亿。周二有9000亿1年期MLF到期,央行当日开展10000亿MLF操作,11月MLF净投放资金1000亿。

虽然月末央行净回笼资金,但可能由于11月中长期资金投放规模并不低,资金面总体平稳跨月。上周DR001、DR007、DR014运行中枢较前期(11月17日至21日)分别下行12bp、4bp、3bp至1.31%、1.46%、1.51%。具体到上周周内走势来看,DR001由周一的1.32%逐步下行至周五的1.3%低位,DR007运行在1.45%~1.47%区间,DR014由1.54%下行至1.49%。

3.2 现券市场:

同业存单:上周同业存单发行量为5595亿元,环比上升264亿元;净融资额为-2426亿元,环比上升1314亿元。从发行成本来看,各期限同业存单发行利率多上行,其中1M、3M同业存单发行利率分别上行5bp、1bp至1.57%、1.65%,6M同业存单发行利率则下行3bp至1.68%。

二级市场方面,同业存单收益率变动不大,AAA商业银行3M、1年期同业存单收益率较前期分别小幅上行0.15bp、0.5bp至1.58%、1.64%。

利率债:上周新发行利率债7160.69亿,利率债净融资额为4774.66亿。由于地方债发行规模上升,净融资规模较前期略有回升。

二级市场方面,上周10年期国债收益率较前期上行2bp至1.84%,10年国开收益率也上行3bp至1.97%。期限利差方面,国债10-1利差走阔2bp至44bp,国开10-1利差走阔3bp至35bp。上周一、周二市场走势较为平淡,周三、周四受到市场预期及某地产相关债券下跌影响10Y国债活跃券收益率明显上行,周五又在宽货币预期下转为快速下行,周内整体上行2bp。

信用债:上周信用债共发行3442.84亿元,周环比下降14.53%;总偿还额2235.67亿元,净融资1207.16亿元,周环比下降198.54亿元。城投债共发行94只,发行金额550.46亿元。

二级市场方面,各期限中票收益率均上行,中票1年期、3年期、5年期AAA收益率较前期上行3bp、6bp、5bp。分品种看,产业债收益率平均上行4.57bp,城投债收益率也平均上行5.17bp。

3.3 可转债:

上周无转债发行,共有29.94亿转债偿还。

二级市场方面,中证转债指数较前期下跌0.27%,同期万得全A上涨2.9%。分类别来看,超高平价券(转股价值大于130元)涨幅均值为1.62%,表现优于中平价券(涨幅均值为0.58%)、低平价券(跌幅均值为0.23%)。高评级券(评级为AA+及以上)的跌幅均值为0.54%,表现弱于中评级券(跌幅均值0.07%)、低评级券(涨幅均值1.77%)。从成交规模来看,全市场可转债累计成交1736手,成交金额3079亿元,日均成交615.71亿元,环比下降41.04亿元。

注:以上数据来自Wind,以上数据仅供示意,不预示其未来表现,不构成实际投资建议,投资须谨慎。

观点:

回顾近年来债市季节性运行规律,因年末资金面边际宽松、机构配置需求集中释放等因素,过往12月多为上涨行情。但今年保险、社保等长期配置型机构,受跨年资金调度规划、来年资产负债匹配策略调整等因素影响,预计配置意愿弱于历史同期,季节性效应预计有所减弱。

短期来看,货币政策年内降息预期降低,但在央行重启买债背景下,流动性或仍将维持宽松,债市大概率将维持区间震荡格局,趋势性行情减弱,更多呈现结构性机会与博弈性机会并存的特征。

4、权益市场:

市场风格向科技成长回归

4.1 市场表现:

上周上证综指+1.40%,深证成指+3.56%,创业板指+4.54%,科创50 +3.21%。

4.2 风格表现:

上周中小盘跑赢大盘,整体成长风格优于价值风格,其中,国证价值指数+0.47%,国证成长指数+2.81%。大盘指数(申万)+1.70%,中盘指数(申万)+2.95%,小盘指数(申万)+3.55%。

4.3 交易指标:

上周A股市场日均成交金额约为1.74万亿元。

图:上周A股申万一级行业表现

数据来源:Wind、长城基金,截至2025年11月28日,以上行业数据仅供参考,过往表现不预示未来,投资需谨慎。

图:股票交易规模(亿元)

数据来源:Wind、长城基金,截至2025年11月28日。

观点:

11月市场结构显著切换,资金寻求组合再平衡。11月银行、石化、纺服、轻工等一级行业涨幅居前,电子、计算机、汽车行业大幅回调。

上周市场风格向科技成长回归,资金从组合再平衡转向再配置。通信、电子、传媒等科技行业涨幅领先,石化、银行、煤炭等行业回调。十月市场回调以来,融资买入额与成交占比整体均显著回落,上周随着整体市场风险偏好趋稳,两融活跃度有所回升。随着一系列风险因素逐步进入落地期,整体市场进入情绪修复阶段。预计后续融资买入额与融资买入成交占比有望稳中回升。

12月重要事件关注:海外,关注美联储议息会议和降息预期落地,关注美国11月通胀数据情况;国内,关注12月政治局会议、中央经济工作会议,以及11月国内经济与金融数据情况。

5、投资策略:

关注科技、消费、有色等

我们认为,随着逐渐进入风险落地期,行业配置再平衡需求提升,资金再配置需求有望回归。

原因包括:1)美联储降息预期回升,随着议息会议临近,全球流动性预期或将改善。2)10月国内经济和企业盈利数据走弱,政策进一步发力提振增长的必要性抬升,“逆周期与跨周期调节”有望加码。3)从交易上来看,当前A股热门赛道与宽基指数调整幅度已接近历次科技行情情绪性调整的均值水平,A股两融成交占比、行业RSI超卖指标接近年内极值位置,叠加存款端5年期定存停售、双创主题ETF获批等因素,短期阶段反转信号或逐步显现。

投资思路上,当前或是布局春季行情的合适时机,新兴科技有望重回主线,并适度关注低估值消费与券商。1)科技成长:全球产业竞争力的提升也正推动中国企业打开新的增长空间,可关注港股互联网/半导体/传媒/电力设备/创新药等;2)消费:基本面底部或已现,估值与持仓均处于历史低位区间,可关注大众品/酒店/航司/零售等;3)有色金属:宽松预期或将显著提振大宗商品表现,且相较于其他热门赛道有色金属仍具备一定估值优势,配置性价比突出。

2025-12-01 20: 24

2025-12-01 20: 24

2025-12-01 20: 24

2025-12-01 20: 24

2025-12-01 20: 24

2025-12-01 10: 29