香港万得通讯社报道,2007年至2019年期间,美股完成了最后一轮“去散户化”。2020年,散户再次回归, GameStop 的情绪交易震撼全球市场,美股散户的力量终于再次被看见。已经回归的美股散户会再一次被“去散户化”吗?

RiverFront Investment Group 的首席投资策略师Chris Konstantinos 表示,过去十多年,美股一直长期走牛,但是散户“无利可图”。自2007年以来,债券基金的总流量已超过股票流量近3万亿美元。

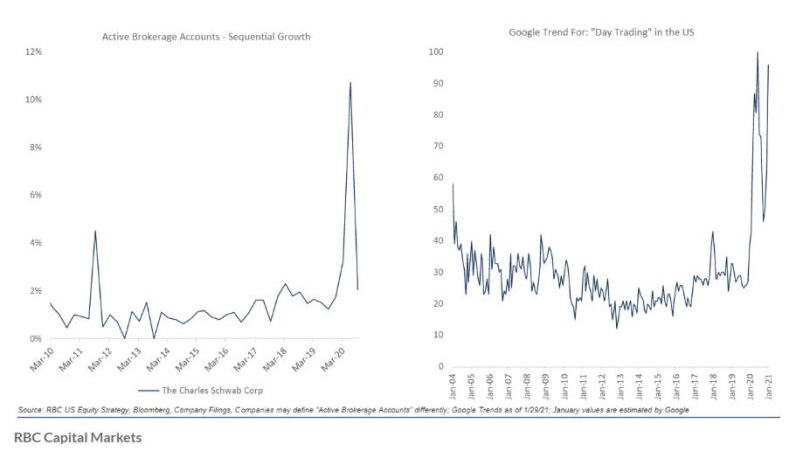

RBC Capital Markets 的美股策略主管Lori Calvasina 对媒体表示,美国个人投资者对股市兴趣变化的催化剂是新冠疫情,2020年美国新增个人投资者账户连续出现较大幅的环比增长,四季度增速尤其强劲。该分析师还注意到,使用谷歌搜索“日内交易”的数量也在增长。

Lori Calvasina 与市面上其他分析师一样,认为疫情期间才去的封锁措施和美国政府发放的救济金是导致美股散户回归的“天时地利”条件。

目前,华尔街已经看到了散户的狂热力量,但是对于现状是否持续却莫衷一是。

Ned Davis Research Group 的首席策略师Ed Clissold 对媒体表示,目前尚不清楚散户回归在多大程度上反映了个人通过刺激计划向市场投放额外资金。 在评论散户投资时,该策略师表示,这种交易更像是赌博,而不是投资,“泡沫”的市场行为往往会很快消失。

还有分析认为,美国散户很有可能一阵热闹之后,再次退出市场,因为GameStop 进入多杀多的局面之后,卖在最高点的散户损失惨重,从而中断散户回归的趋势。

但也有人认为,许多个人投资者可能会继续留守,因为他们的队伍并不是单纯的日内交易群体。

Lori Calvasina 表示,美股的结构可能正在发生变化,散户投资者很有可能在未来的美股市场上扮演更重要的角色。如果是这样的话,华尔街可要小心了,因为他们已经太久没有关注散户群体了。

当GameStop和其他严重做空的股票飙升时,对冲基金和其他机构投资者被认为被迫卖掉获利仓位,以弥补亏损,给股市带来曾带来短暂的压力。这种扰动,目前只是如昙花一现,并没有引发市场广泛的回调。

兴业银行策略师在一份报告中写道,强大的被动和系统性投资浪潮,已使个人投资者在很大程度上与分析师捏造市场预测无关。而GameStop 展现出来的情形则是一个很好的警示。该分析师表示,“与其批评散户投资者及其行为模式,不如将他们纳入广泛的环境下进行管擦。毕竟,被困在家且有廉价的交易平台,散户投资需求也随大环境发生变化。”

2020年,全球央行大放水,一些此前回避股市的个人投资者可能最终会放弃幻想,因为债券和其他领域的超低收益率几乎难以称为投资。而股息或收益率方面,股市仍有吸引力。

GameStop 事件还让一些观察家看到,散户投资者似乎更讲究策略了。去年夏天,散户投资者买入航空股和邮轮等相关公司股票,也曾获得不菲的收益。这些策略是过去十年里基本上被机构投资者抛弃的,取而代之的是增长、动力和高质量的投资策略。

观察还发现,自2020年3月23日低点以来,高度做空的股票表现都表现优于大市,而这种情况通常发生在市场进入衰退中期低点之后。预计美股散户可能继续对更具价值导向、资本规模更小和波动性更大的股票感兴趣。而这种“分散”而非集中抱团的趋势,是过去十多年活跃机构投资者忽略的一点。

Lori Calvasina 最后表示,散户对特定股票的兴趣可能会像过去一年那样起起落落,但不会消失,“除非大门关闭(即通过一项重大的监管改革),否则我们无法理解,鉴于消费者场外现金流的增加,散户投资者对交易特定名称的兴趣为何会完全消失。”