【报告导读】当下市场的核心逻辑已经转向绝对收益者驱动,价值回归是定价之锚。对于核心资产而言,从交易层面看阶段性的企稳已有可能,但基本面的分化将是下一阶段的重点。更值得市场的乐观者重视的是未来价值回归的两大收益来源:经济复苏+利率上行背景下基于ROE的价值修复;从更长远的视角来看随着产能周期的重新向上,周期行业成长性的系统性消失正在迎来转变。

摘要

1 市场两极分化明显,加速价值继续回归

今天(2021年3月15日)市场再次出现了较大幅度的调整,但两极分化十分明显:以茅指数/大盘成长为代表的抱团股指数大幅下挫,而红利指数领涨主要宽基指数。从板块表现上看,价值回归的趋势仍在强化:煤炭、建筑、钢铁和银行涨幅居前,值得关注的是此前疫情受损较为严重的商贸零售以及交通运输行业也迎来了修复。市场的核心逻辑已经转向绝对收益者驱动,价值回归是定价之锚。

2 固收+遭遇赎回的担忧对市场更多是结构性的

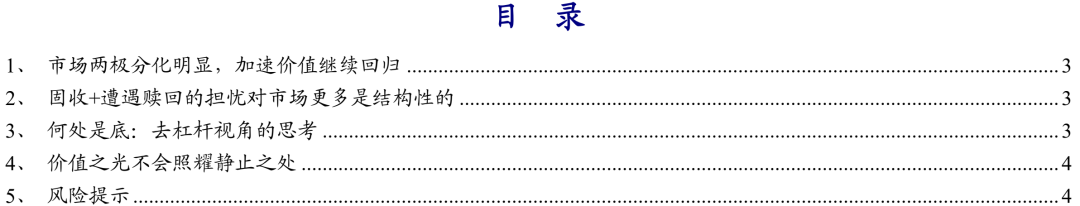

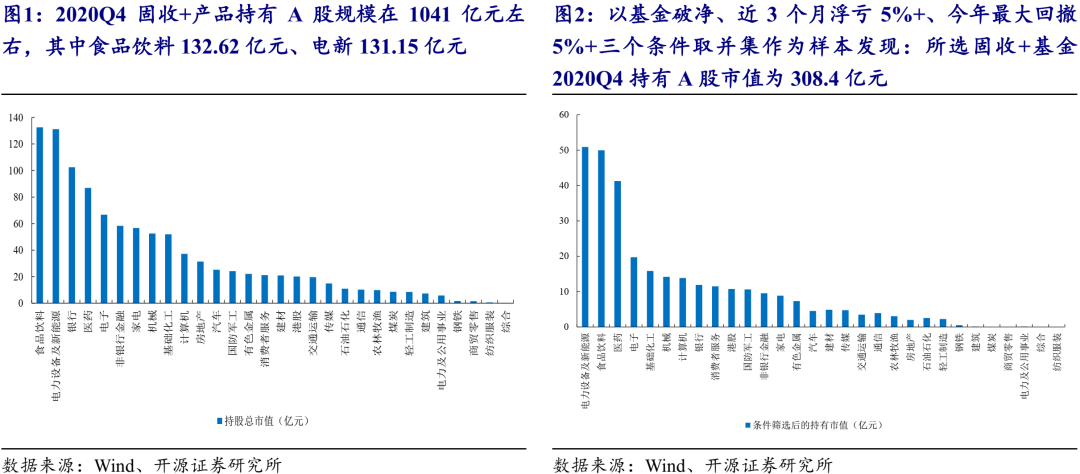

部分投资者认为固收+基金产品遭遇了银行理财端的止损赎回造成了市场的波动,是今日市场调整的主要原因。我们从数据上并不完全认同:2020Q4固收+产品持有A股规模在1041亿元左右,其中食品饮料132.62亿元、电新131.15亿元。但如果我们以基金破净、近3个月浮亏5%+、今年最大回撤5%+三个条件取并集作为样本发现:所选固收+基金2020Q4持有A股市值为308.4亿元,规模并不大,持有规模看:电新板块50.89亿元,食品饮料49.97亿元,医药41.26亿元。我们只能说固收+基金确实是近期市场的一个脆弱点,但是并不是真正风险来源。

3 何处是底:去杠杆视角的思考

如果我们理解过往居民、机构买基金入市等同于买入了结构化产品可以帮我们更好理解当下市场的困境:由于2020年市场大量板块存在不确定性,造成了核心资产垄断了流动性,成为结构化产品中“被加杠杆”的资产。在过往中,居民入市时核心资产获得了较大杠杆效应,但是在如下情形下确实不利的:当其他资产景气度恢复时,将有专业机构选择“降杠杆”,向复苏弹性大(航空、旅游)和碳中和驱动价值修复(铝、钢、煤、公用事业等)和经济复苏中受益的大金融腾挪;当负债端明显出现赎回时,前期垄断流动性的核心资产将面对杠杆倍数的压力。量化来看:我们定义公募基金前100重仓股的持仓市值与公募基金可用资金(存量+新发)的比值为抱团股的“杠杆”效应,即单位可用资金所能拉动的抱团股持仓市值变动,发现该比值在2017年Q1之后逐步抬升至2020年Q4(1.70),并达到了2013年Q3(1.86)以来的最高点,积极的变化是,截至2021年3月12日该比值已经大幅回落至1.18,正在逐步接近2020年Q3(1.15)的水平,核心资产离阶段性的企稳从交易层面已有可能,基本面的分化将成下一阶段重点。

4 价值之光不会照耀静止之处

未来价值回归的两大收益来源值得市场的乐观者予以重视。第一,则是我们此前论证的价值股短期的盈利由于极致的成长风格并未被合理定价,在碳中和、疫情后经济复苏的驱动下,基于ROE的价值修复正在启动。第二,则是更远期的思考:价值股往往意味着短久期,意味着长期未被市场认可与定价。其中周期行业成长性的系统性消失正是由于过去产能周期的向下,但在过往10年的产能出清叠加疫情的加速+碳中和下,产能周期的向上值得期待,而其中会出现新的个股将实现从价值向成长的跃迁。这才是属于当下的投资者的价值发现与“α”之处。

风险提示:碳中和的相关政策落地不及预期;国内经济超预期恶化;测算误差

报告正文

1、市场两极分化明显,加速价值继续回归

今天(2021年3月15日)市场再次出现了较大幅度的调整,但两极分化十分明显:以茅指数/大盘成长为代表的抱团股指数大幅下挫,而红利指数领涨主要宽基指数。从板块表现上看,价值回归的趋势仍在强化:煤炭、建筑、钢铁和银行涨幅居前,值得关注的是此前疫情受损较为严重的商贸零售以及交通运输行业也迎来了修复。市场的核心逻辑已经转向绝对收益者驱动,价值回归是定价之锚。

2、固收+遭遇赎回的担忧对市场更多是结构性的

部分投资者认为固收+基金产品遭遇了银行理财端的止损赎回造成了市场的波动,是今日市场调整的主要原因。我们从数据上并不完全认同:2020Q4固收+产品持有A股规模在1041亿元左右,其中食品饮料132.62亿元、电新131.15亿元。但如果我们以基金破净、近3个月浮亏5%+、今年最大回撤5%+三个条件取并集作为样本发现:所选固收+基金2020Q4持有A股市值为308.4亿元,规模并不大,持有规模看:电新板块50.89亿元,食品饮料49.97亿元,医药41.26亿元。我们只能说固收+基金确实是近期市场的一个脆弱点,但是并不是真正风险来源。

3、何处是底:去杠杆视角的思考

如果我们理解过往居民、机构买基金入市等同于买入了结构化产品可以帮我们更好理解当下市场的困境:由于2020年市场大量板块存在不确定性,造成了核心资产垄断了流动性,成为结构化产品中“被加杠杆”的资产。在过往中,居民入市时核心资产获得了较大杠杆效应,但是在如下情形下确实不利的:当其他资产景气度恢复时,将有专业机构选择“降杠杆”,向复苏弹性大(航空、旅游)和碳中和驱动价值修复(铝、钢、煤、公用事业等)和经济复苏中受益的大金融腾挪;当负债端明显出现赎回时,前期垄断流动性的核心资产将面对杠杆倍数的压力。量化来看:我们定义公募基金前100重仓股的持仓市值与公募基金可用资金(存量+新发)的比值为抱团股的“杠杆”效应,即单位可用资金所能拉动的抱团股持仓市值变动,发现该比值在2017年Q1之后逐步抬升至2020年Q4(1.70),并达到了2013年Q3(1.86)以来的最高点,积极的变化是,截至2021年3月12日该比值已经大幅回落至1.18,正在逐步接近2020年Q3(1.15)的水平,核心资产离阶段性的企稳从交易层面已有可能,基本面的分化将成下一阶段重点。

4、价值之光不会照耀静止之处

未来价值回归的两大收益来源值得市场的乐观者予以重视。第一,则是我们此前论证的价值股短期的盈利由于极致的成长风格并未被合理定价,在碳中和、疫情后经济复苏的驱动下,基于ROE的价值修复正在启动。第二,则是更远期的思考:价值股往往意味着短久期,意味着长期未被市场认可与定价。其中周期行业成长性的系统性消失正是由于过去产能周期的向下,但在过往10年的产能出清叠加疫情的加速+碳中和下,产能周期的向上值得期待,而其中会出现新的个股将实现从价值向成长的跃迁。这才是属于当下的投资者的价值发现与“α”之处。

5.风险提示 流动性超预期宽松;信用收缩超预期;碳中和政策落地不及预期