一季度宏观回顾:经济持续受益于外需恢复

2021年1季度,经济继续保持恢复态势。国内方面,中观及宏观总量数据指向1季度经济恢复持续:

1)社融继续保持较高水平增长,1-2月新增社融总计6.9万亿元,同比增长16.2%,截至2月,社融存量同比为13.3%,高于1月的13.0%,处于2020年下半年以来的均值附近;

2)截至2021年2月,制造业PMI连续12个月处于扩张区间,尽管2月制造业、非制造业以及综合PMI较上月回落,但主要受“春假”影响,而对比2015年以来春节在2月的所有年份,2月制造业PMI实际不弱;

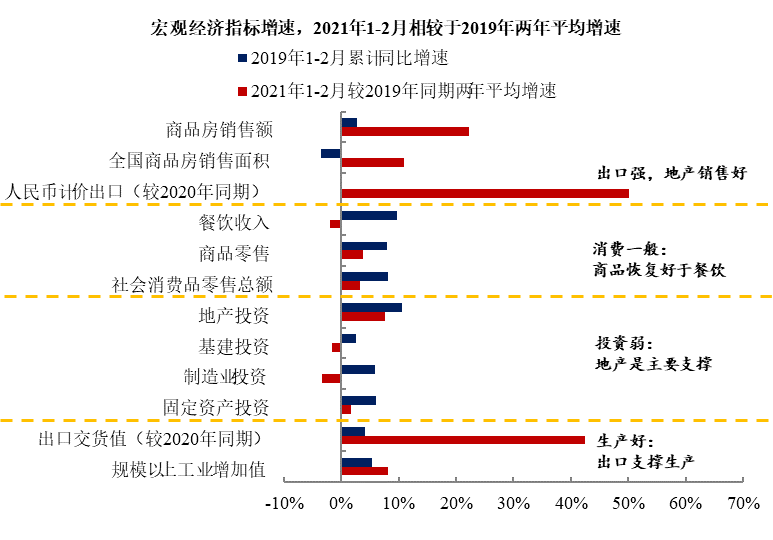

3)1-2月经济整体表现:生产>消费>投资,外需和地产则是主要拉动。1-2月,工业增加值受强外需拉动超预期增长;消费受汽车销售支撑且“就地过节”对餐饮影响好于预期;同时,地产投资韧性仍在,但制造业投资拖累整体投资增速不及预期。

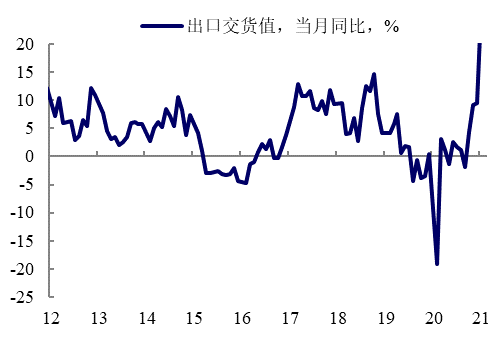

海外方面,高频数据指向复工复产或已恢复“十之八九”,外需改善带动1-2月中国出口同比超预期增长60.6%。同时,美国疫情大幅回落提振劳动力市场但服务业仍有较大“填坑”空间。

往后看,预计中美经济仍将继续恢复。

海外方面,全球产业链恢复继续扩散,同时财政刺激计划将继续提振美国需求,但美国实现群体免疫至少要到2021年下半年意味着其生产全速恢复仍需时间。因此,我国出口韧性或将维持至2021年年中。而随着后续1.9万亿美元刺激计划的落地,预计上半年财政刺激将成为经济的主要支撑力,美联储短期内大概率保持观望。

国内方面,受“外需较好+地产等部门拉动”,且流动性环境相对稳定,短期内经济仍将继续恢复。从全年经济节奏看,“就地过年”或对一二季度经济增长起到平滑作用。资产定价方面,2021年市场主线可能会由经济波动转为红利政策的过渡年,上半年对经济、政策的博弈可能带来市场的波动,待下半年经济、政策的波动收敛后,市场的主线可能会再度切换到中长期政策上。

二季度宏观展望:政策注重可持续性

3月初公布的2021年政府工作报告指出宏观政策延续中央经济工作会议基调,强调连续性、稳定性、可持续性。具体来看,货币政策方面,2021年1月以来信用风险缓解,债务问题阶段性缓解,企业债市场融资功能恢复,政策重心由防风险切换至货币政策正常化。

年中后,如果去年的“基数效应”消失使得经济增速如期见顶回落,此时政策目标或将切换为长期目标,即引导利率合理下行。

财政政策方面,2021年赤字率目标为3.2%,预计赤字规模为3.57万亿元,新增专项债3.65万亿元。从1-2月份财政收支的数据来看,收入端继续落实“减税降费”,不断完善税收结构;支出端则注重落实民生保障的主线,强调地方政府过紧日子。整体来看,财政政策“不急转弯”,向正常化回归。预计2021年财政支出在保民生的同时也重视发展,“坚持把科技作为财政支出重点领域”,实现收支结构良性发展。

图1:2021年1-2月宏观经济,生产>消费>投资

数据来源: Wind,国家统计局,2019.1.1-2021.2.28

图2:1-2月出口交货值累计同比大幅上升

数据来源:Wind,2012.3.1-2021.2.28

二季度市场展望:估值压力释放,结构性行情仍可期

今年市场是盈利和估值两个变量相互较劲的一年。我们一直强调要降低预期收益率但今年大概率不会是熊市;今年资本市场另一个重要特征是高波动。去年2020年的最佳策略是持有好公司,但今年的最佳策略可能是“不断地翻石头”,即需要不断观察市场风格的变化,并找到当下最具价值的资产。

另外,虽然我们不喜欢下跌,但是我们理解近期的调整对于后续的市场是好事,释放了结构性的估值压力。往后看,我们依然对市场谨慎乐观,结构性行情仍可期。指数层面大概率是区间震荡为主,需要紧扣盈利修复主线,包括:

1)顺周期板块,包括受益于全球经济复苏的有色、石油产业链、金融等;

2)可选消费,家电、家居和汽车等;

3)盈利增速可以消化估值的高景气度板块,如新能源等。

2021-03-31 20: 59

2021-03-31 20: 54

2021-03-31 20: 48

2021-03-31 20: 41

2021-03-31 20: 08

2021-03-31 19: 01