5月31日(周一),首批9只公募REITs即将公开发售。

发行渠道——包括大量银行、近百家券商,以及主流的第三方平台——都严阵以待。

而近日询价结果显示,首批9只公募REITs网下有效报价认购倍数超预期,高达3至15倍。机构追捧之下,接下来的公开发售也很可能出现超额认购、末日比例配售的现象。

现在关键的问题是,投资人做好准备了吗?投资人应该如何选择适合自己的公募REITs?要考虑哪些因素,注意哪些风险?

对此,两位拟任公募REITs基金经理建议,投资人不要把公募REITs当股票炒,而要关注REITs的底层资产、管理团队,根据自己的偏好、持有时间长短、风险承受能力等情况进行投资。

“第一批公募REITs,大家关注的主要是底层资产,只要底层资产资质好,即使经营团队能力弱一点,项目也不会有多差。目前这个逻辑是对的。”一位基金经理说。

公开认购指南

从5月24、25日的询价来看,机构投资者对首批9只公募REITs产品认购非常热情。

询价结果显示,9只公募REITs产品网下有效报价均实现超比例认购,认购倍数在3.61—15.31倍之间,远超市场预估。

具体来看,蛇口产园、首钢绿能、张江REIT、盐港REIT、首创水务、普洛斯、浙江杭徽、广州广河、东吴苏园最终网下有效报价认购倍数分别为15.31倍、11.13倍、8.85倍、8.47倍、8.35倍、5.85倍、4.86倍、4.56倍、3.61倍。

在这种对公募REITs追捧的热度下,周一开始的公开发售同样可期。

值得一提的是,据21世纪经济报道记者计算,首批公募REITs总募资额约314亿元,但面向公众投资者募集的份额并不多,仅为19亿元,约占总募资额的6%。

具体来看,9只公募REITs面向公众投资者的发售金额分别为:张江REIT2.00亿元、浙江杭徽1.68亿元、东吴苏园2.79亿元、普洛斯3.27亿元、盐港REIT2.21亿元、首创水务0.89亿元、首钢绿能1.34亿元、广州广河4.56亿元、蛇口产园2.08亿元。

9只公募REITs面向公众投资者的发售金额中,最低的是首创水务,仅0.89亿元,最高的是广州广河,为4.56亿元。大部分在2亿-3亿之间,包括5只公募REITs。

在机构询价热情,而面向公众投资者的发售金额仅有19亿元的情况下,首批公募REITs很可能最终出现末日比例配售。

反之,按规定,如果首批公募REITs的公众发售部分认购不足,将回拨给网下投资者。

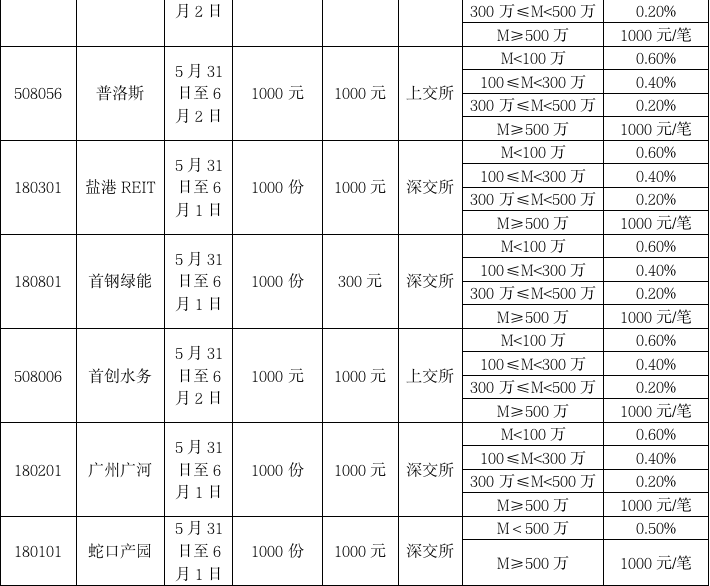

根据公告,首批9只公募REITs认购规定如下:

(表格来源:中国基金报)

公告显示,首批9只公募REITs发售时间集中在5月31日至6月1日,另有4只公募REITs基金延长至6月2日。

公募REITs设有场内认购和场外认购两种方式。

简单地来说,场外认购,就是普通公募基金认购模式,通过基金公司直销平台、银行、互联网等第三方基金销售机构认购。而场内认购,通常是通过证券公司的证券账户认购。

那么,公众认购公募REITs优选场内认购,还是场外认购?

一位公募基金人士向记者介绍,两者都一样。不过,如果从方便角度来看,投资人有券商账号,其实通过场内认购买卖公募REITs相对更方便。

但是场内认购和场外认购两种方式申购的门槛有差异。比如由平安基金担任管理人的广州广河,场内认购门槛是1000份,认购价13.02元/份,所需金额为13020元,而场外认购门槛是1000元。场内认购门槛远高于场外认购。

总体来看,公众投资者通过场内及场外认购公募REITs,有不同的最低门槛要求,首批9单公募REITs产品场外认购最低门槛为100元,场内认购最低门槛1000元。

基金经理揭秘REITs选基逻辑

那么,面对首批9只公募REITs,投资者怎么选择适合自己的公募REITs?

一位拟任公募REITs基金经理表示,投资REITs以长期投资为主。

他认为,具体到公募REITs的选择,是选择产权类(如产业园),还是特许经营权类(如高速公路)的资产,是根据个人偏好。比如,你是喜欢产业园这样的资产,希望未来有比较大的升值;还是喜欢像高速公路这样的资产,希望未来长期有较稳定的回报。

他建议,如果长期投资公募REITs,在同一类公募REITs资产中做选择,可考虑三个因素:

一是看底层项目资产的品质,比如高速公路所处的位置,如果是长三角、珠三角这些经济比较发达城市,资产质量会比较优秀。

二是看基金管理人的运营管理能力,国外公募REITs更多的是看管理团队。长期来看,国内未来基金管理人的管理能力的价值也会在公募REITs的价格中得到体现。

三是看未来原始权益人有没有更多的资产可放到公募REITs里面来,以保证公募REITs的长期性。

另一位拟任公募REITs基金经理则表示,“在投资公募REITs时,各投资者要放平心态,不要把公募REITs当成股票来追涨杀跌,公募REITs天然不像股票那样有炒作的机会,公募REITs的价格波动不会太大,喜欢追涨杀跌的投资人不适合投资公募REITs。”

上述基金经理表示,如果你的心态很平和,选择不同的基础资产,比如,你愿意长期持有和获得一个相对稳定的收益,并且看好公募REITs资产的升值潜力的话,你可以投产业园这一类的公募REITs;反之,如果你希望投资的期限不要那么长,很快就能有资金回流,那么比如高速公路、污水处理等这一类公募REITs就适合这类投资人。

“总体来看,首批公募REITs的资质都不错,各家机构基本上都找了最好的资产去申报首批公募REITs试点。”上述基金经理说。

至于从首批公募REITs里挑哪一个,上述基金经理表示,“我觉得它们没有特别明显的差距。”

上述基金经理指出,投资公募REITs要关注底层资产,因为公募REITs刚刚起步,公募基金管理人的运营能力还看不出来,以前大家都没做过,没有历史数据追溯。

“第一批公募REITs,大家关注的主要是底层资产,只要底层资产资质好,即使经营团队能力弱一点,项目也不会有多差。目前这个逻辑是对的。”上述基金经理说。

“但是,从海外的经验来看,从关注底层资产慢慢会过渡到关注管理团队,因为底层资产只能保证你第一批资产的优质,但未来的扩募、管理经营非常依赖于管理团队的能力。”上述基金经理说。

值得注意的是,上述两位拟任公募REITs基金经理都特别提醒投资人,公募REITs是场内交易,二级市场是有风险的。因为公募REITs成立之后不再开放申购及赎回,而且这类产品封闭期比较长,只能通过二级市场买卖,基金存在折溢价风险。

“公募REITs一方面受底层资产分红回报的影响,另一方面也会受到二级市场的影响。投资者要根据自己的风险承受能力来选择适合自己的产品。”一位基金经理表示。

2021-05-31 15: 32

2021-05-31 14: 46

2021-05-31 14: 16

2021-05-31 14: 13

2021-05-31 10: 52

2021-05-31 10: 49