又有重磅创新产品刚刚获批!

10月18日上午,MSCI中国A50互联互通指数期货合约在香港证券交易所上市,为港交所上市的首只A股期货品种。当天下午又传来重磅消息,华夏、易方达、汇添富、南方基金等四家公募巨头旗下首批MSCI中国A50互联互通ETF正式获批,为投资者“一键”布局A股行业龙头提供更加便捷的工具,更好布局A股国际化大时代。

多位业内人士表示,首批MSCI中国A50互联互通ETF将成为又一个期现联动的产品,为ETF交易者除申购赎回外提供了另一对冲风险手段,首批产品获批待发,也将让国内投资者迎来新的投资机遇。

首批MSCI中国A50互联互通ETF获批 四大公募巨头尝得“头啖汤”

MSCI中国A50互联互通指数的发布,无疑是近期证券市场的一大焦点。该指数发布后,华夏、易方达、汇添富、南方基金等4家公募迅速上报了对标ETF,而产品何时落地也已受到广大投资者的密切关注。

10月18日下午,首批MSCI中国A50互联互通ETF同时获批,申报上述产品的四大公募巨头——华夏、易方达、汇添富、南方基金,也尝得这一重磅产品的“头啖汤”。产品正式获批时间为10月14日,并于10月18日正式拿到批文。四家公募也纷纷发布了产品“获批待发”的海报。

在10月18日上午,MSCI中国A50互联互通指数期货合约在香港证券交易所正式上市交易,截至当天下午收盘,MSCIA50互联互通指数期货报收2717点,微跌0.77%。现货市场点位也在2711点左右。

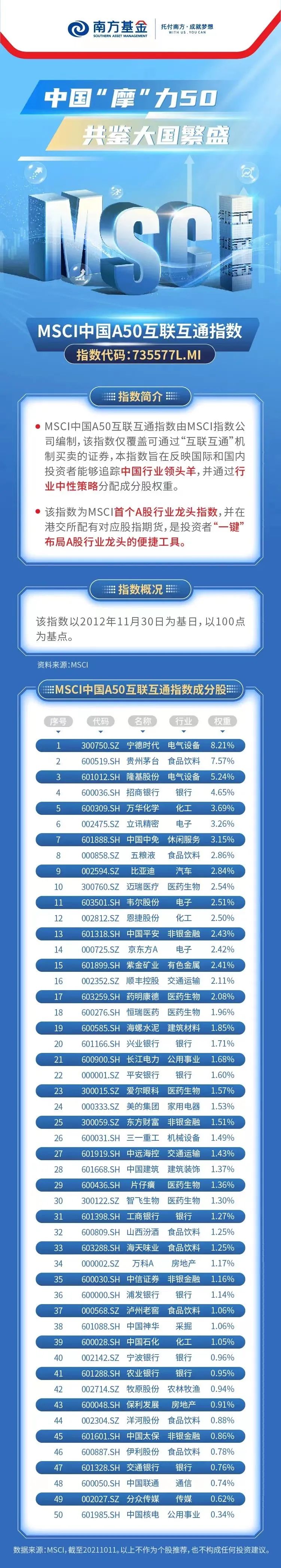

据记者获悉,MSCI中国A50ETF是一只专注于A股代表性资产的场内交易型产品,其追踪MSCI中国A50互联互通指数,该指数从沪深两市“陆股通”成份股范围中选取50只股票作为指数样本,聚焦中国核心优质资产。

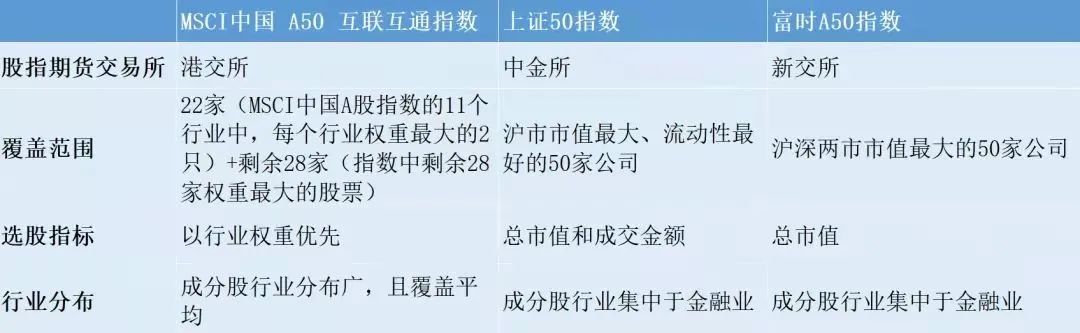

与同为大盘指数的上证50指数和富时中国A50指数相比,MSCI中国A50互联互通指数最大的不同之处在于,该指数并非“一刀切”式地选取市场上规模最大的50只个股,而是强调各个行业板块头部企业的重要性,优先选出22只龙头股。

谈及上述指数产品的推出,易方达基金指数投资部总经理林伟斌表示,易方达MSCI中国A50互联互通ETF今日获批,该产品覆盖沪深A股龙头,将为广大普通投资者增添大盘投资新工具,获得各行各业最优秀的领军公司跨越周期成长带来的收益,拥抱中国机遇。

南方MSCI中国A50互联互通ETF拟任基金经理李佳亮也表示,MSCI中国A50互联互通指数是由全球权威指数公司MSCI发布的A股旗舰指数,也是首只A股行业龙头指数。该指数采用创新的行业中性策略,确保纳入各行业最具代表性的龙头企业,更能真实反映中国经济发展趋势,大概率成为外资投资A股市场的风向标。

李佳亮认为,港交所推出的中国A50期货与新加坡交易所的富时A50期货是目前海外市场的两只A股市场股指期货品种,极大地提高了境外投资者进行A股风险管理的便利性,有利于带来海外增量资金,进一步提升了境外机构和国际资本进入A股市场的积极性。

汇添富基金指数与量化投资部副总监、基金经理吴振翔也认为,在国际资金持续流入、境内居民投资机构化的大趋势下,A股市场将迎来非常好的长期投资机会。在这一背景下,推出MSCIA50这一基于互联互通的中国A股指数具有重大意义,为海外投资者提供了基于互联互通机制下新的A股投资标的及风险管理工具,其投资A股的便利性进一步提升。

华夏基金数量投资部高级副总裁荣膺也表示,MSCI中国A50互联互通指数编制科学,可以一键配置A股龙头,并且好而不贵,兼具估值与收益率优势。她用三个关键词概括指数特点:龙头、行业中性、互联互通。

荣膺表示,未来A股市场龙头效应将会更加凸显,而标的指数涵盖了行业中各个行业的龙头公司,具备较强的市场代表性与竞争力。可谓是宁茅在手,荟聚了“高材生”。

行业分配更均衡 长期回报表现优异

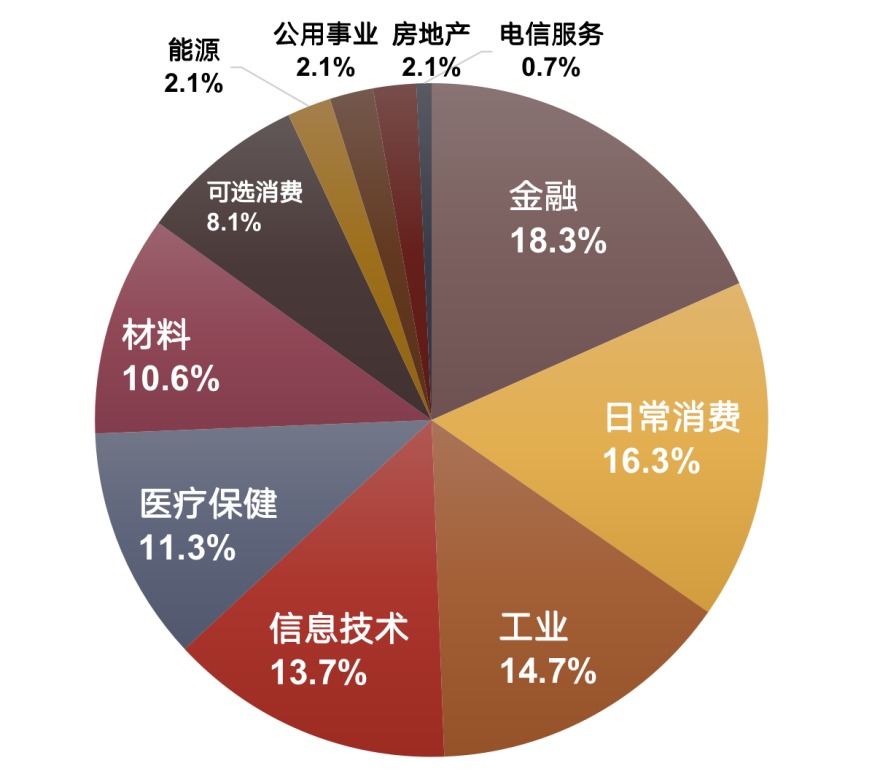

从行业分布来看,MSCI中国A50互联互通指数覆盖范围更广,行业分配更均衡。截至9月末,MSCI中国A50互联互通指数前三大行业权重分别为食品饮料、电气设备和银行,相对于上证50指数,其新经济占比更高,而金融业占比更低。

也就是说,该指数是A股的“龙头指数”+权重股,强调各行业龙头企业与权重股的平衡,主要提升了医药和新能源的占比,在人口老龄化和“碳中和”的背景下,更能代表中国产业未来的发展方向。

而上证50指数和富时A50指数的成份股集中在权重股,其“茅指数”的代表性不强,更多反映的是大金融行业及大消费行业的权重股行情。

具体来看,MSCI中国A50互联互通指数成份股中,囊括了市场关注度极高的一批个股。既有招商银行、中国中免等银行业、消费业龙头,也有贵州茅台、五粮液、宁德时代、隆基股份、比亚迪等“茅指数”和“宁组合”的龙头股,还包括立讯精密等新兴产业龙头。

谈及上述指数的特征,吴振翔认为,创新的编制规则保证了该指数覆盖的行业比较均衡,对以往其他指数金融权重较大的情况进行了优化,同时新能源、医药等板块的比例有所提升,在行业结构上更加接近公募基金、陆股通资金等机构投资者的整体持仓结构。

李佳亮也分析,MSCI中国A50互联互通指数超大盘风格显著,估值处于合理水平,在保持高盈利能力的水平下,仍然兼顾着相当可观的成长性。

“从盈利能力来看,MSCI中国A50互联互通指数成份股的加权ROE达到21%;而在从估值方面,该指数成份股整体PE为12倍,位居近五年区间分位中位数附近,估值处于合理水平。” 李佳亮称。

在荣膺看来,MSCI中国A50互联互通指数是表征外资投资趋势的指数。当前,北向资金净流入趋势加速,外资占比提高,截至9月30日,北向资金净流入额14943亿元,持股市值总额25418亿元,陆股通重仓股相对A股具有明显超额收益。北向资金共持股2283只,MSCI中国A50互联互通指数以仅50只指数成份股占据47.57%的市值比例,体现出与“聪明资金”极高的契合度和代表性。

“好而不贵,兼具估值与收益率优势”,荣膺表示,与MSCI全球主要市场指数相比,MSCI中国A50互联互通指数估值更低,但净资产收益率(ROE)更高:截至9月末,MSCI中国A50互联互通指数最新估值14.99倍,低于MSCI美国、MSCI日本及MSCI全球主要指数,但同时净资产收益率达16.03%,仅次于MSCI美国,表明标的指数兼具估值与收益率优势。

而且,该指数成份股采取每季度一次的高频调整,能够保证成份股更好地吐故纳新。

从指数表现来看,Wind数据显示,截至今年9月30日,MSCI中国A50互联互通指数近五年收益翻番,累计收益108%,大幅领先同期沪深300、上证50、创业板指等主流宽基指数。

“从历史数据看,无论是最近一年、三年、五年,MSCIA50指数都有着优异表现。”吴振翔表示。

MSCI中国A50互联互通指数走势图

数据来源:Wind,区间为2012/11/30-2021/9/24,指数推出之前的数据是回溯测试数据。

华夏基金也表示,自新冠疫情爆发以来,中国经济展现出强大韧性。与此同时,在近年“房住不炒”叠加银行理财保本保收益、刚性兑付等条款面临调整,居民资产配置方向逐步向权益市场倾斜已成为大势所趋。此外,外资也非常看好中国权益市场,增量资金持续流入A股。在上述背景下,MSCI中国A50互联互通指数作为又一旗舰指数,具备显著的中长期配置价值,借道MSCI中国A50ETF投资者可一键布局A股核心资产,把握全球第二大经济体的增长机会。

2021-10-18 09: 07

2021-10-18 10: 31

2021-10-18 12: 40

2021-10-18 13: 14

2021-10-18 16: 25

2021-10-18 18: 28