3月20日,国泰君安公布2021年年度报告。该公司全年实现营业收入428亿元,同比增长22%;归母净利润150亿元,同比增长35%;每股收益1.65元,同比增长38%;ROE11.05%,同比上升2.51个百分点。

根据头部券商发布的业绩信息显示,国泰君安归母净利润行业排名第二位,营业收入行业排名第三位。

国泰君安表示,2022年该公司将在继续发挥好稳健经营优势的基础上,把握资本市场和证券行业发展的重要机遇,着力推进优化考核激励机制、加速推进全面数字化转型、升级打造协同2.0模式、推动分支机构高质量发展、提高集团化合规风险管控管理水平等重点工作任务,加快转型升级,基本补齐业务管理短板,努力实现第一个三年“打基础、补短板”的总体战略目标。

归母净利润行业第二

根据头部券商发布的业绩信息显示,目前国泰君安归母净利润行业排名第二位,营业收入排名行业第三位,稳定保持行业头部地位。同时,国泰君安营收与净利增速均高于已披露年报或业绩快报的头部券商平均增速。

拆分业绩上来看,国泰君安多项业务都取得了比较大的收入增长。其中,财富管理业务营业收入137.15亿元,同比增长10.64%;投资银行业务营业收入36.16亿元,同比增长11.79%;机构及交易业务营业收入202.58亿元,同比增加51.15%。

投资银行业务方面,国泰君安2021年主承销额9424.15亿元,同比增长16.5%,排名行业第5位。其中,IPO承销金额302.83亿元,同比增长39.6%;市场份额5.05%,排名行业第6位;债券承销金额8408.37亿元、同比增长19.0%,排名行业第4位。

投资管理业务方面,国泰君安资管全年新发行公募产品6只,产品涵盖指数增强、债券型、混合型、FOF等多个类别。报告期末,该公司集合资产管理规模1068.10亿元、较上年末增加17%,专项资产管理规模1101.20亿元、较上年末增加36%,公募基金管理规模241.18亿元。

华安基金期末管理资产规模6504亿元,较上年末增长24%;其中非货币公募基金管理规模3823亿元,较上年末增长38.4%。

大财富管理业务持续发力

国泰君安财富管理业务包括了零售经纪及财富管理、期货经纪业务、融资融券和股权质押等板块。2021年,国泰君安整个大财富管理业务业绩表现都比较亮眼,全年财富管理业务营业收入137.15亿元,同比增长10.64%。

零售经纪及财富管理方面,国泰君安披露,截至报告期末,该公司共有3411人获得投资顾问资格,较上年末增长8.0%,排名行业第3位;投顾业务服务的客户人数超过15万人,期末服务客户资产规模约83亿元。报告期内,金融产品销售额6839亿元,金融产品月均保有量1836亿元。

按照中证协统计的母公司口径,国泰君安代理买卖证券业务净收入市场份额5.86%,继续排名行业第1位。

国泰君安在年报中表示,2022年,该公司财富管理业务将重点聚焦富裕、高净值客户群体,着力提升客户体验,以金融产品销售为抓手持续提高优质产品的识别、获取和配置能力,体系化提升投顾队伍专业服务能力,加速推进数字化财富管理转型,在保持代理买卖业务收入领先的基础上,促进零售客户AUM、金融产品代销收入和投顾业务保有规模持续增长。

期货经纪业务方面,报告期内,国泰君安期货期货成交金额同比增长42%,市场份额5.07%、同比提升0.33个百分点。其中,金融期货成交额市场份额9.74%,同比提升2.26个百分点,跃居行业第1位;期末客户权益规模786亿元、较上年末增长48.9%,排名行业第2位。

融资融券业务方面,截至报告期末,国泰君安融资融券余额1040.40亿元、较上年末增加17.6%,市场份额5.68%维持担保比例为311%;机构客户融资融券余额300.61亿元,较上年末增长21.9%。

值得关注的,国泰君安股权质押业务规模在持续缩减。截至报告期末,该公司股票质押融出资金余额268.86亿元、较上年末下降8.0%,平均履约保障比例318%。

投资业务创收超百亿

国泰君安的投资业务2021年继续保持强势。以交易投资为例,年报显示,截至报告期末,该公司交易性金融资产规模高达2843.85亿元,同比增长24%,主要为私募基金及专户、永续债和股票股权的投资规模增长。

“本集团交易投资业务继续围绕打造‘卓越的金融资产交易商’,坚持发展低风险、非方向性业务,稳步提升交易定价能力和客户服务能力,积极向客需业务转型、业务规模保持快速增长。”国泰君安在年报中表示。

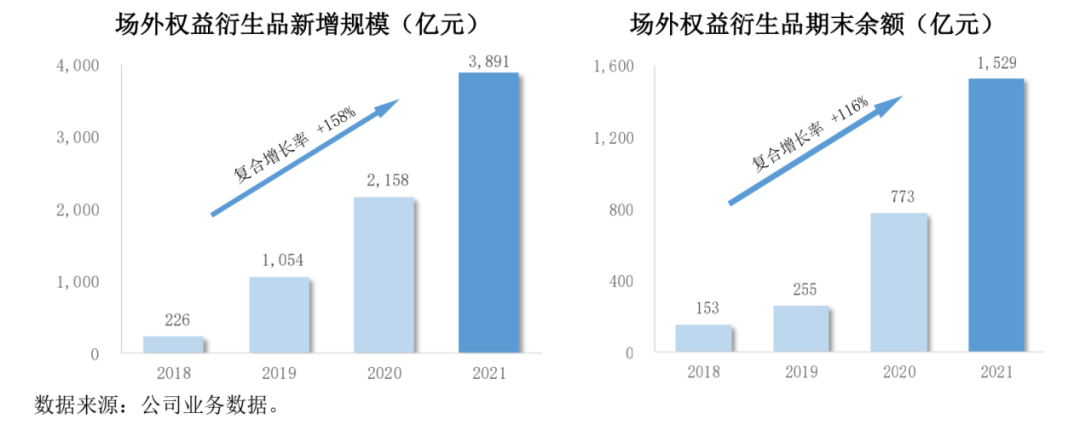

权益业务方面,国泰君安表示,该公司权益投资坚持相对收益策略和绝对收益策略并行,投资风格保持稳健;场内期权做市业务继续保持行业领先、ETF做市品种和规模显著增长;权益类场外衍生品业务积极夯实基础、优化业务模式、丰富雪球等结构化产品线、提升客需跨境服务能力,业务规模和盈利水平均显著提升,在定增领域场外衍生品交易规模位居行业领先。

报告期末,期末该公司权益类场外衍生品名义本金余额1528.67亿元,较上年末增长97.8%。其中场外期权余额570.75亿元、收益互换余额957.92亿元;跨境权益场外衍生品全年累计新增名义本金1487.91亿元,同比增长338.8%,期末名义本金余额550.82亿元,较上年末增长570.3%。

固定收益业务方面,2021年,国泰君安债券通市场份额综合排名券商第2位;银行间标准利率期权累计成交名义本金约217亿元;利率互换累计成交名义本金1.97万亿元,同比增长8.2%,均位居市场前列。国泰君安收益凭证业务重点打造挂钩大类资产指数、REITs、LPR等标的的产品,收益互换累计成交名义本金同比增长超过100%。

商品业务方面,报告期内,国泰君安挂钩相关标的的场外期权累计新增名义本金规模1522.70亿元。

国泰君安碳金融业务积极以CCER和试点市场交易品种为重点,打造碳排放交易定价能力,成为国内碳市场的重要参与方和定价机构,报告期内发行行业首单挂钩碳排放配额的收益凭证。

庞大的投资也给国泰君安带来可观的回报,2021年,国泰君安仅投资收益就高达116.19亿元,同比增长32.05%。

2022-03-30 13: 54

2022-03-30 13: 31

2022-03-29 13: 09

2022-03-31 11: 55

2022-03-31 11: 13

2022-03-31 11: 00