最近半个月,市场反复震荡,之前的热门板块不再热门。

有一个沉寂很久的板块,默默“火”了。

截至今日(3月31日),申万房地产一级行业指数近半个月上涨了25.04%(20220316-20220331),领涨31个申万一级行业指数;今年以来上涨7.27%,涨幅仅次于煤炭板块。

申万一级行业指数今日表现

20220331

数据来源:Wind

说起这两年最“惨”的行业,房地产首当其冲,被调控压得抬不起头,暴雷的负面新闻不断。

在股市里,房地产板块也一跌再跌。

2021年以来截至今年3月15日,申万房地产一级行业指数下跌24.41%,在31个申万一级行业中倒数第六。

仅半个月时间,房地产板块就让很多人“刮目相看”。

是因为前期跌得多,所以才反弹吗?

这期间到底发生了什么?有哪些因素促进房地产板块走强?

下面就来捋一捋。

01

房地产板块“政策底”已现

2021年10月以来,房企流动性逐渐承压,部分房企特别是一些民营房企开始陷入流动性困境。

11月初,央行率先发声,随后各部委开始联合表态,“政策底”逐渐显现。

安信证券认为,今年3月16日金融委会议明确提出“防范化解房地产市场风险”,从“个别房企”到“市场风险”的转变,意味着更加直接有效的治理政策可能已在路上。

这些政策不仅有利于化解房企流动性风险,还会致力于防范风险向银行、居民和更大范围的房企扩散蔓延,前者利好受困民营房企,后者利好中小央企国企,头部央企国企的投资机会有望持续存在。

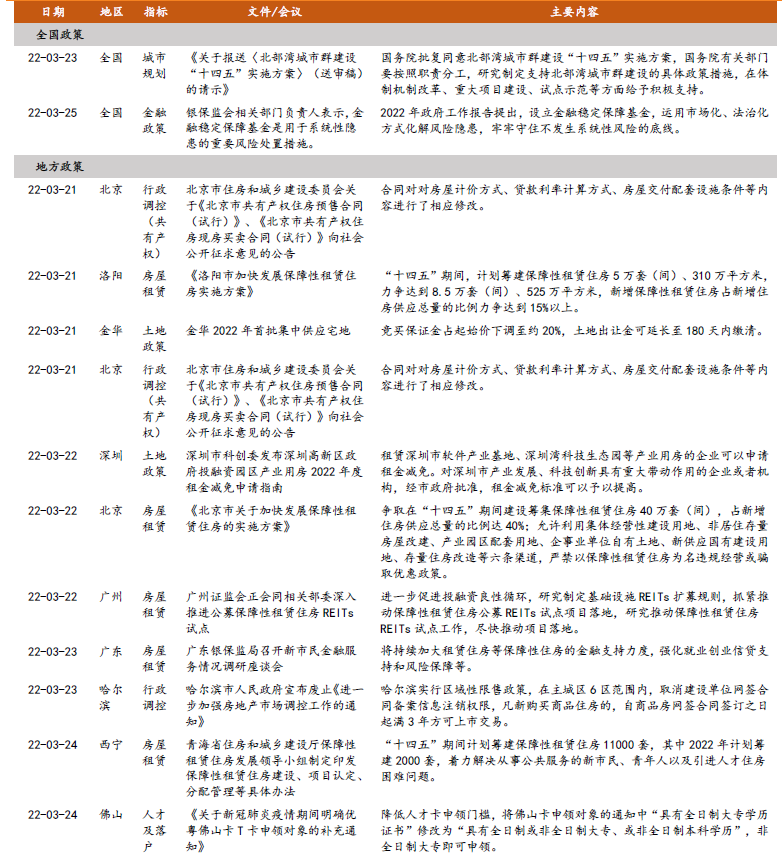

近期出台的部分房地产政策

资料来源:天风证券

另外,“因城施策式放松”正在进行中。2022年以来,可以划分为三个阶段:

第一阶段为年初至2月中旬,以公积金、购房补贴和人才政策为主,放松力度比较温和;

第二阶段为2月17日至2月底,以非限购城市下调首套首付比例、核心城市下调房贷利率和加快房贷放款节奏为主,本阶段的放松可以归属为“商业性调整”而非“政策性突破”;

第三阶段为3月以来,“郑州19条”首先突破了既定政策,随后青岛、东莞、南宁、哈尔滨、福州等城市的放松都触及了“四限”。

房地产放松或已从“政策管理”转向“结果导向”。

近期房地产放松在政策工具上,受限更少,地方政府放松房地产的自主权加大,不违背“三稳”或已成为“因城施策式放松”的主要管理要求。在当前中低能级城市楼市较为低迷的背景下,预计“因城施策式放松”或未结束。

02

多地房贷利率下调

进一步宽松

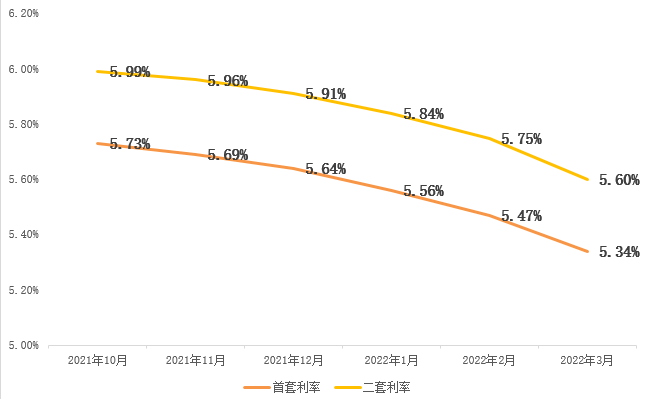

在“因城施策式放松”政策支持下,近期多地房贷利率下调,信贷进一步宽松。

2月,广州六大行集体下调房贷利率,首套房、二套房利率分别由此前的5.6%、5.8%下调至5.4%、5.6%

深圳房贷利率由去年12月的LPR+45BP,下调至LPR+30BP

2月以来,宁杭苏等城市的首套、二套房利率也有不同幅度下调:

南京部分银行首套房利率降至5.4%,较2月份下调40bps,达到阶段性低点

杭州部分银行首套房利率降至5.1%,二套房利率低至5.3%,与2月相比有明显下降

苏州部分银行首套房利率降至4.6%,与5年期以上LPR持平,为近两年来首套房最低利率

哈尔滨取消限售、多地调整房贷政策

此外,部分城市还加快了房贷放款进度

据贝壳研究院数据,重点城市平均放款周期已由去年10月的74天,降至3月份的34天,放款周期持续收缩;重点城市主流房贷利率数据显示,多地房贷利率出现近三年来最大单月降幅。

贝壳103重点城市主流房贷利率(近半年)

资料来源:贝壳研究院,天风证券研究所

03

板块估值处于历史底部区域

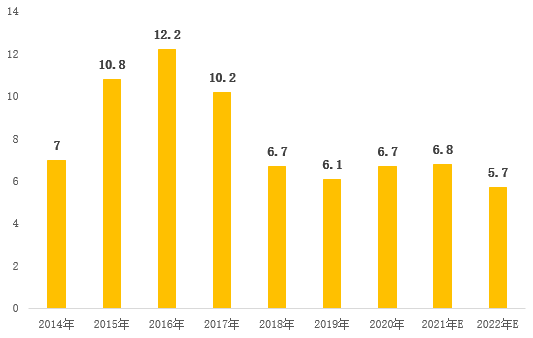

房地产板块整体估值仍低。

根据Wind一致预期,按最新收盘日计,板块2022年动态PE为5.7倍,比2019年1月3日的底部估值水平(6.1倍动态PE)低7.5%,仍处历史低水平区域。

资料来源:Wind、国信证券经济研究所整理

政策的边际宽松,再加上较低的估值,此前大幅下跌的地产板块的反弹顺理成章。

但地产板块值得长期投资吗?

在融通行业景气基金经理邹曦看来,房地产市场有望摆脱过往历史阶段“一放就热,一管就冷”的状况,进入长期平稳运行的状态。

在今年一月通过媒体分享给投资者的9000字长文中,邹曦也对房地产行业做了深入剖析(详见):

本轮稳增长中,房地产市场的定位是“防风险,促稳定”,政策见效的时间和程度都有望好于资本市场的预期。

当前房地产市场销量的大幅下降,更多的来自金融条件的收紧,而非所谓的“房地产销量出现历史性大顶”。

房地产市场是一个复杂系统,涉及到经济、政治、社会等方方面面错综复杂的因素,简单的数据测算和逻辑推导得出的结论没有意义,实证分析更能说明问题。

目前可见的、经过调整后的房地产市场政策组合,基本做到了厘清本质,回归合理的度,以及做好增量和“加法”,因此,预计2022年或将明确未来相当长一段时期内中国房地产市场的底部区域。

预计2022年下半年房地产市场的投资也将见底回升,全年商品房相关投资可能出现负增长,与此同时, 2022年保障性租赁住房建设将成为稳增长的重要抓手,预计将拉动房地产投资实物工作量6-8个百分点,在稳增长方面发挥重要的作用。

更为重要的是,以此为契机,房地产市场将最终树立有助于长期平稳运行的新机制。

当我们认清“房住不炒”使商品房回归居住需求的本质,采取“长效机制出,行政管控退”的政策导向;当我们把握好房地产行业去金融化的度,在拆解房地产企业“资金池”的同时,有效满足居民合理的按揭贷款需求,以及房地产企业合理的开发贷款需求;当我们有效区分合理居住需求,完善住房保障制度促进人的城市化加速推进,达到“有效供给增,无效需求减”的效果。

可以预见,房地产市场的基本运行机制将发生重大改变,旧有机制的破除是为了更好地创立新机制。

在此基础上,房地产市场有望摆脱过往历史阶段“一放就热,一管就冷”的状况,进入长期平稳运行的状态。

而在刚刚发布的2021年年报中,他也表示看好房地产板块:

经济增长预期改善将提升价值股的估值水平,房地产市场的政策纠偏,以及加大基建投资力度稳增长,将改善周期板块的盈利增长预期,相关行业,尤其是房地产基建产业链将获得估值盈利双升的投资机会。

中国经济新的黄金十年需要双轮驱动,如果说过去两年通过先进制造业相关股票的表现,A股市场已经验证了“中国制造重新崛起”的有效性;那么未来两年,可能会看到“人的城市化加速推进”提升房地产基建产业链盈利增长的可持续性,相关板块将实现历史性的价值重估。

2022年在周期板块中,市占率持续提升的房地产龙头企业等等细分领域,有望产生持续的投资机会。

邹 曦

融通基金副总经理、权益投资总监,融通行业景气等基金经理。21年证券、基金行业经历,其中14年基金管理经历。

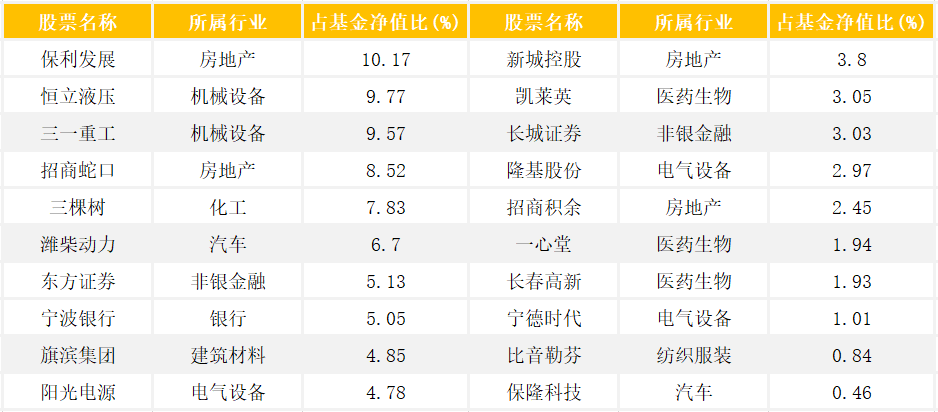

根据2021年年报披露的情况看,在融通行业景气的股票持仓中,前20大重仓股里,有4只是房地产相关个股,占整个基金净值的比例为24.94%。

融通行业景气2021年年末20大重仓股

数据来源:融通行业景气2021年年报;重仓股数据来源于基金定期报告,截至2021/12/31。不代表本基金当前持股。个股历史走势并不代表未来业绩。

主要参考资料

1、安信证券《房地产:房地产放松进行时,直接利好两类地产股》20220330

2、天风证券《房地产:按揭宽松持续加码》20220327

3、招商证券《房地产:化解房企风险的路径猜想及配置思路》20220327

2022-03-30 13: 54

2022-03-30 13: 31

2022-03-29 13: 09

2022-03-31 18: 24

2022-03-31 17: 32

2022-03-31 16: 48