一轮反弹之后,A股似乎又开始“磨底”。

关于底的话题,感兴趣的小伙伴可以看看《不看美股脸色,A股已经见底了吗?》。

今天我们不聊底,聊聊定投。

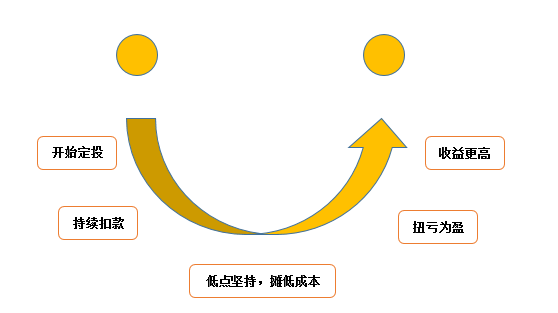

打开定投微笑曲线,很多人的定投现在可能正处于第三阶段——低点坚持,摊低成本。

这是定投最难的阶段。

难在要忍受市场低迷,在低点反反复复的心理折磨;

难在不仅要直面账户亏损,还要敢于继续买买买的勇气;

难在看着不断有人退出,自己还要继续坚持的孤独。

但,这或许也是定投最好的时候。

道理其实很简单。

举个栗子:

你做了一份月定投,每月扣款1000元,假设前9个月基金净值都是1元:

如果到了第10个月一下跌到了0.9元,

虽然这时你的定投亏了10%,但如果你在0.9元的时候继续定投1000元,就能将定投的单位份额成本从1元拉低到0.9890元。

如果到了第10个月跌到了0.8元,

这时你定投1000元,可以将定投的单位份额成本从1元拉低到0.9756元。

如果到了第10个月跌到了0.7元,

这时你定投1000元,可以将定投的单位份额成本从1元拉低到0.9589元。

可以看到,跌得越多的时候,同样的一笔定投扣款,拉低平均单位成本的效果越明显。

“分批投资、均摊成本”是定投的核心机制。

定投长时间不赚钱甚至亏钱,才能以较低的成本,买到更多的份额,有望在市场回暖后,博取更高的收益。

定投微笑曲线下跌的左半边,很难熬,但如果缺失了下跌的左半边,定投的收益可能就会打折扣。

再举个栗子:

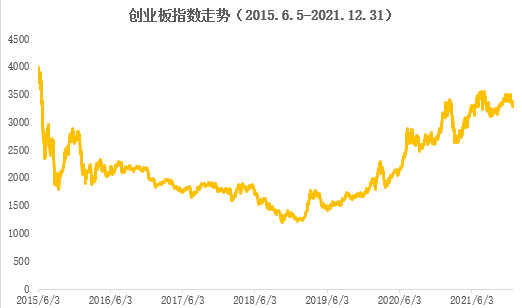

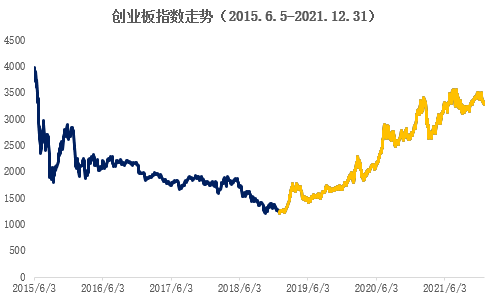

从2015年6月5日创业板指数的历史高点4037点开始,直到2021年末,创业板指数走出了一个标准的微笑曲线。

数据来源:Wind

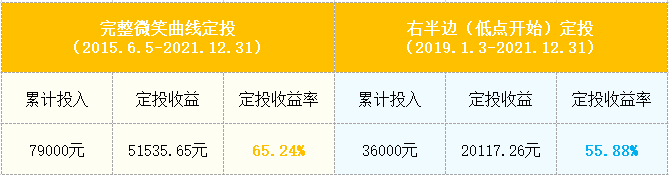

如果在这个期间定投创业板指数,每个月第一个交易日定投1000元,截止2021年12月31日:

累计投入:79000元;

定投收益:51535.65元;

定投收益率:65.24%。

数据来源:Wind、小基快跑

注:将创业板指数模拟为基金,期初净值为1,每个交易日用收盘点位模拟出的当日净值。X日净值=(指数X日收盘点位/指数成立日收盘点位)*1。定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;定投区间为2015.6.5至2021.12.31,创业板指定投复合年平均收益率分别为7.93%。上表使用历史数据对基金定投业务的模拟仅为说明示意所用,不代表真实成本与收益,亦不作为未来收益的保证。

如果我们放弃微笑曲线的左半边,从创业板指数的低点开始定投,效果又是如何呢?

数据来源:Wind

来,对比一下:

数据来源:Wind、小基快跑

注:将创业板指数模拟为基金,期初净值为1,每个交易日用收盘点位模拟出的当日净值。X日净值=(指数X日收盘点位/指数成立日收盘点位)*1。定投收益率=[(sum(每期定投金额/扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1;定投区间为2015.6.5至2021.12.31,创业板指定投复合年平均收益率分别为7.93%。上表使用历史数据对基金定投业务的模拟仅为说明示意所用,不代表真实成本与收益,亦不作为未来收益的保证。

完整微笑曲线的定投收益,超过了从创业板指创新高后的最低点开始定投的收益率。

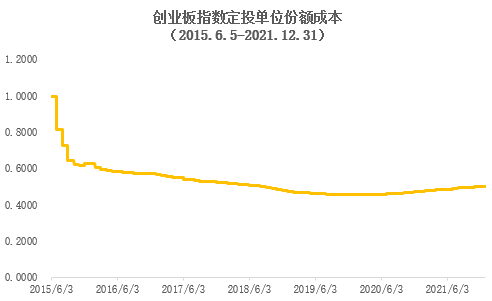

背后的原因就在于,经历了“定投最难的阶段”,定投单位份额成本被不断摊低。

数据来源:Wind、小基快跑

注:将创业板指数模拟为基金,期初净值为1,每个交易日用收盘点位模拟出的当日净值。

X日净值=(指数X日收盘点位/指数成立日收盘点位)*1。

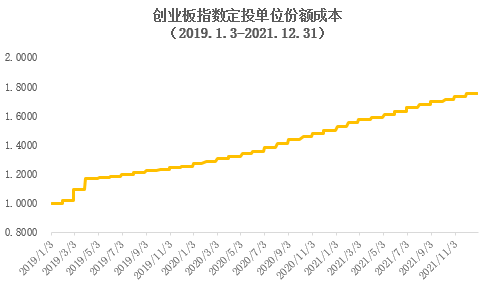

而从创业板指创新高后的最低点开始的定投,没有经历“定投最难的阶段”,而是一路投一路涨,定投单位份额成本不断抬高。

数据来源:Wind、小基快跑

注:将创业板指数模拟为基金,期初净值为1,每个交易日用收盘点位模拟出的当日净值。

X日净值=(指数X日收盘点位/指数成立日收盘点位)*1。

有没有经历“定投最难的阶段”,造成了单位份额成本上的差异,进而体现在最后的收益上。

我们不知道熊市什么时候结束,行情什么时候来。

但你得做好熊市漫长的心理准备。

今天很残酷,明天会更残酷,但后天很美好。可绝大部分人倒在明天晚上。

当你快撑不住想要放弃定投时,请在心中默念:

定投最难的时候,很可能也是最好的时候。

2022-05-25 19: 27

2022-05-25 19: 28

2022-05-25 19: 36

2022-05-25 19: 37

2022-05-25 19: 42

2022-05-25 19: 45