市场在经历了一段时间的极端行情后,终于再次展现出了暖人的一面。但小美平时在讨论区唠嗑的时候,还是发现“几家欢喜几家愁”,哪怕是对于同一只基金,比如长安裕盛,大家由于操作不同也呈现出了截然不同的结果。

有人“精准抄底”,有人“精准割肉”,还有人在前期密集买入生怕错过,大跌时反而不敢补仓,于是反弹后“拍断大腿”。今天,小美想跟大家聊聊,面对市场的挑战,基民如何提升养基的幸福指数~

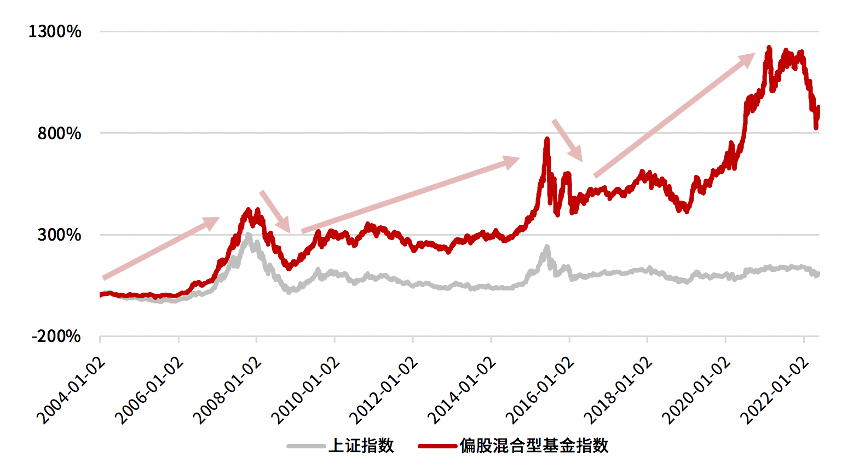

下面这张图相信大家都不陌生了,虽然上证指数这么些年下来依然“青春永驻”,再次来到了3000点左右的位置,但是长期来看偏股混合型基金的表现没有辜负投资者的信任。可能上证指数调整时基金也面临回撤,但是每一次蹲下都是为了能跳得更高。

图1:2004年以来上证指数及偏股混合型基金指数表现

数据来源:wind,2004/1/2-2022/5/24。

可能有不少投资者觉得,虽然基金长期表现不错,但是如果能躲过大跌,岂不是收益更可观?

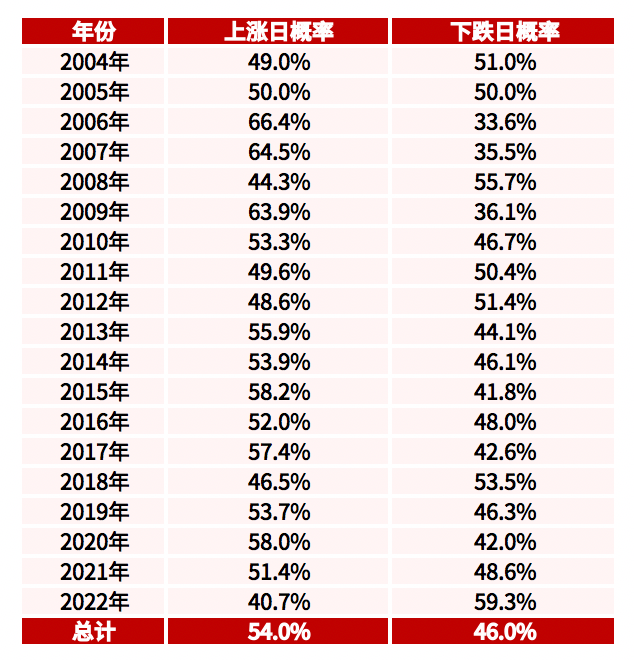

理想是美好的,现实是骨感的,小美给2004年以来偏股混合型基金指数的每日涨跌做了个统计,结果发现大部分年份中,不论是牛市还是熊市,上涨和下跌的天数占比基本上都是五五开,而且这4466个交易日中,上涨的日子还比下跌多出了354天。

由此可见,想要通过择时避开下跌还不错过上涨,难度非常大。而投资就是这样,风险与收益并存,如果你想要规避风险,也就意味着你放弃了所有获取潜在收益的可能性。

图2:2004年以来偏股混合型基金指数日涨跌概率统计表

数据来源:wind,长安基金整理,2004/1/2-2022/5/24。

收获是需要等待的,市场往往会奖励那些有耐心、有韧性的投资者。

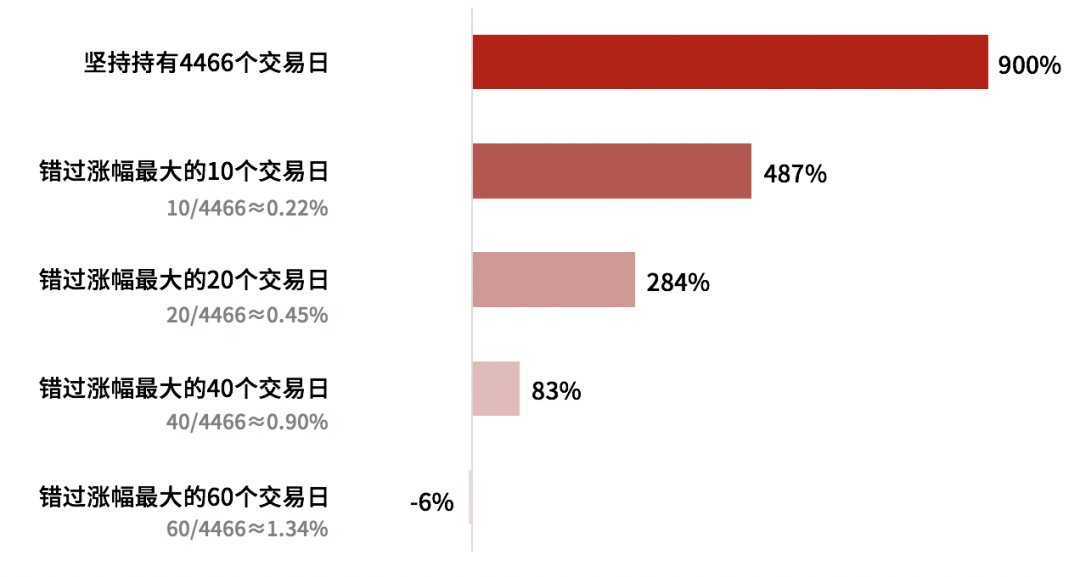

如果从2004年以来,一直持有偏股混合型基金指数,尽管经历了去年的高点到现在回撤并不小,但收益率依然达到了900%,折合成年化收益率超过13%;如果错过了涨幅最美丽的那些日子,收益率则会大幅缩水,仅仅错过涨幅最大的10个交易日,收益率就从900%降到了487%;而如果错过涨幅最大的60个交易日,投资甚至变成了负收益。要知道,60天在4466个交易日中只占了1.34%,如此小的概率想要次次踩准难于登天。

图3:自2004年起持有偏股混合型基金指数不同时间的收益表现

数据来源:wind,长安基金整理,2004/1/2-2022/5/24。

市场风云难测,既然对普通投资者来说择时难度大,长期持有收获又颇丰,也就难怪“老司基们”常说“保持在场远比择时更重要”了。当机会来临时,只有手握筹码的人才能享受到市场的馈赠。

最简单的方法还是“量力而行,适当补仓”。万物皆周期,有跌就有涨。随着市场的不确定因素逐渐减少,恐慌情绪逐步释放,市场终会重整旗鼓再次出发,而我们要做的,就是保持在场。

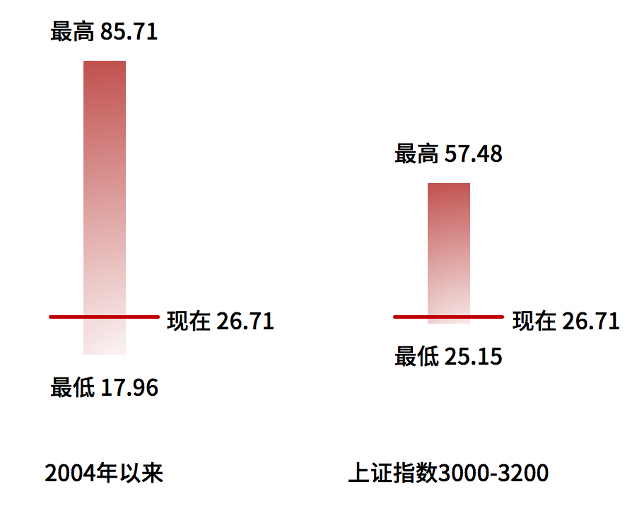

也许有人觉得最近反弹了这么多,是不是已经错过补仓机会了?小美觉得并没有错过,投资中通过补仓摊低成本永远都不算晚。虽然经历了“红5月”,但如今的市场依然处于历史上极低的估值水平。以上证指数市盈率(PE TTM 中位数)为例,现在的估值水平约为26.71,在过去3000点-3200点的527个交易日中,处于前5%左右的极低位置;而在2004年以来所有的交易日中,也处于前1/5的较低水平。

图4:上证指数市盈率统计(PE TTM 中位数)

数据来源:wind,长安基金整理,2004/1/2-2022/5/24。

由此可见,尽管市场依然在3000点徘徊,但如今比以往“便宜”太多了。从现在开始,通过定投或手动定投的方式补仓,摊低投资成本,等到机会来临时,手中的筹码数量才是决定收获是否丰盛的关键因素。

华尔街流传着这样一句话:“要在市场中准确地踩点入市,比在空中接住一把正在落下的飞刀更难。”追求模糊的正确,才是更适合普通人的投资方式。

最后,小美想跟大家分享讨论区一位投资者的留言,“成功的抄底”不应该只是一次,只要是在相对底部的区域内买入都算是“成功的抄底”。克服投资中的负面情绪,逆流而上,未来回头看也许你会感谢当初勇敢的自己。

风险提示:上述观点仅代表长安基金观点,不构成针对个人的投资建议,也不表明本公司对投资做出任何判断或倾向意见。指数的过往表现不代表未来表现,也不代表基金业绩表现。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。管理人不保证基金一定盈利,也不保证最低收益。投资人应谨慎投资,并根据风险自担的原则,自行承担投资风险。基金有风险,投资需谨慎。

2022-05-25 20: 33

2022-05-25 20: 15

2022-05-25 19: 48

2022-05-25 19: 45

2022-05-25 19: 43

2022-05-25 19: 42